Hạn mức tín dụng, thúc đẩy Basel II

Năm 2019 có một điểm mới là TCTD thực hiện trước thời hạn các quy định về tỷ lệ an toàn vốn (hệ số CAR) tại Thông tư 41, sẽ được NHNN ưu tiên chỉ tiêu tăng trưởng tín dụng ở mức cao hơn. Đây cũng được xem là cách thúc đẩy NH sớm tiến đến chuẩn mực an toàn vốn tối thiểu theo thông lệ quốc tế.

Tăng vốn cho NH có vốn nhà nước

Vietcombank mới đây thông báo đã phát hành riêng lẻ thành công hơn 111 triệu cổ phiếu mới cho quỹ đầu tư quốc gia của Singapore GIC Private Limited (GIC) và Mizuho Bank Ltd (Nhật Bản), thu về 6.200 tỷ đồng (tương đương 265 triệu USD). Trong đó, GIC mua hơn 94,4 triệu cổ phần mới, tương đương sở hữu 2,55% cổ phần Vietcombank. Mizuho mua thêm hơn 16,6 triệu cổ phần mới để duy trì mức sở hữu 15% cổ phần Vietcombank. Khoản đầu tư của GIC và Mizuho đã làm tăng vốn điều lệ của Vietcombank lên 37.100 tỷ đồng (tương đương 1,6 tỷ USD).

Tại hội nghị triển khai nhiệm vụ ngành NH năm 2019, ông Nghiêm Xuân Thành, Chủ tịch HĐQT Vietcombank, cho biết sau lần tăng vốn này Vietcombank trở thành NH có vốn lớn nhất tại Việt Nam. Tuy nhiên, ông Thành cũng khẳng định nhu cầu tăng vốn của NH vẫn rất bức thiết và đề nghị Chính phủ cho phép được giữ lại lợi nhuận để tăng vốn, giữ lại thặng dư. Vietcombank cũng kiến nghị Chính phủ cho phép NHNN được tăng vốn từ quỹ hỗ trợ sắp xếp DN.

Tương tự, ông Lê Đức Thọ, Chủ tịch HĐQT Vietinbank, cho biết NH đã xây dựng phương án tăng vốn và đã được NHNN báo cáo Chính phủ. Hiện nay, CAR của Vietinbank đã giảm tới sát mức tối thiểu theo quy định, trong khi các biện pháp tăng vốn tự có (gồm cả vốn cấp 1 và vốn cấp 2) được khai thác tối đa. Trong suốt 10 năm qua kể từ khi cổ phần hóa năm 2008, Vietinbank đã đạt được tăng trưởng mạnh mẽ, quy mô về vốn tự có và tài sản tăng trên 6 lần. Vietinbank đã khai thác các nguồn lực về vốn từ cổ phần hóa và các cổ đông chiến lược nước ngoài phục vụ cho sự phát triển, Nhà nước chưa phải đầu tư thêm khoản vốn nào cho Vietinbank. Do vậy NH mong muốn được phê duyệt phương án tăng vốn điều lệ như nội dung đã trình.

Cụ thể, Vietinbank kiến nghị được chấp thuận chia cổ tức bằng cổ phiếu từ năm 2017 đến năm 2020, được bố trí nguồn vốn để tăng vốn điều lệ. Đồng thời, cho phép Vietinbank thực hiện phương án phân phối lợi nhuận theo nguyên tắc: (i) Nếu tỷ lệ an toàn vốn không bảo đảm tăng trưởng tín dụng phục vụ tăng trưởng kinh tế theo các mục tiêu của Chính phủ, Vietinbank được giữ lại lợi nhuận để tăng vốn hoặc chia cổ tức bằng cổ phiếu; (ii) Việc chia cổ tức bằng tiền mặt chỉ thực hiện khi bảo đảm tỷ lệ an toàn vốn theo quy định. Vào cuối năm 2018, Agribank cũng đã có văn bản gửi Bộ Tài chính và NHNN kiến nghị báo cáo Chính phủ phê duyệt phương án cấp thêm 20.200 tỷ đồng vốn điều lệ cho giai đoạn 2016-2020.

Tăng vốn hưởng lợi kép

Sở dĩ các NHTM có vốn nhà nước ngày càng muốn được hỗ trợ tăng vốn, bởi ngoài việc đáp ứng Basel II theo quy định còn là cơ hội để các NH mở rộng tín dụng, cải thiện lợi nhuận trong bối cảnh NHNN đang kiểm soát chặt chỉ tiêu tăng trưởng tín dụng. Theo Phó Thống đốc NHNN Nguyễn Thị Hồng, năm 2019 tín dụng cần phù hợp với chỉ tiêu định hướng, đi đôi với nâng cao chất lượng. NHNN sẽ tiếp tục phân bổ các chỉ tiêu tăng trưởng tín dụng tới từng NH. Trong đó, TCTD thực hiện trước thời hạn các quy định về tỷ lệ an toàn vốn tại Thông tư 41 (Basel II), sẽ được ưu tiên chỉ tiêu tăng trưởng tín dụng ở mức cao hơn.

Với các NH, nguồn thu chính để tăng trưởng lợi nhuận vẫn từ tín dụng, nên thông báo của NHNN sẽ là cú hích để các NH nỗ lực tăng vốn càng sớm càng tốt. Trong văn bản kiến nghị được hỗ trợ tăng vốn, Agribank cũng cho biết nếu không được cấp thêm vốn, đến cuối năm 2019 NH khó đáp ứng yêu cầu về CAR theo quy định tại Thông tư 41, sẽ làm giảm uy tín, hạn chế khả năng cấp tín dụng NH.

Tương tự, lãnh đạo Vietinbank cũng cho biết do CAR của NH đã tới mức tối thiểu, từ tháng 9-2018 tới nay Vietinbank không thể tăng trưởng tín dụng, trong khi tới đây khi tăng trưởng kinh tế tiếp tục cải thiện, nhu cầu vốn và dịch vụ NH cũng tăng lên mạnh mẽ. Như vậy, tăng vốn rõ ràng là yêu cầu cần thiết đối với các NHTM có vốn nhà nước nói riêng và toàn ngành NH nói chung.

Video đang HOT

TS. Nguyễn Trí Hiếu, chuyên gia tài chính NH, cho biết hiện nay việc tăng vốn đem lại 2 lợi ích cho NH, vừa tăng CAR, vừa được tăng tưởng tín dụng cao hơn. NHNN cũng đã thông báo, NH nào tăng được vốn điều lệ đáp ứng được Basel II, sẽ được nới room tín dụng. Đây cũng là điều phù hợp vì khi tăng thêm vốn để đáp ứng được tỷ lệ an toàn vốn 8% theo Thông tư 41, cứ 1 đồng vốn tự có mới, NH có thể tăng thêm tài sản gấp 11 lần, đồng nghĩa với NH có thêm dư địa để tăng huy động, tăng cho vay và tăng quy mô hoạt động.

Cũng theo TS. Nguyễn Trí Hiếu, ở Mỹ khi NH muốn tăng vốn chủ sở hữu không phải lúc nào cũng được cơ quan quản lý chấp thuận. Muốn được cấp phép tăng vốn, NH phải có phương án sử dụng vốn hiệu quả. Bởi khi tăng vốn sẽ kéo theo tăng quy mô hoạt động, tức NH đó phải có nhân lực, có thị trường và hoạt động hiệu quả. Đối với các NH Việt Nam, khi tăng vốn cũng sẽ tăng quy mô hoạt động, quy mô tín dụng, từ đó tài sản có rủi ro cũng tăng, sẽ tác động ngược đến hệ số CAR.

Do đó, kèm theo kế hoạch tăng vốn, tăng quy mô hoạt động, tăng cho vay, huy động, cơ quan quản lý phải cân nhắc về hạn mức tín dụng được tăng để NH vẫn đảm bảo hệ số CAR theo cách tính mới của Thông tư 41.

Khi áp lực hỗ trợ tăng trưởng kinh tế giảm, NHNN định hướng điều hành tín dụng vừa đáp ứng vốn cho nền kinh tế, vừa tránh rủi ro cho hệ thống. Theo đó, chỉ tiêu tăng trưởng tín dụng năm 2019 khá thấp, và sẽ tiếp tục phân bổ cho từng NH. Dù có sự ưu ái đối với các NHTM đã đạt chuẩn Basel II về hạn mức tín dụng, nhưng việc cấp chỉ tiêu tín dụng cũng phải đảm bảo NH đáp ứng được hệ số CAR và có sự kiểm soát chặt chẽ.

Ông Nguyễn Quốc Hùng, Vụ trưởng Vụ tín dụng các ngành kinh tế

Cát Tường

Theo saigondautu.com.vn

Dấu hiệu một năm rất 'lạ' của giới ngân hàng

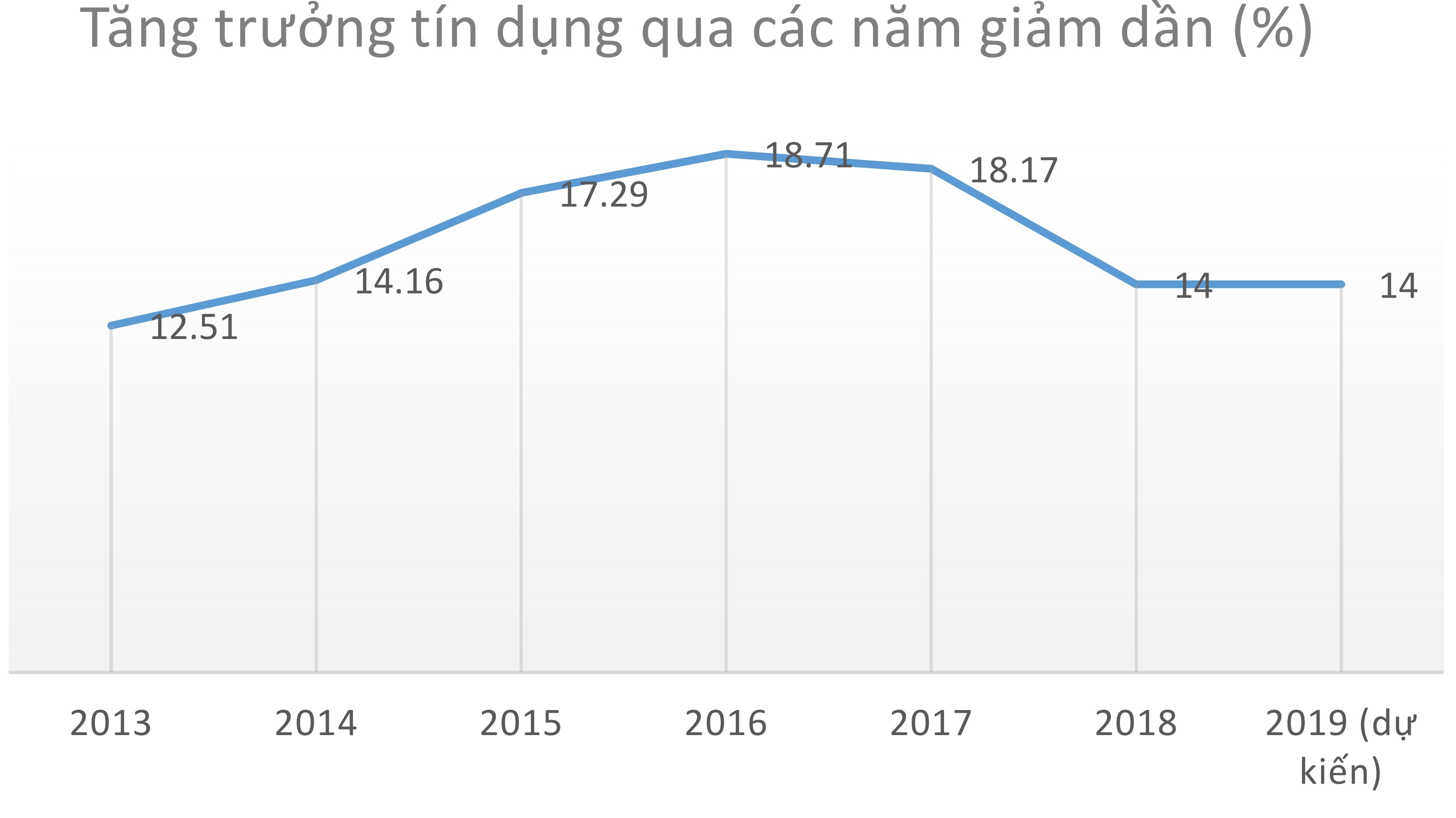

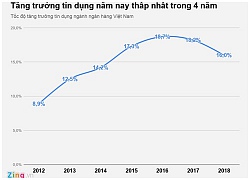

Năm 2018 ghi nhận thêm những điểm mới trong chính sách điều hành tiền tệ của Ngân hàng Nhà nước khi số tiền "bơm" ra nền kinh tế tiếp tục chững lại, thấp nhất từ năm 2014 đến nay.

Trong buổi công bố kết quả điều hành và định hướng thị trường năm 2019, đại diện Ngân hàng Nhà nước cho biết tín dụng tính đến cuối năm 2018 tăng khoảng 14% so với cuối năm 2017. Như vậy, tăng trưởng tín dụng đã giảm tốc rõ rệt khi thấp hơn mức tăng trưởng năm ngoái (hơn 18%) và kế hoạch đặt ra (17%).

Hàng loạt thống kê khác cho thấy số tiền đưa vào nền kinh tế ít hơn so với cùng kỳ. Chẳng hạn, số liệu từ Ủy ban Giám sát Tài chính Quốc gia ghi nhận tốc độ tăng trưởng lượng cung tiền (M2 - lượng tiền thực đưa vào nền kinh tế) cũng thấp hơn mọi năm. Theo đó, tỉ lệ cung tiền trên GDP ước đạt khoảng 168%, tăng thấp hơn so với giai đoạn 2012-2016. Theo đánh giá của tổ chức này, lượng cung tiền và tín dụng đang được kiểm soát chặt chẽ để đảm bảo mục tiêu ổn định vĩ mô.

Số liệu chi tiết hơn, báo cáo kinh tế vĩ mô của Trường Đại học Ngân hàng TP.HCM cho thấy, dư nợ tín dụng bằng tiền Đồng ước tăng 12,84%, trong khi dư nợ tín dụng ngoại tệ giảm 2,72% so với cuối năm. Xét theo kỳ hạn, dư nợ tín dụng trung và dài hạn tăng 10,68%, còn dư nợ ngắn hạn tăng 12,62% so với cuối năm trước.

Trong năm nay, nhiều chuyên gia đánh giá diễn biến tín dụng đã có nhiều điều lạ.

Chẳng hạn, TS. Nguyễn Xuân Thành, Giám đốc phát triển Đại học Fulbright, nhận định tín dụng trong năm 2018 không còn đóng góp nhiều vào tăng trưởng kinh tế như trong giai đoạn trước nữa.

Một điểm đáng chú ý là tín dụng chủ yếu "rải" ở những tháng đầu năm, điều này khác với những năm trước là đầu năm tăng rất chậm, cuối năm lại đua nhau giải ngân. Theo T.S Lê Xuân Nghĩa, từ tháng 6, thị trường Việt Nam đón nhận cú sốc về chiến tranh thương mại nên tâm lý xáo trộn trên thị trường.

"Đây là lần đầu tiên Ngân hàng Nhà nước kiên quyết duy trì tăng trưởng tín dụng ở mức thấp, không bị sức ép", TS. Nghĩa nhận định. Theo vị chuyên gia này, cơ quan quản lý không còn quan trọng chuyện tăng trưởng theo số liệu, mà phải là tăng trưởng về chất lượng tín dụng.

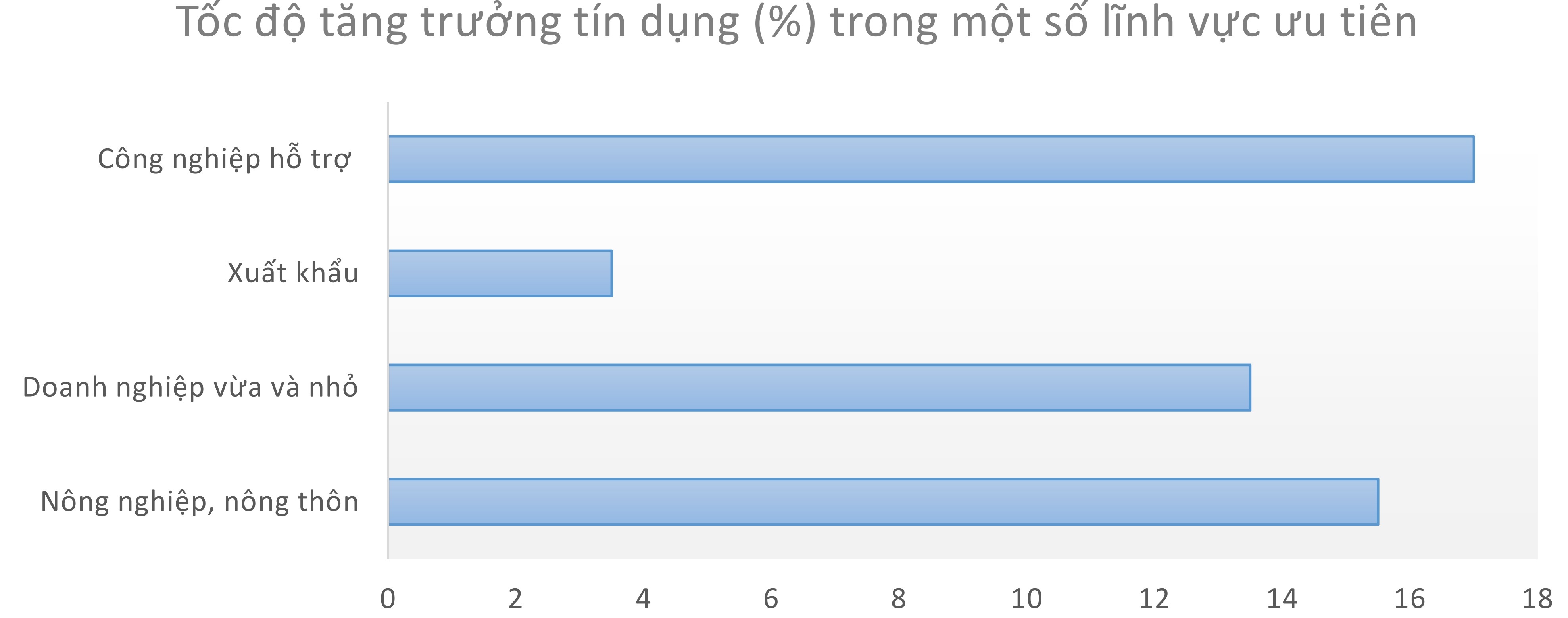

Tốc độ tăng trưởng tín dụng ở một số lĩnh vực ưu tiên

Dù cơ quan quản lý duy trì chỉ tiêu tăng trưởng tín dụng ở con số 14%, nhưng yếu tố "linh hoạt" theo tình hình vĩ mô cũng được nhắc tới. Theo đại diện Ngân hàng Nhà nước, các tổ chức tín dụng đáp ứng trước thời hạn các chỉ tiêu an toàn mới trong Thông tư 41 sẽ được "ưu tiên" mức tăng trưởng cao hơn.

Con số này cho thấy chính sách khá thận trọng của cơ quan quản lý. Theo các chuyên gia, các tổ chức tín dụng vẫn đang đối mặt với bối cảnh đứng trước áp lực tăng vốn, để đáp ứng các tiêu chuẩn an toàn mới, cũng như giảm tỉ lệ sử dụng vốn vay ngắn hạn cho vay trung và dài hạn. Đây cũng là năm bản lề mà các ngân hàng phải thực hiện Basel II.

Mới đây, tại hội thảo về thị trường tiền tệ - bất động sản, ông Nguyễn Tú Anh, Vụ phó Vụ Chính sách tiền tệ thuộc Ngân hàng Nhà nước, cho rằng, việc tăng trưởng dự kiến 14% trong năm nay sẽ buộc các ngân hàng tiếp tục lựa chọn khách hàng cẩn trọng hơn.

Năm ngoái, dòng vốn chảy vào nền kinh tế tập trung chủ yếu vào lĩnh vực sản xuất kinh doanh, lĩnh vực ưu tiên, còn lĩnh vực tiềm ẩn rủi ro được kiểm soát ở mức hợp lý.

Theo thống kê của Ngân hàng Nhà nước, dư nợ tín dụng đối với lĩnh vực nông nghiệp, lâm nghiệp và thủy sản tăng 8,88%, trong đó riêng lúa gạo tăng 25%, thủy sản tăng 14,1%, cà phê tăng 13,65%. Còn tín dụng lĩnh vực công nghiệp chế biến chế tạo (chiếm tỉ trọng 16% tổng dư nợ) tăng 13,2%. Tín dụng trong lĩnh vực thương mại, dịch vụ tăng 15,9%.

Các ngân hàng đáp ứng được tiêu chuẩn an toàn theo Thông tư 41 sẽ được "thoải mái" tăng trưởng tín dụng hơn

Định hướng năm 2019, Ngân hàng Nhà nước tiếp tục tăng cường tín dụng vào lĩnh vực ưu tiên, đồng thời kiểm soát chặt chẽ tín dụng vào lĩnh vực bất động sản, chứng khoán, tăng cường quản lý rủi ro lĩnh vực cho vay BT, BOT với các dự án hạ tầng giao thông và tín dụng tiêu dùng. Đáng chú ý là sẽ kiểm soát cho vay ngoại tệ và có lộ trình giảm dần. Trên thực tế, dư nợ ngoại tệ trong năm 2018 đã giảm so với năm trước đó.

Trong năm nay, diễn biến tín dụng trên thực tế còn phụ thuộc vào các biến số vĩ mô như khả năng kiểm soát lạm phát và tỉ giá, trong đó tình hình thế giới sẽ ảnh hưởng đáng kể.

Theo TS. Lê Xuân Nghĩa, trong năm ngoái các nhà đầu tư ở thị trường Việt Nam có rút tiền về "cố thủ", nhưng điều may mắn là chưa đến mức hoảng sợ. "Trong năm qua các nền kinh tế mới nổi dòng tiền tháo chạy nhưng Việt Nam vẫn có dòng tiền dương đi vào", ông Nghĩa nói.

Còn theo nhận định của Công ty chứng khoán SSI, diễn biến trên thị trường tiền tệ tháng cuối năm là chỉ báo tích cực cho sự ổn định và các giải pháp điều hành trong quý đầu năm 2019.

Dũng Nguyễn

Theo vietnamnet.vn

Đặt mục tiêu tăng trưởng tín dụng 2019 đạt 14%  Tuy vậy, lãnh đạo Ngân hàng Nhà nước cho rằng đây mới chỉ là mục tiêu và sẽ xem xét đánh giá tình hình thực tiễn nhằm điều chỉnh mục tiêu phù hợp. Cuối năm 2018 tín dụng toàn nền kinh tế tăng khoảng 14% so với cuối năm 2017. Nguồn: internet Báo cáo tại cuộc họp báo Triển khai nhiệm vụ ngành...

Tuy vậy, lãnh đạo Ngân hàng Nhà nước cho rằng đây mới chỉ là mục tiêu và sẽ xem xét đánh giá tình hình thực tiễn nhằm điều chỉnh mục tiêu phù hợp. Cuối năm 2018 tín dụng toàn nền kinh tế tăng khoảng 14% so với cuối năm 2017. Nguồn: internet Báo cáo tại cuộc họp báo Triển khai nhiệm vụ ngành...

Clip nghi phạm đốt quán hát khiến 11 người chết ở Hà Nội01:29

Clip nghi phạm đốt quán hát khiến 11 người chết ở Hà Nội01:29 Lý do quán 'Hát cho nhau nghe' bị phóng hỏa khiến 11 người tử vong ở Hà Nội02:17

Lý do quán 'Hát cho nhau nghe' bị phóng hỏa khiến 11 người tử vong ở Hà Nội02:17 Tìm thấy thi thể nữ tài xế, xuyên đêm trục vớt ô tô rơi sông Đồng Nai01:29

Tìm thấy thi thể nữ tài xế, xuyên đêm trục vớt ô tô rơi sông Đồng Nai01:29 Nội bộ Mỹ mâu thuẫn về Ukraine?08:24

Nội bộ Mỹ mâu thuẫn về Ukraine?08:24 Diễn biến vụ nghi phạm đốt quán 'Hát cho nhau nghe' làm 11 người tử vong01:02

Diễn biến vụ nghi phạm đốt quán 'Hát cho nhau nghe' làm 11 người tử vong01:02 Cuộc gọi vô vọng của người nhà nạn nhân tử vong trong vụ cháy ở Hà Nội09:51

Cuộc gọi vô vọng của người nhà nạn nhân tử vong trong vụ cháy ở Hà Nội09:51 Nga liên lạc với 'lực lượng mạnh nhất' ở Syria14:18

Nga liên lạc với 'lực lượng mạnh nhất' ở Syria14:18 Vụ cướp giả cảnh sát hình sự: Dàn dựng ly kỳ như phim hành động09:21

Vụ cướp giả cảnh sát hình sự: Dàn dựng ly kỳ như phim hành động09:21 Nga phóng gần 300 tên lửa và UAV, Ukraine điều F-16 ứng phó?08:24

Nga phóng gần 300 tên lửa và UAV, Ukraine điều F-16 ứng phó?08:24 Chính phủ mới Syria muốn Nga 'xem xét lại' hiện diện quân sự08:31

Chính phủ mới Syria muốn Nga 'xem xét lại' hiện diện quân sự08:31 Chàng trai 20 tuổi kể lại khoảnh khắc lao vào cứu hộ trong vụ cháy quán cà phê02:26

Chàng trai 20 tuổi kể lại khoảnh khắc lao vào cứu hộ trong vụ cháy quán cà phê02:26Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Bà Phương Hằng hả hê nói về Mr Đàm, tuyên bố nghiệp quật, nói thêm 1 câu sốc

Netizen

09:58:19 21/12/2024

Con nghiện "thủ" súng trong nhà

Pháp luật

09:52:21 21/12/2024

EU xóa câu khẩu hiệu "Ukraine phải thắng"

Thế giới

09:50:14 21/12/2024

Tết đặt vé đi du lịch vì cảm giác cô đơn khi về nhà

Góc tâm tình

09:23:04 21/12/2024

Phương Lan viết tâm thư tố căng hậu ly hôn, Phan Đạt: "Giờ ra đòn mới hả?"

Sao việt

09:10:44 21/12/2024

Sao Hàn 21/12: Song Joong Ki nói về gia đình vợ, Jungkook là fan cứng Big Bang

Sao châu á

08:16:14 21/12/2024

Triệu Lệ Dĩnh tạo hình khác lạ trong phim hợp tác cùng Huỳnh Hiểu Minh

Hậu trường phim

08:13:38 21/12/2024

Trâu rượt đuổi, đâm trúng 2 người dân ở Bạc Liêu

Tin nổi bật

07:58:01 21/12/2024

Đồng cỏ năng xanh mướt ở Quảng Nam nhìn từ trên cao

Du lịch

07:54:48 21/12/2024

Không thời gian - Tập 16: Đại bất ngờ đến nhà đồng đội cũ của bố

Phim việt

07:42:42 21/12/2024

Giới đầu tư hứng khởi với kết quả kinh doanh

Giới đầu tư hứng khởi với kết quả kinh doanh Giá vàng hôm nay 17/1: Vàng leo cao bất chấp USD tăng vọt

Giá vàng hôm nay 17/1: Vàng leo cao bất chấp USD tăng vọt

Tăng trưởng tín dụng năm 2019 sẽ chậm lại?

Tăng trưởng tín dụng năm 2019 sẽ chậm lại? Tăng trưởng tín dụng năm 2018 thấp nhất trong 4 năm

Tăng trưởng tín dụng năm 2018 thấp nhất trong 4 năm Nhiều ngân hàng được nới room tín dụng

Nhiều ngân hàng được nới room tín dụng Tăng trưởng tín dụng 3 năm tới sẽ chỉ ở mức quanh 14%

Tăng trưởng tín dụng 3 năm tới sẽ chỉ ở mức quanh 14% Moody's hạ triển vọng hệ thống ngân hàng Việt Nam từ 'tích cực' xuống 'ổn định'

Moody's hạ triển vọng hệ thống ngân hàng Việt Nam từ 'tích cực' xuống 'ổn định' Phó thống đốc Ngân hàng Nhà nước nói gì về khống chế tăng trưởng tín dụng 17%?

Phó thống đốc Ngân hàng Nhà nước nói gì về khống chế tăng trưởng tín dụng 17%? Kiếp nạn của Trấn Thành giữa drama chia tay đấu tố của Phương Lan - Phan Đạt

Kiếp nạn của Trấn Thành giữa drama chia tay đấu tố của Phương Lan - Phan Đạt Mẹ chồng Hà Nội bắt con dâu ký tên vào giấy khước từ tài sản mới chia đất, cô gái tuyên bố từ nay chỉ sống vì mình: Ai đúng ai sai?

Mẹ chồng Hà Nội bắt con dâu ký tên vào giấy khước từ tài sản mới chia đất, cô gái tuyên bố từ nay chỉ sống vì mình: Ai đúng ai sai? Cô thôn nữ đẹp nhất Trung Quốc hiện tại: Nhan sắc vừa ngây thơ vừa quyến rũ, chỉ một nụ cười mà sáng bừng khung hình

Cô thôn nữ đẹp nhất Trung Quốc hiện tại: Nhan sắc vừa ngây thơ vừa quyến rũ, chỉ một nụ cười mà sáng bừng khung hình

Cuối năm vác bụng bầu đi đánh ghen, tôi thất vọng bỏ về sau câu nói của bố chồng

Cuối năm vác bụng bầu đi đánh ghen, tôi thất vọng bỏ về sau câu nói của bố chồng Du học sinh được khuyến cáo quay lại Mỹ trước khi ông Trump nhậm chức

Du học sinh được khuyến cáo quay lại Mỹ trước khi ông Trump nhậm chức Sao Việt 21/12: Midu tình tứ bên ông xã, Nhã Phương khác lạ khó nhận ra

Sao Việt 21/12: Midu tình tứ bên ông xã, Nhã Phương khác lạ khó nhận ra 1 nàng dâu hào môn nổi tiếng bất ngờ công bố có con gái sau 2 năm giấu kín

1 nàng dâu hào môn nổi tiếng bất ngờ công bố có con gái sau 2 năm giấu kín Danh tính 11 nạn nhân tử vong trong vụ cháy quán cà phê

Danh tính 11 nạn nhân tử vong trong vụ cháy quán cà phê Người phụ nữ gửi tiết kiệm 3 tỷ đồng, 5 năm sau đi rút tài khoản chỉ còn 3 nghìn: Cảnh sát vào cuộc vạch trần thủ đoạn tinh vi, ngân hàng cũng không ngờ tới

Người phụ nữ gửi tiết kiệm 3 tỷ đồng, 5 năm sau đi rút tài khoản chỉ còn 3 nghìn: Cảnh sát vào cuộc vạch trần thủ đoạn tinh vi, ngân hàng cũng không ngờ tới

Nhanh chóng xác định danh tính các nạn nhân vụ cháy quán cafe

Nhanh chóng xác định danh tính các nạn nhân vụ cháy quán cafe Vụ cháy 11 người tử vong: Nạn nhân không có cơ hội thoát bằng cửa chính

Vụ cháy 11 người tử vong: Nạn nhân không có cơ hội thoát bằng cửa chính Sao nam hạng A gây sốc vì cưỡng hôn nữ thần sắc đẹp ngay trên sóng trực tiếp, ai ngờ nhận quả báo cực đắng

Sao nam hạng A gây sốc vì cưỡng hôn nữ thần sắc đẹp ngay trên sóng trực tiếp, ai ngờ nhận quả báo cực đắng Vụ cháy 11 người chết: Xót xa người tử nạn nằm ở các tầng và nhà vệ sinh

Vụ cháy 11 người chết: Xót xa người tử nạn nằm ở các tầng và nhà vệ sinh Mua nhà 15 năm thì bị phá dỡ, người phụ nữ được đền bù 14,6 tỷ đồng nhưng chủ cũ quay lại đòi chia tiền, toà tuyên bố: Chị phải trả cho họ một phần tài sản

Mua nhà 15 năm thì bị phá dỡ, người phụ nữ được đền bù 14,6 tỷ đồng nhưng chủ cũ quay lại đòi chia tiền, toà tuyên bố: Chị phải trả cho họ một phần tài sản Sốc: Nữ diễn viên hạng A ly hôn không phải vì chồng ngoại tình với trợ lý, mà bị nhà chồng "hút máu" đến cùng cực?

Sốc: Nữ diễn viên hạng A ly hôn không phải vì chồng ngoại tình với trợ lý, mà bị nhà chồng "hút máu" đến cùng cực? Nam thanh niên tử vong trong tư thế treo cổ vào lan can cầu ở Tiền Giang

Nam thanh niên tử vong trong tư thế treo cổ vào lan can cầu ở Tiền Giang