Hạn chế tín dụng đen: Mâu thuẫn từ chính sách?

Bất kỳ sản phẩm tài chính nào nếu có thể thay thế tín dụng đen thì chắc chắn cũng hàm chứa rủi ro lớn hơn đáng kể các sản phẩm tài chính thông thường, bởi bản chất tín dụng đen là phục vụ khách hàng vay dưới chuẩn.

Hạn chế tín dụng đen: Mâu thuẫn từ chính sách?

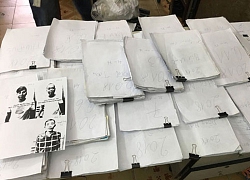

2019 đánh dấu một năm Chính phủ rất quyết liệt trong việc đẩy lùi tín dụng đen. Thủ tướng đã có chỉ thị riêng về vấn đề này, trong khi Ngân hàng Nhà nước hồi tháng 3 cũng đã ra một văn bản chỉ đạo triển khai các giải pháp mở rộng tín dụng, góp phần hạn chế tín dụng đen. Bộ Công an trong suốt năm qua cũng đã triệt phá rất nhiều đường dây tín dụng đen với lãi suất có trường hợp lên đến hàng nghìn phần trăm mỗi năm.

Tuy nhiên, dường như vẫn chưa có giải pháp đẩy lùi tín dụng đen từ gốc.

Tại một hội thảo về chủ đề hạn chế tín dụng đen tổ chức gần đây, ông Nguyễn Đình Thắng, Chủ tịch HĐQT Ngân hàng TMCP Bưu điện Liên Việt ( LienVietPostBank) đề nghị cần có chính sách hỗ trợ các ngân hàng thương mại cho vay dưới chuẩn như là một giải pháp quan trọng nhằm hạn chế tín dụng đen.

Cụ thể hơn, theo ông Thắng, các đối tượng tìm đến tín dụng đen thường là một bộ phận người dân nghèo, không có tài sản đảm bảo, không đủ điều kiện vay vốn ngân hàng, nên để hỗ trợ người dân tránh xa tín dụng đen thì nên đưa ra quy định cho vay dưới chuẩn. Các ngân hàng sẽ cân đối, đưa ra sản phẩm nằm trong ngưỡng an toàn.

Trên thực tế, hiện không phải không có các sản phẩm cho vay dưới chuẩn. Các công ty tài chính lâu nay vẫn cho vay tín chấp với chuẩn thấp hơn chuẩn ngân hàng, đi kèm với lãi suất cao hơn do rủi ro lớn hơn. Bản thân các ngân hàng hoàn toàn có thể sở hữu các công ty tài chính và thậm chí, như trường hợp của VPBank, công ty tài chính FE Credit đóng góp tới một nửa lợi nhuận hợp nhất.

Trong top 4 công ty tài chính dẫn đầu thị trường tài chính tiêu dùng về thị phần hiện nay, có tới 3 công ty trực thuộc ngân hàng, bao gồm: FE Credit trực thuộc VPBank, HDSaison trực thuộc HDBank và MCredit trực thuộc MB. Điều này cho thấy, việc tiếp cận các khoản vay dưới chuẩn đã được các ngân hàng thực hiện quyết liệt.

Để từng bước đẩy lùi nạn tín dụng đen, giải pháp khả thi nhất hiện nay là dựa vào các sản phẩm cho vay tiêu dùng của các công ty tài chính, đặc biệt là cho vay tiền mặt.

Một giải pháp khác có thể được tính đến là tạo điều kiện để hoạt động cho vay ngang hàng (P2P Lending) phát triển nhằm đáp ứng nhu cầu vay tiền mặt của người dân.

Tuy nhiên, đặt lên bàn cân, rõ ràng nếu phải khuyến khích một sản phẩm cho vay để thay thế dần tín dụng đen thì cho vay tiền mặt thông qua công ty tài chính an toàn hơn vì khâu thẩm định khoản vay được đảm bảo hơn cả.

Thêm vào đó, bản thân công ty tài chính cũng phải tự quản trị rủi ro và tự chịu thiệt hại nếu xảy ra tổn thất nên rủi ro đổ vỡ hệ thống thấp hơn nhiều so với loại hình cho vay ngang hàng. Ngoài ra, cơ quan quản lý cũng dễ dàng theo dõi và can thiệp hơn khi chỉ có một số lượng hạn chế đầu mối cho vay tiền mặt.

Dù là thế nhưng trong một động thái cẩn trọng, Ngân hàng Nhà nước vừa qua đã ban hành Thông tư 18/2019/TT-NHNN sửa đổi Thông tư 43/2016/TT-NHNN quy định cho vay tiêu dùng của công ty tài chính.

Thông tư 18 hướng đến giảm dần tỷ trọng dư nợ giải ngân trực tiếp cho khách hàng (chủ yếu là dư nợ cho vay tiền mặt) trong tổng dư nợ cho vay xuống mức 30%. Quy định này chỉ áp dụng cho khách hàng có tổng dư nợ cho vay giải ngân trực tiếp trên 20 triệu đồng.

Video đang HOT

Lộ trình giảm dư nợ giải ngân trực tiếp cho khách hàng đối với các công ty tài chính kéo dài trong khoảng thời gian 4 năm, từ 2021 đến 2024, cụ thể: tỷ trọng này ở mức tối đa 70% trong năm 2021, 60% trong năm 2022, 50% trong năm 2023 và 30% kể từ ngày 1/1/2024.

Quy định này ra đời nhằm hạn chế rủi ro khi các công ty tài chính, đặc biệt là các công ty tài chính có hậu thuẫn nguồn vốn lớn từ ngân hàng, tập trung rất mạnh vào phân khúc cho vay tiền mặt, bởi dư địa phân khúc này còn rất lớn, lãi suất cho vay cao nhưng đi kèm với rủi ro cao.

Tuy nhiên mặt khác, quy định này cũng khép bớt cánh cửa đẩy lùi tín dụng đen bằng sản phẩm cho vay tiền mặt từ các công ty tài chính, trong khi sản phẩm này đến nay vẫn là khả thi nhất để thay thế tín dụng đen.

Bất kỳ sản phẩm tài chính nào nếu có thể thay thế tín dụng đen thì chắc chắn cũng hàm chứa rủi ro lớn hơn đáng kể các sản phẩm tài chính thông thường, bởi bản chất tín dụng đen là phục vụ khách hàng vay dưới chuẩn. Sẽ buộc phải có hy sinh về mặt rủi ro nếu muốn chống tín dụng đen và sự hy sinh này cần phải được “bật đèn xanh” từ phía Chính phủ.

Minh Tâm

Theo Vietnamfinance.vn

Làn sóng chính sách dồn dập ập đến các ngân hàng

Các ngân hàng thương mại tại Việt Nam gần đây liên tiếp đón nhận chính sách mới với nhiều thay đổi căn bản, tác động trực tiếp lên hoạt động kinh doanh của ngân hàng.

Làn sóng chính sách dồn dập ập đến các ngân hàng

Thời gian ngắn gần đây, các ngân hàng thương mại tại Việt Nam liên tiếp đón nhận chính sách mới từ Ngân hàng Nhà nước với nhiều thay đổi căn bản, tác động trực tiếp lên hoạt động kinh doanh của ngân hàng.

Đầu tiên phải kể đến quyết định giảm trần lãi suất, cả chiều huy động lẫn cho vay trên thị trường 1 (thị trường tổ chức kinh tế, dân cư nhưng không bao gồm tổ chức tín dụng).

Theo đó, lãi suất tối đa áp dụng đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng giảm từ 1,0%/năm xuống 0,8%/năm; lãi suất tối đa áp dụng đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng giảm từ 5,5%/năm xuống 5,0%/năm.

Lãi suất tiền gửi có kỳ hạn từ 6 tháng trở lên do tổ chức tín dụng ấn định trên cơ sở cung - cầu vốn thị trường.

Cùng với đó, Ngân hàng Nhà nước cũng hạ lãi suất cho vay ngắn hạn tối đa bằng VND đối với các nhu cầu vốn phục vụ nông nghiệp, nông thôn, xuất khẩu, công nghiệp hỗ trợ, doanh nghiệp nhỏ và vừa, doanh nghiệp ứng dụng công nghệ cao từ 6,5%/năm xuống 6,0%/năm.

Về mặt lý thuyết, việc giảm trần lãi suất sẽ khiến cho dòng tiền gửi vốn đang có lãi suất chạm trần "chảy" sang các ngân hàng có rủi ro thấp hơn (thường là từ ngân hàng nhỏ chảy sang ngân hàng lớn), bởi mức lãi suất nhận được là như nhau.

Một phần dòng tiền sẽ "chảy" sang kỳ hạn dài hơn hiện đang không bị điều chỉnh bởi trần lãi suất.

Nhưng đáng chú ý nhất là việc dòng tiền cũng sẽ "chảy" từ kênh ngân hàng sang kênh đầu tư khác do lãi suất tiền gửi đã bớt hấp dẫn hơn.

Tựu chung, giảm trần lãi suất sẽ tạo áp lực huy động vốn lên hầu hết các ngân hàng, trong đó, ngân hàng quy mô càng nhỏ càng chịu áp lực lớn.

Tính toán của VietnamFinance cho thấy, một số ngân hàng sẽ chịu áp lực huy động vốn lớn hơn các ngân hàng còn lại do tỷ lệ cấp tín dụng so với nguồn vốn huy động (LDR) xét riêng trên thị trường 1 ở mức cao như: Saigonbank, Kienlongbank, SHB, LienVietPostBank, OCB, HDBank, SeABank, VIB, TPBank.

Một chính sách khác cũng tác động rất trực tiếp lên các ngân hàng là Thông tư 22/2019/TT-NHNN thay thế Thông tư 36/2014 (và các Thông tư sửa đổi liên quan), quy định các giới hạn, tỷ lệ đảm bảo an toàn hoạt động của ngân hàng.

Thông tư này có 3 điểm đáng chú ý: "siết" tỷ lệ vốn ngắn hạn cho vay trung và dài hạn, nâng hệ số rủi ro đối với các khoản cho vay mua nhà có giá trị lớn và điều chỉnh tỷ lệ LDR.

Theo đó, các ngân hàng sẽ phải đưa tỷ lệ vốn ngắn hạn cho vay trung và dài hạn về mức 37% từ ngày 1/10/2020. Tiếp tục giảm xuống 34% một năm sau đó và xuống mức 30% sau một năm tiếp theo.

Thống kê cho thấy, nhiều các ngân hàng đã đưa tỷ lệ vốn ngắn hạn cho vay trung và dài hạn về gần mức 30% (thậm chí có những ngân hàng đã đưa về dưới mức 30% như Vietcombank, BIDV, VPBank, TPBank, VIB).

Tuy nhiên, một số ngân hàng vẫn còn giữ tỷ lệ này ở mức tương đối cao như Techcombank (36,1%), HDBank (35,8%) hay LienVietPostBank (35%).

Về việc nâng hệ số rủi ro đối với các khoản cho vay mua nhà có giá trị lớn, một mặt, quy định này sẽ tác động theo hướng làm giảm hệ số an toàn vốn (CAR) của các ngân hàng có danh mục cho vay mua nhà lớn, mặt khác lại tạo cơ hội cho các ngân hàng có CAR cao lấy thị phần cho vay mua nhà của các ngân hàng có CAR thấp, do CAR càng thấp thì càng ít dư địa để cho vay mua nhà giá trị lớn.

Được biết, thông tư 22 quy định các khoản vay bất động sản tiêu dùng có giá trị từ 1,5 tỷ đồng đến 4 tỷ đồng chịu hệ số rủi ro 100%; trong khi các khoản vay tương tự có giá trị trên 4 tỷ đồng chịu hệ số rủi ro 150% (thay vì đều ở mức 50% như trước đây).

Liên quan đến việc điều chỉnh trần LDR, các ngân hàng thương mại nhà nước sẽ bị hạ trần từ 90% hiện tại xuống 85%, trong khi các ngân hàng tư nhân được nâng trần từ 80% lên 85%.

Trần LDR tăng lên giúp các ngân hàng tư nhân có thêm dư địa để giảm tỷ trọng chi phí vốn trong tổng doanh thu tín dụng thông qua việc giảm đà tăng tổng tiền gửi. Ngược lại, dư địa giảm tỷ trọng chi phí vốn của các ngân hàng thương mại nhà nước bị siết lại, thậm chí có thể làm tăng tỷ trọng chi phí vốn trong tổng doanh thu tín dụng.

Ngân hàng thương mại liên tiếp đón nhận chính sách mới với nhiều thay đổi căn bản

Trước khi ban hành Thông tư 22 không lâu, Ngân hàng Nhà nước đã ban hành Thông tư 18/2019/TT-NHNN sửa đổi Thông tư 43/2016/TT-NHNN quy định cho vay tiêu dùng của công ty tài chính.

Thông tư 18 hướng đến giảm dần tỷ trọng dư nợ giải ngân trực tiếp cho khách hàng so với tổng dư nợ cho vay xuống mức 30%. Tuy nhiên, quy định này chỉ áp dụng cho khách hàng có tổng dư nợ cho vay giải ngân trực tiếp trên 20 triệu đồng.

Lộ trình giảm tổng dư nợ giải ngân trực tiếp cho khách hàng đối với các công ty tài chính kéo dài trong khoảng thời gian 4 năm, từ 2021 đến 2024, cụ thể: tỷ trọng này ở mức tối đa 70% trong năm 2021, 60% trong năm 2022, 50% trong năm 2023 và 30% kể từ ngày 1/1/2024.

Ba ngân hàng niêm yết có công ty con/ công ty liên kết là công ty tài chính tiêu dùng, bao gồm VPBank (100% sở hữu tại FE Credit), HDBank (50% sở hữu tại HDSaison) và MB (50% sở hữu tại MCredit). Thị phần của ba công ty tài chính này vào cuối quý II/2019 lần lượt là 55%, 17% và 7%.

Theo nhận định của Công ty Chứng khoán SSI, trong số này, FE Credit vẫn là công ty chịu ảnh hưởng nhiều nhất. FE Credit có cơ cấu cho vay tập trung nhiều vào các khoản vay tiền mặt. Cơ cấu sản phẩm bao gồm 76% cho vay tiền mặt, 8% cho vay mua xe máy, 4,7% cho vay điện máy và 11,4% cho vay thẻ tín dụng.

Tuy nhiên, tỷ lệ cho vay tiền mặt đối với khách hàng có tổng dư nợ trên 20 triệu đồng hiện dưới 70%.

"Do đó, trong hai năm tới (2020 và 2021), tác động sẽ chỉ ở mức thấp do lộ trình chưa ảnh hưởng sâu đến hoạt động kinh doanh của FE Credit. Tuy nhiên, từ năm 2022-2024, FE Credit có thể phải hy sinh phần nào hệ số NIM để đạt được cơ cấu danh mục cho vay cân đối hơn", chuyên gia của SSI nhấn mạnh.

Trong khi đó, HDSaison sẽ ít chịu ảnh hưởng nhất do tỷ trọng cho vay tiền mặt ở mức thấp, chỉ 33%.

Với MCredit, mặc dù các khoản vay tiền mặt trong tổng dư nợ cho vay là khoảng 70%, nhưng việc tái cấu trúc danh mục sản phẩm có thể dễ dàng hơn do quy mô vẫn còn khiêm tốn.

Ngoài ra, một thông tư khác cũng tác động lên một số ít ngân hàng thương mại là Thông tư 58/2019/TT-BTC quy định về quản lý và sử dụng tài khoản của Kho bạc Nhà nước

mở tại Ngân hàng Nhà nước và các ngân hàng thương mại, đã có hiệu lực từ ngày 1/11/2019.

Chia sẻ trên trang cá nhân, PGS.TS Phạm Thế Anh, Trưởng bộ môn Kinh tế vĩ mô, Đại học Kinh tế quốc dân (NEU) nhận định, mấy năm vừa qua, tiến trình giải ngân đầu tư công vô cùng chậm. Số tiền nhàn rỗi của Kho bạc Nhà nước trung bình lên tới trên 200.000 tỷ đồng.

Nguồn tiền giá rẻ này là mối lợi lớn cho các ngân hàng thương mại có tài khoản tại Kho bạc Nhà nước, chủ yếu là các ngân hàng thương mại nhà nước.

Nay theo Thông tư 58 thì nguồn tiền này bị thu hết về một tài khoản duy nhất của Kho bạc Nhà nước đặt tại Sở giao dịch Ngân hàng Nhà nước.

Bên cạnh đó, nguồn thu từ thuế trước đây được giữ ở các tài khoản chuyên thu/thanh toán của Kho bạc Nhà nước tại các ngân hàng thương mại có thể tới vài tuần (không lãi suất), nay (cứ vào cuối ngày) cũng phải kết chuyển hết về tài khoản của Ngân hàng Nhà nước.

Tựu chung, thông tư này tác động chủ yếu đến các ngân hàng thương mại nhà nước vốn là "địa chỉ gửi chân" quen thuộc của dòng tiền từ Kho bạc Nhà nước.

Minh Tâm

Theo vietnamfinance.vn

"Xiết" tín dụng đen, cần có chính sách cho vay dưới chuẩn  Trong khi tín dụng đen luôn tìm mọi cách để "xiết" con nợ thì các cơ quan chức năng cũng cần thiết phải có giải pháp xiết loại tín dụng này. Ở đây có 3 nhóm vẫn đề cần giải quyết: Hoàn thiện thể chế và cơ sở pháp lý; phát triển các dịch vụ cho vay của các tổ chức tín dụng...

Trong khi tín dụng đen luôn tìm mọi cách để "xiết" con nợ thì các cơ quan chức năng cũng cần thiết phải có giải pháp xiết loại tín dụng này. Ở đây có 3 nhóm vẫn đề cần giải quyết: Hoàn thiện thể chế và cơ sở pháp lý; phát triển các dịch vụ cho vay của các tổ chức tín dụng...

Thông tin mới nhất vụ cô gái bị bắt cóc đòi chuộc 150 triệu đồng02:01

Thông tin mới nhất vụ cô gái bị bắt cóc đòi chuộc 150 triệu đồng02:01 Trung Quốc tung chatbot đấu ChatGPT, cổ phiếu Phố Wall chao đảo bốc hơi 1.000 tỉ14:53

Trung Quốc tung chatbot đấu ChatGPT, cổ phiếu Phố Wall chao đảo bốc hơi 1.000 tỉ14:53 Đường dây lừa đảo 13.000 người: Biệt danh ACE của 3 quản lý cấp cao02:36

Đường dây lừa đảo 13.000 người: Biệt danh ACE của 3 quản lý cấp cao02:36 Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39

Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39 CSGT hú còi mở đường cho xe chở người bị điện giật nguy kịch đi cấp cứu01:10

CSGT hú còi mở đường cho xe chở người bị điện giật nguy kịch đi cấp cứu01:10 11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27

11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27 Vụ Trương Mỹ Lan: Cục Thi hành án dân sự thông tin về tổ chức thi hành án10:31

Vụ Trương Mỹ Lan: Cục Thi hành án dân sự thông tin về tổ chức thi hành án10:31 'Trấn lột' 2 tỉ đồng của người bán đào, quất01:32

'Trấn lột' 2 tỉ đồng của người bán đào, quất01:32 Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41

Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41 Ông Trump 'mở khóa', Israel lại được nhận bom 900 kg của Mỹ07:33

Ông Trump 'mở khóa', Israel lại được nhận bom 900 kg của Mỹ07:33 'Chiến thắng' đầu tiên của Tổng thống Trump trong cuộc chiến trục xuất di dân lậu09:26

'Chiến thắng' đầu tiên của Tổng thống Trump trong cuộc chiến trục xuất di dân lậu09:26Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Cameo giàu nhất phim Trấn Thành là hiện tượng mạng cực hot, xuất hiện vài phút mà khiến nam chính "tàn đời"

Hậu trường phim

23:59:38 31/01/2025

Low G - tlinh "mở bát" năm mới quá đỉnh: Ca khúc Việt đầu tiên được studio nhảy nổi tiếng nhất Hàn Quốc cover!

Nhạc việt

23:54:08 31/01/2025

Jennie tung bản tình ca ướt át, "đắp mộ cuộc tình" khiến dân tình há hốc vì cú lừa ngoạn mục

Nhạc quốc tế

23:47:46 31/01/2025

Video Hoa hậu Kỳ Duyên quăng miếng hài tại sự kiện, nhưng bỏ chạy vì nói 1 câu "quê xệ"

Sao việt

23:35:50 31/01/2025

Phạt người đàn ông để đàn trâu vào cao tốc theo nghị định 168

Pháp luật

23:22:30 31/01/2025

Nga xác nhận 3 nạn nhân thiệt mạng trong tai nạn máy bay ở Mỹ

Thế giới

23:22:26 31/01/2025

Triệu Lệ Dĩnh gây sốt: Mặc đồ bà nội, háo hức nhận lì xì từ ông nội ngày đầu năm

Sao châu á

23:02:41 31/01/2025

3 phim cổ trang Hoa ngữ cực hay ai cũng nên xem một lần: Cặp đôi chị em phim giả tình thật gây sốt Cbiz

Phim châu á

22:16:34 31/01/2025

Uyển Ân - Tiểu Vy: OTP bạn thân mới của màn ảnh Việt

Phim việt

22:09:41 31/01/2025

Cách tô son giúp môi mềm mại, không bị khô

Làm đẹp

21:55:12 31/01/2025

Khấu trừ thuế giá trị gia tăng và chi phí được trừ đối với hàng hóa cho, biếu, tặng, tiếp khách

Khấu trừ thuế giá trị gia tăng và chi phí được trừ đối với hàng hóa cho, biếu, tặng, tiếp khách Phiên sáng 27/12: ROS bị bán tháo

Phiên sáng 27/12: ROS bị bán tháo

Cảnh báo: Mạo danh nhân viên tài chính ngân hàng quấy phá người dân

Cảnh báo: Mạo danh nhân viên tài chính ngân hàng quấy phá người dân Đề nghị 'tấn công' nhanh, mạnh vào tín dụng đen

Đề nghị 'tấn công' nhanh, mạnh vào tín dụng đen Cú luồn sâu của FE Credit trước mặt LienVietPostBank

Cú luồn sâu của FE Credit trước mặt LienVietPostBank Chung tay đẩy lùi tín dụng đen

Chung tay đẩy lùi tín dụng đen App cho vay online "dội bom" người dùng

App cho vay online "dội bom" người dùng Đã có giải pháp triệt tín dụng đen?

Đã có giải pháp triệt tín dụng đen? Nhân chứng kể giây phút cứu bé gái trong ô tô lao xuống kênh ở Nam Định

Nhân chứng kể giây phút cứu bé gái trong ô tô lao xuống kênh ở Nam Định Đèn giao thông không sáng, ô tô tông nhau lật ngửa giữa ngã tư ở Bình Dương

Đèn giao thông không sáng, ô tô tông nhau lật ngửa giữa ngã tư ở Bình Dương Cặp đôi mỹ nhân - Nam vương đình đám Vbiz thông báo chia tay sau 3 năm hẹn hò

Cặp đôi mỹ nhân - Nam vương đình đám Vbiz thông báo chia tay sau 3 năm hẹn hò 1 phim Việt rời rạp ngay dịp Tết vì lỗ nặng

1 phim Việt rời rạp ngay dịp Tết vì lỗ nặng Sao Việt 31/1: Đỗ Mỹ Linh cùng chồng con đi du xuân, Mỹ Tâm đón Tết bên bố mẹ

Sao Việt 31/1: Đỗ Mỹ Linh cùng chồng con đi du xuân, Mỹ Tâm đón Tết bên bố mẹ

Tạ Đình Phong quay lại với Trương Bá Chi, Vương Phi bất lực khóc trên sóng truyền hình vì không níu giữ được bạn trai?

Tạ Đình Phong quay lại với Trương Bá Chi, Vương Phi bất lực khóc trên sóng truyền hình vì không níu giữ được bạn trai? Bài phát biểu kỳ lạ khiến Song Ji Hyo bị "ném đá" đầu năm, fan Running Man đặc biệt thất vọng

Bài phát biểu kỳ lạ khiến Song Ji Hyo bị "ném đá" đầu năm, fan Running Man đặc biệt thất vọng Điều tra vụ án sát hại mẹ và anh trai vào sáng mùng 2 Tết

Điều tra vụ án sát hại mẹ và anh trai vào sáng mùng 2 Tết HOT: Đúng mùng 1 Tết, phu nhân hào môn Vbiz và chồng đại gia thông báo đã đón con đầu lòng!

HOT: Đúng mùng 1 Tết, phu nhân hào môn Vbiz và chồng đại gia thông báo đã đón con đầu lòng!

Ô tô mất lái lao xuống sông ở Nam Định, 7 người tử vong

Ô tô mất lái lao xuống sông ở Nam Định, 7 người tử vong Nguyên nhân khiến em trai xuống tay sát hại mẹ và anh vào sáng mùng 2 Tết

Nguyên nhân khiến em trai xuống tay sát hại mẹ và anh vào sáng mùng 2 Tết Ảnh hiếm: Xuân Trường ôm vợ giám đốc đi chúc tết, nhan sắc Nhuệ Giang thế nào 4 năm sau đám hỏi bí mật?

Ảnh hiếm: Xuân Trường ôm vợ giám đốc đi chúc tết, nhan sắc Nhuệ Giang thế nào 4 năm sau đám hỏi bí mật?

Bát bún riêu 400k ngày Tết khiến dân mạng "dậy sóng", chủ quán lên tiếng khiến nhiều người bất ngờ khi biết lý do

Bát bún riêu 400k ngày Tết khiến dân mạng "dậy sóng", chủ quán lên tiếng khiến nhiều người bất ngờ khi biết lý do Sao Việt 30/1: MC Mai Ngọc khoe bụng bầu, vợ chồng Trấn Thành tình tứ đón Tết

Sao Việt 30/1: MC Mai Ngọc khoe bụng bầu, vợ chồng Trấn Thành tình tứ đón Tết Quang Hải khoe ảnh cùng con trai mặc áo dài đi chơi tết, HLV Park Hang-seo liền có phản ứng này

Quang Hải khoe ảnh cùng con trai mặc áo dài đi chơi tết, HLV Park Hang-seo liền có phản ứng này