Được Bộ Xây dựng ra giá 23.030 đồng/cp – cao hơn 32% so với thị giá và gấp đôi HBC, FCN…: CC1 đang kinh doanh như thế nào?

Hiện, tổng tài sản CC1 vào mức hơn 10.000 tỷ, tăng tương đối mỗi năm. Tuy nhiên, tài sản chủ yếu được cấu thành từ nợ vay với tỷ lệ đóng góp lên đến 80%. Đặc biệt đòn bẩy nợ ngắn hạn của CC1 ở mức khá cao với khoảng 60-70% tổng nợ và ngày càng tăng.

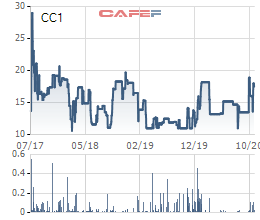

Sở Giao dịch Chứng khoán Tp.HCM (HoSE) vừa thông qua kế hoạch bán đầu giá cổ phần của CC1 của Bộ Xây dựng. Theo thông báo trước đó, Bộ Xây dựng sẽ thoái hết 40,53% vốn tại Tổng Công ty Xây dựng Số 1 – CTCP (CC1). Tương ứng, lượng cổ phiếu CC1 chào bán đạt gần 45 triệu đơn vị, giá khởi điểm 23.030 đồng/cp. Mức giá này đang cao hơn 32% so với thị giá hiện nay của CC1 là 17.500 đồng/cp. Ước tính Bộ Xây dựng sẽ thu về ít nhất 1.027 tỷ đồng từ thương vụ trên.

Mặt khác, so với mặt bằng hiện nay, giá 23.030 đồng/cp là khá cao gấp hơn 2 lần các doanh nghiệp xây dựng niêm yết hiện nay như Xây dựng Hoà Bình (HBC đang giao dịch tại mức 10.000 đồng/cp), Fecon (FCN cũng vào khoảng 10.000 đồng/cp).

Rao giá cao, câu hỏi đặt ra hiện CC1 đang sở hữu những lợi thế gì, tình hình kinh doanh thế nào để có thể thu hút nhà đầu tư mới?

Thâm niên 41 năm và là chủ đầu tư, tổng thầu EPC của nhiều dự án trọng điểm quốc gia

Về CC1, đây là doanh nghiệp lâu đời trong ngành xây dựng Việt Nam khi sớm thành lập vào năm 1979, thông qua Quyết định số 308CP tiến hành kiểm toán các tổ chức sản xuất kinh doanh trực thuộc Bộ Xây dựng trên cơ sở hợp nhất các công ty thành Tổng công ty Xây dựng số 1 gồm: Công ty xây dựng số 8, Công ty xây dựng số 10; giao Bộ Xây dựng là cơ quan cấp trên quản lý trực tiếp.

Đến năm 1995, Bộ trưởng Bộ Xây dựng ban hành quyết định thành lập Tổng công ty Xây dựng số 1 trên cơ sở tổ chức sắp xếp lại các đơn vị của Tổng công ty Xây dựng số 1 và một số đơn vị thuộc Bộ Xây dựng.

Sau 41 năm hình thành và phát triển, CC1 từ đơn vị chuyên đi làm thuê về xây lắp đến nay được định hình là tập đoàn xây dựng đa ngành nghề, đầu tư nhiều dự án lớn trong lĩnh vực năng lượng, giao thông và dân dụng theo hình thức BT, BOT, BOO, PPP.

CC1 cũng là chủ đầu tư, tổng thầu EPC nhiều dự án trọng điểm của quốc gia, các dự án tiêu biểu phải kể đến như Bệnh viện Bình Dương, Đại học Việt Đức, Đại học Tôn Đức Thắng, Bệnh viện Nhi đồng Tp.HCM, Cầu Thủ Thiêm… Những công trình công nghiệp gồm Nhiệt điện Vân Phong, Nhiệt điện Long Phú, Nhiệt điện Duyên Hải. Năm 2019, CC1 cũng chính thức ký hợp đồng với Sumsung Engineering ở dự án Khu phức hợp lọc hóa dầu Long Sơn, tổng giá trị đạt 571 tỷ đồng.

Video đang HOT

Bước sang năm 2015, CC1 được ADB tài trợ vốn tái cấu trúc, Công ty tiếp tục phát hành cho cổ đông chiến lược vào năm 2016. Tính đến hiện tại, vốn điều lệ của CC1 đạt 1.101,5 tỷ đồng. Trong đó, bên cạnh Bộ Xây dựng với 40,53% vốn; cổ đông lớn tại CC1 hiện còn có Xây dựng Tuấn Lộc (nắm 19% vốn), Cơ điện lạnh Nam Thịnh (15% vốn), Top American Việt Nam (11% vốn) và Quỹ đầu tư giá trị Bảo Việt (9,47% vốn).

Bộ máy cồng kềnh, áp lực nợ vay lớn khiến hiệu suất cực khiêm tốn với biên lãi ròng chỉ 1-2%

Dù nhận thầu các dự án lớn với lợi thế về thương hiệu, kinh nghiệm… song bộ máy cồng kềnh đã, đang là vấn đề lớn của doanh nghiệp. Trong lần chia sẻ mới đây, đại diện CC1 cũng nhấn mạnh chủ trương thu gọn bộ máy hoạt động nhằm tăng hiệu suất kinh doanh.

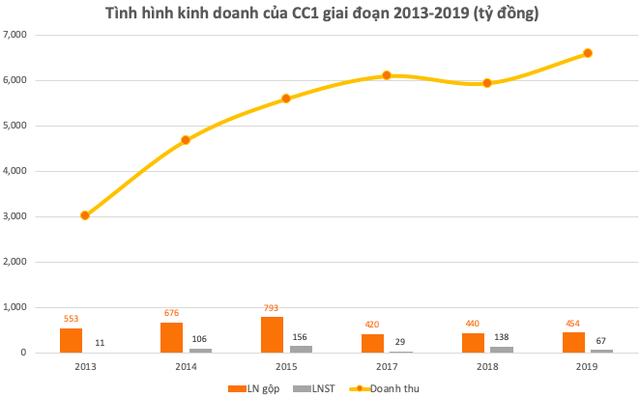

Thực tế cũng cho thấy, biên lợi nhuận gộp Công ty tầm 11% và đang có xu hướng giảm dần: Từ mức 18% trong năm 2013 đã giảm xuống chỉ còn 7% tính đến cuối năm 2019. Thậm chí, vay nợ nhiều gây áp lực lên lãi ròng, biên lãi ròng theo đó chỉ còn 1-2%: tức thu về cả 1.000 tỷ doanh thu nhưng CC1 chỉ thực sự có lời 1-2 tỷ đồng.

Hiện, tổng tài sản Công ty vào mức hơn 10.000 tỷ, tăng tương đối mỗi năm. Tuy nhiên, tài sản chủ yếu được cấu thành từ nợ vay với tỷ lệ đóng góp lên đến 80%. Đặc biệt đòn bẩy nợ ngắn hạn của CC1 ở mức khá cao với khoảng 60-70% tổng nợ và ngày càng tăng. Trong đó, năm 2013, nợ ngắn hạn CC1 vào mức 2.285 tỷ, tương đương 31% tổng tài sản thì con số này đến cuối năm 2019 đã là 60% tổng tài sản với dư nợ ngắn hạn hơn 6.100 tỷ đồng.

Không chỉ hiệu suất, con số kinh doanh tuyệt đối cũng cho thấy sự giảm tốc những năm gần đây. Ghi nhận, giai đoạn 2013-2017 doanh thu CC1 tăng trưởng đều đặn hằng năm với tốc độ trung bình lên đến 40%/năm, tương ứng lợi nhuận tăng mạnh. Song, kể từ năm 2017 tăng trưởng giảm tốc mạnh, và chuyển sang tăng trưởng doanh thu âm sang năm 2018.

Được biết, doanh thu từ hoạt động xây dựng chiếm 75% tổng doanh thu. Mảng xây dựng vẫn là mũi nhọn và mang lại doanh thu trọng yếu những năm qua. Sự giảm sút này có thể lý giải thông qua sự giảm sút chung của thị trường trước những chính sách mới, cùng với đó là áp lực cạnh tranh gia tăng đáng kể.

6 tháng đầu năm 2020 lỗ ròng 79 tỷ do ảnh hưởng Covid-19

Lên chiến lược hành động cho năm 2020, bên cạnh việc thúc đẩy nhanh quá trình thoái vốn Nhà nước, CC1 cũng mục tiêu đa dạng hoá kinh doanh hướng đến mô hình chuỗi giá trị. Trong đó, năm 2020 Công ty đề ra chỉ tiêu doanh thu 5.100 tỷ và LNST 55 tỷ đồng, cổ tức dự chia 4%.

Kết thức 6 tháng đầu năm 2020, CC1 thậm chí báo lỗ ròng tới hơn 79 tỷ đồng. Theo giải trình, do ảnh hưởng của dịch Covid-19 nên một số công trình phải tạm dừng thi công trong khi chi phí cố định vẫn phải trả. Một số công trình đã nghiệm thu quyết toán với chủ đầu tư nhưng phải điều chỉnh giảm doanh thu theo ý kiến của cơ quan Nhà nước có thẩm quyền.

Ngoài ra, việc đấu thầu ngày càng cạnh tranh gay gắt dẫn đến các dự án để trúng thầu hầu hết có biên lợi nhuận thấp. Thêm vào đó, chi phí lãi vay dự án Cầu Đồng Nai giai đoạn hiện không còn được vốn hóa… khiến Công ty thua lỗ nặng.

Bước đệm thoái vốn của Viettel Post

Kế hoạch thoái vốn của Tập đoàn Viettel tại Viettel Post được đánh giá là động lực thúc đẩy giá cổ phiếu trong ngắn hạn.

Biển quảng cáo dịch vụ của Viettel Post tại TP.HCM. Ảnh: Quý Hòa

Tổng Công ty Cổ phần Bưu chính Viettel (Viettel Post, mã VTP) là công ty con trực thuộc Tập đoàn Công nghiệp - Viễn thông Quân đội (Viettel), hoạt động trong lĩnh vực chuyển phát hàng hóa và các dịch vụ có liên quan. Theo số liệu của Công ty Chứng khoán KB Việt Nam (KBSV), Viettel Post hiện là doanh nghiệp có thị phần đứng thứ 2 toàn ngành sau Tổng Công ty Bưu điện Việt Nam (Vietnam Post), đạt 18% tổng doanh thu toàn ngành năm 2019.

Kế thừa từ công ty mẹ

Là 1 trong 4 trụ cột trong kế hoạch phát triển của Tập đoàn Viettel giai đoạn 2021-2025, Viettel Post đang nhận được sự hỗ trợ toàn diện về các công nghệ hiện đại và mạng lưới cơ sở hạ tầng toàn quốc từ Tập đoàn Viettel. Theo đánh giá của Công ty Chứng khoán VNDirect, đây cũng là những lợi thế cạnh tranh lớn của Viettel Post trong việc chiếm lĩnh thị phần ngành chuyển phát trong các năm tới.

Viettel Post có thể phát triển các sản phẩm công nghệ cao và giải quyết những vấn đề như xử lý khối lượng lớn các đơn hàng, rút ngắn tổng thời gian giao hàng và cung cấp nhiều loại hình dịch vụ và nguồn doanh thu. Theo số liệu được KBSV cập nhật trong báo cáo ngày 21.10, Viettel Post cung cấp dịch vụ chuyển phát trên khắp cả nước, sở hữu mạng lưới giao nhận trên 63 tỉnh thành với hơn 2.500 bưu cục và 6.000 điểm giao nhận hàng hóa, có quy mô và thị phần lớn thứ 2 cả nước, sau Vietnam Post.

Ngoài triển vọng nhận thêm cơ sở hạ tầng sắp tới, VNDirect cho rằng Viettel Post có thể tận dụng hệ thống hạ tầng rộng lớn sẵn có của Tập đoàn Viettel để bán chéo dịch vụ của mình. Bên cạnh thế mạnh về mạng lưới bưu chính phủ rộng đến tận các khu vực hẻo lánh, Viettel Post còn sở hữu công suất vận chuyển lớn với 800 xe tải và 12 toa hàng trong tổng số 22 toa của chuyến tàu 40 giờ Bắc - Nam nhằm cải thiện tốc độ vận chuyển và nâng cao chất lượng phục vụ tối đa nhu cầu của khách hàng.

"Đây là lợi thế rất lớn của Viettel Post so với các đối thủ khác khi đối thủ có thể phải mất nhiều năm để đạt được cơ sở hạ tầng và công suất như Viettel Post hiện nay", VNDirect nhận định.

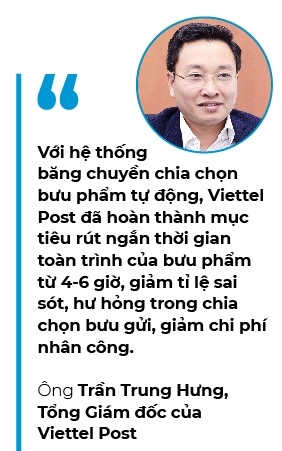

Theo chia sẻ của ông Trần Trung Hưng, Tổng Giám đốc của Viettel Post, để công nghệ hóa hoạt động bưu chính chuyển phát, tháng 7.2019 Viettel Post chính thức đưa vào vận hành hệ thống băng chuyền chia chọn bưu phẩm tự động. Hệ thống này có công suất tối đa lên tới 36.000 bưu phẩm/giờ, lớn nhất Việt Nam hiện nay, phù hợp với mục tiêu phát triển của Viettel Post trong 5 năm tới.

"Với hệ thống này, Viettel Post đã hoàn thành mục tiêu rút ngắn thời gian toàn trình của bưu phẩm từ 4-6 giờ, giảm tỉ lệ sai sót, hư hỏng trong chia chọn bưu gửi, giảm chi phí nhân công", ông Hưng cho biết.

Bước đệm thoái vốn

Theo đánh giá của các chuyên gia thuộc Công ty Chứng khoán Yuanta Việt Nam, việc thoái vốn, cổ phần hóa doanh nghiệp nhà nước chính là động lực tăng trưởng cho thị trường chứng khoán. Giai đoạn 2007-2008 và 2015-2016 hoạt động thoái vốn, cổ phần hóa được Nhà nước đẩy mạnh, khoảng thời gian sau đó thanh khoản thị trường chứng khoán trung bình năm 2009 đạt 1.623 tỉ đồng/phiên (tăng 226% so với năm 2008), năm 2018 đạt 5.259 tỉ đồng/phiên (tăng 28% so với năm 2017).

Quy định các doanh nghiệp nhà nước sau khi cổ phần hóa bắt buộc phải niêm yết lên sàn sẽ là động lực khiến số lượng doanh nghiệp niêm yết trên sàn tăng lên. Ngoài ra, với việc Nhà nước thoái vốn đối với các doanh nghiệp chưa niêm yết, việc tư nhân vận hành và quyết định đưa lên sàn sẽ dễ dàng hơn khi còn thuộc sở hữu nhà nước.

Nguồn ảnh: enternews.vn

Tại cuộc họp sơ kết 6 tháng đầu năm 2020 và triển khai nhiệm vụ các tháng cuối năm của Ban Chỉ đạo diễn ra đầu tháng 8, Phó Thủ tướng Thường trực Trương Hòa Bình đã chỉ đạo bộ, ngành, tổng công ty, tập đoàn đẩy nhanh tiến độ thoái vốn, cổ phần hóa trong thời gian còn lại của năm. Theo đó, Nhà nước sẽ thực hiện thoái vốn tại 124 doanh nghiệp trong năm 2020.

Hiện tại, Viettel sở hữu 68,083% vốn điều lệ của Viettel Post nhưng đã lên kế hoạch thoái 6% vốn cổ phần tại đây (tương đương 4,98 triệu cổ phiếu) vào tháng 11.2020. Giao dịch được thực hiện thông qua hình thức đấu giá công khai tại sàn HNX vào tháng 11.2020 với giá khởi điểm 104.800 đồng/cổ phiếu. Theo Viettel, lộ trình thoái vốn tiếp theo là giảm tỉ lệ sở hữu của Tập đoàn tại Viettel Post xuống 51% và sẽ được thực hiện trong giai đoạn tái cơ cấu tiếp theo của Tập đoàn Viettel (2021-2025). Viettel cũng có kế hoạch niêm yết cổ phiếu VTP trên Sở Giao dịch Chứng khoán TP.HCM (HOSE) trong giai đoạn 2021-2025.

VNDirect cho rằng việc thoái vốn của Tập đoàn Viettel là một cơ hội ngắn hạn đối với cổ phiếu VTP cùng với khả năng được nhìn nhận lại giá trị. Đặc biệt khi Viettel Post đang bắt đầu chuyển mình thành một công ty logistics, công nghệ cao thay vì là một công ty bưu chính truyền thống, dẫn đến định giá cao hơn nhờ vào bội số so sánh thu nhập cao của các doanh nghiệp công nghệ. Theo đó, VNDirect đưa ra khuyến nghị khả quan đối với cổ phiếu VTP trên thị trường.

Bộ Xây dựng đưa hơn 44 triệu cổ phần CC1 ra bán đấu giá  Giá khởi điểm dự kiến 23.030 đồng/cổ phiếu. Sở GDCK Thành phố Hồ Chí Minh vừa có thông báo về việc đăng ký làm đại lý đấu giá. Theo đó Sở GDCK Thành phố Hồ Chí Minh sẽ tổ chức đấu giá cổ phần của Tổng Công ty Xây dựng số 1 (mã chứng khoán CC1) do Bộ xây dựng nắm giữ. Bộ...

Giá khởi điểm dự kiến 23.030 đồng/cổ phiếu. Sở GDCK Thành phố Hồ Chí Minh vừa có thông báo về việc đăng ký làm đại lý đấu giá. Theo đó Sở GDCK Thành phố Hồ Chí Minh sẽ tổ chức đấu giá cổ phần của Tổng Công ty Xây dựng số 1 (mã chứng khoán CC1) do Bộ xây dựng nắm giữ. Bộ...

Vũ Văn Lịch khóc nức nở, khai cướp ngân hàng VietinBank để được đi tù01:29

Vũ Văn Lịch khóc nức nở, khai cướp ngân hàng VietinBank để được đi tù01:29 Tang lễ Giáo hoàng Francis: Mộ phần đơn giản và thánh đường không ngủ01:37

Tang lễ Giáo hoàng Francis: Mộ phần đơn giản và thánh đường không ngủ01:37 Clip chồng đánh vợ đang bồng con ở Long An: Sự thật sau 9 tháng im lặng30:29

Clip chồng đánh vợ đang bồng con ở Long An: Sự thật sau 9 tháng im lặng30:29 Giáo hoàng Francis về với thánh đường Vatican lần cuối09:39

Giáo hoàng Francis về với thánh đường Vatican lần cuối09:39 Danh tính 4 người tử vong vụ lật xe khách ở Tam Đảo10:44

Danh tính 4 người tử vong vụ lật xe khách ở Tam Đảo10:44 Công an vào cuộc vụ phát hiện nhiều bộ xương trong hang đá ở Nghệ An10:12

Công an vào cuộc vụ phát hiện nhiều bộ xương trong hang đá ở Nghệ An10:12 Tiết lộ chiến đấu cơ tàng hình tối tân của Mỹ, uy lực số 1 thế giới17:39

Tiết lộ chiến đấu cơ tàng hình tối tân của Mỹ, uy lực số 1 thế giới17:39 Clip lốc xoáy kéo dài 10 phút làm tốc mái, sập 24 căn nhà01:11

Clip lốc xoáy kéo dài 10 phút làm tốc mái, sập 24 căn nhà01:11 Người phụ nữ đi xe máy vượt đèn đỏ ngay trước mặt CSGT, lập tức bị tuýt còi01:06

Người phụ nữ đi xe máy vượt đèn đỏ ngay trước mặt CSGT, lập tức bị tuýt còi01:06 Lật xe khách 35 chỗ ở Tam Đảo, 3 người tử vong, 14 người nhập viện cấp cứu11:18

Lật xe khách 35 chỗ ở Tam Đảo, 3 người tử vong, 14 người nhập viện cấp cứu11:18 Choáng: Hôm nay nhiệt độ ngoài trời ở TP.HCM có thể đến 53 độ C50:11

Choáng: Hôm nay nhiệt độ ngoài trời ở TP.HCM có thể đến 53 độ C50:11Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Nữ minh tinh 40 năm vẫn được cả nước nhớ đến, hot tới độ thành tên gọi của cả "thế hệ con gái Việt"

Hậu trường phim

23:56:59 29/04/2025

Bộ phim gây ám ảnh nhưng lấy nước mắt nhất hiện tại, 4 người đi nhưng chỉ có 1 trở về!

Phim việt

23:53:54 29/04/2025

Diva Mỹ Linh: "Dù bận đến đâu, tôi luôn dành thời gian cho các con"

Nhạc việt

23:46:32 29/04/2025

Chồng cũ của Từ Hy Viên: Tổ chức sinh nhật cho con gái, chuẩn bị hôn lễ

Sao châu á

23:41:24 29/04/2025

Mỹ Tâm cầm cờ Tổ quốc ở sân bay, Phương Oanh xinh đẹp với áo dài đỏ

Sao việt

23:35:07 29/04/2025

'Thiên thần' Rosie Huntington-Whiteley kể cuộc sống hạnh phúc bên 'người vận chuyển' Jason Statham

Sao âu mỹ

23:14:25 29/04/2025

Bạn thân tiết lộ 2 đội bóng mà Jurgen Klopp muốn dẫn dắt

Sao thể thao

23:07:12 29/04/2025

70 giây chứng minh giọng live giật mình của nhóm "trai đẹp nhưng không bình thường"

Nhạc quốc tế

23:01:15 29/04/2025

Lập Hạ: Làm 3 việc này cả năm Lộc Khí Vào Nhà, kinh doanh đắc tài, cuối năm tậu nhà sắm xe

Trắc nghiệm

22:22:10 29/04/2025

Người đàn ông tử vong dưới giếng sâu 30m

Tin nổi bật

21:52:34 29/04/2025

Chi phí doanh nghiệp gấp 3 cùng kỳ năm trước, quý 3/2020 lãi sau thuế Tổng công ty Hoá dầu Petrolimex (PLC) vẫn tăng 64% cùng kỳ 2019

Chi phí doanh nghiệp gấp 3 cùng kỳ năm trước, quý 3/2020 lãi sau thuế Tổng công ty Hoá dầu Petrolimex (PLC) vẫn tăng 64% cùng kỳ 2019 Cổ phiếu VCI tăng mạnh, PYN Elite Fund tranh thủ thoái bớt vốn tại Chứng khoán Bản Việt

Cổ phiếu VCI tăng mạnh, PYN Elite Fund tranh thủ thoái bớt vốn tại Chứng khoán Bản Việt

DRH Holdings muốn huy động 250 tỷ đồng trái phiếu

DRH Holdings muốn huy động 250 tỷ đồng trái phiếu "Ông lớn" FDI Hàn Quốc rút vốn khỏi DIC Group sau 3 năm đầu tư

"Ông lớn" FDI Hàn Quốc rút vốn khỏi DIC Group sau 3 năm đầu tư Bộ Xây dựng thoái vốn tại CC1 và IDICO, kỳ vọng thu về tối thiểu 3.900 tỷ

Bộ Xây dựng thoái vốn tại CC1 và IDICO, kỳ vọng thu về tối thiểu 3.900 tỷ Công ty chứng khoán lãi đậm

Công ty chứng khoán lãi đậm OCB trước thềm niêm yết sàn HoSE, có gì để nhà đầu tư quan tâm?

OCB trước thềm niêm yết sàn HoSE, có gì để nhà đầu tư quan tâm? Bộ xây dựng dự kiến thoái 36% vốn tại IDICO

Bộ xây dựng dự kiến thoái 36% vốn tại IDICO Tín hiệu lập đỉnh chưa xuất hiện

Tín hiệu lập đỉnh chưa xuất hiện Bộ Xây dựng sắp thoái 36% vốn Idico, giá khởi điểm 26.930 đồng/cp

Bộ Xây dựng sắp thoái 36% vốn Idico, giá khởi điểm 26.930 đồng/cp Bầu Đức vẫn siêu giàu, vua thép lãi kỷ lục

Bầu Đức vẫn siêu giàu, vua thép lãi kỷ lục 91 doanh nghiệp phải cổ phần hóa trong năm 2020

91 doanh nghiệp phải cổ phần hóa trong năm 2020 Hà Nội kiên quyết di dời dân ra khỏi chung cư cũ cấp độ D

Hà Nội kiên quyết di dời dân ra khỏi chung cư cũ cấp độ D Những khiếu nại của người cha vụ nữ sinh tử vong ở Vĩnh Long

Những khiếu nại của người cha vụ nữ sinh tử vong ở Vĩnh Long Người cha đòi lại công lý cho con gái, tự tay bắn tài xế xe tải rồi tự kết thúc

Người cha đòi lại công lý cho con gái, tự tay bắn tài xế xe tải rồi tự kết thúc Chi Pu hé lộ tư liệu quý về ông nội, từng trực chiến cùng Đại tướng Võ Nguyên Giáp vào sáng 30/4/1975!

Chi Pu hé lộ tư liệu quý về ông nội, từng trực chiến cùng Đại tướng Võ Nguyên Giáp vào sáng 30/4/1975! Chủ tịch nước đặc xá cho 8.055 phạm nhân

Chủ tịch nước đặc xá cho 8.055 phạm nhân Nam diễn viên Việt bí mật đám cưới, đã có con gái đầu lòng nhưng không ai hay biết

Nam diễn viên Việt bí mật đám cưới, đã có con gái đầu lòng nhưng không ai hay biết

Chu Thanh Huyền phẫu thuật thẩm mỹ?

Chu Thanh Huyền phẫu thuật thẩm mỹ?

Vụ ma túy ở Quảng Ninh: Bạn gái kẻ trốn nã Bùi Đình Khánh bị khởi tố

Vụ ma túy ở Quảng Ninh: Bạn gái kẻ trốn nã Bùi Đình Khánh bị khởi tố CQĐT VKSND Tối cao vào cuộc vụ tai nạn liên quan con gái nghi phạm bắn người rồi tự sát

CQĐT VKSND Tối cao vào cuộc vụ tai nạn liên quan con gái nghi phạm bắn người rồi tự sát Hàng trăm tấn dầu ăn, bột canh giả đã bán cho bếp ăn khu công nghiệp

Hàng trăm tấn dầu ăn, bột canh giả đã bán cho bếp ăn khu công nghiệp Công an Vĩnh Long làm rõ thủ phạm vụ nổ súng bắn người rồi tự sát

Công an Vĩnh Long làm rõ thủ phạm vụ nổ súng bắn người rồi tự sát Cuộc sống viên mãn của nam nghệ sĩ Việt nổi tiếng với vợ hơn 15 tuổi, có 2 con riêng

Cuộc sống viên mãn của nam nghệ sĩ Việt nổi tiếng với vợ hơn 15 tuổi, có 2 con riêng

Cô gái bị cản ở Vạn Hạnh Mall lên tiếng đanh thép: Mắng bảo vệ, đáp trả CĐM

Cô gái bị cản ở Vạn Hạnh Mall lên tiếng đanh thép: Mắng bảo vệ, đáp trả CĐM