Dragon Capital: Chúng tôi nhìn kế hoạch Imexpharm 2-3 năm tới thì rất tiếc nhưng buộc phải bán

“Chúng tôi rất thích ngành dược Việt Nam, và từng có những khoản đầu tư vào DHG, DMC. IMP chúng tôi dành lại cuối cùng, và đến nay buộc phải bán để tái cơ cấu danh mục. Tôi nhìn kế hoạch 2-3 năm tới thì rất tiếc”, đại diện Dragon Capital chia sẻ tại ĐHĐCĐ thường niên Imexpharm mới đây.

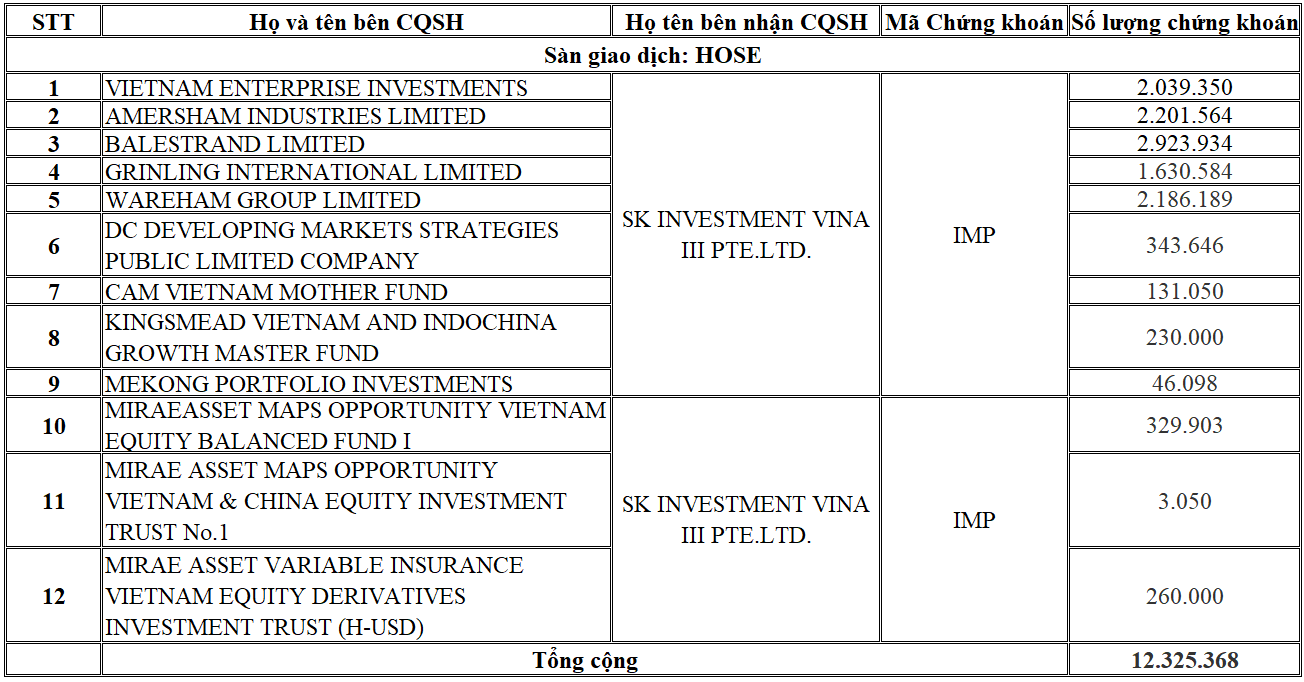

Ngày 29/5, SK Investment Vina III – đơn vị đầu tư trực thuộc tập đoàn đa ngành Hàn Quốc SK Group – đã nhận chuyển nhượng 12,32 triệu cổ phiếu, tương đương 24,9% cổ phần của Dược phẩm Imexpharm (IMP). Phần lớn số cổ phiếu trên được mua lại từ nhóm quỹ Dragon Capital với 11,3 triệu cổ phiếu.

Ghi nhận tại biên bản ĐHĐCĐ thường niên IMP mới đây, ông Vũ Hữu Điền, Giám đốc đầu tư Dragon Capital chia sẻ: “Chúng tôi đã đầu tư vào IMP từ 12 năm về trước, và trở thành cổ đông lớn từ năm 2010. Chúng tôi rất thích ngành dược Việt Nam, và từng có những khoản đầu tư vào DHG, DMC. IMP chúng tôi dành lại cuối cùng, và đến nay buộc phải bán để tái cơ cấu danh mục. Tôi nhìn kế hoạch 2-3 năm tới thì rất tiếc”.

Đại diện Dragon Capital cũng nói thêm, đầu tư tại IMP trên 20% là phải có sự phê chuẩn đặc biệt của Hội đồng đầu tư. Dragon Capital cũng muốn đầu tư thêm nhưng nếu trên 25% phải chào mua công khai thì sẽ gây lo ngại cho IMP liên quan đến vấn đề thôn tính. Dragon Capital đã phải lựa chọn đối tác chuyển nhượng rất kỹ. Sang tay lại cho SK, Dragon Capital với lợi thế đa ngành, trong đó có ngành dược SK sẽ hỗ trợ IMP phát triển thời gian tới.

Năm 2020, đại diện SK được bổ nhiệm làm Phó Tổng và Thành viên HĐQT

Đại hội cũng đã thông qua bổ sung ông Ngô Minh Tuấn vào vị trí Thành viên HĐQT, Phó Tổng Giám đốc thay cho ông Huỳnh Văn Nhung. Hiện, ông Hùng đang là Giám đốc đầu tư cấp cao tại SK Việt Nam.

Về ngành dược, Chính phủ đã ban hành Thong tu 15 (co hiẹu lưc tư thang 10/2019) nhằm đây nhanh qua trinh chuyên đôi từ thuốc ngoại sang thuốc nội, thong qua cac thay đôi co lơi cho cac co sơ san xuât tieu chuân EU-GMP. Theo đó, doanh nghiẹp trong nuơc vơi dong san phâm tieu chuân EU-GMP se đuơc huơng lơi tư nhưng thay đôi tren, bao gồm IMP.

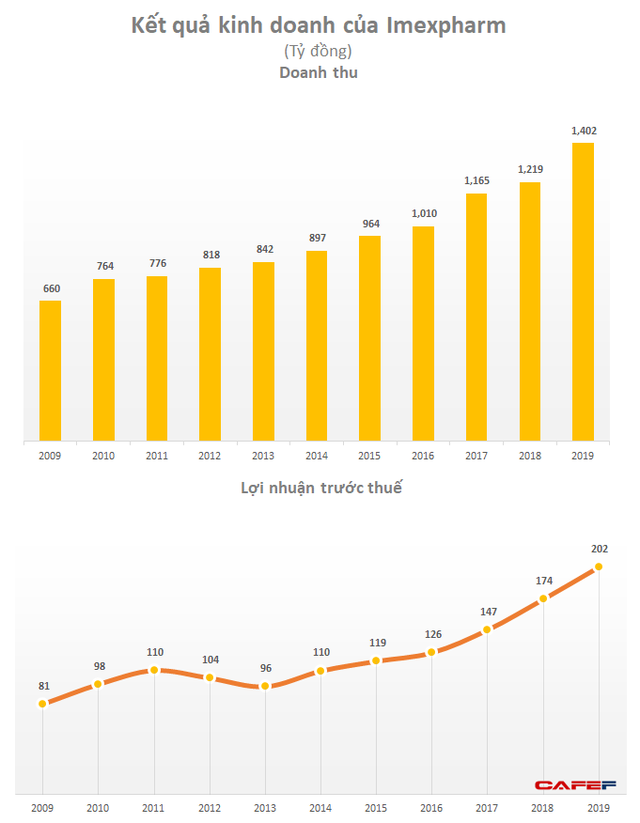

Kết thúc năm 2019, IMP ghi nhận 1.421 tỷ doanh thu (tăng 18%), trong đó hàng tự sản xuất tăng đáng kể 16,5%. LNST tương ứng tăng hơn 17% lên hơn 162 tỷ đồng. Với kết quả trên, IMP sẽ chia cổ tức 2019 với tỷ lệ 20%, bao gồm 10% bằng tiền mặt và 10% cổ phiếu (dự kiến thực hiện trong quý 3/2020). Công ty cũng sẽ phát hành gần 10 triệu cổ phiếu thưởng cho cổ đông, tỷ lệ 20% từ nguồn thặng dư, thời gian thực hiện tầm quý 2-3/2020.

Về phía cán bộ chủ chốt, IMP dự kiến phát hành ESOP với số lượng 2,5 triệu cổ phần, giá chào bán 12.000 đồng/cp (chưa đến 1/4 thị giá hiện tại ~56.000 đồng/cp), dự kiến thực hiện vào quý 3-4 năm nay.

Video đang HOT

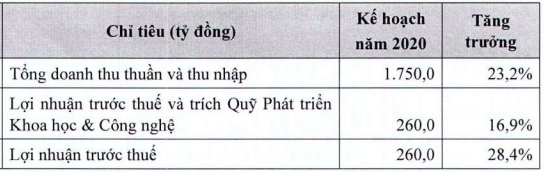

Năm 2020, IMP đặt kế hoạch tăng hơn 23% doanh thu lên 1.750 tỷ đồng, LNTT tăng hơn 28% lên 260 tỷ đồng. Công ty dự kiến chia cổ tức 2020 ở mức 15-18%, tùy thuộc vào kết quả kinh doanh thực tế.

Chủ tịch Nguyễn Quốc Định: Biên lợi nhuận giảm mạnh do ngành bắt đầu kiểm soát chặt giá bán thuốc

Phần thảo luận, cổ đông ý kiến IMP hiện nay phụ thuộc vào hàng nhập khẩu quá nhiều, đồng thời các hãng bây giờ cũng sản xuất thuốc generics nhiều. Cùng với đó, liên quan đến phân phối, cổ đông ý kiến phân phối kênh ETC qua bên thứ ba hiện còn lớn, do đó phải ưu tiên củng cố lại việc phân phối đồng thời quản trị bán hàng và công nợ. Có như vậy, tỷ suất lợi nhuận gộp (hiện chỉ quanh quẩn 35-36%) có thể tăng về mức 46-50% như trước đó, khi nhà máy đạt công suất cao.

Trả lời, ban lãnh đạo cho biết luôn theo dõi công nợ chặt, quy định hạn mức từ 1/2, 1/3 hiện giảm về 1/5, 1/6. Công nợ khách trên thị trường cũng đã giảm từ 75 ngày xuống 60 ngày, rồi giảm tiếp về 45 ngày. Đến nay, Chủ tịch Nguyễn Quốc Định cho biết OTC chỉ còn 30 ngày, và u hướng chỉ còn 20 ngày. Điều này buột IMP phải có lộ trình, còn cắt giảm ngay thì phải chịu giảm doanh số và thị phần, trong khi thị phần là yếu tố quyết định thành công của doanh nghiệp.

“Về biên lãi gộp 3-4 năm về trước ở mức cao 54%, hiện nay có xu hướng giảm do ảnh hưởng của quản lý kê khai giá, kiểm soát giá của ngành. Muốn tăng giá bao nhiêu phải chứng minh được nguyên nhân và phải có quyết định của Nhà nước. Thời gian qua IMP cũng đầu tư rất nhiều nhà máy, chi phí khấu hao tăng. Quan trọng nhất là nếu IMP phân phối trực tiếp thì doanh thu 2020 có thể cao hơn 1.420 tỷ đồng nhưng lợi nhuận không được 220 tỷ do chi phí bán hàng nhiều”, ông Định phân trần.

Chủ tịch cũng nói thêm, với ETC, công nợ phụ thuộc vào bảo hiểm rất lớn, khoảng 90 ngày đối với thuốc thiết yếu, còn lại thì thời gian đó có thể lên đến 180 ngày cho đến cả năm. Chính vì vậy một phần IMP tham gia đấu thầu dựa trên khả năng, một phần cắt cho đối tác, làm giảm biên lãi gộp nhưng không làm giảm biên lãi ròng. IMP không chịu công nợ hệ điều trị. Hiện, IMP bắt nhà phân phối phải cọc (20-30%) mua nguyên liệu, IMP được giảm công nợ.

Giải đáp thắc mắc cổ đông về việc cân đối lại các kênh phân phối, đại diện IMP cho biết kênh ETC mang lại giá trị cao do bán thông qua nhà phân phối, IMP xây dựng mức chiết khấu cao cho họ bù đắp chi phí bán hàng. Các sản phẩm EU-GMP chỉ có 1/5 tự bán, còn lại là bán cho nhà phân phối, làm vậy tiết kiệm được rất nhiều chi phí bán hàng.

SK Group trở thành cổ đông lớn nhất của Dược phẩm Imexpharm

Việc mua 12,3 triệu cổ phiếu - tương đương 24,9% cổ phần của Dược phẩm Imexpharm đã đưa SK Group trở thành cổ đông lớn nhất tại công ty này, vượt qua cổ đông Tổng Công ty Dược Việt Nam (Vinapharm) đang nắm giữ 22,9% cổ phần.

CTCP Dược phẩm Imexpharm (Nguồn: Imexpharm)

Trung tâm Lưu ký Chứng khoán Việt Nam (VSD)vừa thông báo đã thực hiện chuyển quyền sở hữu hơn 12,3 triệu cổ phiếu IMP của CTCP Dược phẩm Imexpharm (Dược phẩm Imexpharm - Mã CK: IMP).

Theo đó, bên nhận chuyển quyền sở hữu là SK Investment Vina III Pte. Ltd - quỹ thành viên của SK Group (Hàn Quốc).

Phần lớn số cổ phiếu trên được mua lại từ nhóm quỹ thành viên của Dragon Capital như Vietnam Enterprise Investments Limited, Amersham Industries Limited, DC Developing Markets Strategies Public Limited Company.

Số còn lại đến từ một số quỹ khác như Kingsmead Vietnam and Indochina Growth Master Fund, Mekong Portfolio Investments Limited, Mirae Asset Maps Opportunity Vietnam Equity Balanced Fund I, Mirae Asset Maps Opportunity Vietnam & China Equity Investment Trust No.1 và Mirae Asset Variable Insurance Vietnam Equity Derivatives Investment Trust (H-USD).

Chuyển quyền sở hữu cổ phiếu IMP (Nguồn: VSD)

Với giá trị cổ phiếu IMP trên thị trường đang nằm trong khoảng 54.200 đồng/cổ phiếu, như vậy SK Group đã bỏ ra khoảng 666 tỷ đồng để tham gia vào thương vụ này.

Việc mua 12,3 triệu cổ phiếu - tương đương 24,9% cổ phần của Dược phẩm Imexpharm đã đưa SK Group trở thành cổ đông lớn nhất tại công ty này, vượt qua cổ đông Tổng Công ty Dược Việt Nam (Vinapharm) đang nắm giữ 22,9% cổ phần.

Dược phẩm Imexpharm tiền thân là Xí nghiệp Liên hiệp dược Đồng Tháp, trực thuộc sở y tế Đồng Tháp.

Ngày 1/8/2001, Dược phẩm Imexpharm chính thức được thành lập, địa chỉ trụ sở chính tại số 4 đường 30/4, phường 1, thành phố Cao Lãnh, Đồng Tháp, vốn điều lệ ban đầu là 22 tỷ đồng. Ngành nghề kinh doanh chính của công ty này là sản xuất thuốc, hóa dược và dược liệu.

Dược phẩm Imexpharm sở hữu một số nhà máy sản xuất thuốc đạt chuẩn EU-GMP như: Nhà máy Công nghệ cao tại Bình Dương, tổng vốn đầu tư 470 tỷ đồng; Nhà máy Kháng sinh Công nghệ cao Vĩnh Lộc, vốn đầu tư 170 tỷ đồng; Cụm nhà máy Chi nhánh 3 tại Bình Dương (bao gồm tòa nhà sản xuất nhóm Cefalosporin, vốn đầu tư 113 tỷ đồng và tòa nhà sản xuất nhóm Penicilline, vốn đầu tư 50 tỷ đồng); Nhà máy Non-Betalactam và nhà máy Penicillin thuộc cụm Nhà máy tại Đồng Tháp.

Nhà máy Dược Công nghệ cao Bình Dương (Nguồn: imexpharm.com)

Được biết, Dược phẩm Imexpharm là công ty dược phẩm đầu tiên được Ủy ban Chứng khoán Nhà nước chấp thuận cho niêm yết cổ phiếu tại Sở Giao dịch Chứng khoán TP Hồ Chí Minh (HoSE) kể từ ngày 4/12/2016.

Ban lãnh đạo Dược phẩm Imexpharm gồm: Chủ tịch HĐQT - ông Nguyễn Quốc Định (SN 1962), Phó Chủ tịch HĐQT - bà Trần Thị Đào (SN 1952). Bà Trần Thị Đào còn là Tổng giám đốc kiêm người đại diện pháp luật của công ty này.

SK Group chơi lớn ở Việt Nam

SK Group là một trong những tập đoàn thương mại lớn tại Hàn Quốc, hoạt động đa ngành với các quy mô hoạt động như công nghệ viễn thông (SK Telecom), sản xuất đĩa nhạc và phim, điều chế dược phẩm, khai thác vận chuyển dầu khí, kinh doanh bất động sản, khách sạn và trung tâm thương mại.

Trước đó, ngày 28/5/2019, SK Group mua 205,7 triệu cổ phiếu VIC của Tập đoàn Vingroup (Mã CK: VIC) thông qua quỹ thành viên SK Investment Vina II. Qua đó, SK Group trở thành cổ đông lớn thứ 3 của Tập đoàn Vingroup với tỷ lệ sở hữu 6,15% cổ phần.

Theo đó, SK Group chi ra khoảng 23.300 tỷ đồng (tương đương 1 tỷ USD) để mua 154,3 triệu cổ phiếu phát hành riêng lẻ từ Tập đoàn Vingroup và mua lại 51,4 triệu cổ phiếu VIC thuộc sở hữu của CTCP Dịch vụ Thương mại Tổng hợp VinCommerce với giá trung bình 113.000 đồng/cổ phần.

Ngoài Vingroup, SK Group còn sở hữu 9,5% cổ phần tại Tập đoàn Masan, 5,23% cổ phần tại PV Oil (thuộc tập đoàn Dầu khí Việt Nam), 25% vốn của Lô dầu khí 15-1/05, 50% vốn liên doanh với tổng công ty Tân Cảng Sài Gòn - Newtruck House và 30 triệu đô đầu tư vào Trung tâm Đổi mới sáng tạo Quốc gia (NIC) của Việt Nam./.

SK Group nhận chuyển nhượng gần 25% vốn Imexpharm  SK Group đã nhận chuyển nhượng 12,3 triệu cổ phiếu IMP, tương ứng 24,9% vốn điều lệ. Giao dịch được tư vấn bởi Công ty Chứng khoán SSI. SK Group trở thành cổ đông lớn của Imexpharm. Ảnh: IMP Trung tâm lưu ký chứng khoán Việt Nam (VSD) thông báo SK Investment Vina III (thuộc tập đoàn đa ngành Hàn Quốc SK Group)...

SK Group đã nhận chuyển nhượng 12,3 triệu cổ phiếu IMP, tương ứng 24,9% vốn điều lệ. Giao dịch được tư vấn bởi Công ty Chứng khoán SSI. SK Group trở thành cổ đông lớn của Imexpharm. Ảnh: IMP Trung tâm lưu ký chứng khoán Việt Nam (VSD) thông báo SK Investment Vina III (thuộc tập đoàn đa ngành Hàn Quốc SK Group)...

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05 TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11

TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11 Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17

Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17 Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48

Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48 Ông Trump gợi ý ông Zelensky có thể ra đi vì từ chối thỏa thuận08:44

Ông Trump gợi ý ông Zelensky có thể ra đi vì từ chối thỏa thuận08:44 Ông Trump muốn đàm phán lại biên giới Mỹ - Canada07:42

Ông Trump muốn đàm phán lại biên giới Mỹ - Canada07:42 Trung Quốc gửi thông điệp cứng rắn đến Đài Loan08:38

Trung Quốc gửi thông điệp cứng rắn đến Đài Loan08:38 Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32

Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32 Ông Zelensky nói gì về chuyện tổ chức bầu cử ở Ukraine?10:13

Ông Zelensky nói gì về chuyện tổ chức bầu cử ở Ukraine?10:13 Hàn Quốc: Hàng chục ngàn người xuống đường sau khi ông Yoon Suk Yeol được thả01:03

Hàn Quốc: Hàng chục ngàn người xuống đường sau khi ông Yoon Suk Yeol được thả01:03 Thái Lan nghiên cứu ý tưởng xây tường biên giới với Campuchia08:52

Thái Lan nghiên cứu ý tưởng xây tường biên giới với Campuchia08:52Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Làm giả giấy tờ nguồn gốc đất để mua bán, lừa đảo hơn 170 tỷ đồng

Pháp luật

13:16:53 11/03/2025

Tử vi ngày 11/3/2025 của 12 cung hoàng đạo: Song Ngư đào hoa vượng khí

Trắc nghiệm

13:15:08 11/03/2025

Bí ẩn nhất hiện nay: Chi Pu và Quỳnh Anh Shyn có thật sự làm lành?

Sao việt

13:09:47 11/03/2025

Drama dồn dập: "Ông hoàng" Châu Kiệt Luân đánh bài thua hơn 3.500 tỷ, phải thế chấp 3 biệt thự và 1 máy bay riêng?

Sao châu á

13:04:40 11/03/2025

Con rể xuống tay khiến bố mẹ vợ tử vong: Lạnh sống lưng với vẻ mặt bình thản khi bị bắt

Thế giới

13:00:09 11/03/2025

Clip cụ ông 92 tuổi dỗ dành, tặng hoa cho vợ khiến dân mạng 'tan chảy'

Netizen

12:35:33 11/03/2025

Bắc Giang: Hai cháu bé đuối nước thương tâm

Tin nổi bật

12:32:48 11/03/2025

Ăn cá bổ dưỡng nhưng tránh 4 loại có thể gây ung thư

Sức khỏe

12:22:10 11/03/2025

Người đàn ông nhặt được 'vỏ sò' sau đó phát hiện ra mình may mắn khi còn sống

Lạ vui

12:18:53 11/03/2025

Độ tuổi nào là thời điểm thích hợp để bắt đầu sử dụng collagen?

Làm đẹp

11:57:35 11/03/2025

Dù có dịch COVID-19, vẫn có 10.700 doanh nghiệp thành lập mới trong tháng 5

Dù có dịch COVID-19, vẫn có 10.700 doanh nghiệp thành lập mới trong tháng 5 City Auto bị phạt gần 4,5 tỷ đồng vì chậm nộp thuế

City Auto bị phạt gần 4,5 tỷ đồng vì chậm nộp thuế

Sau khi rót 1,5 tỷ USD vào Masan và Vingroup, SK Group tiếp tục mua gần 25% cổ phần Imexpharm

Sau khi rót 1,5 tỷ USD vào Masan và Vingroup, SK Group tiếp tục mua gần 25% cổ phần Imexpharm Imexpharm lên kế hoạch lợi nhuận năm 2020 tăng trưởng 28%

Imexpharm lên kế hoạch lợi nhuận năm 2020 tăng trưởng 28% Dragon Capital nâng lượng nắm giữ HPG lên 138 triệu cổ phiếu

Dragon Capital nâng lượng nắm giữ HPG lên 138 triệu cổ phiếu Lợi nhuận tháng 4 của Imexpharm giảm gần 9%

Lợi nhuận tháng 4 của Imexpharm giảm gần 9% Quỹ Chính phủ Singapore chi 100 triệu USD mua cổ phiếu Masan trong phiên 14/5

Quỹ Chính phủ Singapore chi 100 triệu USD mua cổ phiếu Masan trong phiên 14/5 BIDV muốn tăng vốn lên gần 45.500 tỷ

BIDV muốn tăng vốn lên gần 45.500 tỷ

Nữ tài xế đạp nhầm chân ga tông chết chủ tiệm rửa ô tô

Nữ tài xế đạp nhầm chân ga tông chết chủ tiệm rửa ô tô Thùy Tiên nỗ lực cứu vớt nhan sắc sau khi bị "ống kính hung thần" dìm thê thảm, lộ cả rổ khuyết điểm giữa trời Tây

Thùy Tiên nỗ lực cứu vớt nhan sắc sau khi bị "ống kính hung thần" dìm thê thảm, lộ cả rổ khuyết điểm giữa trời Tây Sao Việt 11/3: Bạn gái kém 36 tuổi mặc hở bạo dự sự kiện cùng Việt Anh

Sao Việt 11/3: Bạn gái kém 36 tuổi mặc hở bạo dự sự kiện cùng Việt Anh Nữ chính 'Cha tôi, người ở lại' gần 30 tuổi gây sốt với vai nữ sinh lớp 10 trong veo

Nữ chính 'Cha tôi, người ở lại' gần 30 tuổi gây sốt với vai nữ sinh lớp 10 trong veo Ai đã đẩy Kim Sae Ron vào đường cùng, khiến cô phải đăng ảnh thân mật với Kim Soo Hyun?

Ai đã đẩy Kim Sae Ron vào đường cùng, khiến cô phải đăng ảnh thân mật với Kim Soo Hyun?

Báo Trung: Gia đình Kim Sae Ron nắm giữ 200 ảnh tình cảm của con gái và Kim Soo Hyun, có cả bằng chứng yêu năm 16 tuổi?

Báo Trung: Gia đình Kim Sae Ron nắm giữ 200 ảnh tình cảm của con gái và Kim Soo Hyun, có cả bằng chứng yêu năm 16 tuổi? Lê Phương chia sẻ ẩn ý sau tang lễ Quý Bình, netizen nghi ngờ liên quan đến vợ của cố nghệ sĩ

Lê Phương chia sẻ ẩn ý sau tang lễ Quý Bình, netizen nghi ngờ liên quan đến vợ của cố nghệ sĩ Lê Phương đăng ảnh nắm chặt tay Quý Bình, nghẹn ngào nói 6 chữ vĩnh biệt cố nghệ sĩ

Lê Phương đăng ảnh nắm chặt tay Quý Bình, nghẹn ngào nói 6 chữ vĩnh biệt cố nghệ sĩ "Vợ Quý Bình đẫm nước mắt, chỉ xuống đứa bé đứng dưới chân nói: Nè chị, con trai ảnh nè, ôm nó đi chị"

"Vợ Quý Bình đẫm nước mắt, chỉ xuống đứa bé đứng dưới chân nói: Nè chị, con trai ảnh nè, ôm nó đi chị" Nghệ sĩ Xuân Hinh nhắn 1 câu cho Sơn Tùng M-TP mà cả cõi mạng nổi bão!

Nghệ sĩ Xuân Hinh nhắn 1 câu cho Sơn Tùng M-TP mà cả cõi mạng nổi bão!

Lễ an táng diễn viên Quý Bình: Vợ tựa đầu ôm chặt di ảnh, Vân Trang và các nghệ sĩ bật khóc, nhiều người dân đội nắng tiễn đưa

Lễ an táng diễn viên Quý Bình: Vợ tựa đầu ôm chặt di ảnh, Vân Trang và các nghệ sĩ bật khóc, nhiều người dân đội nắng tiễn đưa Bị chỉ trích "khóc không có giọt nước mắt" trong đám tang Quý Bình, một nữ nghệ sĩ lên tiếng

Bị chỉ trích "khóc không có giọt nước mắt" trong đám tang Quý Bình, một nữ nghệ sĩ lên tiếng Lễ tang diễn viên Quý Bình: Hàng nghìn người chen lấn trước nhà tang lễ

Lễ tang diễn viên Quý Bình: Hàng nghìn người chen lấn trước nhà tang lễ Nóng: Kim Soo Hyun trực tiếp lên tiếng về tin hẹn hò Kim Sae Ron 15 tuổi, quấy rối cố diễn viên

Nóng: Kim Soo Hyun trực tiếp lên tiếng về tin hẹn hò Kim Sae Ron 15 tuổi, quấy rối cố diễn viên 'Mỹ nhân phim hành động' Phi Ngọc Ánh mắc ung thư

'Mỹ nhân phim hành động' Phi Ngọc Ánh mắc ung thư