Dòng tiền toàn cầu dịch chuyển vào tài sản nào trong mùa đại dịch?

Để hỗ trợ nền kinh tế chống lại Covid-19, các chỉnh phủ trên toàn cầu đã bơm hơn 8 nghìn tỷ USD và hàng trăm tỷ USD từ các ngân hàng trung ương từ Washingon tới Wellington. Điều này có nghĩa là các nhà đầu tư đang tìm kiếm các cơ hội từ đầu tư trái phiếu tới cổ phiếu ở các thị trường mới nổi.

Trái phiếu rác (trái phiếu doanh nghiệp) của Trung Quốc

Sự yếu kém liên tục trong tăng trưởng của Trung Quốc đã tạo động lực thúc đẩy nhiều hành động hơn từ Bắc Kinh. Đối với nhà đầu tư, Trung Quốc có một số lợi thế so với Mỹ khi Trung Quốc đang tiến xa hơn trong việc mở cửa lại nền kinh tế.

Việc các doanh nghiệp hoạt động trở lại cũng sẽ giúp nhà đầu tư giảm bởi rủi ro và có khả năng kiếm lời cao hơn khi chuyển từ các kênh trú ẩn an toàn như vàng, trái phiếu chính phủ, đồng USD sang “trái phiếu rác”, trái phiếu được phát hành bởi các doanh nghiệp Trung Quốc.

Pierre Chartres, Giám đốc đầu tư của M & G Investments tại Singapore nói rằng, sự vượt trội của trái phiếu cao cấp gần đây có nghĩa là có ít tiềm năng kiếm lợi nhuận hơn, trong khi ông thấy một số khoản trái phiếu có lợi tức cao càng hấp dẫn hơn.

“Tất nhiên rủi ro là cao hơn rất nhiều, đặc biệt đối với các nhà phát triển bất động sản nhưng tình hình dịch bệnh ở Trung Quốc khá khả quan trong thời gian gần đây”, ông nói.

Thị trường mới nổi không được ưa thích

Video đang HOT

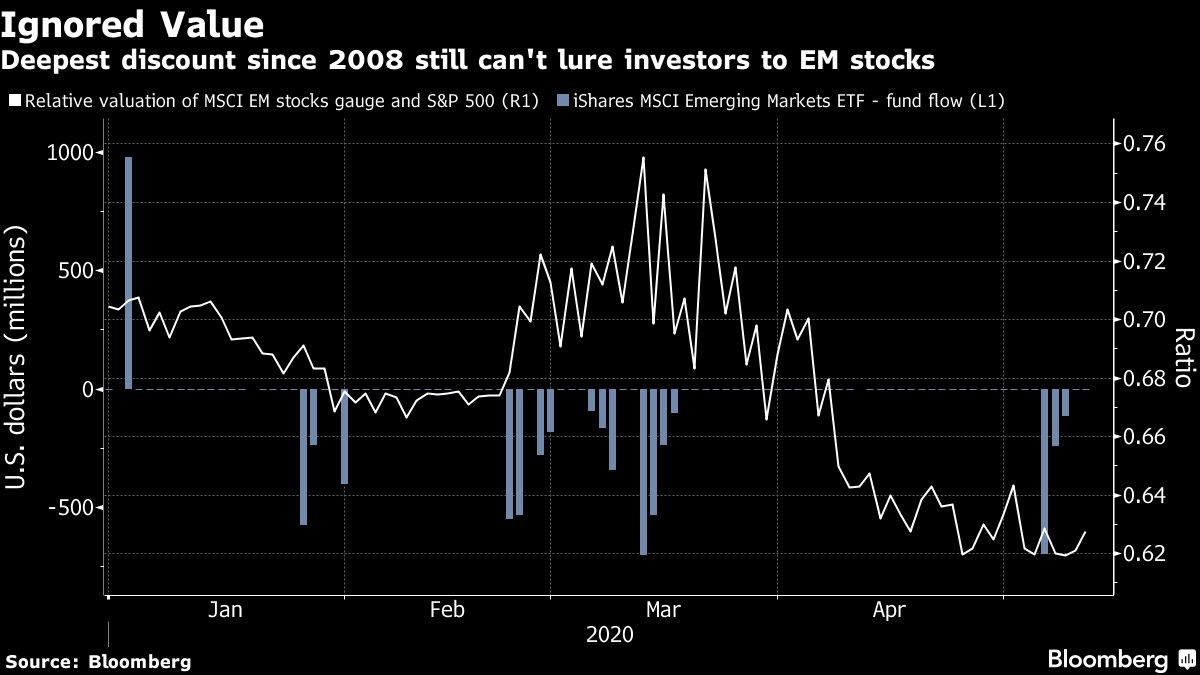

Biểu đồ định giá tương quan giữa cổ phiếu thị trường mới nổi và S&P 500

Khoảng cách định giá chứng khoán giữa các thị trường đang phát triển và thị trường phát triển đang là lớn nhất kể từ năm 2008 cho thấy sự không ưa thích của nhà đầu tư với cổ phiếu thị trường đang phát triển. Andrew McCaffery, Giám đốc đầu tư toàn cầu tại Fidelity International cho biết, ông giữ quan điểm thận trọng trên các thị trường mới nổi trên cả đầu tư cổ phiếu và trái phiếu.

“Những thị trường này thường có ít năng lực hơn để gia tăng các gói kích thích kinh tế, giữ lãi suất thấp và tránh được hiện tượng tài sản nhanh chóng chảy ra khỏi các quốc gia”, ông nói.

Đặc biệt ở thị trường Trung Quốc, nơi có các chương trình nhắm đến mục tiêu hỗ trợ nhu cầu của người dân và được dự báo sẽ đi kèm với cắt giảm lãi suất.

Theo Sebastien Galy, Chiến lược gia vĩ mô cao cấp của Nordea Asset Management: “Các quyết định chính sách của Trung Quốc được đưa ra nhìn chung rất hiệu quả và họ có thể thúc đẩy mạnh mẽ sự khôi phục của nền kinh tế, đây là điều mà nền kinh tế châu Âu chưa làm được.

Nhiều công ty Trung Quốc rất có thể rời khỏi Trung Quốc và chuyển sang các quốc gia khác ở châu Á và Mexico, nhưng lĩnh vực dịch vụ của Trung Quốc sẽ tiếp tục phát triển và đó là điều mà chính phủ khá quan tâm khi quốc gia này tăng dần chuỗi giá trị gia tăng”.

Rủi ro lạm phát

Các gói kích thích kinh tế từ cả chính phủ và các cơ quan tiền tệ trong cuộc khủng hoảng đã dẫn đến sự độc lập ít hơn tại các ngân hàng trung ương. Nếu xu hướng đó chạy xa hơn, lạm phát có thể tăng mạnh dẫn đến nhiều đồng tiền sẽ bị định giá thấp, theo Colin Harte, Giám đốc danh mục đầu tư đa tài sản tại BNP Paribas Asset Management.

“Nếu chính phủ các quốc gia tiếp tục in tiền và chi tiêu nhanh chóng thay vì nằm yên trên bảng cân đối kế toán của ngân hàng, điều này sẽ làm tăng lạm phát”, ông nói.

Hai quỹ ETF mới VNFIN Lead và VN Diamond hút vốn trăm tỷ đồng

VNFIN Lead ETF phát hành thêm 3 triệu chứng chỉ quỹ vào ngày 11/5.

VFMVN Diamond phát hành mới 8 triệu chứng chỉ quỹ trong thời gian 14-15/5.

VFMVN30 ETF cũng phát hành ròng 2,9 triệu chứng chỉ quỹ trong thời gian 11-15/5.

Quỹ SSIAM VNFIN Lead ETF (HoSE: FUESSVFL) đã phát hành thêm 3 triệu chứng chỉ quỹ, nâng tổng khối lượng lên 29,7 triệu đơn vị. Ngày đăng ký giao dịch hoán đổi là 11/5, giá trị hoán đổi tương đương là 26,5 tỷ đồng.

VNFIN Lead chính thức giao dịch trên sàn HoSE từ ngày 18/3. Đây là quỹ ETF thứ 3 lên niêm yết và quỹ đầu tiên mô phỏng chỉ số ngành tài chính bao gồm các công ty trong lĩnh vực ngân hàng, chứng khoán và bảo hiểm.

VNFIN Lead được vận hành bởi công ty Quản lý quỹ SSI (SSIAM). Hiện SSIAM còn đang quản lý ETF SSIAM VNX50 (HoSE: FUESSV50) dựa trên chỉ số VNX50 với khối lượng 14,2 triệu chứng chỉ quỹ.

VNFIN Lead phát hành thêm 3 triệu chững chỉ quỹ.

Trong khi đó, quỹ VFMVN Diamond ETF (HoSE: FUEVFVND) cũng phát hành mới 8 triệu chứng chỉ quỹ trong thời gian 14-15/5, tương đương với giá trị 97 tỷ đồng. Tổng khối lượng đã phát hành là 18,2 triệu đơn vị.

VN Diamond là quỹ được vận hành bởi Quỹ đầu tư Việt Nam (VFM) chính thức giao dịch trên HoSE vào 12/5, mô phỏng theo chỉ số VN Diamond, chủ yếu là các cổ phiếu đã cạn room ngoại (tỷ lệ sở hữu nước ngoài).

VFM còn đang quản lý VFMVN30 ETF (HoSE: E1VFVN30), quỹ ETF này cũng phát hành ròng 2,9 triệu chứng chỉ quỹ, tương ứng giá trị 38 tỷ đồng trong thời gian 11-15/5.

Quỹ hoán đổi danh mục ETF là một kênh đầu tư mới nhưng có nhiều tiềm năng tại Việt Nam. Tổng tài sản các quỹ ETF phân bổ vào thị trường Việt Nam hiện tại vẫn còn rất nhỏ (khoảng 1 tỷ USD) so với quy mô 37 tỷ USD ở các quỹ đầu tư chủ động của toàn bộ nhóm nhà đầu tư nước ngoài.

Hiện thị trường chỉ có 4 quỹ ETF nội hoạt động là VNX50 ETF và VNFIN Lead ETF của SSIAM. Hai quỹ của VFM là VFMVN30 ETF và VFMVN Diamond. Việc hút ròng của các quỹ ETF nội tuần qua đang cho thấy sức hút mới từ loại hình đầu tư này.

EVN lãi đậm năm 2019  Trong năm 2019, lợi nhuận ròng hợp nhất của EVN lên tới 9.720 tỷ đồng, tăng 43% so với năm 2018, riêng lợi nhuận của công ty mẹ cũng 41%. Tập đoàn Điện lực Việt Nam (EVN) vừa công bố báo cáo tài chính hợp nhất năm 2019 đã được kiểm toán. Các số liệu trong báo cáo cho thấy tập đoàn này...

Trong năm 2019, lợi nhuận ròng hợp nhất của EVN lên tới 9.720 tỷ đồng, tăng 43% so với năm 2018, riêng lợi nhuận của công ty mẹ cũng 41%. Tập đoàn Điện lực Việt Nam (EVN) vừa công bố báo cáo tài chính hợp nhất năm 2019 đã được kiểm toán. Các số liệu trong báo cáo cho thấy tập đoàn này...

Tài xế xe giường nằm vừa lái vừa chơi game, còn hô to khi chiến thắng01:38

Tài xế xe giường nằm vừa lái vừa chơi game, còn hô to khi chiến thắng01:38 Trung Quốc triển khai gần 60 máy bay sau phát ngôn của lãnh đạo Đài Loan?08:54

Trung Quốc triển khai gần 60 máy bay sau phát ngôn của lãnh đạo Đài Loan?08:54 Rộ tin Mỹ lên kịch bản rời khỏi ghế chỉ huy NATO06:44

Rộ tin Mỹ lên kịch bản rời khỏi ghế chỉ huy NATO06:44 Con trai mất khi chữa cháy rừng, mẹ đau đớn nhớ khoảnh khắc cuối cùng01:02

Con trai mất khi chữa cháy rừng, mẹ đau đớn nhớ khoảnh khắc cuối cùng01:02 Ông Trump chuẩn bị 'hợp đồng chia đất' giữa Nga và Ukraine08:31

Ông Trump chuẩn bị 'hợp đồng chia đất' giữa Nga và Ukraine08:31 Cảnh sát xác minh đoàn xe Porsche chạy ngược chiều, vượt ẩu trên cao tốc00:31

Cảnh sát xác minh đoàn xe Porsche chạy ngược chiều, vượt ẩu trên cao tốc00:31 Mỹ mở đường, Ukraine - Nga đồng ý ngừng bắn hạn chế09:03

Mỹ mở đường, Ukraine - Nga đồng ý ngừng bắn hạn chế09:03 Nga tuyên bố giành lại hầu hết vùng Kursk09:59

Nga tuyên bố giành lại hầu hết vùng Kursk09:59 Israel oanh tạc Dải Gaza, chảo lửa Trung Đông thêm nóng08:25

Israel oanh tạc Dải Gaza, chảo lửa Trung Đông thêm nóng08:25 Ông Trump ký lệnh giải thể Bộ Giáo dục, phía Dân chủ phản ứng mạnh08:56

Ông Trump ký lệnh giải thể Bộ Giáo dục, phía Dân chủ phản ứng mạnh08:56 Cảnh sát trích xuất camera tìm 2 xe phân khối lớn phóng như bay trên cao tốc00:12

Cảnh sát trích xuất camera tìm 2 xe phân khối lớn phóng như bay trên cao tốc00:12Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Quán quân 'Giọng hát Việt' quê Nghệ An giờ ra sao sau 12 năm đăng quang?

Sao việt

22:33:50 26/03/2025

Xung đột Ukraine 'vừa đánh vừa đàm'

Thế giới

22:21:22 26/03/2025

Chấn động vụ lộ bí mật của Nhà Trắng về Trung Đông

Pháp luật

22:16:27 26/03/2025

Mách bạn cách làm mứt đào chua ngọt, ăn thích mê

Ẩm thực

22:09:06 26/03/2025

Dậy sóng thông tin trong 6 năm yêu Kim Soo Hyun, Kim Sae Ron mệt mỏi với 2 nữ diễn viên mà ai cũng biết!

Sao châu á

22:04:46 26/03/2025

Đại Nghĩa, Bạch Công Khanh, Lan Thy đi xe cứu thương đến sự kiện gây tranh cãi

Hậu trường phim

22:00:59 26/03/2025

Hà Anh Tuấn buộc phải đính chính 1 thông tin về Vũ Cát Tường trước truyền thông

Nhạc việt

21:57:57 26/03/2025

Cuộc sống kín tiếng của nghệ sĩ Chế Thanh ở tuổi U.60

Tv show

21:20:36 26/03/2025

Gal Gadot bị dọa giết, Disney tăng cường bảo vệ

Sao âu mỹ

21:11:54 26/03/2025

Mbappe mất 250 triệu euro khi rời PSG

Sao thể thao

20:50:47 26/03/2025

Hoa Sen (HSG) tái cấu trúc thành công, giá cổ phiếu tăng vượt đỉnh 1 năm

Hoa Sen (HSG) tái cấu trúc thành công, giá cổ phiếu tăng vượt đỉnh 1 năm Kiếm hàng triệu USD nhờ làm ghế ô tô xuất khẩu

Kiếm hàng triệu USD nhờ làm ghế ô tô xuất khẩu

Kinh Bắc phát hành 200 tỷ đồng trái phiếu, tài sản đảm bảo hơn 1,3 triệu cổ phần của công ty con

Kinh Bắc phát hành 200 tỷ đồng trái phiếu, tài sản đảm bảo hơn 1,3 triệu cổ phần của công ty con Vinamilk (VNM) đăng ký mua 17,5 triệu cổ phiếu quỹ từ ngày 21/5

Vinamilk (VNM) đăng ký mua 17,5 triệu cổ phiếu quỹ từ ngày 21/5 Hải quan TPHCM đưa ra nhiều giải pháp xử lý nợ thuế

Hải quan TPHCM đưa ra nhiều giải pháp xử lý nợ thuế HDBank dành hàng nghìn tỷ đồng tài trợ chuỗi kinh doanh xăng dầu

HDBank dành hàng nghìn tỷ đồng tài trợ chuỗi kinh doanh xăng dầu Tài sản tăng 109% chỉ trong 7 tuần, CEO công ty sản xuất vắc xin trở thành tỷ phú mới nhờ Covid-19

Tài sản tăng 109% chỉ trong 7 tuần, CEO công ty sản xuất vắc xin trở thành tỷ phú mới nhờ Covid-19 TP.HCM kiến nghị xử lý các trường hợp bán tài sản trên đất, chuyển nhượng QSDĐ

TP.HCM kiến nghị xử lý các trường hợp bán tài sản trên đất, chuyển nhượng QSDĐ Cát-xê của Hòa Minzy tăng gấp đôi sau hiện tượng MV "Bắc Bling"?

Cát-xê của Hòa Minzy tăng gấp đôi sau hiện tượng MV "Bắc Bling"?

Diễn viên "Mùi ngò gai" sau giải nghệ: Ở Mỹ nhớ quê, phát hiện khối u

Diễn viên "Mùi ngò gai" sau giải nghệ: Ở Mỹ nhớ quê, phát hiện khối u Nữ diễn viên Kim Sae Ron kết hôn với chồng chỉ sau 4 lần gặp gỡ

Nữ diễn viên Kim Sae Ron kết hôn với chồng chỉ sau 4 lần gặp gỡ

Bức thư Kim Sae Ron gửi bạn thừa nhận hẹn hò với Kim Soo Hyun từ 15 tuổi

Bức thư Kim Sae Ron gửi bạn thừa nhận hẹn hò với Kim Soo Hyun từ 15 tuổi Chồng hẹn nhân viên nữ ra quán cà phê làm việc, vợ lái ô tô đuổi theo "kẻ thứ 3" và cái kết như phim

Chồng hẹn nhân viên nữ ra quán cà phê làm việc, vợ lái ô tô đuổi theo "kẻ thứ 3" và cái kết như phim NSND Thu Hà "Lá ngọc cành vàng" sắp nghỉ hưu, không sợ tuổi già

NSND Thu Hà "Lá ngọc cành vàng" sắp nghỉ hưu, không sợ tuổi già Nữ sinh quê Vĩnh Phúc đạt học bổng của 16 trường Đại học qua đời ở tuổi 20

Nữ sinh quê Vĩnh Phúc đạt học bổng của 16 trường Đại học qua đời ở tuổi 20

Hé lộ về công ty của vợ Quang Hải thành lập

Hé lộ về công ty của vợ Quang Hải thành lập Top 4 nàng WAGs Việt giàu có, xinh đẹp, giỏi giang nhưng lại vô cùng kín tiếng, cái tên thứ 4 rất bất ngờ

Top 4 nàng WAGs Việt giàu có, xinh đẹp, giỏi giang nhưng lại vô cùng kín tiếng, cái tên thứ 4 rất bất ngờ

Nóng: Công bố giấy chứng nhận kết hôn của Kim Sae Ron, cưới rồi huỷ hôn vì lý do này

Nóng: Công bố giấy chứng nhận kết hôn của Kim Sae Ron, cưới rồi huỷ hôn vì lý do này Ảnh hiếm trong đám cưới kín tiếng của thủ môn 2 lần vô địch SEA Games và vợ giáo viên

Ảnh hiếm trong đám cưới kín tiếng của thủ môn 2 lần vô địch SEA Games và vợ giáo viên Mộ Đức Tiến ở Mỹ bị xâm phạm, vợ đau đớn: "Mọi người hãy để anh ấy yên"

Mộ Đức Tiến ở Mỹ bị xâm phạm, vợ đau đớn: "Mọi người hãy để anh ấy yên" Tuyên bố nóng của bạn trai cũ Kim Sae Ron: "Cái chết của nữ diễn viên không liên quan đến Kim Soo Hyun"

Tuyên bố nóng của bạn trai cũ Kim Sae Ron: "Cái chết của nữ diễn viên không liên quan đến Kim Soo Hyun" Vạch trần thủ đoạn nhóm bị can tuồn ma túy vào nhà tạm giam ở An Giang

Vạch trần thủ đoạn nhóm bị can tuồn ma túy vào nhà tạm giam ở An Giang