Dòng tiền đầu cơ xoay vòng các trụ

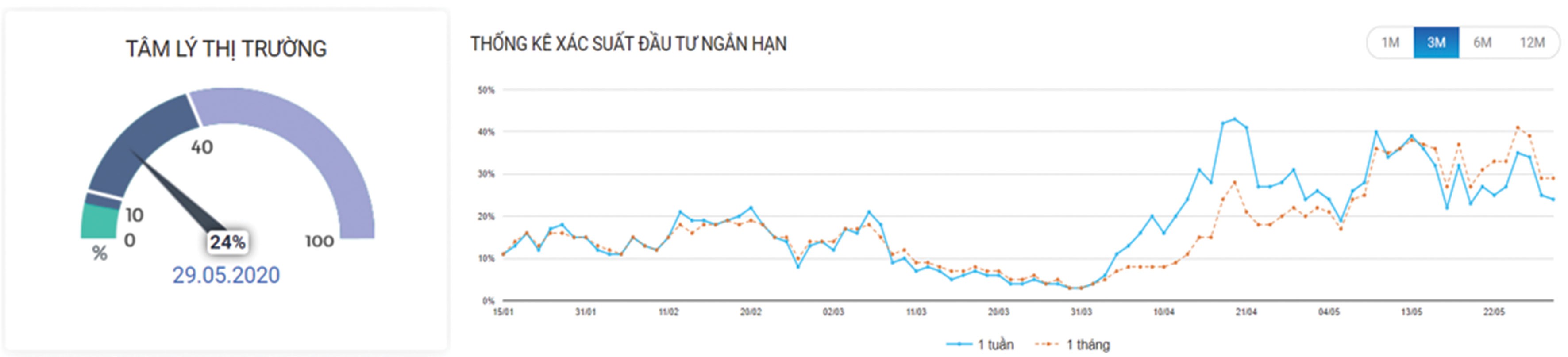

Sự rung lắc của thị trường chứng khoán là diễn biến khó tránh khỏi sau giai đoạn tăng nóng. Thị trường có thể đi vào trạng thái tích lũy ngắn hạn, với sự phân hóa của dòng tiền đầu cơ. Chiến lược giao dịch trong biên độ (trading range) nhiều khả năng sẽ được phát huy.

Yếu tố cơ bản: VN-Index có tín hiệu phân kỳ với xu hướng của TTCK toàn cầu

Trong góc nhìn liên thị trường, tuần qua, TTCK toàn cầu tiếp tục đà tăng, với tâm lý lạc quan của giới đầu tư, bất chấp tình trạng căng thẳng giữa Mỹ và Trung Quốc. Giá vàng có dấu hiệu chững lại đà tăng phần nào cho thấy mức độ e ngại rủi ro của nhà đầu tư là không lớn.

Tại thị trường Việt Nam, chỉ số VN-Index có dấu hiệu phân kỳ so với mặt bằng chung của TTCK quốc tế. Những thời điểm VN-Index bắt đầu có tín hiệu phân kỳ cũng là lúc mở ra giai đoạn tích lũy, thay vì tăng mạnh như trước đó, để chờ đợi một động lực tăng mới.

TTCK toàn cầu tiếp tục tăng điểm.

Về giao dịch của khối nhà đầu tư nước ngoài, khối này tập trung mua ròng các cổ phiếu vốn hóa lớn, bán ròng các cổ phiếu vốn hóa vừa và nhỏ.

Sự quay trở lại mua ròng của khối ngoại là chất xúc tác cần thiết vào thời điểm mà diễn biến tích cực của TTCK quốc tế không còn là động lực kích thích mạnh mẽ dòng tiền bên mua.

Cụ thể, khối ngoại đẩy mạnh mua ròng 2 chứng chỉ quỹ FTF là VNDiamond và VNFinlead, lần lượt 675 tỷ đồng và 165 tỷ đồng trong tháng 5. Hoạt động mua bán trên sàn cũng khởi sắc trở lại trong vài phiên gần đây.

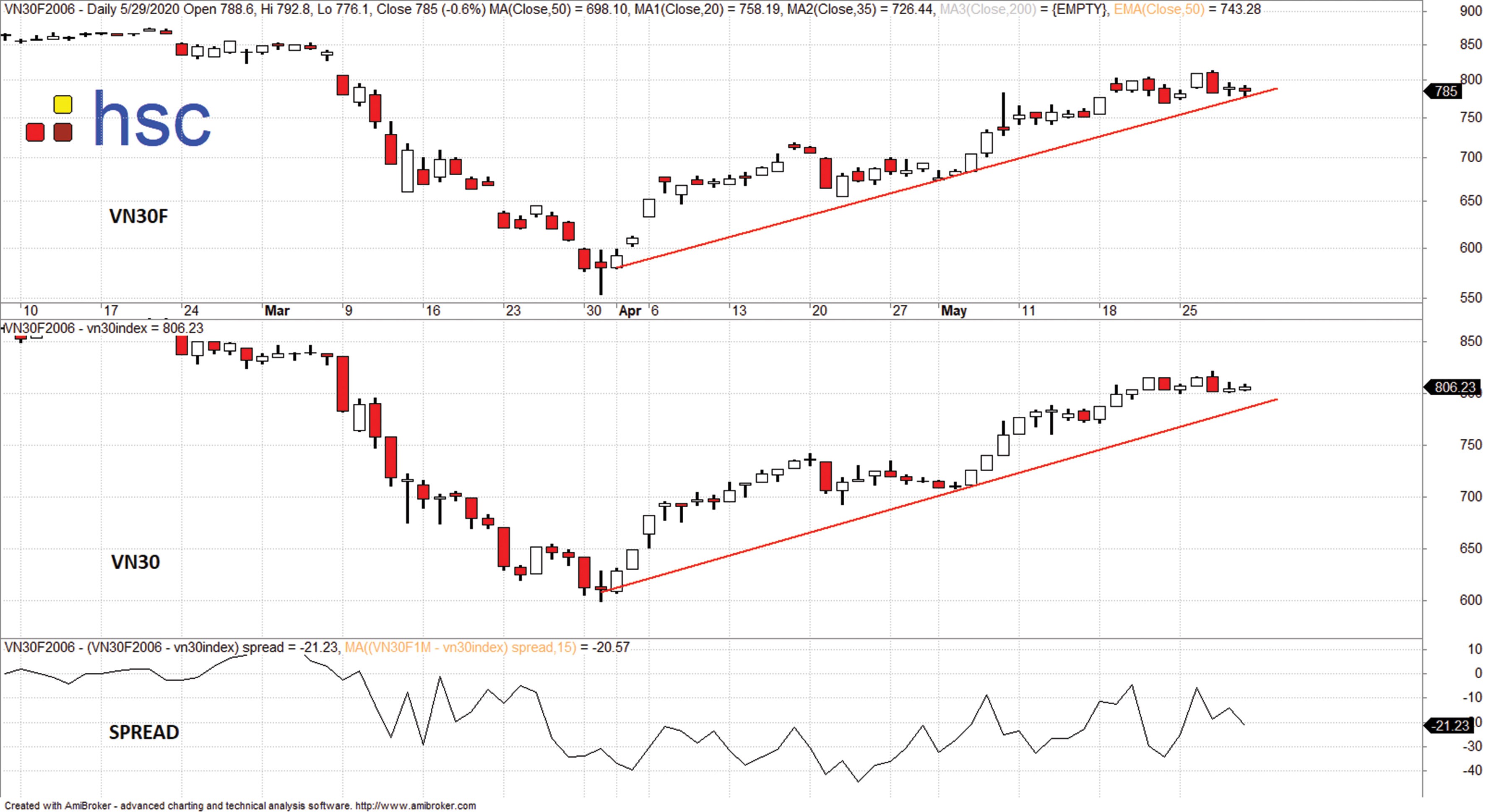

Yếu tố kỹ thuật: VN30 vẫn giữ được đà tăng

Video đang HOT

TTCK vừa có một tuần đi ngang, tăng vào đầu tuần nhưng suy yếu vào các phiên cuối tuần. Sự rung lắc với cường độ vừa phải của thị trường sau giai đoạn tăng nóng không phải là điều bất ngờ.

Độ lệch giữa phái sinh và cơ sở tăng dần theo chiều âm.

Tâm lý của dòng tiền đầu cơ dường như cũng chuẩn bị cho khả năng điều chỉnh của VN30 khi độ lệch giữa phái sinh và cơ sở có hiện tượng bung dần ra theo chiều âm ở các phiên cuối tuần.

Bức tranh kỹ thuật của VN30 là chưa xấu, đà tăng được duy trì với vùng hỗ trợ tại 760 – 770 điểm, nhưng khó có thể tiếp tục bứt phá trong ngắn hạn khi tâm lý nhà đầu tư đang dần có sự thận trọng sau các nhịp rung lắc mạnh.

Dòng tiền đầu cơ có sự chuyển dịch trọng tâm.

Chỉ số tuần qua giữ được đà tăng vẫn là nhờ sự linh hoạt xoay vòng của dòng tiền đầu cơ cũ tham gia vào thị trường, còn bản chất sự tăng thêm của dòng tiền mới là không đáng kể (diễn biến này đã tồn tại vài tuần gần đây). Sự luân chuyển của dòng tiền đầu cơ dù chậm hơn và có dấu hiệu chuyển trọng tâm sang nhóm cổ phiếu vốn hóa vừa và nhỏ, nhưng vẫn bám theo đà tăng của thị trường.

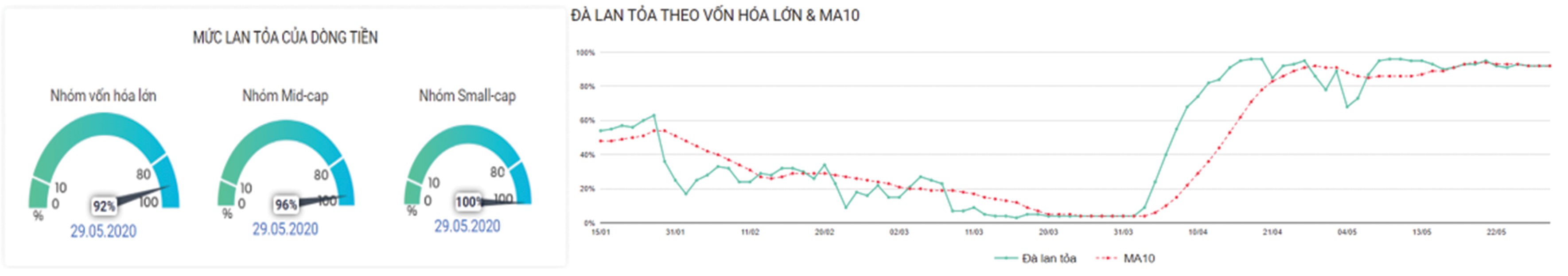

Đà lan tỏa duy trì đà tăng.

à lan tỏa của các cổ phiếu vốn hóa lớn tiếp tục được neo cao, đây được xem là tín hiệu tốt cho đà tăng hiện tại của VN30, vì dòng tiền duy trì được sự lan tỏa tốt ở các trụ dẫn dắt. Nếu đà lan tỏa kết thúc trạng thái quá mua (gãy nền giá tại 70%) thì đó được xem là tín hiệu cảnh báo sự đảo chiều của chỉ số.

Vòng quay ở các trụ chưa có dấu hiệu dừng lại.

Sự vận động của các trụ bài bản và linh hoạt. Sự xoay vòng từ ngân hàng, thực phẩm – đồ uống và bất động sản qua từng phiên giúp thị trường giữ được “nhiệt”. Nhìn chung, dòng tiền đầu cơ vẫn len lỏi vào nhóm các cổ phiếu trụ, dù không còn nhanh và mạnh như những tuần trước.

Khuyến nghị – Chiến lược giao dịch: Giao dịch trong biên độ

Sự rung lắc của thị trường là diễn biến khó tránh khỏi sau giai đoạn tăng mạnh, quá trình “hạ nhiệt” được xem là diễn biến cần thiết để chỉ số tiến lên mức cao hơn. Dòng tiền đầu cơ vẫn ở lại thị trường bằng cách xoay vòng các trụ, dù tốc độ xoay vòng chậm hơn so với các tuần trước đó khi dòng tiền cũng có sự phân bổ sang nhóm vốn hóa vừa và nhỏ.

Điểm số VN30F2006 đang ở khoảng giữa của biên độ.

Trạng thái mua ròng của khối nhà đầu tư nước ngoài trong 2 phiên cuối tuần qua có thể được xem là động lực mới dành cho thị trường trong bối cảnh sự lan tỏa tích cực từ TTCK quốc tế không còn được phản ánh một cách mạnh mẽ.

Nhưng thị trường có thể đi vào trạng thái tích lũy ngắn hạn trên nền tảng đà tăng đang có với sự phân hóa của dòng tiền đầu cơ. Do đó, chiến lược giao dịch trong biên độ (trading range) có thể sẽ được phát huy tốt trong tuần giao dịch mới.

Cụ thể, vị thế Long (Mua) sẽ được ưu tiên hơn nếu chỉ số phái sinh VN30F2006 quay về nền giá trước đó quanh 760 – 770 điểm. Trong khi đó, vị thế Short (Bán) sẽ được cân nhắc nếu giá tiếp cận đỉnh cũ quanh 800 – 810 điểm.

ACB tính chuyển niêm yết sang HoSE, kế hoạch lãi 7.636 tỷ đồng

Ngày 16/6 tới, Ngân hàng TMCP Á Châu (HNX: ACB) sẽ tiến hành đại hội đồng cổ đông để thông qua nhiều vấn đề hệ trọng như kế hoạch lợi nhuận tăng 2%, tăng vốn và chuyển niêm yết cổ phiếu sang HoSE.

Theo đó, HĐQT ACB sẽ trình cổ đông việc chuyển niêm yết cổ phiếu từ Sở GDCK Hà Nội (HNX) sang Sở GDCK TPHCM (HoSE).

Theo ACB, Chính phủ đã phê duyệt đề án thành lập Sở Giao dịch Chứng khoán Việt Nam, dự kiến thị trường cổ phiếu sẽ chuyển về sàn HoSE quản lý, sàn HNX sẽ quản lý thị trường trái phiếu và tạo dựng thị trường chứng khoán phái sinh. Vì vậy việc ACB chuyển đăng ký niêm yết cổ phiếu từ HNX sang HoSE chỉ là vấn đề thời gian.

Bên cạnh đó, khi chuyển sang HoSE, cổ phiếu ACB có thể lọt vào các rổ chỉ số như VN30 (tỷ trọng 4%), VNDiamond (10%), VNFIN Select (12%), VNFIN Lead (12%)... từ đó có thể tăng giá trị thị trường cho cổ phiếu. Thời gian chuyển sàn sẽ được ủy quyền cho HĐQT quyết định.

ACB cũng trình cổ đông phương án phát hành gần 450 triệu cổ phiếu để chia cổ tức nhằm vốn điều lệ thêm 4.988 tỷ đồng, lên mức 21.615,5 tỷ đồng. Tỷ lệ thực hiện quyền là 30%, từ mỗi cổ đông sở hữu 10 cổ phiếu sẽ được nhận thêm 3 cổ phiếu mới. Thời gian hoàn thành phát hành dự kiến quý 4/2020.

Theo ACB, việc tăng vốn này là cần thiết để đáp ứng Thông tư 41 về quy định tỷ lệ an toàn vốn đối với ngân hàng; thêm nguồn vốn trung và dài hạn cho hoạt động cấp tín dụng, đầu tư trái phiếu Chính phủ; thêm vốn để xây dựng văn phòng làm việc, đầu tư các dự án chiến lược 2019-2024; nâng cao năng lực tài chsnh để thích ứng với biến động của thị trường.

Cổ đông cũng sẽ xem xét thông qua phương án phát hành trái phiếu quốc tế với khối lượng tối đa 10% tổng huy động tiền gửi khách hàng. Lãi suất trái phiếu tính theo thị trường tại thời điểm phát hành. Mục đích phát hành nhằm bổ sung nguồn vốn cấp 2, bổ sung vốn kinh doanh cho vay trung, dài hạn.

Kế hoạch năm 2020 lợi nhuận trước thuế 7.636 tỷ, tăng nhẹ 2%

Về hoạt động kinh doanh, ACB đặt kế hoạch tổng tài sản tăng 12%, trong đó tiền gửi khách hàng tăng 12%. Tín dụng tăng 11,75% (theo chỉ tiêu của NHNN). Tỷ lệ nợ xấu mục tiêu kiểm soát dưới 2%.

Còn lợi nhuận trước thuế khoảng 7.636 tỷ đồng, tăng 2% so với năm trước.

Trong kế hoạch 5 năm, ACB lên kế hoạch tổng tài sản tăng bình quân 15%/năm, tiền gửi khách hàng, tín dụng tăng 15%. Tỷ lệ nợ xấu kiểm soát dưới 2%. Lợi nhuận trước thuế mục tiêu tăng 12-20% mỗi năm.

HĐQT trình bổ sung nghiệp vụ kinh doanh, cung ứng sản phẩm phái sinh, đầu tư hợp đồng tương lai trái phiếu Chính phủ, ví điện tử.

Nhà đầu tư nhỏ cháy tài khoản: Đừng trách đòn "chơi ác" của Bigboy  Thị trường tài chính hoạt động không có tình bằng hữu giữa người với người. Mọi nhà giao dịch đều cố gắng đánh bại người khác. Bị "cháy" tài khoản, nhà đầu tư nhỏ lẻ chỉ có thể tự trách mình, thay vì đổ lỗi cho người khác... Đó là chia sẻ của ông Nguyễn Xuân Hòa, nhà đầu tư chuyên nghiệp trên...

Thị trường tài chính hoạt động không có tình bằng hữu giữa người với người. Mọi nhà giao dịch đều cố gắng đánh bại người khác. Bị "cháy" tài khoản, nhà đầu tư nhỏ lẻ chỉ có thể tự trách mình, thay vì đổ lỗi cho người khác... Đó là chia sẻ của ông Nguyễn Xuân Hòa, nhà đầu tư chuyên nghiệp trên...

Vụ nữ sinh tử vong ở Vĩnh Long: Làm rõ có hay không hành vi cố ý không khởi tố09:10

Vụ nữ sinh tử vong ở Vĩnh Long: Làm rõ có hay không hành vi cố ý không khởi tố09:10 Vụ 'đóng đủ tiền mới cấp cứu': Bệnh nhi chấn thương rất nặng08:26

Vụ 'đóng đủ tiền mới cấp cứu': Bệnh nhi chấn thương rất nặng08:26 Vụ nữ sinh tử vong ở Vĩnh Long: 2 biên bản hiện trường có sự khác biệt?11:28

Vụ nữ sinh tử vong ở Vĩnh Long: 2 biên bản hiện trường có sự khác biệt?11:28 Vụ nữ sinh tử vong ở Vĩnh Long: Người mẹ nói về buổi làm việc mới nhất với CQĐT11:20

Vụ nữ sinh tử vong ở Vĩnh Long: Người mẹ nói về buổi làm việc mới nhất với CQĐT11:20 Lời hứa dang dở của người cha với con gái 14 tuổi bị ô tô cán tử vong07:29

Lời hứa dang dở của người cha với con gái 14 tuổi bị ô tô cán tử vong07:29 Toàn cảnh vụ tai nạn khiến nữ sinh tử vong ở Vĩnh Long11:00

Toàn cảnh vụ tai nạn khiến nữ sinh tử vong ở Vĩnh Long11:00 Chủ tịch nước Lương Cường chiêm bái xá lợi Phật tại chùa Thanh Tâm02:30

Chủ tịch nước Lương Cường chiêm bái xá lợi Phật tại chùa Thanh Tâm02:30 Căng thẳng Trung Đông leo thang nhanh09:02

Căng thẳng Trung Đông leo thang nhanh09:02 Công an tạm giữ xe đạp điện để điều tra sau khi làm việc với mẹ nữ sinh tử vong ở Vĩnh Long12:03

Công an tạm giữ xe đạp điện để điều tra sau khi làm việc với mẹ nữ sinh tử vong ở Vĩnh Long12:03 Cựu Bí thư Bến Tre tự nguyện nộp 10 tỉ đồng để khắc phục hậu quả vụ án09:06

Cựu Bí thư Bến Tre tự nguyện nộp 10 tỉ đồng để khắc phục hậu quả vụ án09:06 Tai nạn dẫn đến vụ nổ súng ở Vĩnh Long: Cảnh sát điều tra lại những gì?09:05

Tai nạn dẫn đến vụ nổ súng ở Vĩnh Long: Cảnh sát điều tra lại những gì?09:05Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Lưu Diệc Phi lộ nhân cách thật khi bị người khác vạch trần thói phông bạt ngay trên sóng trực tiếp

Sao châu á

23:56:24 08/05/2025

Giả thuyết sốc về Thám Tử Kiên phần 2: Nữ chính là "trùm cuối" vì lý do không ngờ

Phim việt

23:54:07 08/05/2025

Lý Hải - Minh Hà bị hàng nghìn người bao vây, náo loạn cả một khu phố

Hậu trường phim

23:51:17 08/05/2025

Phản hồi mới nhất của Đoàn Di Băng: "Khách hàng cứ yên tâm sử dụng các lô hàng trước đó"

Sao việt

23:42:52 08/05/2025

Khởi tố vụ người phụ nữ đi đường bất ngờ bị kéo lên ô tô, 'tra tấn' bằng axit

Pháp luật

23:42:39 08/05/2025

Khói trắng xuất hiện, Mật nghị Hồng y chính thức bầu được tân Giáo hoàng

Thế giới

23:38:12 08/05/2025

Phần cuối 'Squid Game' ấn định ngày lên sóng: Lee Jung Jae sẽ ra sao?

Phim châu á

23:34:06 08/05/2025

3 sai lầm khiến phụ nữ trung niên mặc đồ đắt tiền nhưng vẫn kém sang

Thời trang

23:18:16 08/05/2025

Kevin De Bruyne gia nhập Liverpool?

Sao thể thao

23:00:39 08/05/2025

Bố ba con chinh phục được mẹ đơn thân kém 8 tuổi trên show hẹn hò

Tv show

22:39:32 08/05/2025

Giải pháp vượt khó hậu Covid-19 giữ tâm điểm mùa đại hội đồng cổ đông

Giải pháp vượt khó hậu Covid-19 giữ tâm điểm mùa đại hội đồng cổ đông Các quỹ ETFs nội hút ròng lượng vốn lên tới gần 800 tỷ đồng trong tháng 5

Các quỹ ETFs nội hút ròng lượng vốn lên tới gần 800 tỷ đồng trong tháng 5

![[Nhịp đập phái sinh phiên 06/02] Vị thế Long chiếm lĩnh tuyệt đối](https://t.vietgiaitri.com/2020/2/2/nhip-dap-phai-sinh-phien-0602-vi-the-long-chiem-linh-tuyet-doi-4d0-250x180.jpg) [Nhịp đập phái sinh phiên 06/02] Vị thế Long chiếm lĩnh tuyệt đối

[Nhịp đập phái sinh phiên 06/02] Vị thế Long chiếm lĩnh tuyệt đối![[Nhịp đập phái sinh phiên 15/01] Vị thế Long chiến thắng trong phiên giằng co giữa tuần](https://t.vietgiaitri.com/2020/1/5/nhip-dap-phai-sinh-phien-1501-vi-the-long-chien-thang-trong-phien-giang-co-giua-tuan-c35-250x180.jpg) [Nhịp đập phái sinh phiên 15/01] Vị thế Long chiến thắng trong phiên giằng co giữa tuần

[Nhịp đập phái sinh phiên 15/01] Vị thế Long chiến thắng trong phiên giằng co giữa tuần Dòng vốn ETFs rục rịch trở lại thị trường Việt Nam trong những ngày đầu năm mới 2020

Dòng vốn ETFs rục rịch trở lại thị trường Việt Nam trong những ngày đầu năm mới 2020 Công bố kết luận giám định vụ tai nạn khiến nữ sinh tử vong ở Vĩnh Long

Công bố kết luận giám định vụ tai nạn khiến nữ sinh tử vong ở Vĩnh Long Phát hiện 50kg vàng và 10 tỷ đồng tiền mặt trong phòng trọ 20m2

Phát hiện 50kg vàng và 10 tỷ đồng tiền mặt trong phòng trọ 20m2 Chồng cũ Từ Hy Viên ê chề sau vụ vợ hot girl lộ 3.000 tấm ảnh nóng bỏng gây sốc

Chồng cũ Từ Hy Viên ê chề sau vụ vợ hot girl lộ 3.000 tấm ảnh nóng bỏng gây sốc Hỷ sự Vbiz: 1 Hoa hậu đã âm thầm tổ chức lễ dạm ngõ, danh tính đàng trai "không phải dạng vừa"

Hỷ sự Vbiz: 1 Hoa hậu đã âm thầm tổ chức lễ dạm ngõ, danh tính đàng trai "không phải dạng vừa"

Tài xế vụ nữ sinh Vĩnh Long sắp tỉnh, mẹ ruột đưa ra yêu cầu, Luật sư tung đòn

Tài xế vụ nữ sinh Vĩnh Long sắp tỉnh, mẹ ruột đưa ra yêu cầu, Luật sư tung đòn Nam hiệu trưởng 'trượt tay' gửi ảnh, group trường 27 người 'rửa mắt', lý do sốc!

Nam hiệu trưởng 'trượt tay' gửi ảnh, group trường 27 người 'rửa mắt', lý do sốc!

Thu giữ 200 kg vàng trị giá 330 tỷ VND, hơn 200 tỷ tiền mặt và hàng loạt xe sang của một doanh nhân

Thu giữ 200 kg vàng trị giá 330 tỷ VND, hơn 200 tỷ tiền mặt và hàng loạt xe sang của một doanh nhân

Nóng: Louis Vuitton lên tiếng vụ Lisa (BLACKPINK) mặc trang phục thêu hình mặt người ở vị trí nhạy cảm

Nóng: Louis Vuitton lên tiếng vụ Lisa (BLACKPINK) mặc trang phục thêu hình mặt người ở vị trí nhạy cảm

Vương Hỷ: Ảnh đế xuất thân cảnh sát, kết buồn với tình đồng giới, giờ bệnh nặng

Vương Hỷ: Ảnh đế xuất thân cảnh sát, kết buồn với tình đồng giới, giờ bệnh nặng Nghệ sĩ đặc biệt nhất showbiz Việt: 2 lần kết hôn, 1 lần cưới vợ, 1 lần lấy chồng, U40 đi thi hoa hậu

Nghệ sĩ đặc biệt nhất showbiz Việt: 2 lần kết hôn, 1 lần cưới vợ, 1 lần lấy chồng, U40 đi thi hoa hậu "Hoa hậu lùn nhất Việt Nam" rút lui khỏi showbiz hậu lấy chồng Tiến sĩ, biệt thự trải dài khắp cả nước

"Hoa hậu lùn nhất Việt Nam" rút lui khỏi showbiz hậu lấy chồng Tiến sĩ, biệt thự trải dài khắp cả nước