Dòng tiền bị “tắc”, nhiều ngân hàng tăng trưởng tín dụng âm, “tiền gửi chéo” sụt giảm

Mức tăng trưởng tín dụng thấp cho thấy các doanh nghiệp đang gặp nhiều khó khăn, phải thu hẹp hoạt động sản xuất kinh doanh nên nhu cầu vay vốn hạn chế…

Nhiều ngân hàng tăng trưởng tín dụng âm

Tại cuộc họp mới đây với đại diện các ngân hàng thương mại , Thống đốc Ngân hàng Nhà nước Lê Minh Hưng cho biết, tính đến ngày 31/3/2020, tín dụng toàn nền kinh tế và hệ thống ngân hàng đạt mức tăng 1,3% so với đầu năm. Đây là mức tăng trưởng thấp nhất của quý I trong vòng 6 năm qua.

Trong khi đó, báo cáo tài chính (BCTC) mới công bố cho thấy, nhiều ngân hàng thậm chí còn ghi nhận tăng trưởng tín dụng âm trong 3 tháng đầu năm.

Ngân hàng VietinBank là một ví dụ. BCTC hợp nhất quý I/2020 mới công bố cho thấy, tại thời điểm cuối tháng 3, tổng tài sản có của VietinBank ở mức 1,222 triệu tỷ đồng, giảm 1,46% so với đầu năm. Trong đó, cho vay khách hàng giảm 1,25%, xuống còn 923 nghìn tỷ đồng.

Tiền gửi của khách hàng của ngân hàng cũng chỉ tăng trưởng nhẹ 0,33% so với đầu năm, ở mức gần 895,8 nghìn tỷ đồng.

Tương tự, tại MB, tổng tài sản của ngân hàng tính đến cuối tháng 3/2020 giảm 1,14%, xuống còn hơn 406,8 nghìn tỷ đồng. Trong đó, cho vay khách hàng ở mức gần 248 nghìn tỷ đồng, giảm 0,94% so với đầu năm.

Tại Saigonbank , hoạt động cho vay đã giảm tới 2,3% trong 3 tháng đầu năm, còn 14,2 nghìn tỷ đồng.

Điều này đã khiến thu nhập lãi thuần trong kỳ của ngân hàng giảm 5% so với quý I/2019, còn 152 tỷ đồng.

Tương tự, BCTC quý I/2020 của Ngân hàng TMCP Xăng dầu Petrolimex – PGBank mới công bố cho thấy, tính đến cuối tháng 3/2020, tổng tài sản của ngân hàng ở mức gần 31,4 nghìn tỷ đồng, giảm nhẹ 0,64% so với đầu năm.

Trong đó, cho vay khách hàng giảm 1,6%, còn 23,3 nghìn tỷ đồng. Cũng do tăng trưởng tín dụng âm nên lợi nhuận từ cho vay trong kỳ của ngân hàng cũng giảm 10%, xuống còn 193 tỷ đồng.

Trong khi đó, ở một số ngân hàng khác, dù tăng trưởng tín dụng dương nhưng tốc độ tăng trưởng khá khiêm tốn, chỉ ở mức trên dưới 2% như Vietcombank (2,69%), ACB (2,3%), LienVietPostBank (2,8%), VPBank (2,55%)…

Video đang HOT

Theo giới chuyên gia, mức tăng trưởng thấp của tín dụng cho thấy các doanh nghiệp đang gặp nhiều khó khăn bởi ảnh hưởng của dịch Covid-19 , phải thu hẹp hoạt động sản xuất kinh doanh nên không có nhiều nhu cầu vay vốn, dòng tiền cho vay ra theo đó cũng bị “tắc”.

Ở một hướng khác, tăng trưởng tín dụng chậm còn xuất phát từ việc các nhà băng đang trở nên thận trọng hơn khi giải ngân mới nhằm hạn chế rủi ro tín dụng trong tương lai.

Thanh khoản giảm, ngân hàng rút tiền gửi về

Như trên, hoạt động cho vay trên thị trường 1 của các nhà băng bị ảnh hưởng khá mạnh trong quý đầu tiên của năm. Dù vậy, đây không phải là khoản mục duy nhất trong tổng tài sản của nhà băng có biến động mạnh trong kỳ qua.

Bên cạnh hoạt động cho vay dân cư và các tổ chức kinh tế hay đầu tư trái phiếu, thì cho vay trên thị trường 2 (cho vay các tổ chức tín dụng khác) hay mang tiền đi gửi tiết kiệm tại ngân hàng khác cũng là những hoạt động nhằm khai thác tối đa hiệu quả đồng vốn của nhà băng.

Tùy thuộc cân đối vốn, tỷ lệ phần trăm tiền gửi và cho vay các tổ chức tín dụng khác tại mỗi nhà băng sẽ khác nhau, dao động từ khoảng 3% đến trên dưới 20%/tổng tài sản.

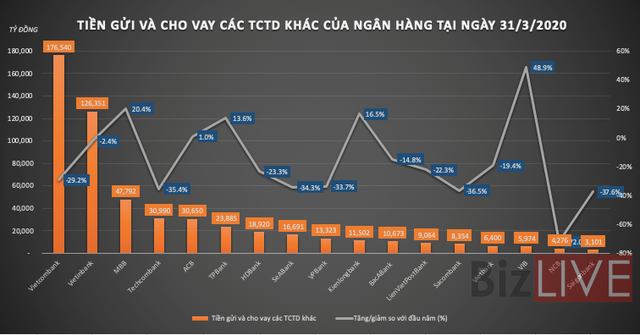

Dù vậy, BCTC quý I/2020 cho thấy, đến cuối tháng 3, phần lớn nhà băng ghi nhận tiền gửi và cho vay các tổ chức tín dụng khác giảm khá mạnh so với đầu năm. Điều này cho thấy thanh khoản của hệ thống đã không còn quá dồi dào.

Trong kỳ công bố này thị trường liên ngân hàng cũng chứng kiến đợt biến động mạnh và khác thường của lãi suất VND. Lãi suất VND trên thị trường này liên tục tăng cao, Ngân hàng Nhà nước phải liên tiếp bơm ròng lượng vốn lớn hỗ trợ.

Khảo sát của BizLIVE tại 17 ngân hàng đã công bố BCTC quý I/2020 cho thấy, có tới 12 ngân hàng giảm tiền gửi và cho vay các tổ chức tín dụng khác, với mức giảm từ 20% đến 70% so với đầu năm.

Ngân hàng Vietcombank là một ví dụ. Tính đến cuối tháng 3/2020, tiền gửi và cho vay các tổ chức tín dụng khác của nhà băng này ghi nhận ở mức 176,5 nghìn tỷ đồng, giảm tới 29,2% so với đầu năm. Tỷ lệ tiền gửi và cho vay các tổ chức tín dụng khác/tổng tài sản theo đó cũng giảm mạnh từ 20,4% xuống còn 15,4%.

Tương tự, tại Techcombank, khoản mục này cũng giảm tới 35,4% so với đầu năm, xuống còn gần 31 nghìn tỷ đồng, chỉ còn chiếm 7,91% tổng tài sản, so với mức 12,51% hồi đầu năm.

Tại VPBank, tại thời điểm cuối tháng 3, ngân hàng chỉ dành 13,3 nghìn tỷ đồng, tương đương 3,4% tổng tài sản cho vay và gửi tại các ngân hàng khác, giảm 33,7% so với mức hơn 20 nghìn tỷ đồng hồi đầu năm (tương đương 5,3% tổng tài sản).

Một loạt các ngân hàng khác cũng giảm mạnh khoản cho vay và tiền gửi tại các ngân hàng khác như NCB (giảm 72%), Saigonbank (giảm 37,6%), Sacombank (giảm 36,5%), SeABank (giảm 34,3%), LienVietPostBank (giảm 22,3%),…

Lợi nhuận nhiều ngân hàng giảm mạnh trong quý I-2020

Giảm suất, tăng trưởng tín dụng thấp và tăng trích lập dự phòng rủi ro tín dụng do nợ xấu tăng có thể làm lợi nhuận các ngân hàng giảm mạnh trong thời gian tới.

Nhiều ngân hàng giảm lợi nhuận

Tính đến hôm nay 22/4 đã có 11 ngân hàng thương mại công bố báo cáo tài chính quý I/2020, bao gồm: Vietcombank, Saigonbank, Kienlongbank, BacABank, VietBank, SeABank, Sacombank, TPBank, VIB,VPBank và ACB.

Trong đó, trái với bức tranh hồi cuối năm ngoái, đầu năm 2020, lợi nhuận nhiều ngân hàng sụt giảm so với cùng kỳ, nợ xấu tăng cao.

Theo khảo sát của phóng viên, đến thời điểm này có đến 5 trong số 10 ngân hàng giảm lợi nhuận so với cùng kỳ năm 2019 là: Saigonbank (-31%), Bac A Bank (-27%); Kienlongbank (-23%); Sacombank (-7%); Vietcombank (-11%).

Trong các ngân hàng có mức tăng trưởng lợi nhuận tăng thì VPBank đang giữ ngôi "quán quân" với mức lãi sau thuế 2.314 tỷ đồng, tăng 63% so với cùng kỳ 2019. Cụ thể, thu nhập lãi thuần ngân hàng tăng 14%, lãi thuần từ hoạt động dịch vụ cũng tăng 33%, lãi từ hoạt động khác cũng tăng hơn 59% so với cùng kỳ năm trước.

Hoạt động mua bán chứng khoán kinh doanh và đầu tư tăng trưởng cao nhất mang về 739 tỷ đồng lãi thuần, trong khi quý I/2019 chỉ đạt hơn 171,5 tỷ đồng. Hoạt động ngoại hối cải thiện khi giảm lỗ từ 37 tỷ đồng xuống còn chưa tới 1 tỷ đồng.

Tiếp sau là VietBank với khoản lãi trước thuế 230 tỷ đồng, gấp 2,3 lần cùng kỳ; lợi nhuận sau thuế đạt 183 tỷ đồng, tăng 134%; tương tự SeABank cũng ghi nhận lợi nhuận trước thuế tăng 105%.

Tiếp theo là VIB là với lợi nhuận sau thuế hơn 860 tỷ đồng, tăng 33%; TPBank đạt 809 tỷ đồng, tăng 19%; ACB đạt 1.537 tỷ đồng, tăng 13%.

Trong khi ở chiều ngược lại, lợi nhuận của Vietcombank giảm 11%, còn 4.178 tỷ đồng sau thuế; Sacombank giảm gần 7%, xuống còn 785,7 tỷ đồng; Bac A Bank giảm 27%, còn 142,8 tỷ đồng.

Tại Kienlongbank lợi nhuận trước thuế cũng chỉ ở mức 57 tỷ đồng, giảm gần 23% so với cùng kỳ 2019, chủ yếu do trích lập dự phòng nợ xấu tăng cao.

Sau nhiều quý liên tục tăng trưởng dương thì nay nhiều ngân hàng đã phải giảm lợi nhuận trước ảnh hưởng của Covid-19

Cá biệt, tại Saigonbank, trong 3 tháng đầu năm ngân hàng này không tăng trưởng được cả huy động lẫn cho vay (giảm lần lượt 0,8% và gần 11% so với cùng kỳ), dẫn đến lợi nhuận quý I chỉ còn gần 44 tỷ đồng, giảm 34%.

Tuy nhiên, xét về giá trị tuyệt đối thì trong số các ngân hàng đã công bố báo cáo tài chính, Vietcombank, ACB, VIB, TPBank là các ngân hàng đang dẫn đầu về lợi nhuận.

Sẽ khó khăn hơn trong quý II

Một số chuyên gia cho biết, dịch bệnh đang dần được kiểm soát, tuy nhiên, đối với ngành ngân hàng, dự báo tác động sẽ có độ trễ hơn so với các ngành khác, do đó khó khăn của các ngân hàng sẽ rơi vào quý II.

Mới đây, ông Nguyễn Quốc Hùng, Vụ trưởng Vụ Tín dụng các ngành kinh tế, Ngân hàng Nhà nước cho biết, tính đến 10/4, tăng trưởng tín dụng của ngành ngân hàng chỉ còn 0,8%, giảm 0,5% so với thời điểm hết quý I/2020 (tính đến ngày 31/3 đạt 1,3%).

Trong khi đó, nợ xấu toàn hệ thống dự báo sẽ tăng lên khoảng 3,7 - 4,0%.

Trong một báo cáo mới đây, Công ty Chứng khoán SSI dự báo trong quý II thu nhập lãi, thu nhập từ phí và thu hồi nợ xấu của các nhà bang sẽ giảm xuống khi các ngân hàng triển khai các gói lãi suất cho vay ưu đãi và giảm phí giao dịch và thanh toán cho doanh nghiệp, cá nhân.

Do đó, SSI điều chỉnh dự báo lợi nhuận trước thuế đối với 10 ngân hàng quy mô lớn được nghiên cứu với mức giảm 11,1% nếu dịch bệnh được kiểm soát vào cuối quý II, và sẽ giảm tới 16,4% nếu dịch bệnh không được kiểm soát đến cuối năm 2020.

Trong khi đó, theo tính toán của TS Cấn Văn Lực và nhóm tác giả Viện đào tạo và Nghiên cứu BIDV, thu nhập hoạt động của các tổ chức tín dụng năm 2020 dự báo sẽ giảm ít nhất là khoảng 30-34 nghìn tỷ đồng, tương đương giảm 20-25% kế hoạch lợi nhuận ban đầu.

Những ảnh hưởng của đại dịch Covid-19 đến hoạt động của ngành ngân hàng năm nay gồm cả trực tiếp và gián tiếp.

Trong đó các tác động trực tiếp do thực hiện các chính sách hỗ trợ nền kinh tế, gồm: giảm lãi suất 0,5-1,5% đối với dư nợ hiện hữu bị ảnh hưởng bởi đại dịch và cần cơ cấu lại (theo NHNN, khoảng 2 triệu tỷ đồng); giảm lãi suất từ 1-2,5%/năm đối với cho vay mới (tổng quy mô các gói tín dụng mà các TCTD cam kết cho vay mới lên đến hơn 600 nghìn tỷ đồng); cơ cấu lại nợ, giữ nguyên nhóm nợ và không tính lãi phạt, và miễn hoặc giảm phí chuyển tiền, thanh toán...

Những tác động trực tiếp trên, các chuyên gia của Viện Đào tạo và Nghiên cứu BIDV cho rằng tổng thu nhập của các tổ chức tín dụng năm 2020 sẽ giảm từ 17.722 đến 21.828 tỷ đồng.

Còn các yếu tố tác động gián tiếp do hoạt động kinh doanh khó khăn gồm việc giảm thu lãi do tăng trưởng tín dụng thấp và tăng trích lập dự phòng rủi ro tín dụng do nợ xấu tăng. Các tác động này có thể làm giảm khoảng 12.268 tỷ đồng thu nhập của các ngân hàng.

Linh Nhật

Hàng loạt ngân hàng có nợ xấu tăng trong quý 1/2020  Không chỉ nợ xấu nội bảng tăng mà việc xử lý tài sản đảm bảo và nợ tại VAMC cũng chậm lại trong quý 1 năm nay ở nhiều ngân hàng. Đã có hơn 10 ngân hàng công bố báo cáo tài chính quý 1/2020. Trong khi năm ngoái tăng đồng đều, bức tranh lợi nhuận quý 1 năm nay lại rất nhiều...

Không chỉ nợ xấu nội bảng tăng mà việc xử lý tài sản đảm bảo và nợ tại VAMC cũng chậm lại trong quý 1 năm nay ở nhiều ngân hàng. Đã có hơn 10 ngân hàng công bố báo cáo tài chính quý 1/2020. Trong khi năm ngoái tăng đồng đều, bức tranh lợi nhuận quý 1 năm nay lại rất nhiều...

Chân dung nghi phạm 22 tuổi ám sát đồng minh của Tổng thống Mỹ Donald Trump03:08

Chân dung nghi phạm 22 tuổi ám sát đồng minh của Tổng thống Mỹ Donald Trump03:08 Bắt khẩn cấp ba nam thanh niên 17-18 tuổi chuyên giật bàn bày đồ cúng ở TPHCM01:42

Bắt khẩn cấp ba nam thanh niên 17-18 tuổi chuyên giật bàn bày đồ cúng ở TPHCM01:42 Vụ thảm án ở Đắk Lắk: Bé trai thoát chết nhờ trèo qua tường, trên người nhiều vết dao đâm08:05

Vụ thảm án ở Đắk Lắk: Bé trai thoát chết nhờ trèo qua tường, trên người nhiều vết dao đâm08:05 Bắt khẩn cấp tài xế taxi 'chặt chém' người phụ nữ nghèo, kết cục không thể tránh03:04

Bắt khẩn cấp tài xế taxi 'chặt chém' người phụ nữ nghèo, kết cục không thể tránh03:04 Bé gái trong vụ án ở Đắk Lắk khóc đòi cha mẹ, có 1 nạn nhân vừa làm lễ dạm ngõ02:38

Bé gái trong vụ án ở Đắk Lắk khóc đòi cha mẹ, có 1 nạn nhân vừa làm lễ dạm ngõ02:38 Máy bay SpiceJet rơi bánh khi cất cánh, 70 hành khách thoát nạn04:36

Máy bay SpiceJet rơi bánh khi cất cánh, 70 hành khách thoát nạn04:36 Lời kể ám ảnh của cháu bé cứu bạn trong đêm ở Đắk Lắk, anh hùng đời thật là đây02:36

Lời kể ám ảnh của cháu bé cứu bạn trong đêm ở Đắk Lắk, anh hùng đời thật là đây02:36 Bạo lực chính trị giữa nước Mỹ bị chia rẽ07:55

Bạo lực chính trị giữa nước Mỹ bị chia rẽ07:55 Romania xuất kích máy bay chiến đấu, Ba Lan đóng cửa sân bay vì cảnh báo UAV09:08

Romania xuất kích máy bay chiến đấu, Ba Lan đóng cửa sân bay vì cảnh báo UAV09:08 Venezuela tố Mỹ 'bắt giữ trái phép' tàu cá giữa lúc căng thẳng06:57

Venezuela tố Mỹ 'bắt giữ trái phép' tàu cá giữa lúc căng thẳng06:57 Lê Hoàng Hiệp bị FC tố "quên ơn", nguy cơ bị hội chị em "tẩy chay" vì 1 lý do?02:44

Lê Hoàng Hiệp bị FC tố "quên ơn", nguy cơ bị hội chị em "tẩy chay" vì 1 lý do?02:44Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Ông bố trẻ chuyên mặc váy, dạy 3 "gái rượu" cách đi đứng nói cười duyên dáng: Loạt clip triệu view khiến dân mạng tan chảy

Netizen

11:08:41 20/09/2025

Denim, tweed và những chất liệu hàng đầu cho mùa thu đông 2025

Thời trang

11:08:11 20/09/2025

Ngày sinh Âm lịch hé lộ người giàu ý chí vươn lên, càng khó khăn càng tỏa sáng

Trắc nghiệm

11:07:56 20/09/2025

iPhone Air liệu có thay đổi chiến lược của Apple trong thời gian tới?

Đồ 2-tek

11:07:11 20/09/2025

Phá án giải cứu nữ sinh, Trung tá công an bị kẻ lừa đảo dọa 'cho về vườn'

Pháp luật

11:03:57 20/09/2025

Thiếu tá Ukraine bị phạt tù vì cáo buộc cùng vợ cũ làm gián điệp cho Nga

Thế giới

11:01:20 20/09/2025

Hoa hậu Tiểu Vy khoe nhan sắc mộc mạc sau 7 năm đăng quang

Phong cách sao

10:56:52 20/09/2025

Các thuốc điều trị tăng sắc tố da sau viêm

Làm đẹp

10:44:53 20/09/2025

Chê tôi "yếu", vợ trẻ kém 21 tuổi lén lút lấy tiền tìm trai bên ngoài

Góc tâm tình

10:44:25 20/09/2025

Mẹ đơn thân suy sụp phát hiện ung thư giống 2 chị ruột, bác sĩ hé lộ lý do

Sức khỏe

10:35:03 20/09/2025

Vietnam Airlines giải trình biến động lợi nhuận âm hơn 2600 tỷ ra sao?

Vietnam Airlines giải trình biến động lợi nhuận âm hơn 2600 tỷ ra sao? Ngân hàng nào có lãi suất tiền gửi kỳ hạn 6 tháng cao nhất hiện nay?

Ngân hàng nào có lãi suất tiền gửi kỳ hạn 6 tháng cao nhất hiện nay?

Vì sao nhiều ngân hàng vẫn vượt trần tăng trưởng tín dụng?

Vì sao nhiều ngân hàng vẫn vượt trần tăng trưởng tín dụng? Nhiều ngân hàng chấp nhận tăng trưởng tín dụng âm

Nhiều ngân hàng chấp nhận tăng trưởng tín dụng âm Lợi nhuận giảm, nợ xấu tăng, ngân hàng nâng trích lập dự phòng

Lợi nhuận giảm, nợ xấu tăng, ngân hàng nâng trích lập dự phòng Soi 'sức khỏe' Saigonbank giữa đại dịch COVID-19

Soi 'sức khỏe' Saigonbank giữa đại dịch COVID-19 Lợi nhuận ngân hàng co lại, khối nợ xấu tăng lên

Lợi nhuận ngân hàng co lại, khối nợ xấu tăng lên Ngân hàng rút tiền mạnh

Ngân hàng rút tiền mạnh 12 ngân hàng được NHNN giao "room" tín dụng bao nhiêu trong năm nay?

12 ngân hàng được NHNN giao "room" tín dụng bao nhiêu trong năm nay? Nữ đại gia Nguyễn Thị Nga đang đầu tư vào xăng dầu ra sao?

Nữ đại gia Nguyễn Thị Nga đang đầu tư vào xăng dầu ra sao? Ngân hàng 'thắng lớn' từ chứng khoán đầu tư

Ngân hàng 'thắng lớn' từ chứng khoán đầu tư Lợi nhuận ngân hàng chỗ cao chỗ thấp

Lợi nhuận ngân hàng chỗ cao chỗ thấp Lợi nhuận quý I/2020 của SeABank tăng gấp đôi nhờ đâu?

Lợi nhuận quý I/2020 của SeABank tăng gấp đôi nhờ đâu? IMF cảnh báo càng thắt chặt điều kiện tài chính càng bộc lộ nhiều "lỗ hổng"

IMF cảnh báo càng thắt chặt điều kiện tài chính càng bộc lộ nhiều "lỗ hổng" "Nữ thần thanh xuân" Trần Kiều Ân đòi ly hôn khiến chồng thiếu gia kém 9 tuổi khóc nghẹn

"Nữ thần thanh xuân" Trần Kiều Ân đòi ly hôn khiến chồng thiếu gia kém 9 tuổi khóc nghẹn Mẹ khoác áo cử nhân nhận bằng tốt nghiệp kiến trúc sư thay con gái

Mẹ khoác áo cử nhân nhận bằng tốt nghiệp kiến trúc sư thay con gái Nhà hàng lên tiếng vụ 30 khách uống '300 lít bia', hóa đơn 18 triệu

Nhà hàng lên tiếng vụ 30 khách uống '300 lít bia', hóa đơn 18 triệu Hoa hậu Nguyễn Thúc Thùy Tiên được áp dụng tình tiết giảm nhẹ

Hoa hậu Nguyễn Thúc Thùy Tiên được áp dụng tình tiết giảm nhẹ Gần hết 2025 mới có phim Hàn khiến cả thế giới nháo nhào: Cặp chính là chuẩn mực của sắc đẹp, phải 1000 tập mới bõ

Gần hết 2025 mới có phim Hàn khiến cả thế giới nháo nhào: Cặp chính là chuẩn mực của sắc đẹp, phải 1000 tập mới bõ Lan Phương nuôi con 1,4 tỷ/năm, chồng Tây chu cấp bao nhiêu?

Lan Phương nuôi con 1,4 tỷ/năm, chồng Tây chu cấp bao nhiêu? Hoa hậu H'Hen Niê sinh con đầu lòng: Chồng nhiếp ảnh gia khóc khi vợ "vượt cạn", em bé chào đời trông cực yêu

Hoa hậu H'Hen Niê sinh con đầu lòng: Chồng nhiếp ảnh gia khóc khi vợ "vượt cạn", em bé chào đời trông cực yêu

Chân dung người mẹ mời "tổng tài" ra khỏi quán cà phê: Khí chất này mới thật sự là tổng tài

Chân dung người mẹ mời "tổng tài" ra khỏi quán cà phê: Khí chất này mới thật sự là tổng tài "Mưa đỏ" có doanh thu gần 700 tỷ đồng, dàn diễn viên nhận cát-xê bao nhiêu?

"Mưa đỏ" có doanh thu gần 700 tỷ đồng, dàn diễn viên nhận cát-xê bao nhiêu? Rộ tin Youtuber/Tiktoker nổi tiếng trong giới công nghệ vừa qua đời, chuyến đi cuối cùng thành thảm cảnh

Rộ tin Youtuber/Tiktoker nổi tiếng trong giới công nghệ vừa qua đời, chuyến đi cuối cùng thành thảm cảnh "Tổng tài" đến xin lỗi người bị đánh không được chấp nhận: Tôi rất buồn chán, hối hận

"Tổng tài" đến xin lỗi người bị đánh không được chấp nhận: Tôi rất buồn chán, hối hận Mẹ nạn nhân bị "tổng tài" ra hiệu đánh: "24 giờ là quá muộn để nói xin lỗi"

Mẹ nạn nhân bị "tổng tài" ra hiệu đánh: "24 giờ là quá muộn để nói xin lỗi" Tùng Dương hát nhạc phim "Mưa đỏ", fan tranh cãi về bản gốc của Hòa Minzy

Tùng Dương hát nhạc phim "Mưa đỏ", fan tranh cãi về bản gốc của Hòa Minzy Tóc Tiên dọn ra khỏi biệt thự, Touliver có thay đổi khác lạ nhất từ trước đến nay?

Tóc Tiên dọn ra khỏi biệt thự, Touliver có thay đổi khác lạ nhất từ trước đến nay? Hoa hậu Ngọc Hân gặp hiện tượng hiếm khi sinh con, xảy ra ở 1/80.000 ca sinh

Hoa hậu Ngọc Hân gặp hiện tượng hiếm khi sinh con, xảy ra ở 1/80.000 ca sinh Son Ye Jin đổ bộ thảm đỏ LHP Busan: Mặc sến, lộ nhiều nếp nhăn đến filter cũng không che nổi?

Son Ye Jin đổ bộ thảm đỏ LHP Busan: Mặc sến, lộ nhiều nếp nhăn đến filter cũng không che nổi?