Điều hành tỷ giá – một năm “vượt sóng”…

Tỷ giá hối đoái là vấn đề luôn được các Chính phủ, tổ chức kinh tế và các cá nhân trong nền kinh tế quan tâm, nhất là đối với những nền kinh tế đang chuyển đổi như Việt Nam. Sự biến động mạnh của tỷ giá có tác động tiêu cực tới biến số kinh tế vĩ mô như lạm phát, tăng trưởng kinh tế, xuất nhập khẩu, nợ công…

Ổn định tỷ giá và thị trường ngoại hối là một trong những mục tiêu quan trọng mà Ngân hàng Nhà nước Việt Nam luôn hướng tới, giúp ổn định thị trường tài chính nói riêng và nền kinh tế nói chung. Bài viết đánh giá diễn biến và những biện pháp điều hành tỷ giá của Ngân hàng Nhà nước Việt Nam năm 2018, đề xuất một số khuyến nghị chính sách trong năm 2019.

Diễn biến tỷ giá và thị trường ngoại hối năm 2018

Diễn biến tỷ giá VND/USD năm 2018 có thể được chia thành 3 giai đoạn cụ thể sau:

Giai đoạn 1 (Tháng 01/2018 – 05/2018): Tiếp nối thành công trong năm 2017, tỷ giá và thị trường ngoại hối tiếp tục duy trì trạng thái ổn định cho đến thời điểm cuối tháng 5/2018.

Giai đoạn 2 (Tháng 6/2018 – 8/2018): Tỷ giá VND/USD liên tục nằm trong xu hướng tăng mạnh trên cả thị trường chính thức và thị trường tự do. Đặc biệt, ngày 29/7/2018, tỷ giá VND/USD trên thị trường tự do vượt trần tỷ giá của Ngân hàng Nhà nước (NHNN) và đạt đỉnh tới 23.650 VND/1 USD vào ngày 17/8/2018 (Hình 1) – Mốc cao nhất từ trước đến nay.

Giai đoạn 3 (Tháng 9/2018-12/12/2018): Tỷ giá VND/USD ổn định xoay quanh mức cân bằng mới khoảng 23.400 VND/1USD.

Tính đến ngày 31/12, tỷ giá trung tâm được duy trì ở mức cao kỷ lục 22.825 đồng. Như vậy, so với phiên giao dịch đầu tiên của năm 2018 (2/1/2018), tỷ giá trung tâm đã tăng tới 410 đồng. Khi tỷ giá trung tâm tăng kỷ lục giá USD tại các ngân hàng cũng tăng mạnh khoảng 480-500 đồng/USD. Đây có thể coi là diễn biến đáng quan tâm trên thị trường tài chính nói chung và thị trường ngoại hối Việt Nam nói riêng. Diễn biến này bắt nguồn từ một số nguyên nhân chính, trong đó có cả yếu tố tích cực lẫn tiêu cực, từ trong nước cũng như trên thị trường quốc tế, cụ thể:

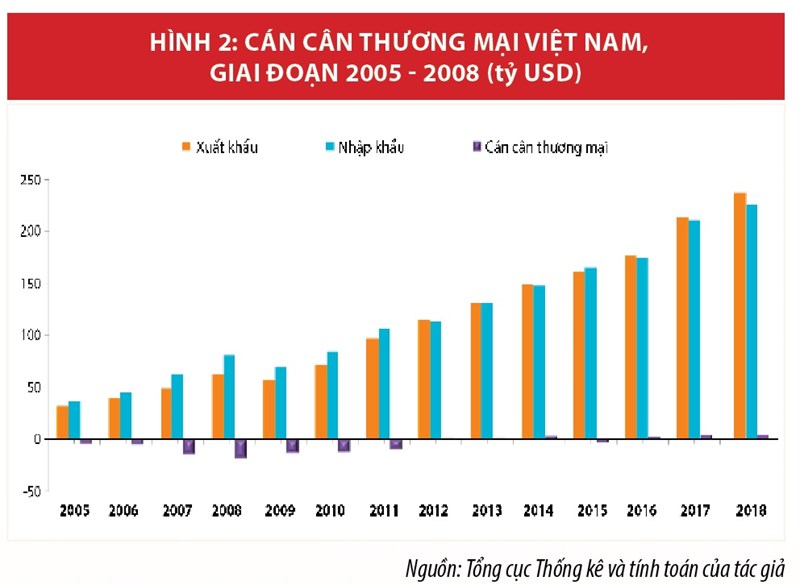

Về cán cân thương mại của Việt Nam: 2018 là một năm thành công của Việt Nam đối với hoạt động xuất nhập khẩu, khi tổng kim ngạch xuất khẩu đạt 244,7 tỷ USD, tăng 13,8% so với năm 2017. Kết quả này góp phần giúp cán cân thương mại tích lũy thặng dư khoảng 7,2 tỷ USD trong năm 2018, từ đó tạo lượng cung ngoại hối lớn cho thị trường (Hình 2). Tuy nhiên, nếu xem xét kỹ có thể thấy, cán cân thương mại Việt Nam đã rơi vào tình trạng nhập siêu trong các tháng 5, 7, 8/2018 – khá tương ứng với các tháng có biến động mạnh về tỷ giá trên thị trường ngoại hối tự do. Điều này hàm ý, mặc dù cán cân tích lũy thặng dư nhưng áp lực tỷ giá vẫn có thể xảy ra khi có thông tin các tháng riêng lẻ bị thâm hụt. Đồng thời, phản ánh thị trường ngoại hối Việt Nam khá nhạy cảm với các thông tin thị trường, do các yếu tố tâm lý và một phần do bất cân xứng cung cầu ngoại tệ tạm thời.

Về đầu tư trực tiếp và gián tiếp nước ngoài: Số liệu của Tổng cục Thống kê cho thấy, từ đầu năm đến ngày 20/12/2018 Việt Nam đã thu hút 3.046 dự án đầu tư trực tiếp cấp phép mới với số vốn đăng ký đạt 17.976,2 triệu USD, tăng 17,6% về số dự án và giam 15,5% về vốn đăng ký so với cùng kỳ năm 2017. Bên cạnh đó, năm 2018 có 1.169 lượt dự án đã cấp phép từ các năm trước đăng ký điều chỉnh vốn đầu tư với số vốn tăng thêm đạt 7.596,7 triệu USD. Như vậy, tổng số vốn đăng ký cấp mới và vốn tăng thêm trong năm 2018 đạt 25.572,9 triệu USD, giảm 13,9% so với cùng kỳ năm 2017. Số vốn đầu tư trực tiếp nước ngoài thực hiện năm 2018 đạt 19,1 tỷ USD, tăng 9,1% so với năm 2017. Đây là nguồn cung ngoại tệ đáng kể hỗ trợ tích cực cho thị trường ngoại hối Việt Nam.

Đối với dòng vốn đầu tư gián tiếp, có thể thấy, chưa bao giờ động thái tăng lãi suất của Cục Dự trữ Liên bang Mỹ (FED) diễn ra liên tục trong năm 2018. Cụ thể, FED đã tăng lãi suất tới 4 lần, nâng lãi suất cơ bản cho vay qua đêm của USD từ 2,25% lên 2,5%, gây ảnh hưởng đến tâm lý của các nhà đầu tư nước ngoài trên thị trường chứng khoán (TTCK) Việt Nam. Thêm vào đó, lo ngại là hoàn toàn có cơ sở khi 6 tháng đầu năm 2018, các nhà đầu tư nước ngoài đã và đang ồ ạt rút vốn tại hàng loạt thị trường tài chính mới nổi châu Á như Thái Lan (5,6 tỷ USD), Indonesia (3,7 tỷ USD), Phillipinnes (1,6 tỷ USD). Từ cuối tháng 4/2018 đến cuối tháng 7/2018, hiện tượng các nhà đầu tư nước ngoài bán ròng trên TTCK Việt Nam đã ảnh hưởng ít nhiều đến tỷ giá VND/USD, mặc dù chưa có dấu hiệu rõ ràng về dòng vốn rút về nước.

Video đang HOT

Nói cách khác, các nhà đầu tư quốc tế có thể bán ròng trên TTCK nhưng tiền vẫn ở lại trong thị trường, các hoạt động bán ra chủ yếu phục vụ nhu cầu cơ cấu lại danh mục đầu tư. Mặc dù có nhiều yếu tố bất lợi và lo ngại nhưng dòng vốn đầu tư gián tiếp nước ngoài vẫn duy trì mức dương tại Việt Nam trong năm 2018 với khoảng 7,6 tỷ USD, đã góp phần tăng nguồn cung hỗ trợ cho thị trường ngoại hối. Bên cạnh đó, một số diễn biến khác trên thị trường tài chính tiền tệ đã dẫn đến những thay đổi trong hành vi cũng như tâm lý kinh doanh của các chủ thể trên thị trường, tạo ra những áp lực đối với tỷ giá như: Lạm phát, lãi suất trên thị trường liên ngân hàng…

Về lạm phát: Số liệu của Tổng cục Thống kê cho thấy, chỉ số giá tiêu dùng (CPI) bình quân năm 2018 tăng 3,54% so với năm 2017. Như vậy, về cơ bản đã đạt mục tiêu đề ra về kiềm chế lạm phát, tuy nhiên, trong năm 2018, tại một số thời điểm, lạm phát đã tăng cao hơn so với kỳ vọng, đã tạo áp lực tới tỷ giá trên thị trường. Cụ thể, lạm phát tháng 6/2018 tăng 0,61% mức tăng cao nhất trong 7 năm trở lại đây – khá trùng khớp với thời điểm có những biến động mạnh trên thị trường ngoại hối. Diễn biến này có thể được lý giải theo thuyết ngang giá sức mua cũng như tâm lý của các thành viên trên thị trường khi lạm phát tăng, làm giảm lòng tin của công chúng đối với giá trị nội tệ.

Về lãi suất liên ngân hàng: Một yếu tố khác ảnh hưởng đến diễn biến tỷ giá, đó là lãi suất liên ngân hàng được duy trì khá thấp trên thị trường. Số liệu thống kê cho thấy, lãi suất trên thị trường liên ngân hàng bắt đầu có xu hướng giảm mạnh trên tất cả các kỳ hạn và duy trì dao động trong khoảng từ 1 – 2% từ tháng 2 cho đến trung tuần tháng 7/2018 (Hình 3). Diễn biến này khiến cho các tài sản ghi bằng nội tệ không còn đủ sức hấp dẫn đối với các nhà đầu tư, chính vì vậy, các nhà đầu tư có tổ chức (chủ yếu là các NHTM) có xu hướng nắm giữ ngoại tệ thay vì nội tệ, đẩy tỷ giá tăng.

Thêm vào đó, sự căng thẳng trong cuộc chiến thương mại Mỹ – Trung Quốc cũng được coi là yếu tố tác động gián tiếp đến biến động tỷ giá trong năm 2018. Chiên tranh thuong mai leo thang, mà hệ quả là sự mất giá của NDT đã tác động sâu sắc tới nền kinh tế thế giới, trong đó có Việt Nam. Cần lưu ý rằng, hai quốc gia này đều là những đối tác thương mại chiến lược của Việt Nam (trong khi Mỹ là thị trường xuất khẩu hàng đầu với mức đóng góp 20% vào tổng kim ngạch xuất khẩu, Trung Quốc là thị trường nhập khẩu hàng hóa lớn nhất của Việt Nam với mức đóng góp 25% vào tông kim ngach nhạp khâu).

Trước những căng thẳng trong quan hệ thương mại với Mỹ, tăng trưởng GDP quý II/2018 của Trung Quốc đã chững lại, TTCK Trung Quốc cũng như toàn cầu suy giảm mạnh, nhà đầu tư bán tháo NDT, hệ quả là làm cho NDT giảm giá mạnh nhất so với USD. Để duy trì sức cạnh tranh của hàng hóa trên thị trường quốc tế, một loạt các quốc gia châu Á khác đứng trước áp lực phá giá đồng tiền của mình.

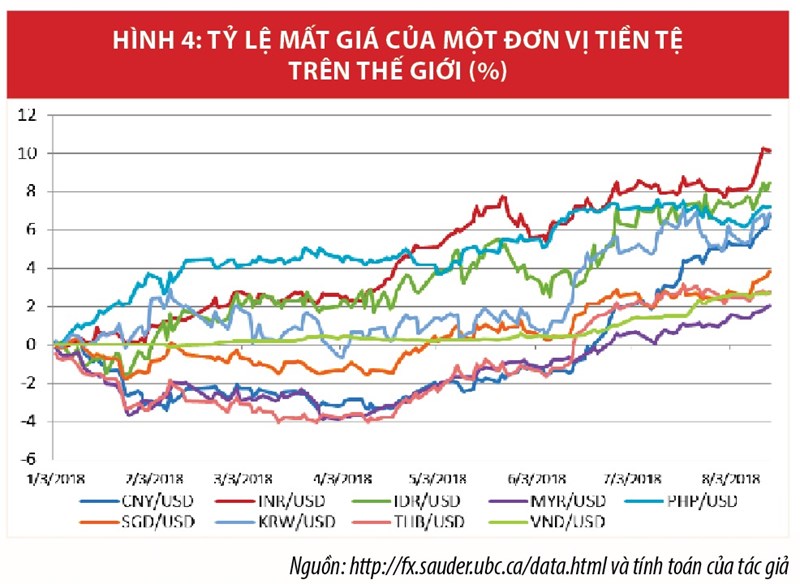

Sự rút vốn của các nhà đầu tư nước ngoài tại các nền kinh tế mới nổi châu Á cộng với sự trỗi dậy của tư tưởng bảo hộ thương mại đã khiến hàng loạt đồng tiền ở khu vực châu Á giảm mạnh so với USD (Hình 4). Những đồng tiền mất giá nhiều nhất phải kể đến là đồng Rupee của Ấn độ (10,15%), Rupiad của Indonesia (8,46 %), Peso của Phillipinnes (7,19%) và Won của Hàn Quốc (6,8%) so với thời điểm đầu năm 2018. Như vậy, so với tương quan các đồng tiền ngoại tệ khác thì VND mất giá hơn 1%. Đây là mức chấp nhận được trong bối cảnh hiện nay, bởi lẽ nếu VND không mất giá thì vô hình chung VND sẽ lên giá so với các đồng tiền của các quốc gia trong khu vực, cũng như các nước bạn hàng, có thể gây ảnh hưởng không tốt tới sức cạnh tranh của hàng hóa Việt Nam.

Có thể nhận định rằng, về tổng thể các yếu tố căn bản nền tảng liên quan đến cung cầu trên thị trường ngoại hối trong năm 2018 là khá tốt, hỗ trợ tích cực cho sự ổn định của thị trường. Tuy nhiên, xét tại một số thời điểm thì sự cộng hưởng trong biến động không như kỳ vọng của một số biến tố kinh tế vĩ mô đã tác động đến tâm lý, hành vi của các chủ thể trên thị trường tài chính nói chung và thị trường tiền tệ nói riêng. Ví dụ các nhà đầu tư nhận được liên tiếp các thông tin “xấu” như lạm phát cao, cán cân thương mại thâm hụt, lãi suất liên ngân hàng thấp và cuộc chiến thương mại Mỹ – Trung đã làm tăng tâm lý muốn nắm giữ tài sản bằng ngoại tệ, gây tác động tới tỷ giá.

Hoạt động điều hành tỷ giá của Ngân hàng Nhà nước Việt Nam

Có thể thấy rằng, đây là một năm tương đối khó khăn với NHNN Việt Nam khi các yếu tố gây biến động tỷ giá lại không hoàn toàn xuất phát từ cung cầu trên thị trường ngoại hối Việt Nam mà chủ yếu là do các yếu tố từ nước ngoài như điều hành lãi suất của FED, cuộc chiến thương mại Mỹ – Trung. Tuy vậy, vượt qua những thách thức khó khăn, NHNN Việt Nam đã thực thi khá linh hoạt một số biện pháp nhằm bình ổn tỷ giá trên thị trường, cụ thể như sau:

Thứ nhất, NHNN tiếp tục phát đi thông điệp về điều hành chính sách tiền tệ thận trọng linh hoạt nhằm ổn định lạm phát, kinh tế vĩ mô. Biện pháp này góp phần làm gia tăng niềm tin của công chúng vào hoạt động điều hành của NHNN và giá trị nội tệ, qua đó góp phần ổn định thị trường tài chính nói chung và thị trường ngoại hối nói riêng.

Thứ hai, NHNN đã can thiệp trực tiếp thông qua việc bán ngoại tệ từ nguồn dự trữ ngoại hối nhằm cân xứng kịp thời lượng cung cầu trên thị trường ngoại hối, qua đó giảm áp lực tới tỷ giá hối đoái. Theo tính toán, dự trữ ngoại hối tại thời điểm quý III/2018 là khoảng 60 tỷ USD. Như vậy, trong giai đoạn tỷ giá căng thẳng trên thị trường ngoại hối, NHNN đã cung một lượng ngoại tệ tương ứng khoảng 3 – 4 tỷ USD ra thị trường ngoại hối nhằm bình ổn thị trường.

Thứ ba, NHNN Việt Nam đã có động thái điều hành, chỉ đạo các tổ chức tín dụng, NHTM đẩy mặt bằng lãi suất VND tại các kỳ hạn tăng lên quanh mốc 4% nhằm duy trì mức hấp dẫn đối với các tài sản ghi bằng nội tệ so với tài sản bằng ngoại tệ, qua đó giảm tâm lý đầu cơ nắm giữ tài sản bằng ngoại tệ (Hình 3).

Có thể thấy, điểm khá đặc biệt trong cách thức điều hành tỷ giá của NHNN so với trước, đó là NHNN đã sử dụng các công cụ mang tính thị trường hơn là các công cụ mang tính áp đặt hành chính. Điều này thể hiện sự quyết tâm theo đuổi cơ chế tỷ giá trung tâm linh hoạt và định hướng thị trường của NHNN Việt Nam. Công cụ lãi suất đang phát huy hiệu lực trong điều hành tỷ giá của NHNN Việt Nam. Sự điều chỉnh có định hướng khá linh hoạt của NHNN đối với công cụ lãi suất cũng đã góp phần điều chỉnh hành vi, tâm lý của các thành viên trên thị trường, qua đó ổn định tỷ giá và thị trường ngoại hối.

Khuyến nghị điều hành tỷ giá năm 2019

Sự rút vốn của các nhà đầu tư nước ngoài tại các nền kinh tế mới nổi châu Á cộng với tác động của cuộc chiến thương mại Mỹ – Trung đã khiến hàng loạt tiền tệ châu Á giảm mạnh so với USD. Những tiền tệ mất giá nhiều nhất là Rupee của Ấn Độ (10,15%), Rupiad của Indonesia (8,46 %), Peso của Phillipines (7,19%) và Won của Hàn Quốc (6,8%) so với thời điểm đầu năm 2018. So với tương quan các tiền tệ khác, đồng Việt Nam chỉ mất giá chính thức hơn 1%.

Từ diễn biến thực tế trên thị trường hiện nay, bài viết đề xuất một số khuyến nghị chính sách nhằm giúp NHNN ổn định tỷ giá và thị trường ngoại hối như sau:

Thứ nhất, tiếp tục kiên định mục tiêu bình ổn kinh tế vĩ mô, thúc đẩy sản xuất và tái cấu trúc nền kinh tế, trong đó nhấn mạnh đến kiềm chế lạm phát. NHNN cũng cần điều hành chính sách tiền tệ theo hướng nới lỏng có thận trọng.

Thứ hai, tiếp tục kiên định với các biện pháp hạn chế tình trạng đô la hóa, tình trạng vàng hóa nền kinh tế. Đồng thời, cần chú ý đặc biệt tới tình trạng đô la hóa tiền mặt trong nền kinh tế, vì từ đó có thể giảm quy mô của mục sai số thống kê trong cán cân thanh toán quốc tế.

Thứ ba, triển khai triệt để chủ trương chuyển toàn bộ từ quan hệ vay mượn ngoại tệ sang quan hệ mua bán ngoại tệ. Trên thực tế, việc ban hành Thông tư số 24/2015/TT-NHNN chủ trương cho vay ngoại tệ đối với các DN có nguồn thu ngoại tệ là một lựa chọn phù hợp trong bối cảnh đó, nhằm đạt được các mục đích như: góp phần thúc đẩy tăng trưởng tín dụng cho nền kinh tế, đồng thời giúp các DN tiếp cận nguồn vốn giá rẻ hơn so với vay VND, hạ giá thành sản phẩm, tăng sức cạnh tranh. Tuy nhiên, điều này phần nào đã tạo áp lực tới thị trường ngoại hối khi các khoản vay bằng ngoại tệ đến hạn phải trả.

Về nguyên lý, NHNN chỉ cho các DN có nguồn thu ngoại tệ vay nhưng sự cân xứng các dòng tiền ngoại tệ vào ra tại một số thời điểm nhất định (cuối năm) cũng có thể khiến cho thị trường căng thẳng. Chính vì vậy, NHNN cần bám sát diễn biến tăng trưởng tín dụng ngoại tệ để có những can thiệp kịp thời tới nền kinh tế.

Thứ tư, NHNN cần phát đi những thông điệp mạnh mẽ hơn nữa, nhất quán trang điều hành ổn định tỷ giá và thị trường ngoại hối. Đồng thời, cần tăng cường áp dụng các mô hình kinh tế lượng để có thể dự báo sớm hơn những biến động mạnh trên thị trường ngoại hối và có những biện pháp ứng phó kịp thời…

Theo tapchitaichinh.vn

Ủy ban Giám sát tài chính quốc gia: Lãi suất ngân hàng nhích nhẹ trong năm 2018

Theo số liệu công bố của Ủy ban Giám sát tài chính quốc gia, lãi suất trong năm 2018 đã nhích nhẹ so với năm 2018. Cụ thể, lãi suất tiền gửi bình quân tăng từ 5,11% năm 2017 lên 5,25% năm 2018. Lãi suất cho vay bình quân tăng từ 8,86% năm 2017 lên khoảng 8,91%.

Ủy ban Giám sát tài chính quốc gia (NFSC) vừa có báo cáo tổng quan về thị trường tài chính năm 2018.

Theo đó, NFSC cho biết, trong năm 2018, tổng tài sản các định chế tài chính tăng 11,5% (năm 2017 tăng 17,5%). Trong đó, tổ chức tín dụng chiếm tỷ trọng 95,5%. Cung ứng vốn của thị trường vốn gia tăng. Chất lượng tải sản cải thiện, cụ thể tỷ lệ nợ xấu hệ thống tài chính là 2,4% (năm 2017 là 2,5%).

Cung tiền và tín dụng so với GDP tăng nhẹ: Tổng phương tiện thanh toán (M2)/GDP ước khoảng 168%; Tín dụng/GDP là 134%. Tín dụng năm 2018 ước tăng 14-15%, thấp hơn 3-4 điểm% so với năm 2017. Cung tiền, tín dụng đang dần được kiểm soát chặt chẽ để đảm bảo mục tiêu ổn định vĩ mô.

Thanh khoản của hệ thống TCTD vẫn được đảm bảo mặc dù kém dồi dào hơn vào cuối năm. Nguồn vốn huy động toàn hệ thống ước tăng tương đương năm 2017; Hệ số LDR khoảng 87,5% (năm 2017: 87,8%). Trong nửa đầu năm 2018, thanh khoản hệ thống TCTD khá dồi dào do được hỗ trợ từ việc NHNN mua được lượng lớn ngoại tệ. Tuy nhiên, từ cuối tháng 7/2018, thanh khoản kém dồi dào hơn chủ yếu do áp lực từ phía tỷ giá và nhu cầu về vốn cuối năm tăng cao. Lãi suất qua đêm VND tăng từ mức bình quân khoảng 1,53% trong đầu năm lên khoảng 3% trong nửa cuối năm 2018.

Lãi suất trên thị trường tiền gửi của khách hàng tổ chức kinh tế và cá nhân tăng. Lãi suất tiền gửi bình quân tăng từ 5,11% năm 2017 lên 5,25% năm 2018. Lãi suất cho vay bình quân khoảng 8,91% (năm 2017: 8,86%).

Cả lãi suất huy động và lãi suất cho vay đã nhích nhẹ trong năm 2018

Theo NFSC, lãi suất có xu hướng tăng chủ yếu do kỳ vọng lạm phát tăng trong bối cảnh giá hàng hóa thế giới biến động và các TCTD cơ cấu lại nguồn vốn nhằm đảm bảo các tỷ lệ an toàn trong năm 2019 như tỷ lệ vốn ngắn hạn cho vay trung dài hạn giảm xuống 40% và chuẩn bị tăng vốn cấp 2 theo Basel II.

Năm 2019, lãi suất có thể có những yếu tố thuận lợi do áp lực lạm phát có thể giảm bớt khi giá dầu thế giới không biến động nhiều. Cùng với đó, đồng USD dự báo suy yếu làm giảm áp lực từ phía tỷ giá.

Bình luận xu hướng lãi suất năm 2019, TS Nguyễn Xuân Thành đến từ Đại học Fulbright cho rằng lãi suất vẫn là một ẩn số của năm 2019. Vị chuyên gia cho biết những tháng cuối năm 2018, số liệu thị trường cho thấy lãi suất đang tăng dù tín dụng đang tăng chậm lại. Tuy nhiên, việc lãi suất tăng này chưa đánh giá được chỉ là tín hiệu thời vụ hay tín hiệu tăng lãi suất của năm 2019.

Còn về thị trường ngoại hối, tỷ giá trung tâm đã tăng khoảng 1,5% so với đầu năm, tỷ giá tại các ngân hàng thương mại tăng khoảng 2,8% và tỷ giá thị trường tự do tăng khoảng 3,5% so với đầu năm.

Nguyên nhân chủ yếu khiến tỷ giá trong nước tăng, theo NFSC là do trên thế giới chỉ số USD-Index tăng khoảng 5% so với đầu năm, tăng 9% so với mức đáy hồi tháng 2/2018. Còn xét yếu tố cơ bản trong nước, tỷ giá vẫn chịu áp lực từ phía lạm phát song lại được hỗ trợ tích cực từ phía cân đối cung cầu ngoại tệ.

Triển vọng năm 2019, áp lực lên tỷ giá được giảm thiểu do các yếu tố tác động trong nước và quốc tế đang có chiều hướng thuận lợi hơn so với dự báo. Trong đó, USD sẽ không tăng nhiều thậm chí có thể suy yếu hơn, đồng thời lạm phát trong nước có khả năng kiểm soát khoảng 4% do giá hàng hóa thế giới tăng không lớn, áp lực lên tỷ giá giảm bớt.

Theo anninhthudo.vn

Vì đâu tỷ giá và lãi suất cùng nắm tay nhau tăng ngay tháng đầu năm?  Mặt bằng lãi suất và tỷ giá đã tăng khá nhanh ngay từ tháng đầu năm 2019 này. Đâu là nguyên nhân gây ra tình trạng này? Các nhà đầu tư có nên lo lắng trước diễn biến trên? tỷ giá tăng hơn 2,5 lần so với mức tăng của tháng 1/2018 Nhìn về cách đây 1 năm, nếu như cả 3 tháng...

Mặt bằng lãi suất và tỷ giá đã tăng khá nhanh ngay từ tháng đầu năm 2019 này. Đâu là nguyên nhân gây ra tình trạng này? Các nhà đầu tư có nên lo lắng trước diễn biến trên? tỷ giá tăng hơn 2,5 lần so với mức tăng của tháng 1/2018 Nhìn về cách đây 1 năm, nếu như cả 3 tháng...

Thông tin mới nhất vụ cô gái bị bắt cóc đòi chuộc 150 triệu đồng02:01

Thông tin mới nhất vụ cô gái bị bắt cóc đòi chuộc 150 triệu đồng02:01 Trung Quốc tung chatbot đấu ChatGPT, cổ phiếu Phố Wall chao đảo bốc hơi 1.000 tỉ14:53

Trung Quốc tung chatbot đấu ChatGPT, cổ phiếu Phố Wall chao đảo bốc hơi 1.000 tỉ14:53 Đường dây lừa đảo 13.000 người: Biệt danh ACE của 3 quản lý cấp cao02:36

Đường dây lừa đảo 13.000 người: Biệt danh ACE của 3 quản lý cấp cao02:36 CSGT hú còi mở đường cho xe chở người bị điện giật nguy kịch đi cấp cứu01:10

CSGT hú còi mở đường cho xe chở người bị điện giật nguy kịch đi cấp cứu01:10 Tàu vận tải Nga cập cảng Syria, chuẩn bị cho cuộc rút quân09:12

Tàu vận tải Nga cập cảng Syria, chuẩn bị cho cuộc rút quân09:12 Ông Trump nói muốn gặp ông Putin ngay lập tức08:46

Ông Trump nói muốn gặp ông Putin ngay lập tức08:46 11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27

11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27 Vụ Trương Mỹ Lan: Cục Thi hành án dân sự thông tin về tổ chức thi hành án10:31

Vụ Trương Mỹ Lan: Cục Thi hành án dân sự thông tin về tổ chức thi hành án10:31 CIA có đánh giá mới về nguồn gốc Covid-1908:54

CIA có đánh giá mới về nguồn gốc Covid-1908:54 Ông Trump 'mở khóa', Israel lại được nhận bom 900 kg của Mỹ07:33

Ông Trump 'mở khóa', Israel lại được nhận bom 900 kg của Mỹ07:33 'Chiến thắng' đầu tiên của Tổng thống Trump trong cuộc chiến trục xuất di dân lậu09:26

'Chiến thắng' đầu tiên của Tổng thống Trump trong cuộc chiến trục xuất di dân lậu09:26Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Nhìn anh nhân viên của chị dâu mặc tạp dề chặt thịt gà thoăn thoắt, tôi nói một câu làm anh ấy kinh ngạc

Góc tâm tình

09:55:02 31/01/2025

Phim Hàn gây bão toàn cầu nhất định phải xem dịp Tết, 1 mỹ nam đẹp ăn đứt truyện tranh gây sốt MXH

Phim châu á

09:25:04 31/01/2025

Khoảnh khắc đốt mắt khiến dân tình không nhận ra nữ thần đẹp nhất nhóm đại mỹ nhân

Nhạc quốc tế

09:21:29 31/01/2025

Đến thăm thị trấn Tân Hội ở Trung Quốc, nơi 'vàng' mọc trên cây

Thế giới

09:08:19 31/01/2025

Trải nghiệm đi thuyền 10 km ngắm kỳ quan đệ nhất động Phong Nha, Tiên Sơn

Du lịch

09:07:14 31/01/2025

Hóa ra Gumayusi đã "tiên tri" về tương lai tại T1 từ tận... 2 năm trước

Mọt game

08:57:28 31/01/2025

Chuyến thám hiểm tình cờ phát hiện ra nơi sâu nhất của đại dương

Lạ vui

08:00:10 31/01/2025

Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu

Tin nổi bật

07:02:07 31/01/2025

Cạnh tranh làm ăn, ném mắm tôm vào cửa hàng đối thủ sáng mùng 1 Tết

Pháp luật

07:01:50 31/01/2025

Cái Tết thứ 105 của cụ Nguyễn Đình Tư: Con cháu sum vầy, nghe cụ gửi gắm một điều mong mỏi trong năm mới

Netizen

06:42:31 31/01/2025

Rủi ro tài khoản tiền điện tử bị ‘đóng băng’

Rủi ro tài khoản tiền điện tử bị ‘đóng băng’ Năm 2019, khởi động dự án cầu Cát Lái 7.200 tỉ nối Đồng Nai – TPHCM

Năm 2019, khởi động dự án cầu Cát Lái 7.200 tỉ nối Đồng Nai – TPHCM

Hơn 47 nghìn tỷ đồng vừa được NHNN bơm ròng vào thị trường

Hơn 47 nghìn tỷ đồng vừa được NHNN bơm ròng vào thị trường Tỷ giá ngoại tệ ngày 26/1: USD, bảng Anh tăng giá

Tỷ giá ngoại tệ ngày 26/1: USD, bảng Anh tăng giá Tỷ giá trung tâm tiếp tục tăng cao, đôla Mỹ trên thị trường tự do giảm mạnh

Tỷ giá trung tâm tiếp tục tăng cao, đôla Mỹ trên thị trường tự do giảm mạnh Giá vàng trong nước đột ngột giảm mạnh

Giá vàng trong nước đột ngột giảm mạnh Giá vàng ngày 22/1: Đồng USD tăng khiến kim quý vàng trượt giá

Giá vàng ngày 22/1: Đồng USD tăng khiến kim quý vàng trượt giá Sát Tết Nguyên Đán, tỷ giá trung tâm bất ngờ tăng cao kỷ lục

Sát Tết Nguyên Đán, tỷ giá trung tâm bất ngờ tăng cao kỷ lục Nguyên nhân khiến em trai xuống tay sát hại mẹ và anh vào sáng mùng 2 Tết

Nguyên nhân khiến em trai xuống tay sát hại mẹ và anh vào sáng mùng 2 Tết Phu nhân hào môn Vbiz gia nhập hội mẹ bỉm ngày đầu năm, sắc vóc sau khi sinh con đầu lòng gây chú ý

Phu nhân hào môn Vbiz gia nhập hội mẹ bỉm ngày đầu năm, sắc vóc sau khi sinh con đầu lòng gây chú ý Quỳnh Lương và thiếu gia Trà Vinh: Nên duyên từ show hẹn hò, từng 5 lần 7 lượt vướng tin chia tay

Quỳnh Lương và thiếu gia Trà Vinh: Nên duyên từ show hẹn hò, từng 5 lần 7 lượt vướng tin chia tay Nguyễn Filip cùng vợ con mặc áo dài ăn Tết Việt, nhan sắc nàng WAG mới sinh gây chú ý

Nguyễn Filip cùng vợ con mặc áo dài ăn Tết Việt, nhan sắc nàng WAG mới sinh gây chú ý Đắng cay nhạc Việt: Thời của nhan sắc?

Đắng cay nhạc Việt: Thời của nhan sắc? Mạc Hồng Quân chung khung hình ngày Tết với nàng siêu mẫu, chiều cao cực đỉnh, visual cực phẩm

Mạc Hồng Quân chung khung hình ngày Tết với nàng siêu mẫu, chiều cao cực đỉnh, visual cực phẩm Báo Thái 'cay' khi Táo quân 2025 chế giễu Supachok

Báo Thái 'cay' khi Táo quân 2025 chế giễu Supachok Bát bún riêu 400k ngày Tết khiến dân mạng "dậy sóng", chủ quán lên tiếng khiến nhiều người bất ngờ khi biết lý do

Bát bún riêu 400k ngày Tết khiến dân mạng "dậy sóng", chủ quán lên tiếng khiến nhiều người bất ngờ khi biết lý do Điều tra vụ án sát hại mẹ và anh trai vào sáng mùng 2 Tết

Điều tra vụ án sát hại mẹ và anh trai vào sáng mùng 2 Tết HOT: Đúng mùng 1 Tết, phu nhân hào môn Vbiz và chồng đại gia thông báo đã đón con đầu lòng!

HOT: Đúng mùng 1 Tết, phu nhân hào môn Vbiz và chồng đại gia thông báo đã đón con đầu lòng!

Ô tô mất lái lao xuống sông ở Nam Định, 7 người tử vong

Ô tô mất lái lao xuống sông ở Nam Định, 7 người tử vong BVĐK Vĩnh Long thông tin về vụ bé gái 3 tuổi tử vong đêm giao thừa

BVĐK Vĩnh Long thông tin về vụ bé gái 3 tuổi tử vong đêm giao thừa

Ảnh hiếm: Xuân Trường ôm vợ giám đốc đi chúc tết, nhan sắc Nhuệ Giang thế nào 4 năm sau đám hỏi bí mật?

Ảnh hiếm: Xuân Trường ôm vợ giám đốc đi chúc tết, nhan sắc Nhuệ Giang thế nào 4 năm sau đám hỏi bí mật? Quang Hải khoe ảnh cùng con trai mặc áo dài đi chơi tết, HLV Park Hang-seo liền có phản ứng này

Quang Hải khoe ảnh cùng con trai mặc áo dài đi chơi tết, HLV Park Hang-seo liền có phản ứng này Vũ trụ mỹ nhân Việt nhập đường đua mùng 1 Tết: Thùy Tiên - Thanh Thủy đọ sắc bất phân thắng bại

Vũ trụ mỹ nhân Việt nhập đường đua mùng 1 Tết: Thùy Tiên - Thanh Thủy đọ sắc bất phân thắng bại Vũ trụ "cẩu lương" Mùng 1 Tết: Vợ chồng Puka, Thanh Hằng và dàn sao thi nhau tình tứ, chấm hóng chờ "trùm cuối" này!

Vũ trụ "cẩu lương" Mùng 1 Tết: Vợ chồng Puka, Thanh Hằng và dàn sao thi nhau tình tứ, chấm hóng chờ "trùm cuối" này!