ĐHCĐ VCBF: VN-Index hấp dẫn hơn so với hầu hết các thị trường trong khu vực

(ĐTCK) Tại Đại hội đồng cổ đông thường niên 2019 của Công ty Liên doanh Quản lý Quỹ đầu tư chứng khoán Vietcombank VCBF, ông Vũ Quang Đông, Tổng giám đốc Công ty cho rằng, hầu hết các rủi ro đã phản ánh vào giá cổ phiếu, trong khi dự báo tăng trưởng lợi nhuận các công ty vẫn ở mức tốt.

Theo VCBF, tăng trưởng kinh tế Việt Nam dựa trên nhiều mũi nhọn. Dẫn đầu là sản xuất, điều kiện nông nghiệp thuận lợi , nhu cầu trong nước mạnh mẽ và nhu cầu nhập khẩu hàng hoá từ Việt Nam vẫn tiếp tục bất chấp những bất ổn toàn cầu. Kinh tế Việt Nam cũng sẽ được hỗ trợ từ tăng trưởng xuất khẩu trong dài hạn nhờ các hiệp định thương mại.

Việt Nam có cơ sở vững chắc để tăng trưởng trong 2019, bao gồm nhu cầu nội địa vẫn tốt, được củng cố bởi tăng trưởng tiêu dùng và đầu tư.

Nếu thuận lợi, doanh số bán lẻ trong nước vẫn duy trì tốc độ tăng trưởng cao nhờ thu nhập khả dụng tăng và niềm tin tiêu dùng cao. Mặt khác, đầu tư của khu vực tư nhân dự kiến tiếp tục tăng trưởng mạnh mẽ nhờ cải cách thủ tục hành chính. Đồng thời, khu vực FDI dự báo tiếp tục tăng trưởng trong tương lai.

Chưa kể đến, năm 2019-2020, đầu tư công dự kiến tăng tốc sau hai năm giải ngân chậm.

Theo đó, đối với triển vọng thị trường trái phiếu, ông Đông nhận định, khối lượng trái phiếu dự kiến phát hành khá lớn, cao hơn khối lượng phát hành thực tế 56,6%.

Về phía cung, lợi tức trái phiếu Chính phủ sẽ bị ảnh hưởng bởi việc giải ngân vốn ngân sách nhà nước cho các dự án đầu tư cơ sở hạ tầng. Trong trường hợp việc giải ngân được cải thiện mạnh mẽ, nhu cầu vốn gia tăng, kế hoạch phát hành trên chịu nhiều áp lực hơn và sức ép tăng lợi suất trái phiếu.

Về phía cầu, các đợt IPO, thoái vốn sẽ tác động đến lượng ngoại tệ đưa vào Việt Nam, qua đó ảnh hưởng đến cung cầu nội tệ. Và theo đó, ảnh hưởng tới xu hướng lợi tức trái phiếu Chính Phủ.

Video đang HOT

Còn thị trường chứng khoán, ông Đông cho rằng, hầu hết các rủi ro đã phản ánh vào giá cổ phiếu, trong khi dự báo tăng trưởng lợi nhuận các công ty vẫn ở mức tốt.

Cuối năm 2018, hệ số giá trên thu nhập (P/E) của VN-Index là 15,6 lần, ngang với mức trung bình 16 lần và thấp hơn hẳn so với mức 21,8 lần tại thời điểm VN-Index đạt đỉnh lịch sử vào tháng 4/2018.

Theo ông Đông, mức định giá hiện tại đã hấp dẫn hơn so với hầu hết các thị trường trong khu vực. Ngoài ra, mức định giá này còn bị bóp méo bởi một số cổ phiếu vốn hoá lớn đang được định giá rất cao.

Thống kê cho thấy, P/E và P/B của 30 công ty lớn nhất trong rổ VN-Index chiếm tới 82% vốn hoá của chỉ số, lần luợt là 29,9 lần và 4,4 lần. Trong khi P/E và P/B trung vị của các công ty niêm yết chỉ là 9,1 lần và 0,9 lần. Điều này có nghĩa, nhiều cổ phiếu đang giao dịch ở mức chiết khấu lớn. Trong khi đó, lợi nhuận các doanh nghiệp niêm yết được dự báo tăng trưởng ở mức bình quân 13% trong năm 2019.

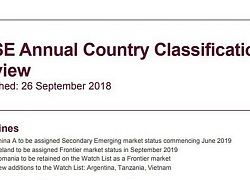

Thêm vào đó, VCBF cho rằng, động thái của FED đã ôn hoà hơn, báo hiệu chu kỳ tăng lãi suất đã dần kết thúc và có thể hỗ trợ dòng vốn vào các thị trường mới nổi. Triển vọng nâng hạng thị trường của Việt Nam sẽ rõ ràng hơn với Luật Chứng khoán sắp sửa đổi tới đây. IPO và thoái vốn năm 2019 cũng giúp thu hút dòng vốn ngoại mạnh mẽ hơn.

Theo đó, chiến lược đầu tư của VCBF vẫn tiếp tục tập trung các lĩnh vực hưởng lợi từ việc gia tăng thu nhập khả dụng như hàng tiêu dùng, bán lẻ, thương mại điện tử, du lịch và dịch vụ tài chính.

Ngoài ra là các công ty tiện ích, như sản xuất điện do nhu cầu điện năng tăng trong khi nguồn cung hạn chế; các công ty hưởng lợi từ việc đẩy mạnh giải ngân cho cơ sở hạ tầng; nhóm ngành hưởng lợi từ hiệp định thương mại như logicstic và khu công nghiệp.

Trong quý I/2019, Quỹ Đầu tư Cân bằng Chiến lược VCBF (VCBF-TBF) đạt lợi nhuận 4,82% và Quỹ Đầu tư Cổ phiếu Hàng đầu VCBF (VCBF-BCF) đạt 5,56%. Hai quỹ mở này của VCBF đang quản lý tổng tài sản hơn 818 tỷ đồng của gần 3.500 nhà đầu tư tính đến ngày 31/3/2019.

Tại thời điểm cuối năm 2018, tài sản quỹ VCBF-BCF phân bổ đến 98,9% cổ phiếu, trong đó 5 ngành chiếm tỷ trọng lớn là hàng hoá và dịch vụ công nghiệp, ngân hàng, xây dựng và vật liệu xây dựng, thực phẩm và đồ uống, viễn thông… Chiếm 29,2% NAV là 5 cổ phiếu gồm VNM, MBB, FPT, POW, VSC.

Còn với VCBF-TBF, tài sản quỹ phân bổ 70,6% cổ phiếu, 29,4% là tài sản thu nhập cổ định. Cổ phiếu chiếm tỷ trọng lớn nhất là VNM 5,7% NAV, trái phiếu MSN 11718 là 5,3%, FPT 4,4% NAV, MBB 4% NAV và VSC 3,4%.

Lợi nhuận của Quỹ Đầu tư Cân bằng Chiến lược VCBF đã đạt trung bình 13,92% mỗi năm kể từ khi thành lập ngày 24/12/2013 tính đến 31/3/2019. Quỹ Đầu tư Cổ phiếu Hàng đầu VCBF đạt lợi nhuận trung bình 14,61% mỗi năm kể từ khi thành lập ngày 22/8/2014 tính đến 31/03/2019.

Phan Hằng

Theo tinnhanhchungkhoan.vn

Tăng trưởng lợi nhuận và tỷ suất sinh lời của Techcombank đã đạt đỉnh?

Tăng trưởng lợi nhuận và tỷ suất sinh lời (ROA, ROE) có thể đã đạt đỉnh, khiến Techcombank khó có thể có định giá cao trong ngắn hạn.

Tăng trưởng lợi nhuận và tỷ suất sinh lời của Techcombank đã đạt đỉnh?

Theo báo cáo phân tích mới đây về Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank), Công ty Chứng khoán SSI đã chỉ ra 3 yếu tố khiến lợi nhuận trước thuế quý IV/2018 giảm 9,7% còn 2.886 tỷ đồng.

Đầu tiên, theo SSI, hệ số thu nhập lãi cận biên (NIM) của Techcombank đã giảm khoảng 0,23 điểm% so với cùng kỳ năm 2017 do nợ vay khách hàng không đổi, trong khi tiền gửi và chứng chỉ tiền gửi tăng 13,8%.

Thứ hai, Techcombank nhận được khoảng 1.446 tỷ đồng phí trả trước (upfront fee) trong quý IV/2017, tạo cơ sở so sánh cao. Thứ ba, chi phí hoạt động của ngân hàng này tăng tới 39% trong quý vừa qua.

Các yếu tố này được bù đắp bằng một khoản nhỏ chi phí dự phòng, chỉ ở mức 59 tỷ đồng trong quý IV/2018 so với 1 nghìn tỷ đồng trong quý IV/2017 chủ yếu do ngân hàng không ghi nhận chi phí dự phòng trái phiếu VAMC.

Kết thúc năm 2018, Techcombank đã trở thành ngân hàng tư nhân số 1 xét về lợi nhuận trước thuế với 10.661 tỷ đồng (tăng 32,7%) trong năm 2018. Tăng trưởng của lợi nhuận trước thuế chủ yếu nhờ tăng trưởng thu nhập lãi ròng (NII) ở mức 24,6% và chi phí dự phòng giảm 48% so với năm 2017.

Mặc dù tăng trưởng cho vay của khách hàng hầu như không đổi nhưng tăng trưởng tín dụng của Techcombank vẫn ở mức khoảng 20%. Ngân hàng đang xây dựng và dự trữ các sản phẩm trái phiếu doanh nghiệp dưới hình thức công cụ nợ "sẵn sàng để bán" (AFS - Available For Sales) cho khách hàng cá nhân. Giá trị trái phiếu AFS và công cụ nợ giữ đến ngày đáo hạn (HTM) cho doanh nghiệp ngang với khoảng 36% tổng nợ vay khách hàng.

Cho năm 2019, SSI ước tính Techcombank không còn khoản thu nhập bất thường nào từ thoái vốn, các động lực chính cho tăng trưởng lợi nhuận đến từ hoạt động cho vay và hoạt động tạo thu nhập ngoài lãi như phí phân phối trái phiếu doanh nghiệp và bancassurance.

SSI đánh giá, ngân hàng này có đầy đủ công cụ để hỗ trợ tăng trưởng thu nhập trong bối cảnh tăng trưởng tín dụng được quản lý chặt hơn. Điều này chủ yếu là nhờ nguồn vốn dồi dào, hoạt động cho vay thế chấp, phân phối trái phiếu và bancassurance mạnh mẽ.

"Tuy nhiên, tăng trưởng lợi nhuận và tỷ suất sinh lời (ROA, ROE) có thể đã đạt đỉnh, khiến Techcombank khó có thể có định giá cao trong ngắn hạn. Về dài hạn, mức định giá này cần đáp ứng được tăng trưởng bền vững nhờ mô hình kinh doanh mạnh", SSI nhận định.

Minh Tâm

Theo vietnamfinance.vn

Thị trường chứng khoán Việt Nam được xem xét nâng hạng  Lợi nhuận sau thuế doanh nghiệp niêm yết HNX tăng 15%. Báo cáo thường niên của FTSE Russell (cùng với MSCI là 1 trong 2 đơn vị cung cấp bộ chỉ số lớn nhất thế giới) công bố sáng 27-9 đã đưa thị trường chứng khoán Việt Nam vào danh sách xem xét để nâng hạng từ thị trường cận biên thành thị...

Lợi nhuận sau thuế doanh nghiệp niêm yết HNX tăng 15%. Báo cáo thường niên của FTSE Russell (cùng với MSCI là 1 trong 2 đơn vị cung cấp bộ chỉ số lớn nhất thế giới) công bố sáng 27-9 đã đưa thị trường chứng khoán Việt Nam vào danh sách xem xét để nâng hạng từ thị trường cận biên thành thị...

Khối Quân nhân Trung Quốc hát vang "Như có Bác trong ngày đại thắng"00:55

Khối Quân nhân Trung Quốc hát vang "Như có Bác trong ngày đại thắng"00:55 Hà Nội: Làm rõ vụ rao bán "giấy mời A80 giả", hàng chục người bị chiếm đoạt tiền03:13

Hà Nội: Làm rõ vụ rao bán "giấy mời A80 giả", hàng chục người bị chiếm đoạt tiền03:13 Uy lực tổ hợp tên lửa đạn đạo của Quân đội nhân dân Việt Nam03:00

Uy lực tổ hợp tên lửa đạn đạo của Quân đội nhân dân Việt Nam03:00 Xử lý người tung tin sai về clip cựu chiến binh 90 tuổi không được xem diễu binh03:37

Xử lý người tung tin sai về clip cựu chiến binh 90 tuổi không được xem diễu binh03:37 Căn bệnh khiến Ngọc Trinh qua đời ngày càng nguy hiểm, người trẻ càng dễ mắc?02:42

Căn bệnh khiến Ngọc Trinh qua đời ngày càng nguy hiểm, người trẻ càng dễ mắc?02:42 Nga bác tin thả UAV sang Đức theo dõi tuyến vận chuyển vũ khí Mỹ08:21

Nga bác tin thả UAV sang Đức theo dõi tuyến vận chuyển vũ khí Mỹ08:21 Israel tuyên bố thành phố Gaza thành 'vùng chiến sự', phát hiện thi thể con tin07:08

Israel tuyên bố thành phố Gaza thành 'vùng chiến sự', phát hiện thi thể con tin07:08 Mỹ điều thêm tàu chiến, Tổng thống Venezuela tuyên bố cứng rắn08:45

Mỹ điều thêm tàu chiến, Tổng thống Venezuela tuyên bố cứng rắn08:45 Tàu chiến Mỹ 'dàn trận' ra sao ở cửa ngõ Venezuela?17:30

Tàu chiến Mỹ 'dàn trận' ra sao ở cửa ngõ Venezuela?17:30 Tổng thống Ukraine lên tiếng vụ cựu Chủ tịch Quốc hội bị bắn chết trên phố01:31

Tổng thống Ukraine lên tiếng vụ cựu Chủ tịch Quốc hội bị bắn chết trên phố01:31 Israel quyết dùng biện pháp mạnh tại Gaza08:30

Israel quyết dùng biện pháp mạnh tại Gaza08:30Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Chiến sĩ biên phòng lội suối vào bản, cõng học sinh đi khai giảng

Netizen

20:49:27 05/09/2025

42 học sinh nhập viện sau bữa ăn trưa tại trường

Tin nổi bật

20:36:51 05/09/2025

Công an Bắc Ninh tạm giữ cô giáo vụ bé gái hơn 1 tuổi bị bầm tím mặt

Pháp luật

20:25:02 05/09/2025

Indonesia: Tìm thấy tất cả 8 nạn nhân vụ rơi trực thăng ở Kalimantan

Thế giới

20:00:37 05/09/2025

Chu Thanh Huyền yểu điệu khoác tay Quang Hải, "trốn con" đi xem Mưa Đỏ, khoảnh khắc ngọt ngào gây sốt!

Sao thể thao

19:25:08 05/09/2025

Loại mưa axit mới đang gây lo ngại cho giới khoa học

Lạ vui

19:10:01 05/09/2025

Toàn cảnh drama Bảo Anh - Phạm Quỳnh Anh dậy sóng 7 năm trước: Nghi đánh ghen giữa bữa tiệc đến tin nhắn gây sốc

Sao việt

17:26:26 05/09/2025

Hôm nay nấu gì: Bữa tối giản dị mà trôi cơm

Ẩm thực

16:51:48 05/09/2025

Phương Oanh xuất sắc vùng lên bảo vệ con trai bị bắt nạt: Từ ngôn từ sắc lẹm đến thần thái đều khiến tất cả phải nể!

Phim việt

16:27:35 05/09/2025

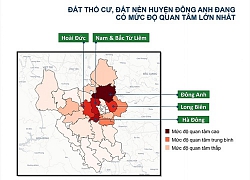

Hà Nội: Bùng nổ đất nền, chung cư khu vực ngoại thành

Hà Nội: Bùng nổ đất nền, chung cư khu vực ngoại thành Chứng khoán Mỹ tăng nhẹ trong tuần

Chứng khoán Mỹ tăng nhẹ trong tuần

HT1 trả cổ tức tiền mặt tỷ lệ 15%

HT1 trả cổ tức tiền mặt tỷ lệ 15%

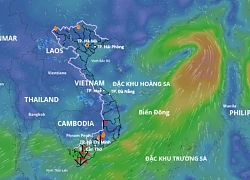

Áp thấp nhiệt đới có thể hình thành trên Biển Đông trong 24 giờ tới

Áp thấp nhiệt đới có thể hình thành trên Biển Đông trong 24 giờ tới Mối quan hệ hơn 2 thập kỷ giữa Mỹ Tâm và một nữ ca sĩ ở Mỹ

Mối quan hệ hơn 2 thập kỷ giữa Mỹ Tâm và một nữ ca sĩ ở Mỹ Bị các sao nam chê béo, mỹ nhân đẹp nhất Cbiz giảm cân đến mức "thảm hoạ"

Bị các sao nam chê béo, mỹ nhân đẹp nhất Cbiz giảm cân đến mức "thảm hoạ" Bị chê "óc chỉ để đi hát", Tóc Tiên phản pháo gắt

Bị chê "óc chỉ để đi hát", Tóc Tiên phản pháo gắt Công an xác minh nam thanh niên bị đuổi đánh giữa đường ở TP.HCM

Công an xác minh nam thanh niên bị đuổi đánh giữa đường ở TP.HCM Lý do bố Tạ Đình Phong cưng Trương Bá Chi hết mực nhưng lại lạnh nhạt với Vương Phi

Lý do bố Tạ Đình Phong cưng Trương Bá Chi hết mực nhưng lại lạnh nhạt với Vương Phi Phạm Quỳnh Anh: "Tôi làm gì sai mà phải xin lỗi?"

Phạm Quỳnh Anh: "Tôi làm gì sai mà phải xin lỗi?" Hot nhất Weibo sáng nay: "Đệ nhất mỹ nữ Bắc Kinh" cưới chồng cũ Triệu Lệ Dĩnh?

Hot nhất Weibo sáng nay: "Đệ nhất mỹ nữ Bắc Kinh" cưới chồng cũ Triệu Lệ Dĩnh? Bi kịch gây sốc: Vợ hot girl của "sao nam hàng tuyển" bị thủ lĩnh dị giáo tẩy não, xâm hại

Bi kịch gây sốc: Vợ hot girl của "sao nam hàng tuyển" bị thủ lĩnh dị giáo tẩy não, xâm hại Tâm thư xúc động của khối trưởng quân nhân Nga: "Tôi thật sự muốn được ôm từng người và chụp chung một bức ảnh"

Tâm thư xúc động của khối trưởng quân nhân Nga: "Tôi thật sự muốn được ôm từng người và chụp chung một bức ảnh" Tang lễ NSƯT Ngọc Trinh: Hình ảnh cha già run rẩy tiễn con gây nghẹn ngào

Tang lễ NSƯT Ngọc Trinh: Hình ảnh cha già run rẩy tiễn con gây nghẹn ngào "Hoạ mi tóc nâu" Mỹ Tâm: Nữ doanh nhân kín tiếng, sở hữu khối tài sản khủng

"Hoạ mi tóc nâu" Mỹ Tâm: Nữ doanh nhân kín tiếng, sở hữu khối tài sản khủng Điều ít biết về "người đàn ông đặc biệt" luôn theo sát Mỹ Tâm nhiều năm qua

Điều ít biết về "người đàn ông đặc biệt" luôn theo sát Mỹ Tâm nhiều năm qua 3 cuộc hôn nhân bí ẩn nhất Vbiz: "Nam thần màn ảnh" cưới vợ hào môn không ai hay, sốc nhất đôi tan vỡ vẫn chưa lộ mặt

3 cuộc hôn nhân bí ẩn nhất Vbiz: "Nam thần màn ảnh" cưới vợ hào môn không ai hay, sốc nhất đôi tan vỡ vẫn chưa lộ mặt 7 ngôi sao diễn hay nhất Việt Nam: Trấn Thành xếp sau Tuấn Trần, hạng 1 đẳng cấp hàng đầu không ai dám ý kiến

7 ngôi sao diễn hay nhất Việt Nam: Trấn Thành xếp sau Tuấn Trần, hạng 1 đẳng cấp hàng đầu không ai dám ý kiến Gặp vợ cũ sau 17 năm, thấy chàng trai trẻ bên cạnh cô khiến tôi quỳ gối xin em tha thứ

Gặp vợ cũ sau 17 năm, thấy chàng trai trẻ bên cạnh cô khiến tôi quỳ gối xin em tha thứ Vụ án sản xuất kẹo Kera - khách hàng đã bị lừa dối như thế nào?

Vụ án sản xuất kẹo Kera - khách hàng đã bị lừa dối như thế nào?