‘Đại gia xăng dầu’ tiếp tục giảm lãi

Petrolimex báo lãi sau thuế giảm hơn 15% do ảnh hưởng bởi chính sách điều hành thuế nhập khẩu xăng và hoạt động của đơn vị liên doanh.

Báo cáo tài chính hợp nhất quý III của Tập đoàn Xăng dầu Việt Nam (Petrolimex) ghi nhận doanh thu thuần đạt 38.293 tỷ đồng, tăng hơn 31% so với cùng kỳ năm ngoái nhờ giá dầu thô thế giới diễn biến khả quan. Bán hàng thành phẩm đóng góp hơn 97% vào cơ cấu doanh thu, phần còn lại đến từ hoạt động dịch vụ và hợp đồng xây dựng.

Dù tiết kiệm hàng loạt khoản chi phí liên quan, nhưng biên lợi nhuận gộp trong kỳ giảm hơn 3% khiến lãi sau thuế của Petrolimex lùi về mức 894 tỷ đồng, tương đương mức giảm hơn 15% so với năm ngoái.

Theo lý giải của ban lãnh đạo Petrolimex, hoạt động kinh doanh xăng dầu và một số ngành hàng liên quan như nhiên liệu bay, nhựa đường… vẫn đạt hoặc vượt kế hoạch năm nay, song có xu hướng giảm do không hội tụ được các yếu tố thuận lợi như trước đây.

Riêng trong quý III thì chính sách điều hành thuế nhập khẩu bình quân trong cấu thành giá cơ sở của Nhà nước đối với một số chu kỳ giá thấp hơn 10% đối với mặt hàng xăng (thuế ưu đãi nhập khẩu từ thị trường Hàn Quốc) cũng tác động không nhỏ đến hiệu quả kinh doanh. Ngoài một số yếu tố chi phí phát sinh, lợi nhuận sau thuế của đơn vị liên doanh là Castrol BP Perco giảm mạnh do phát sinh thuế thu nhập doanh nghiệp từ chênh lệch thuế suất ưu đãi các năm trước cũng khiến tập đoàn bị ảnh hưởng tương ứng 25%.

Lợi nhuận sau thuế quý III của Petrolimex tiếp tục giảm hai chữ số.

Lũy kế 9 tháng đầu năm, Petrolimex đạt doanh thu thuần 112.427 tỷ đồng, hoàn thành 78% kế hoạch cả năm. Lợi nhuận hợp nhất trước thuế đạt 3.546 tỷ đồng, trong đó hoạt động kinh doanh xăng đóng góp hơn phân nửa. Phần còn lại kinh doanh ngoài xăng dầu đóng góp hơn 1.732 tỷ đồng.

Video đang HOT

Năm nay, tập đoàn đặt mục tiêu doanh thu hợp nhất đạt 143.208 tỷ đồng, tăng 16% so với năm trước. Lợi nhuận trước thuế dự báo giảm xấp xỉ 26%, xuống còn 4.680 tỷ đồng. Kế hoạch này được xây dựng trên cơ sở dự báo giá dầu thô thế giới ở mức bình quân 55 USD một thùng và sản lượng xăng dầu xuất bán khoảng 11,8 triệu tấn.

Lý giải về việc cắt giảm kế hoạch lợi nhuận sau một năm lãi cao chưa từng có, Petrolimex cho biết nguyên nhân chính xuất phát từ sự cạnh tranh quyết liệt của thị trường khi ngày càng nhiều đầu mối phân phối xăng dầu, cộng thêm một số khách hàng công nghiệp thực hiện chuyển đổi nhiên liệu từ mazut sang sử dụng gas hoặc nhiên liệu thay thế khác để giảm giá thành và đáp ứng yêu cầu về khí thải ra môi trường. Bên cạnh đó, Petrolimex dự báo mức biến động tỷ giá khoảng 3-4% trong năm nay sẽ tác động không nhỏ đến tình hình tài chính của doanh nghiệp.

Tính đến cuối kỳ báo cáo, tổng giá trị tài sản của Petrolimex đạt 60.047 tỷ đồng, tăng gần 6.000 tỷ đồng so với thời điểm đầu năm. Tổng nợ phải trả cũng tăng mức xấp xỉ, lên hơn 36.800 tỷ đồng.

Theo VNE

'Canh bạc' của Xây dựng Hòa Bình

Ổn định hiệu quả hoạt động là cái giá mà Tập đoàn Xây dựng Hòa Bình phải trả để đánh đổi quá trình tăng trưởng "nóng".

Ngày 30/10, khi báo cáo tài chính cho quý gần nhất của Công ty cổ phần Tập đoàn Xây dựng Hòa Bình (mã CK: HBC) được công bố, trên thị trường chứng khoán cổ phiếu HBC giảm sàn gần 7%. Sau 4 phiên giao dịch tiếp theo, tổng cộng mã cổ phiếu này mất 16,5% giá trị, tương đương vốn hóa bốc hơi hơn 1.100 tỷ đồng.

Theo lẽ thường, cổ phiếu giảm sau khi doanh nghiệp công bố báo cáo tài chính thường đi kèm với kết quả kinh doanh không mấy tích cực, nhưng với Hòa Bình lại hoàn toàn khác.

Đơn vị hoạt động trong lĩnh vực xây dựng này vừa báo lãi quý III tăng hơn 30% so với cùng kỳ, trong đó lũy kế 9 tháng lợi nhuận của Hòa Bình cũng tăng tới gần 60%. Bản thân doanh thu từ hoạt động kinh doanh chính của doanh nghiệp cũng tăng mạnh, đạt gần 11.000 tỷ đồng sau 9 tháng đầu năm so với mức 7.000 tỷ cùng kỳ năm trước.

Tại sao HBC liên tục giảm, thậm chí giảm sàn? Nhiều nhà đầu tư cho rằng, bản chất của sự việc là do những điểm bất thường cũng lộ diện trong báo cáo tài chính của Hòa Bình, bên cạnh những con số tích cực về kết quả kinh doanh. Những yếu tố này đang cho thấy tính không bền vững của một trong những doanh nghiệp lớn trong lĩnh vực xây dựng.

Sự gia tăng của các khoản phải thu khiến Hòa Bình phải sử dụng vay nợ để bù đắp vốn lưu động.

"Chúng tôi cho rằng ổn định hiệu quả hoạt động là cái giá mà HBC phải trả khi tăng trưởng doanh thu 'nóng. Các thay đổi trong vốn lưu động có thể mang lại rủi ro cho dòng tiền tương lai. Trong khi dòng tiền của công ty mang màu sắc tương phản với kết quả kinh doanh do cách ghi nhận doanh thu'", báo cáo của Công ty chứng khoán Rồng Việt (VDSC) nhận xét về hoạt động của Hòa Bình thời gian gần đây.

Lý giải điều này, VDSC cho rằng doanh thu của Hòa Bình tăng nhưng kéo theo đó là khoản phải thu tăng mạnh. Tăng khoản nợ phải thu sẽ tạo áp lực lên vốn lưu động ròng. Trong khi Hòa Bình không còn nhiều lợi thế mua trả chậm từ các nhà cung cấp, khiến doanh nghiệp này phải tìm đến nợ vay ngân hàng để bù đắp.

Thực tế, đi cùng với tốc độ tăng của doanh thu trong 9 tháng đầu năm của Hòa Bình là sự gia tăng các khoản phải thu, đặc biệt là phải thu theo tiến độ hợp đồng xây dựng. Tại thời điểm kết thúc quý III, Hòa Bình ghi nhận hơn 5.150 tỷ đồng tại khoản mục này, tăng 77% so với đầu năm, trong khi doanh thu chỉ tăng 56%.

Vấn đề ở chỗ việc ước tính doanh thu theo tiến độ hợp đồng xây dựng khiến cho doanh thu của HBC tăng mạnh nhưng mang lại rủi ro tăng nợ khó đòi. Mới đây Hòa Bình cũng phải trích lập dự phòng với một doanh nghiệp bất động sản khi 2 bên không thống nhất được giá trị khoản phải thu liên quan đến tiến độ xây dựng thực hiện.

Theo VDSC, trong số gần 6.300 tỷ đồng phải thu và phải thu theo tiến độ xây dựng tại thời điểm kết thúc quý II, 56% là khối lượng đang triển khai, 20% là tiền đặt cọc có thể được thu hồi lại, 12% là nợ phải thu khó đòi và 12% còn lại khoản phải thu theo điểm dừng kỹ thuật.

Việc ghi nhận các khoản phải thu theo tiến độ này bản chất đã tiềm ẩn rủi ro, nhưng Hòa Bình lại sử dụng chính những khoản này để thế chấp các khoản vay ngắn hạn từ ngân hàng để bổ sung vốn lưu động. Hay nói cách khác, Hòa Bình đang phải sử dụng các khoản vay từ ngân hàng để thực hiện các hợp đồng xây dựng, thay vì sử dụng nguồn vốn từ đối tác.

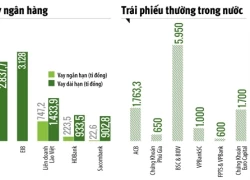

Báo cáo tài chính quý III không thuyết minh chi tiết về khoản mục này. Tuy nhiên, theo báo cáo đã kiểm toán bán niên của Hòa Bình tại thời điểm kết thúc quý II, doanh nghiệp này đã vay ngắn hạn gần 3.400 tỷ đồng dưới dạng tín chấp và thế chấp các khoản phải thu theo tiến độ xây dựng.

Không chỉ ảnh hưởng bởi rủi ro từ các khoản phải thu, bản thân các khoản vay này cũng gia tăng gánh nặng tài chính cho doanh nghiệp. Chi phí lãi vay ghi nhận trong quý III của Hòa Bình đạt gần 70 tỷ đồng, tăng 84% so với cùng kỳ. Lũy kế 9 tháng đầu năm, khoản chi phí này ghi nhận hơn 185 tỷ, tăng trên 80%.

Điều này dẫn tới thực tế là lợi nhuận của doanh nghiệp xây dựng này không chỉ phụ thuộc vào hoạt động kinh doanh, mà còn phụ thuộc vào diễn biến của lãi suất. Đây cũng là nguyên nhân sự lệch pha về tốc độ tăng giữa doanh thu và lợi nhuận ngày càng rõ nét.

"Do tỷ lệ nợ của HBC luôn ở mức cao, nên lợi nhuận phụ thuộc nhiều vào mức lãi suất. Theo phân tích độ nhạy, trường hợp khả quan bao gồm cả lãi suất ngắn hạn và dài hạn giảm 2 điểm phần trăm và trường hợp xấu nhất là cả hai tỷ lệ tăng thêm 2 điểm phần trăm. Kết quả là lợi nhuận sau thuế của HBC tăng hoặc giảm trên 9%", báo cáo của VDSC viết.

Hòa Bình đang củng cố uy tín trên thị trường xây dựng nội địa nhờ năng lực và kinh nghiệm so với các đối thủ cùng ngành. Khối lượng công việc chuyển giao và doanh thu của HBC đang trong giai đoạn tăng mạnh, cũng như hiệu quả hoạt động kinh doanh của doanh nghiệp đang có những tín hiệu cải thiện.

Tuy nhiên, bài toán quản lý dòng tiền lại đang cho thấy một chiều hướng ngược lại khi bộc lộ những rủi ro mà doanh nghiệp này đã "đánh đổi" trong quá trình tăng trưởng. Bản thân nhà đầu tư và thị trường không vô lý khi phản ứng tiêu cực.

"Hòa Bình cần cơ cấu lại các khoản phải thu" là điều nhiều công ty chứng khoán đưa ra khi đánh giá về triển vọng trong dài hạn về doanh nghiệp này. Câu chuyện đánh đổi giữa tăng trưởng và rủi ro là bài toán mà nhiều doanh nghiệp phải đối mặt, và riêng với Hòa Bình, doanh nghiệp này cần đưa ra lời giải thỏa đáng để tiếp tục củng cố vị thế.

Theo VNE

Nhiều "ông lớn Nhà nước" vẫn "cù nhầy" công bố thông tin  Bộ Kế hoạch và Đầu tư (KH&ĐT) vừa có văn bản báo cáo Thủ tướng Chính phủ về tình hình công bố thông tin của doanh nghiệp Nhà nước (DNNN) và khẳng định số DN công bố đầy đủ các thông tin đạt tỷ lệ rất thấp. Theo Bộ KH&ĐT, trong 7 báo cáo công bố thông tin, tính đến ngày 20/9/2016, chỉ...

Bộ Kế hoạch và Đầu tư (KH&ĐT) vừa có văn bản báo cáo Thủ tướng Chính phủ về tình hình công bố thông tin của doanh nghiệp Nhà nước (DNNN) và khẳng định số DN công bố đầy đủ các thông tin đạt tỷ lệ rất thấp. Theo Bộ KH&ĐT, trong 7 báo cáo công bố thông tin, tính đến ngày 20/9/2016, chỉ...

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05 TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11

TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11 Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17

Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17 Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48

Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48 Ông Trump gợi ý ông Zelensky có thể ra đi vì từ chối thỏa thuận08:44

Ông Trump gợi ý ông Zelensky có thể ra đi vì từ chối thỏa thuận08:44 Ông Trump muốn đàm phán lại biên giới Mỹ - Canada07:42

Ông Trump muốn đàm phán lại biên giới Mỹ - Canada07:42 Trung Quốc gửi thông điệp cứng rắn đến Đài Loan08:38

Trung Quốc gửi thông điệp cứng rắn đến Đài Loan08:38 Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32

Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32 Ông Zelensky nói gì về chuyện tổ chức bầu cử ở Ukraine?10:13

Ông Zelensky nói gì về chuyện tổ chức bầu cử ở Ukraine?10:13 Hàn Quốc: Hàng chục ngàn người xuống đường sau khi ông Yoon Suk Yeol được thả01:03

Hàn Quốc: Hàng chục ngàn người xuống đường sau khi ông Yoon Suk Yeol được thả01:03 Thái Lan nghiên cứu ý tưởng xây tường biên giới với Campuchia08:52

Thái Lan nghiên cứu ý tưởng xây tường biên giới với Campuchia08:52Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Tưởng niệm 14 năm thảm họa động đất, sóng thần ở Nhật Bản

Thế giới

19:01:41 11/03/2025

Clip: Tài xế "liều mạng" chạy ngược chiều, lạng lách tránh cảnh sát giao thông, cảnh tượng sau đó khiến ai cũng bất ngờ!

Netizen

18:22:50 11/03/2025

Kim Soo Hyun bị đào lại hình ảnh đi xem concert cùng 1 nữ idol, tiện thể xin số của gái lạ

Sao châu á

18:16:56 11/03/2025

'Bóc giá' nhẫn cưới của hot girl Việt đời đầu và chồng thiếu gia

Phong cách sao

18:14:28 11/03/2025

5 bộ trang phục thời thượng để có vòng eo nhỏ nhắn

Thời trang

18:09:42 11/03/2025

Điều gì xảy ra khi luôn uống một cốc cà phê mỗi sáng?

Sức khỏe

18:04:05 11/03/2025

Tử vi hằng ngày - Xem tử vi vui 12 con giáp ngày 11.3.2025

Trắc nghiệm

17:55:19 11/03/2025

Sao nữ đẹp có tiếng tự hủy nhan sắc, diện mạo gây giật mình

Hậu trường phim

17:50:31 11/03/2025

Thời kỳ khủng hoảng nhất của Sulli có liên quan gì đến Kim Soo Hyun?

Nhạc quốc tế

17:44:42 11/03/2025

Tiểu thư Doãn Hải My đang ngồi make-up, Đoàn Văn Hậu ghé lại hôn cực ngọt, gương mặt kém sắc gây chú ý

Sao thể thao

17:04:49 11/03/2025

McDonald’s Việt Nam chiêu mộ nhân sự

McDonald’s Việt Nam chiêu mộ nhân sự Doanh thu Bảo Việt vượt 1 tỷ USD trong 9 tháng

Doanh thu Bảo Việt vượt 1 tỷ USD trong 9 tháng

Vì sao doanh nghiệp "chê" vốn vay ngân hàng?

Vì sao doanh nghiệp "chê" vốn vay ngân hàng? Mỗi ngày Tập đoàn Dầu khí dành... 47 tỷ đồng cho chi phí tài chính

Mỗi ngày Tập đoàn Dầu khí dành... 47 tỷ đồng cho chi phí tài chính PVX: Lợi nhuận tăng hơn 116 tỷ đồng sau soát xét

PVX: Lợi nhuận tăng hơn 116 tỷ đồng sau soát xét Hoàng Anh Gia Lai: Xoay nợ, nợ xoay

Hoàng Anh Gia Lai: Xoay nợ, nợ xoay Xử lý nợ xấu: Nhà băng cần "hy sinh" nhiều hơn

Xử lý nợ xấu: Nhà băng cần "hy sinh" nhiều hơn Tín dụng tăng trưởng trái chiều tại các nhà băng

Tín dụng tăng trưởng trái chiều tại các nhà băng Drama dồn dập: "Ông hoàng" Châu Kiệt Luân đánh bài thua hơn 3.500 tỷ, phải thế chấp 3 biệt thự và 1 máy bay riêng?

Drama dồn dập: "Ông hoàng" Châu Kiệt Luân đánh bài thua hơn 3.500 tỷ, phải thế chấp 3 biệt thự và 1 máy bay riêng?

Lê Phương gây hoang mang khi đăng status sau tang lễ Quý Bình, nhiều nghệ sĩ vào bình luận ẩn ý

Lê Phương gây hoang mang khi đăng status sau tang lễ Quý Bình, nhiều nghệ sĩ vào bình luận ẩn ý Hình ảnh Quý Bình thời điểm điều trị u não lần đầu được công bố, còn nói 1 câu gây nghẹn ngào

Hình ảnh Quý Bình thời điểm điều trị u não lần đầu được công bố, còn nói 1 câu gây nghẹn ngào

NÓNG: Lộ ảnh Kim Soo Hyun hôn má Kim Sae Ron và tin nhắn van xin thống khổ gây sốc của cố diễn viên

NÓNG: Lộ ảnh Kim Soo Hyun hôn má Kim Sae Ron và tin nhắn van xin thống khổ gây sốc của cố diễn viên

Lê Phương và vợ doanh nhân của cố nghệ sĩ Quý Bình có mối quan hệ thế nào?

Lê Phương và vợ doanh nhân của cố nghệ sĩ Quý Bình có mối quan hệ thế nào? Lê Phương chia sẻ ẩn ý sau tang lễ Quý Bình, netizen nghi ngờ liên quan đến vợ của cố nghệ sĩ

Lê Phương chia sẻ ẩn ý sau tang lễ Quý Bình, netizen nghi ngờ liên quan đến vợ của cố nghệ sĩ

Bị chỉ trích "khóc không có giọt nước mắt" trong đám tang Quý Bình, một nữ nghệ sĩ lên tiếng

Bị chỉ trích "khóc không có giọt nước mắt" trong đám tang Quý Bình, một nữ nghệ sĩ lên tiếng

Nóng: Kim Soo Hyun trực tiếp lên tiếng về tin hẹn hò Kim Sae Ron 15 tuổi, quấy rối cố diễn viên

Nóng: Kim Soo Hyun trực tiếp lên tiếng về tin hẹn hò Kim Sae Ron 15 tuổi, quấy rối cố diễn viên 'Mỹ nhân phim hành động' Phi Ngọc Ánh mắc ung thư

'Mỹ nhân phim hành động' Phi Ngọc Ánh mắc ung thư

Nguyễn Đình Như Vân đăng quang Miss Global, BTC xin lỗi vì ồn ào 'đường lưỡi bò'

Nguyễn Đình Như Vân đăng quang Miss Global, BTC xin lỗi vì ồn ào 'đường lưỡi bò' Viên Minh hiếm hoi tung ảnh hạnh phúc bên Công Phượng và cậu quý tử, nhan sắc tiểu thư trâm anh thế phiệt gây chú ý

Viên Minh hiếm hoi tung ảnh hạnh phúc bên Công Phượng và cậu quý tử, nhan sắc tiểu thư trâm anh thế phiệt gây chú ý Nhan sắc 'không tuổi' của Hà Kiều Anh, Lệ Quyên và bồ trẻ quấn quýt không rời

Nhan sắc 'không tuổi' của Hà Kiều Anh, Lệ Quyên và bồ trẻ quấn quýt không rời