“Cuộc đua” tăng lãi suất huy động chưa có điểm dừng

Dù lãi suất huy động của nhiều ngân hàng đã làm “ nóng ” thị trường trong nhiều tháng trở lại đây, nhưng có vẻ như “cuộc đua” vẫn chưa dừng lại. Nhiều ngân hàng vẫn tiếp tục tăng lãi suất, khuyến mại để huy động vốn.

Liên tục thiết lập kỷ lục mới

Ngân hàng Bản Việt (VietCapitalBank) vừa thông báo mức lãi suất ưu đãi lên đến 8,9%/năm, áp dụng trong khoảng thời gian từ 14 đến 18/10 đối với khoản tiền gửi trên 100 triệu đồng.

Cụ thể, đối với các kỳ hạn 6 tháng, 12 tháng và 15 tháng, số tiền gửi trên 100 triệu đồng, mức lãi suất tương ứng sẽ là 8,5%, 8,7% và 8,9%/năm. Trước đó, mức lãi suất huy động cao nhất của nhà băng này là 8,6%/năm cho kỳ hạn 24, 36 tháng, 8,5%/năm cho kỳ hạn 18 tháng.

Trước đó, VietCapitalBank cũng đã gây bất ngờ cho thị trường khi thông báo phát hành chứng chỉ tiền gửi ghi danh với lãi suất cao nhất thị trường, lên tới 10,2%.

Có thể thấy, “cuộc đua” lãi suất huy động vẫn chưa có điểm dừng. Trong khi các ngân hàng có vốn Nhà nước vẫn giữ mức lãi suất không vượt quá 7%/năm thì hàng loạt ngân hàng TMCP nhỏ đã đẩy lãi suất lên xấp xỉ 9%/năm.

Thậm chí, SCB đã công bố mức lãi suất huy động 6 tháng lên tới 8,1%/năm, với tiền gửi online, lãi suất cao nhất lên tới 8,21%/năm khi gửi trên 10 tỷ đồng.

Một số ngân hàng cũng áp dụng lãi suất huy động kỳ hạn 6 tháng khá cao, như VietCapitalBank 7,4%/năm, Vietbank 7,1%/năm, NCB 7%/năm…

Đối với kỳ hạn dài, ABBank, Nam A Bank đang huy động vốn với mức lãi suất cao nhất là 8,5%/năm cho kỳ hạn 12 tháng; lãi suất cao nhất của Eximbank là 8,4%, PG Bank là 8,2%; Kienlongbank, NCB, ACB là 8%…

Video đang HOT

Cuộc đua giành thị phần tiền gửi của nhóm ngân hàng nhỏ ngày càng khốc liệt

SHB thông báo mức lãi suất lên tới 9%/năm với kỳ hạn 13 tháng và 8,9% với kỳ hạn 12 tháng nhưng mức lãi suất này chỉ áp dụng với những khoản tiền gửi cá nhân từ 500 tỷ đồng trở lên.

Từ ngày 4/10, ngân hàng này cũng áp dụng mức lãi suất tăng ở nhiều kỳ hạn. Theo đó, lãi suất tối đa SHB áp dụng là 8,1% cho kỳ hạn 6 tháng, 8,2% kỳ hạn 9 tháng; 8,3% kỳ hạn 12 tháng và 8,4% cho kỳ hạn 13 tháng.

Xu hướng tăng sẽ chưa dừng lại

Dù việc đẩy lãi suất huy động lên cao chỉ xảy ra ở các ngân hàng quy mô nhỏ và vừa nhưng trên thực tế, mặt bằng lãi suất huy động trung bình cũng đẩy tăng 0,2 – 0,4% so với cuối năm 2018.

Theo chuyên gia tài chính, TS Cấn Văn Lực, việc các ngân hàng tăng lãi suất chủ yếu là để chuẩn bị dòng vốn cuối năm, đáp ứng lộ trình Basel II và yêu cầu giảm dần tỷ lệ vốn ngắn hạn cho vay trung dài hạn của Ngân hàng Nhà nước (NHNN).

Ngoài ra, để gia tăng nguồn vốn trung và dài hạn, các ngân hàng năm nay liên tục phát hành trái phiếu. Tuy nhiên, chính sự cạnh tranh lớn đã khiến mặt bằng lãi suất huy động bị đẩy lên tương đối cao.

Dù vậy, TS Cấn Văn Lực cho rằng, mặt bằng lãi suất cho vay từ nay đến cuối năm sẽ ổn định. Điều này đến từ 3 lý do chính: Ngân hàng Nhà nước đã giảm lãi suất điều hành hỗ trợ cho thanh khoản; hệ thống các tổ chức tín dụng nghiêm túc thực hiện chỉ đạo chung của cơ quan quản lý về ổn định mặt bằng lãi suất cho vay; cùng với đó tín dụng từ đầu năm đến nay mới tăng khoàng 9%.

“Hệ thống các tổ chức tín dụng cũng muốn đẩy mạnh hơn tín dụng từ nay đến cuối năm để đạt chỉ tiêu về doanh số và lợi nhuận. Do đó, các ngân hàng cũng không thể tăng lãi suất vì sẽ ảnh hưởng đến nhu cầu thực của doanh nghiệp”, TS Cấn Văn Lực nói.

Lãi suất huy động liên tục tăng trong khi ngân hàng phải đảm bảo ổn định lãi suất cho vay, điều này khiến nhiều ngân hàng phải chấp nhận chênh lệch lãi suất đầu vào – đầu ra (NIM) nhỏ hơn trước rất nhiều. Để bù đắp, các ngân hàng phải đa dạng hóa những dịch vụ như tăng cường cho vay bán lẻ, tiêu dùng để bù đắp cho chênh lệch NIM.

Vị chuyên gia cũng cho rằng trong những tháng cuối năm nay và đầu năm sau, lãi suất huy động các ngân hàng sẽ khó giảm.

Thứ nhất, Việt Nam muốn ổn định thị trường tiền tệ, tăng hấp dẫn VND, thu hút người dân gửi tiền thì lãi suất VND phải duy trì mức chênh lệch nhất định với USD. Thứ hai, từ đầu năm 2020, khoảng 12-15 ngân hàng bắt buộc phải áp dụng tiêu chuẩn Basel II, còn lại khoảng hơn 20 ngân hàng khác đến năm 2025 phải thực hiện. Vì vậy, các ngân hàng bắt buộc phải tăng sức hấp dẫn lãi suất huy động để đáp ứng các yêu cầu về vốn.

Linh Nhật

Theo anninhthudo.vn

SCB bán hơn 8.000 tỷ đồng nợ xấu sang VAMC, lợi nhuận sau thuế tăng 21%

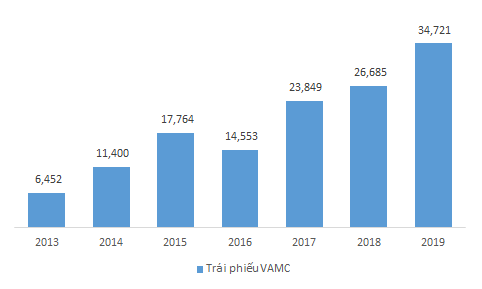

Dư nợ trái phiếu VAMC tại SCB đến cuối quý II tăng lên 34.720 tỷ đồng, cao nhất từ trước đến nay. Đây cũng là một trong các ngân hàng có số dư trái phiếu VAMC lớn nhất thời điểm hiện tại.

Theo số liệu báo cáo tài chính soát xét vừa được Ngân hàng TMCP Sài gòn (SCB) công bố, tổng lượng trái phiếu VAMC do ngân hàng nắm giữ đến 30/6 là 34.720 tỷ đồng, cao nhất kể từ khi Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) bắt đầu mua nợ xấu. Nửa đầu năm qua, SCB bán thêm nợ xấu cho VAMC, qua đó nắm thêm 8.113 tỷ đồng trái phiếu do tổ chức này phát hành.

Giá trị trái phiếu VAMC chiếm 6,44% tổng tài sản của ngân hàng này. SCB tăng bán nợ cho VAMC trong khi ngày càng nhiều ngân hàng trích lập dự phòng xong và hoàn tất đưa nợ xấu về cùng một sổ như Techcombank, ACB, Vietcombank, MBBank...

Tính riêng các khoản cho vay khách hàng trên bảng cân đối kế toán của ngân hàng, tỷ lệ nợ xấu nhích nhẹ so với hồi đầu năm, đạt 0,94%.

Giá trị trái phiếu VAMC tại SCB từ năm 2013

Đến cuối quý II, quy mô tài sản của SCB đạt 538.614 tỷ đồng, tăng 5,8% so với đầu năm. Tăng trưởng tiền gửi khách hàng và cho vay khách hàng lần lượt là 8,94% và 5,87%. Ngoài hơn 419.000 tỷ đồng huy động từ khách hàng, SCB còn huy động 37.800 tỷ đồng từ kênh trái phiếu, gồm chủ yếu giấy tờ có giá kỳ hạn ngắn dưới 1 năm. Giá trị trái phiếu cuối quý II tăng 4.400 tỷ đồng so với đầu năm.

Theo báo cáo soát xét, kết quả kinh doanh của SCB sụt giảm khá nhiều so với báo cáo tự lập. Nguyên nhân bởi SCB giảm lãi hoạt động mua bán chứng khoán và tăng trích lập dự phòng. Chi phí dự phòng rủi ro tín dụng nửa đầu năm nay đạt gần 330 tỷ đồng, trong khi cùng kỳ chi tới hơn 2.150 tỷ đồng. Tuy nhiên, nguồn thu chính từ tín dụng của SCB chỉ mang về 265 tỷ đồng, bằng chưa tới 1/10 so với cùng kỳ. Lợi nhuận sau thuế nửa đầu năm 2019 do đó chỉ tăng 21%. Trong khi quy mô vốn điều lệ lớn (15.231 tỷ đồng), thu nhập ròng trên mỗi cổ phiếu chỉ đạt 32 đồng mỗi cổ phiếu.

SCB là một trong những ngân hàng đầu tiên thực hiện đề án Cơ cấu lại giai đoạn 2011-2015 thông qua việc sáp nhập 3 ngân hàng Ficombank, TinNghiaBank, SCB. Dù quy mô vốn điều lệ và tài sản đều lớn, kết quả kinh doanh các năm qua của SCB vẫn còn rất khiêm tốn.

Thanh Thủy

Theo Baodautu.vn

Phó Thống đốc Ngân hàng Nhà nước: Tiếp tục ổn định lãi suất thời gian tới  "Cắt giảm lãi suất điều hành nhằm đưa ra thông điệp nền kinh tế ổn định, tạo yếu tố ổn định tâm lý cho doanh nghiệp, thị trường cũng như tạo thông điệp đến các ngân hàng thương mại sẽ phải giảm lãi suất cho vay...", Phó Thống đốc Ngân hàng Nhà nước Việt Nam, ông Đào Minh Tú cho biết tại cuộc...

"Cắt giảm lãi suất điều hành nhằm đưa ra thông điệp nền kinh tế ổn định, tạo yếu tố ổn định tâm lý cho doanh nghiệp, thị trường cũng như tạo thông điệp đến các ngân hàng thương mại sẽ phải giảm lãi suất cho vay...", Phó Thống đốc Ngân hàng Nhà nước Việt Nam, ông Đào Minh Tú cho biết tại cuộc...

Bắt khẩn cấp 4 đối tượng YouTuber ẩu đả, gây rối trật tự công cộng03:38

Bắt khẩn cấp 4 đối tượng YouTuber ẩu đả, gây rối trật tự công cộng03:38 Hơn 2 giờ truy bắt đối tượng sinh năm 1995 sát hại Thiếu tá công an01:08

Hơn 2 giờ truy bắt đối tượng sinh năm 1995 sát hại Thiếu tá công an01:08 Tập đoàn Chị Em Rọt mới chỉ hoàn tiền cho 6 khách hàng09:04

Tập đoàn Chị Em Rọt mới chỉ hoàn tiền cho 6 khách hàng09:04 Vụ 2 anh em làm việc tốt nghi bị đánh dã man ở Bắc Ninh: Camera ghi cảnh trước va chạm01:44

Vụ 2 anh em làm việc tốt nghi bị đánh dã man ở Bắc Ninh: Camera ghi cảnh trước va chạm01:44 Người trình báo mất 30 cây vàng khi ngủ trên ô tô là 'vua kickboxing Việt Nam'09:55

Người trình báo mất 30 cây vàng khi ngủ trên ô tô là 'vua kickboxing Việt Nam'09:55 Thông tin Chính phủ chính thức "điểm mặt" Độ Mixi, nội dung bài viết gây xôn xao02:43

Thông tin Chính phủ chính thức "điểm mặt" Độ Mixi, nội dung bài viết gây xôn xao02:43 Cựu quan chức Mỹ cảnh báo sau khi ông Trump ra lệnh bắn tàu từ Venezuela07:57

Cựu quan chức Mỹ cảnh báo sau khi ông Trump ra lệnh bắn tàu từ Venezuela07:57 Hoàng gia bác yêu cầu giải tán quốc hội, Thái Lan chuẩn bị bầu thủ tướng mới09:08

Hoàng gia bác yêu cầu giải tán quốc hội, Thái Lan chuẩn bị bầu thủ tướng mới09:08 Bồ Đào Nha tuyên bố quốc tang sau thảm kịch tàu điện00:59

Bồ Đào Nha tuyên bố quốc tang sau thảm kịch tàu điện00:59 Trung Đông chưa yên tiếng súng08:00

Trung Đông chưa yên tiếng súng08:00 Cựu Tổng thống Mỹ Biden phẫu thuật ung thư da09:16

Cựu Tổng thống Mỹ Biden phẫu thuật ung thư da09:16Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Doanh nghiệp thương mại điện tử, bán lẻ trở thành mục tiêu ưu tiên của hacker

Thế giới số

15:56:18 10/09/2025

Thẩm phán Mỹ chặn nỗ lực sa thải Thống đốc Fed Lisa Cook

Thế giới

15:50:35 10/09/2025

Cặp đôi gây bất ngờ nhất Mưa Đỏ: Ban đầu ghét nhau không buồn nói, giờ bám dính 24/7

Hậu trường phim

15:45:34 10/09/2025

Tuyệt đối đừng xem phim Việt này lúc nửa đêm: Thấy trailer thôi đã rùng mình, nam chính sao mà đẹp thế

Phim việt

15:41:39 10/09/2025

1 Anh Trai là học trò thành công nhất của Mỹ Tâm sẽ đối đầu với "con trai Michael Jackson", fan Việt nức nở!

Nhạc việt

15:31:55 10/09/2025

Khoảnh khắc người đàn ông bất ngờ đổ gục trong quán nước

Netizen

15:18:43 10/09/2025

Nữ diễn viên Giang Tổ Bình lo sợ bị tung clip quay lén

Sao châu á

15:11:46 10/09/2025

Xác minh vụ nữ chủ quán cà phê ở Hà Nội bị đánh nhập viện vì nhắc nhở chuyện đỗ ô tô

Tin nổi bật

15:09:23 10/09/2025

Báo Hàn bị chỉ trích sau chiến thắng của Rosé (BlackPink)

Nhạc quốc tế

15:03:26 10/09/2025

Vì sao Youtuber Hoàng Văn Đức bị khởi tố?

Pháp luật

14:32:35 10/09/2025

Bitcoin ì ạch, tiền ảo phân hóa

Bitcoin ì ạch, tiền ảo phân hóa Giá vàng hôm nay 13/10, rời mốc 42 triệu đồng/lượng

Giá vàng hôm nay 13/10, rời mốc 42 triệu đồng/lượng

Cuộc đua lãi suất huy động dài hạn chưa có điểm dừng

Cuộc đua lãi suất huy động dài hạn chưa có điểm dừng Lãi suất tiết kiệm tại ngân hàng đã lên hơn 8%/năm

Lãi suất tiết kiệm tại ngân hàng đã lên hơn 8%/năm Nóng lãi suất tiết kiệm 6 tháng lên tới 8,03%/năm, cao hơn 12 tháng

Nóng lãi suất tiết kiệm 6 tháng lên tới 8,03%/năm, cao hơn 12 tháng Những ngân hàng cuối cùng lục tục lên sàn

Những ngân hàng cuối cùng lục tục lên sàn Ngân hàng đầu tiên gửi sổ tiết kiệm vào mail khách hàng

Ngân hàng đầu tiên gửi sổ tiết kiệm vào mail khách hàng Ngân hàng Bản Việt sắp lên sàn chứng khoán

Ngân hàng Bản Việt sắp lên sàn chứng khoán Phác họa 'chân dung' Ngân hàng Bản Việt trước ngày lên sàn UPCoM

Phác họa 'chân dung' Ngân hàng Bản Việt trước ngày lên sàn UPCoM Vốn ngoại vào ngân hàng: Cuộc đua không dễ chơi

Vốn ngoại vào ngân hàng: Cuộc đua không dễ chơi NHNN cảnh báo các ngân hàng cho vay cầm cố sổ tiết kiệm

NHNN cảnh báo các ngân hàng cho vay cầm cố sổ tiết kiệm Thị trường trái phiếu doanh nghiệp tiếp tục sôi động

Thị trường trái phiếu doanh nghiệp tiếp tục sôi động Ngân hàng Bản Việt đạt 48 tỷ đồng lợi nhuận trước thuế trong nửa đầu năm

Ngân hàng Bản Việt đạt 48 tỷ đồng lợi nhuận trước thuế trong nửa đầu năm Kết quả kinh doanh bán niên 2019: Điểm sáng lợi nhuận ngân hàng?

Kết quả kinh doanh bán niên 2019: Điểm sáng lợi nhuận ngân hàng? YouTuber chuyên vào vai 'Chủ tịch giả nghèo và cái kết' vừa bị khởi tố là ai?

YouTuber chuyên vào vai 'Chủ tịch giả nghèo và cái kết' vừa bị khởi tố là ai? Cuộc sống của nghệ sĩ Việt trong biệt thự 3 mặt tiền 50 tỷ ở Mỹ: Hôn nhân viên mãn, tụng kinh mỗi ngày

Cuộc sống của nghệ sĩ Việt trong biệt thự 3 mặt tiền 50 tỷ ở Mỹ: Hôn nhân viên mãn, tụng kinh mỗi ngày Phát hiện kho sản xuất bỉm trẻ em, băng vệ sinh giả mạo nhãn hiệu nổi tiếng

Phát hiện kho sản xuất bỉm trẻ em, băng vệ sinh giả mạo nhãn hiệu nổi tiếng Cựu Phó Chủ nhiệm Văn phòng Quốc hội Phạm Thái Hà bị đề nghị phạt 5-6 năm tù

Cựu Phó Chủ nhiệm Văn phòng Quốc hội Phạm Thái Hà bị đề nghị phạt 5-6 năm tù Lưu Diệc Phi đeo cả căn nhà trên cổ, nghi lộ thái độ "thượng đẳng" không coi đồng nghiệp ra gì

Lưu Diệc Phi đeo cả căn nhà trên cổ, nghi lộ thái độ "thượng đẳng" không coi đồng nghiệp ra gì Muốn chuyển giới, chàng trai Quảng Ngãi bật khóc trước lá thư dài 4 trang của cha

Muốn chuyển giới, chàng trai Quảng Ngãi bật khóc trước lá thư dài 4 trang của cha Hoa hậu Kỳ Duyên đối đãi Thiên Ân y hệt như với Minh Triệu trước đây

Hoa hậu Kỳ Duyên đối đãi Thiên Ân y hệt như với Minh Triệu trước đây Chủ nhà rùng mình phát hiện quên tắt bếp ga suốt 27 ngày

Chủ nhà rùng mình phát hiện quên tắt bếp ga suốt 27 ngày Đối tượng sinh năm 1995 tấn công chị dâu, đâm Thiếu tá công an tử vong

Đối tượng sinh năm 1995 tấn công chị dâu, đâm Thiếu tá công an tử vong Bác sĩ nha khoa giải thích lý do đánh bệnh nhân chỉnh răng tại phòng khám TPHCM

Bác sĩ nha khoa giải thích lý do đánh bệnh nhân chỉnh răng tại phòng khám TPHCM Hoa hậu Kỳ Duyên và Thiên Ân cuối cùng cũng công khai?

Hoa hậu Kỳ Duyên và Thiên Ân cuối cùng cũng công khai? Vén màn hệ sinh thái "đẻ ra trứng vàng" của "nữ đại gia quận 7": Sự thật chồng là Tổng giám đốc VB Group, vợ sản xuất phim doanh thu hàng trăm tỷ đồng?

Vén màn hệ sinh thái "đẻ ra trứng vàng" của "nữ đại gia quận 7": Sự thật chồng là Tổng giám đốc VB Group, vợ sản xuất phim doanh thu hàng trăm tỷ đồng? Truyện cổ tích thời hiện đại: Gặp lại mối tình đầu sau 16 năm ở quán mì, cặp đôi đính hôn sau chưa đầy một tuần

Truyện cổ tích thời hiện đại: Gặp lại mối tình đầu sau 16 năm ở quán mì, cặp đôi đính hôn sau chưa đầy một tuần Danh tính người phụ nữ lớn hơn 12 tuổi lên truyền hình nói về thông tin yêu ca sĩ Phi Hùng

Danh tính người phụ nữ lớn hơn 12 tuổi lên truyền hình nói về thông tin yêu ca sĩ Phi Hùng Vệ sĩ lớn tuổi lên tiếng về thông tin là chồng Mỹ Tâm, có con chung

Vệ sĩ lớn tuổi lên tiếng về thông tin là chồng Mỹ Tâm, có con chung Cựu Tổng giám đốc vàng SJC qua mặt giám sát NHNN, 56 lần dập vàng miếng lậu

Cựu Tổng giám đốc vàng SJC qua mặt giám sát NHNN, 56 lần dập vàng miếng lậu Chồng Cẩm Ly nói thẳng chuyện đánh nhau với ông bầu của Đan Trường

Chồng Cẩm Ly nói thẳng chuyện đánh nhau với ông bầu của Đan Trường Hậu vận viên mãn của nữ NSND bị tráo đổi lúc lọt lòng, 56 tuổi chuẩn bị làm đám cưới

Hậu vận viên mãn của nữ NSND bị tráo đổi lúc lọt lòng, 56 tuổi chuẩn bị làm đám cưới