Công ty chứng khoán khó kiếm lãi từ tự doanh

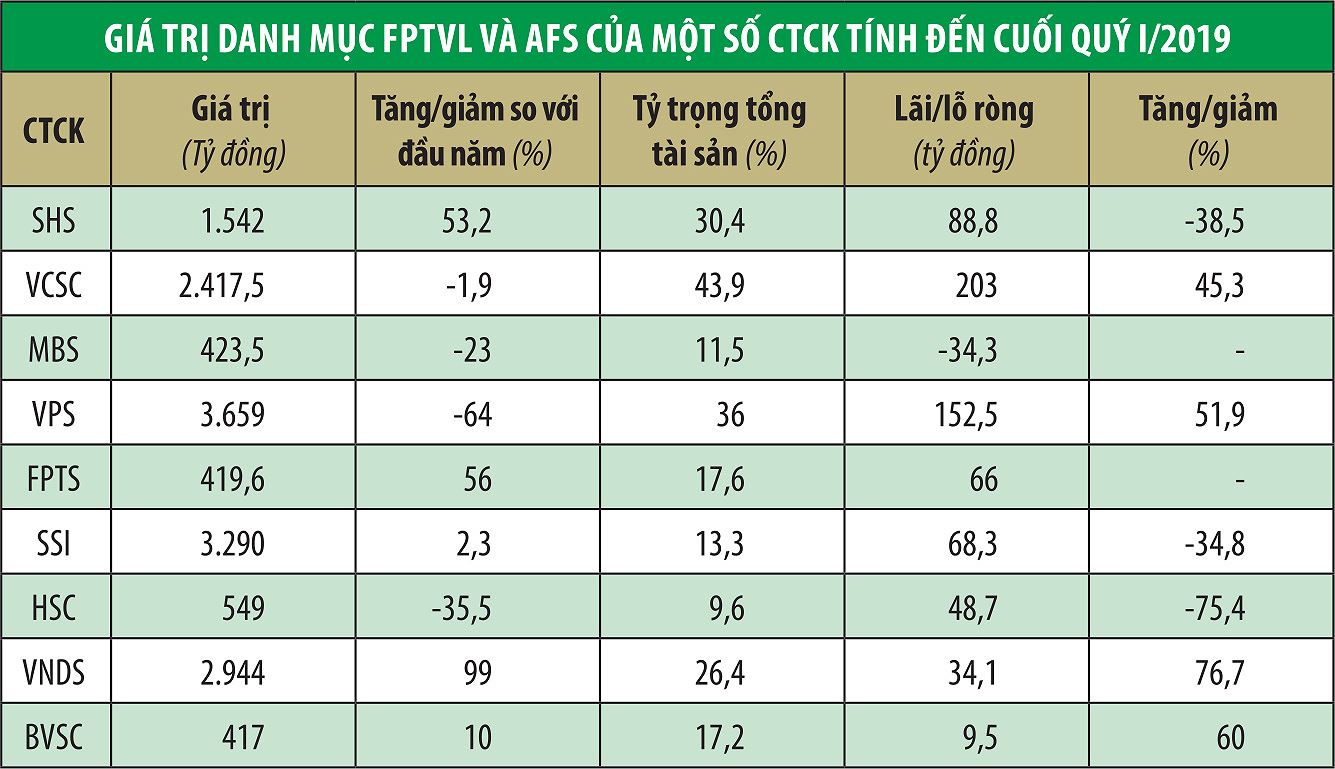

Kết thúc quý I/2019, VN-Index tăng 9,88% so với đầu năm, nhưng không nhiều công ty chứng khoán (CTCK) ghi nhận sự tích cực ở mảng tự doanh. Đầu tư hàng trăm tỷ, thậm chí hàng nghìn tỷ đồng với hệ thống chuyên gia soi xét mọi cơ hội, CTCK cũng khó kiếm lãi trên thị trường chứng khoán.

Đầu tư nghìn tỷ, CTCK có lãi?

Báo cáo tài chính quý I/2019 của CTCP Chứng khoán Bản Việt (VCSC) cho thấy, doanh thu hoạt động trong kỳ chỉ đạt 367 tỷ đồng, giảm 36% so với cùng kỳ năm 2018, chủ yếu do doanh thu môi giới giảm 71% và lãi các khoản cho vay, phải thu giảm 25,1% vì thị trường giao dịch trầm lắng, giá trị giao dịch giảm mạnh.

Tuy nhiên, hoạt động tự doanh lại là điểm sáng khi lãi từ các tài sản tài chính ghi nhận thông qua lãi lỗ (FVTPL) đạt 200 tỷ đồng, tăng 31%, nhờ hiện thực hóa lợi nhuận một số khoản đầu tư. Đến cuối kỳ, giá trị ghi sổ danh mục FVTPL của VCSC tăng gấp 2,7 lần đầu năm, đạt 593 tỷ đồng và đang ghi nhận khoản chênh lệch lãi 67 tỷ đồng so với giá thị trường. Trong kỳ, các mã HPG, ACB và MBB được giải ngân mạnh nhất và cùng với KDH, 4 cổ phiếu này chiếm tổng cộng 57% giá trị danh mục FVTPL.

Tương tự, danh mục tài sản tài chính sẵn sàng để bán (AFS) của VCSC tại thời điểm cuối quý I có giá trị ghi sổ 1.200 tỷ đồng, trong khi giá thị trường lên tới 1.555 tỷ đồng và khoản lợi nhuận chênh lệch 355 tỷ đồng được ghi nhận vào vốn chủ sở hữu trên bảng cân đối kế toán.

Trong đó, cổ phiếu MWG và TCB là 2 khoản đầu tư mang lại lợi nhuận chính với giá trị theo thị giá cao hơn lần lượt 231 tỷ đồng và 198 tỷ đồng so với giá mua. Dù vậy, mức chênh lệch này cũng giảm đáng kể so với cuối năm 2018 do biến động bất lợi của thị giá cả 2 cổ phiếu trong kỳ. Chiều ngược lại, NKG và DIG là 2 khoản đầu tư giảm giá mạnh nhất, lần lượt là 50,3 tỷ đồng và 68,3 tỷ đồng.

Trong quý vừa qua, danh mục AFS của VCSC ghi nhận sự gia tăng đầu tư thêm 57,6 tỷ đồng vào cổ phiếu DIG, trong khi POW và TCB là 2 khoản đầu tư có lãi bị thoái vốn đáng kể, lần lượt giảm 74 tỷ đồng và 62 tỷ đồng.

Thị trường diễn biến thuận lợi là một trong những nguyên nhân giúp mảng tự doanh của VCSC ghi nhận sự tích cực trong quý đầu năm. Tuy nhiên, không phải CTCK nào cũng đạt được điều này.

Chẳng hạn, tại CTCP Chứng khoán Sài Gòn – Hà Nội (SHS) – một trong những đơn vị có tỷ lệ tự doanh cao trên tổng tài sản, trong quý I/2019, giá trị danh mục FVTPL tăng từ 1.000 tỷ đồng lên 1.542 tỷ đồng, tức tăng 53,2% so với đầu năm và hiện chiếm 33% tổng tài sản, phân nửa trong số này là đầu tư vào cổ phiếu.

So với tổng danh mục của cùng kỳ năm 2018, giá trị đầu tư của SHS tăng đến 91%, nhưng điều đó chưa mang lại hiệu quả. Cụ thể, trong quý I/2019, lãi ròng FPTVL của SHS đạt 88,3 tỷ đồng, giảm 38,9% so với cùng kỳ. Cùng với đó, chi phí môi giới vượt doanh thu 2,8 tỷ đồng, chi phí quản lý tăng gấp đôi cùng kỳ và lãi từ cho vay, phải thu giảm 8,1%. Kết quả, SHS chỉ thu về 74,6 tỷ đồng lợi nhuận trước thuế, bằng 44% cùng kỳ. Một số cổ phiếu đáng chú ý trong danh mục nắm giữ của SHS hiện có SHB, HPX, VGC, HDG, SKH…

Video đang HOT

Tình hình tại 2 “ông lớn” CTCP Chứng khoán SSI (SSI) và CTCP Chứng khoán TP. HCM (HSC) cũng không khả quan hơn. Trong khi danh mục FVTPL của SSI đang ghi nhận mức giảm 9,5% so với giá gốc với một loạt cổ phiếu đã giảm giá khá mạnh như ELC giảm 70%, GEX giảm 18%, DBC giảm 16%…, thì với HSC, lợi nhuận từ đầu tư FVTPL cũng giảm 75% trong quý đầu năm.

Tính đến cuối quý I, giá trị danh mục FVTPL của HSC giảm 35% so với đầu năm xuống 586 tỷ đồng, trong đó giá trị danh mục cổ phiếu niêm yết và đăng ký giao dịch giảm 58%. Ngoài VHM, DHG và TCB là 3 cổ phiếu được giải ngân đáng kể, nhiều mã khác bị giảm trên dưới 50% tỷ trọng là VCB, VNM, VJC…

Tại CTCP Chứng khoán MB (MBS), danh mục FVTPL trong kỳ lỗ ròng 34,2 tỷ đồng, trong khi cùng kỳ lãi hơn 65 tỷ đồng, giá trị danh mục cũng giảm 11%. Đối với danh mục AFS, giá trị còn lại là 62,7 tỷ đồng, giảm 53% so với giá gốc.

Quý II: Thị trường ảm đạm đang làm khó CTCK

Kết quả đầu tư của các CTCK trong quý I/2019 dù không quá tích cực, nhưng vẫn khả quan hơn so với giai đoạn cuối năm 2018. Tuy nhiên, bước sang quý II, tình hình bắt đầu trở nên khó khăn.

Tính đến hết phiên 23/4/2019, VN-Index đã giảm 2,1% so với đầu tháng, với hàng loạt cổ phiếu lớn mất điểm và hầu hết trong số này nằm trong danh mục đầu tư của các CTCK. Trong nhóm cổ phiếu vốn hóa lớn nhất thị trường, các mã VIC, VHM,VNM, SAB, TCB, BID… đều đang trong xu hướng giảm giá.

Sau mùa cao điểm đại hội cổ đông và báo cáo kết quả kinh doanh trong tháng 4/2019, thị trường bước sang tháng 5 là thời điểm thiếu thông tin hỗ trợ, đây sẽ là giai đoạn khó khăn trong tìm kiếm lợi nhuận của nhà đầu tư, cũng như khối tự doanh CTCK.

Tuy vậy, cần lưu ý là không hẳn cứ tự doanh mạnh là CTCK sẽ chịu ảnh hưởng lớn từ biến động thị trường. Một số CTCK có danh mục đầu tư lớn, nhưng phân bổ chủ yếu vào các sản phẩm lãi suất cố định như trái phiếu, kỳ phiếu và CTCP Chứng khoán VPS là một ví dụ.

Tính đến cuối quý I/2019, giá trị danh mục FVTPL của VPS đạt 3.628 tỷ đồng, chiếm 36% tổng tài sản, trong đó 99% danh mục đầu tư vào trái phiếu và các công cụ thị trường tiền tệ. Điều này giúp VPS đạt lợi suất ổn định và kết quả đầu tư không chịu nhiều biến động từ thị trường.

Tại CTCP Chứng khoán VNDirect (VNDS), dù giá trị danh mục FVTPL và AFS tăng gấp đôi trong quý I/2019, nhưng chủ yếu là tăng khoản đầu tư vào trái phiếu chính phủ và chứng chỉ tiền gửi, trong khi giá trị danh mục cổ phiếu chỉ tăng 9,3%. Các công cụ nợ đang chiếm 57% danh mục FVTPL và AFS của VNDS.

Với CTCP Chứng khoán FPT (FPTS), danh mục FPTVL hiện chỉ có 1 cổ phiếu là MSH của CTCP May Sông Hồng, chiếm 78% giá trị danh mục, tiếp đến là tiền gửi ngân hàng chiếm 20,5%. Với việc kết quả tự doanh phụ thuộc vào biến động giá của một cổ phiếu, tương quan kết quả với diễn biến thị trường sẽ giảm đáng kể.

… và tác động từ CW

Bên cạnh yếu tố thị trường, nhiều khả năng sản phẩm mới chứng quyền có bảo đảm (Cover Warrant – CW) được triển khai trong quý II/2019 dự báo sẽ tác động đáng kể đến hoạt động tự doanh của các CTCK.

Thông tin từ Ủy ban Chứng khoán Nhà nước cho biết, công tác chuẩn bị của cơ quan quản lý và các thành viên thị trường cho sự ra đời của CW cơ bản đã hoàn tất. Trước đó, nhiều CTCK đã tích cực chuẩn bị cho sản phẩm mới này, trong đó có SSI, HSC, VNDS, MBS, VCSC…

Với các CTCK, để trở thành nhà phát hành chứng quyền, theo quy định của Thông tư 107/2016/TT-BTC, tổ chức phát hành sẽ phải ký quỹ ban đầu tối thiểu 50% giá trị loại chứng quyền dự kiến chào bán để đảm bảo khả năng thanh toán. Điều này có nghĩa, để phát hành chứng quyền mua, CTCK sẽ cần mua vào lượng cổ phiếu cơ sở tối thiểu là 50% giá trị chứng quyền phát hành và trong suốt quá trình phát hành sản phẩm, CTCK còn phải thực hiện nghĩa vụ tạo lập thị trường và phòng ngừa rủi ro cho chứng quyền mình phát hành.

Với quy định này, việc chuẩn bị cho sản phẩm mới chắc chắn sẽ đòi hỏi CTCK phải cơ cấu và phân bổ danh mục tự doanh cho phù hợp, để vừa đảm bảo tỷ trọng trong tổng tải sản, nguồn vốn ở mức hợp lý, vừa đảm bảo quản lý rủi ro chung cho danh mục gồm cả cổ phiếu và chứng quyền, cũng như đầu tư vào hợp đồng tương lai.

Hiện tại, danh mục cổ phiếu được phép phát hành chứng quyền khá hạn chế với 23 mã trong danh sách được Sở Giao dịch chứng khoán cho phép và đều là các cổ phiếu vốn hóa lớn, đầu ngành, nằm trong danh mục đầu tư của nhiều CTCK. Do vậy, hoạt động phòng ngừa rủi ro có thể sẽ ảnh hưởng không nhỏ đến thị giá cổ phiếu, từ đó tác động đến danh mục tự doanh của nhiều CTCK khác, dù không trực tiếp tham gia phát hành chứng quyền.

Khắc Lâm

Theo tinnhanhchungkhoan.vn

Toan tính kiếm ngàn tỷ của 'trùm' chứng khoán Việt

Mặc dù dự báo nền kinh tế sẽ còn tiếp tục khó khăn, nhưng SSI do 'ông trùm' chứng khoán Việt Nam Nguyễn Duy Hưng làm Chủ tịch HĐQT vẫn kỳ vọng sẽ đạt được lợi nhuận 1.700 tỷ đồng trong năm 2019.

SSI đặt kế hoạch lợi nhuận 1.700 tỷ đồng năm 2019

Chiều 25/4, Công ty CP Chứng khoán SSI (mã: SSI) đã tổ chức Đại hội đồng cổ đông thường niên năm 2019.

Tại Đại hội, ông Nguyễn Duy Hưng, Chủ tịch HĐQT SSI cho rằng, nền kinh tế nói chung cũng như thị trường chứng khoán (TTCK) nói riêng dự báo vẫn sẽ tiếp tục phải đối mặt với những thách thức.

Trong khi nền kinh tế phải đối mặt với hàng loạt các vấn đề và trở ngại từ sự suy thoái kinh tế toàn cầu, chủ nghĩa bảo hộ gia tăng và chính sách tiền tệ thắt chặt, thì TTCK được dự báo sẽ giao động trong biên độ rộng với các thông tin tích cực và tiêu cực đan xen.

Thực tế, quý I/2019 đã kết thúc trong bối cảnh thị trường trầm lắng, nhà đầu tư trong và ngoài nước đều thận trọng. Dẫu vậy, TTCK vẫn có những yếu tố hấp dẫn, đặc biệt là đối với các nhà đầu tư nước ngoài. Như mặt bằng cổ phiếu đã ở mức thấp và dự báo lợi nhuận của các doanh nghiệp niêm yết có thể tăng 13.3% so với cùng lỳ là cơ sở để hỗ trợ TTCK tăng trưởng.

Quá trình cổ phần hóa và thoái vốn tiếp tục diễn ra trong 2 năm tới sẽ hỗ trợ nguồn vốn cho nền kinh tế phát triển, đồng thời giúp TTCK tăng được nguồn cung cổ phiếu có vốn hóa lớn và chất lượng. Hoạt động tái cấu trúc TTCK ở tầm vĩ mô cũng là yếu tố giúp thị trường có mức thanh khoản tốt hơn và thu hút được nhà đầu tư.

Hoạt động M&A cũng được kỳ vọng sẽ tiếp tục sôi động trong năm 2019, tập trung vào các ngành bán lẻ, sản xuất thực phẩm và hàng tiêu dùng nhanh, dược phẩm... Thị trường cũng đón nhận ngày càng nhiều hơn sự tham gia của các công ty chứng khoán nước ngoài có tiềm lực về vốn, nhân sự, công nghệ. Bên cạnh đó là sự cạnh tranh trong ứng dụng công nghệ, trí tuệ nhân tạo, phát triển hệ thống giao dịch - các yếu tố sẽ góp phần đáng kể vào kết quả kinh doanh của từng công ty chứng khoán.

SSI cho biết, năm 2018, TTCK Việt Nam biến động nhiều nhất sau nhiều năm. VN-Index vượt đỉnh lịch sử, xác lập mức kỷ lục mới đạt 1.211 điểm vào tháng 4/2018, sau đó giảm mạnh. Kết thúc phiên giao dịch cuối năm, VN-Index giảm so với mức đỉnh và giảm 9,32 so với mức cuối năm 2017. Hoạt động IPO và thoái vốn của doanh nghiệp nhà nước cũng chậm lại vào nữa cuối năm. Dẫu vậy, SSI vẫn hoàn thành mục tiêu đề ra. Kết thúc năm 2018, tổng doanh thu hoạt động và thu nhập khác của SSI đạt 3.997 tỷ đồng, tăng trưởng 30,9% so với năm 2017. Lợi nhuận kế toán trước thuế đạt hơn 1.600 tỷ đồng, lợi nhuận sau thuế đạt hơn 1.300 tỷ đồng. Tổng tài sản tăng ở mức 23.825,6 tỷ đồng, vốn chủ sở hữu đạt xấp xỉ 9.156 tỷ đồng.

Trong năm 2019, SSI đặt kế hoạch với chỉ tiêu tổng doanh thu đạt 3.775 tỷ đồng, tổng chi phí 2.074,3 tỷ đồng. Từ đó công ty dự kiến mang về 1.700 tỷ đồng lợi nhuận hợp nhất trước thuế.

Năm nay, SSI hướng đến hoạt động tư vấn phát hành trái phiếu trong nước, trái phiếu quốc tế và các công cụ nợ cho các doanh nghiệp tư nhân bên. Bên cạnh đó, công ty cũng tích cực thoái vốn các khoản đầu tư đã đạt mức lợi nhuận kỳ vọng, các khoản đầu tư không nằm trong chiến lược đầu tư dài hạn cuả SSI - ông Nguyễn Duy Hưng cho hay.

Vừa qua, SSI hoàn tất hợp đồng vay tín chấp trị giá 55 triệu USD (tương đương khoảng 1.270 tỷ đồng) với nhóm định chế tài chính nước ngoài, đứng đầu là Ngân hàng SinoPac (Đài Loan, Trung Quốc). Đây là lần đầu tiên một công ty chứng khoán Việt Nam được cấp tín dụng với quy mô lớn như vậy dưới hình thức vay tín chấp.

UYÊN PHƯƠNG

Theo tienphong.vn

Vốn ngoại chảy mạnh qua quỹ ETF (kỳ 1): Dòng vốn ngoại rất mạnh  Quý I/2019, khối nhà đầu tư nước ngoài mua ròng hơn 4.700 tỷ đồng, trong đó giá trị mua ròng của các quỹ ETF là 3.608 tỷ đồng. Xu hướng mua ròng của khối ngoại được dự báo sẽ duy trì trong thời gian tới. Kỳ 1: Dòng vốn ngoại rất mạnh Các động thái mua ròng đáng chú ý Từ đầu năm...

Quý I/2019, khối nhà đầu tư nước ngoài mua ròng hơn 4.700 tỷ đồng, trong đó giá trị mua ròng của các quỹ ETF là 3.608 tỷ đồng. Xu hướng mua ròng của khối ngoại được dự báo sẽ duy trì trong thời gian tới. Kỳ 1: Dòng vốn ngoại rất mạnh Các động thái mua ròng đáng chú ý Từ đầu năm...

Vụ dụ dỗ người dân tu tập mê tín: Một bị hại phải bán 3 căn nhà ở Hà Nội01:02

Vụ dụ dỗ người dân tu tập mê tín: Một bị hại phải bán 3 căn nhà ở Hà Nội01:02 Thực hư tin Campuchia điều binh sĩ tới biên giới với Thái Lan sau vụ đối đầu08:43

Thực hư tin Campuchia điều binh sĩ tới biên giới với Thái Lan sau vụ đối đầu08:43 Xung đột Nga - Ukraine trước bước ngoặt08:59

Xung đột Nga - Ukraine trước bước ngoặt08:59 Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41

Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41 'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08

'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08 Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43

Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43 Mỹ sẽ điều chỉnh lệnh cấm vận Nga tùy theo thỏa thuận Ukraine08:41

Mỹ sẽ điều chỉnh lệnh cấm vận Nga tùy theo thỏa thuận Ukraine08:41 Đặc phái viên Mỹ hé lộ điều Nga - Ukraine phải làm để đạt thỏa thuận hòa bình07:56

Đặc phái viên Mỹ hé lộ điều Nga - Ukraine phải làm để đạt thỏa thuận hòa bình07:56 Vụ trộm bồn cầu làm bằng 98 kg vàng: nghi phạm ra tay trong 5 phút09:08

Vụ trộm bồn cầu làm bằng 98 kg vàng: nghi phạm ra tay trong 5 phút09:08 Xe mất thắng lao xuống rãnh ven đường, ít nhất 18 người thiệt mạng tại Thái Lan01:07

Xe mất thắng lao xuống rãnh ven đường, ít nhất 18 người thiệt mạng tại Thái Lan01:07 Tiền tuyến Ukraine dưới áp lực từ hậu trường08:41

Tiền tuyến Ukraine dưới áp lực từ hậu trường08:41Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Không chỉ Mỹ, Pháp cũng đàm phán về khoáng sản quan trọng với Ukraine

Thế giới

10:40:39 01/03/2025

Gái đảm Hà Tĩnh chế biến bã rượu thành món lạ, ăn một miếng nhớ cả đời

Ẩm thực

10:38:31 01/03/2025

8 thói quen đơn giản giúp làn da trẻ lâu

Sức khỏe

10:29:57 01/03/2025

Nữ nghệ sĩ cải lương nổi tiếng: Ly hôn chồng cầu thủ, con bỏ theo cha, tuổi 72 cô độc, túng thiếu

Sao việt

10:26:47 01/03/2025

TPHCM: Cháy kho đồ nhựa gần ngã tư Bình Phước, hàng chục xe chữa cháy được huy động

Tin nổi bật

10:25:12 01/03/2025

Khắc khoải vì lỗi lầm của người khác chỉ khiến tâm hồn mình thêm nặng trĩu; buông bỏ điều ấy mới chính là tự do

Trắc nghiệm

10:11:32 01/03/2025

Người phụ nữ ở Hà Nội biến nhà riêng thành chốn dừng chân miễn phí cho bệnh nhân ung thư

Netizen

10:09:31 01/03/2025

J-Hope (BTS) tiết lộ cơ ngơi tại Mỹ

Sao châu á

09:53:24 01/03/2025

Dự đoán Oscar 2025: "Anora" có thể sẽ chiến thắng hạng mục Phim hay nhất?

Hậu trường phim

09:50:35 01/03/2025

Lào Cai: 2 tháng đầu năm đón hơn 2 triệu lượt du khách

Du lịch

09:49:43 01/03/2025

Giới đầu tư thất vọng với kết quả kinh doanh

Giới đầu tư thất vọng với kết quả kinh doanh SSI đặt kế hoạch lợi nhuận trên 1.700 tỷ đồng trong 2019

SSI đặt kế hoạch lợi nhuận trên 1.700 tỷ đồng trong 2019

SSI tiếp tục dẫn đầu thị phần môi giới trên HoSE trong quý 1

SSI tiếp tục dẫn đầu thị phần môi giới trên HoSE trong quý 1 Phiên 3/4: Sức ép từ "ông lớn", VN-Index chìm trong sắc đỏ

Phiên 3/4: Sức ép từ "ông lớn", VN-Index chìm trong sắc đỏ Nhận định chứng khoán 1/4: Cơ hội đầu tư vẫn chưa có nhiều

Nhận định chứng khoán 1/4: Cơ hội đầu tư vẫn chưa có nhiều Sau 5 tháng, Ngân hàng Nhà nước quay trở lại phát hành tín phiếu

Sau 5 tháng, Ngân hàng Nhà nước quay trở lại phát hành tín phiếu Phiên 8/3: Sắc đỏ bao phủ bảng điện tử, VN-Index chìm sâu trong sắc đỏ

Phiên 8/3: Sắc đỏ bao phủ bảng điện tử, VN-Index chìm sâu trong sắc đỏ Tin tức chứng khoán ngày 6/3: Đảo chiều ngoạn mục

Tin tức chứng khoán ngày 6/3: Đảo chiều ngoạn mục Mỹ nhân cả đời chỉ đóng 1 phim mà nổi tiếng suốt 39 năm

Mỹ nhân cả đời chỉ đóng 1 phim mà nổi tiếng suốt 39 năm Nóng: Mẹ Từ Hy Viên tuyên bố cho con rể cũ tất cả, nghi từ bỏ quyền nuôi cả 2 cháu

Nóng: Mẹ Từ Hy Viên tuyên bố cho con rể cũ tất cả, nghi từ bỏ quyền nuôi cả 2 cháu Bố chồng kẹt sỉ lén lút cầm sổ tiết kiệm 3 tỷ vào phòng con dâu, chưa kịp phản ứng thì mẹ chồng chạy vào tiết lộ sự thật ngã ngửa

Bố chồng kẹt sỉ lén lút cầm sổ tiết kiệm 3 tỷ vào phòng con dâu, chưa kịp phản ứng thì mẹ chồng chạy vào tiết lộ sự thật ngã ngửa Chị chồng và mẹ chồng dọa đuổi khỏi nhà, tôi nhẹ nhàng đưa ra một thứ khiến cả hai sửng sốt

Chị chồng và mẹ chồng dọa đuổi khỏi nhà, tôi nhẹ nhàng đưa ra một thứ khiến cả hai sửng sốt Thương anh rể cảnh "gà trống nuôi con", tôi biếu 500 triệu, nào ngờ anh từ chối nhận và đưa ra một nguyện vọng làm tôi điêu đứng

Thương anh rể cảnh "gà trống nuôi con", tôi biếu 500 triệu, nào ngờ anh từ chối nhận và đưa ra một nguyện vọng làm tôi điêu đứng Đêm nào ru cháu ngủ xong, mẹ chồng cũng lén rời nhà, tôi đi theo rồi bật khóc khi thấy bà ngồi giữa đám đông

Đêm nào ru cháu ngủ xong, mẹ chồng cũng lén rời nhà, tôi đi theo rồi bật khóc khi thấy bà ngồi giữa đám đông Nam sinh lớp 6 nhảy xuống sông cứu bạn: Tìm thấy 2 thi thể

Nam sinh lớp 6 nhảy xuống sông cứu bạn: Tìm thấy 2 thi thể Sốc: Diễn viên Nữ Luật Sư Kỳ Lạ qua đời vì ung thư

Sốc: Diễn viên Nữ Luật Sư Kỳ Lạ qua đời vì ung thư Nữ nghệ sĩ đình đám đã bán nốt biệt thự 70 tỷ ở Việt Nam

Nữ nghệ sĩ đình đám đã bán nốt biệt thự 70 tỷ ở Việt Nam Phẫu thuật không gây mê, bác sĩ khiến người phụ nữ tử vong

Phẫu thuật không gây mê, bác sĩ khiến người phụ nữ tử vong Người mẹ nguy kịch vì bị con trai tạt xăng dã man: "Tôi không bao giờ giận con..."

Người mẹ nguy kịch vì bị con trai tạt xăng dã man: "Tôi không bao giờ giận con..." Thêm 1 sao Việt tung tin nhắn, "bóc trần" mẹ bé Bắp nói chuyện trước sau bất nhất?

Thêm 1 sao Việt tung tin nhắn, "bóc trần" mẹ bé Bắp nói chuyện trước sau bất nhất? Mẹ Bắp lên tiếng về chiến dịch gây quỹ trên Give.Asia và mối quan hệ với gia đình chồng cũ

Mẹ Bắp lên tiếng về chiến dịch gây quỹ trên Give.Asia và mối quan hệ với gia đình chồng cũ Mẹ bé Bắp: 'Ba mẹ ở quê đi chợ mua đồ nhưng không ai bán, nhà có gì ăn nấy'

Mẹ bé Bắp: 'Ba mẹ ở quê đi chợ mua đồ nhưng không ai bán, nhà có gì ăn nấy' Nóng: Báo Hàn "bắt gọn" Lee Jong Suk hẹn hò Moon Ga Young, chuyện tình với IU đã toang?

Nóng: Báo Hàn "bắt gọn" Lee Jong Suk hẹn hò Moon Ga Young, chuyện tình với IU đã toang? Kỳ thú hiện tượng "Thất tinh liên châu" - 7 hành tinh hội tụ hiếm gặp, ở Việt Nam quan sát được không?

Kỳ thú hiện tượng "Thất tinh liên châu" - 7 hành tinh hội tụ hiếm gặp, ở Việt Nam quan sát được không? Mỹ nhân Việt đổi đời chỉ nhờ 1 cái bĩu môi, cả body lẫn nhan sắc đều thăng hạng đỉnh cao sau 8 năm

Mỹ nhân Việt đổi đời chỉ nhờ 1 cái bĩu môi, cả body lẫn nhan sắc đều thăng hạng đỉnh cao sau 8 năm Chồng H'Hen Niê có 1 hành động chứng minh nàng Hậu là cô gái số hưởng của Vbiz!

Chồng H'Hen Niê có 1 hành động chứng minh nàng Hậu là cô gái số hưởng của Vbiz!