Công nghiệp ô tô: Đến bao giờ mới chinh phục được thị trường 100 tỷ USD?

Để sản xuất một chiếc ô tô, cần hàng trăm, thậm chí hàng nghìn linh phụ kiện. Việt Nam được kỳ vọng là có nhiều tiềm năng để phát triển ngành công nghiệp này khi điều kiện kinh tế, chất lượng sống nâng cao và nhu cầu về xe hơi của người dân tăng lên. Song, các doanh nghiệp Việt Nam có thể chiếm lĩnh được bao nhiêu thị phần trong miếng bánh thị trường ô tô trong nước, lên đến cả trăm tỷ USD này?

Nội tại còn yếu

Theo thông tin từ Bộ Công Thương, hiện Việt Nam có hơn 350 doanh nghiệp sản xuất liên quan đến ô tô, với tổng công suất lắp ráp thiết kế khoảng 680.000 xe/năm. Trong số 350 doanh nghiệp sản xuất liên quan đến ô tô, có hơn 40 doanh nghiệp sản xuất, lắp ráp ô tô; 45 doanh nghiệp sản xuất khung gầm, thân xe, thùng xe; 214 doanh nghiệp sản xuất linh kiện, phụ tùng ô tô…

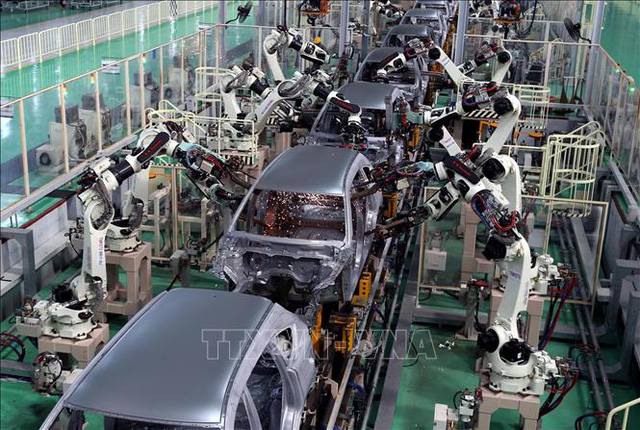

Dây chuyền hàn vỏ xe bằng robot tại Công ty TNHH Một thành viên Sản xuất ô tô THACO MAZDA tại Khu kinh tế mở Chu Lai (Quảng Nam). Ảnh: Danh Lam/TTXVN

Dưới tác động tích cực của các chính sách mới mà tiêu biểu là Nghị định số 116/2017/NĐ-CP quy định điều kiện sản xuất, lắp ráp, nhập khẩu và kinh doanh dịch vụ bảo hành, bảo dưỡng ô tô, nhiều dự án sản xuất, lắp ráp ô tô lớn tại Việt Nam hướng tới thị trường khu vực đã được khởi công và hoàn thành. Tiêu biểu như dự án nhà máy Thaco – Mazda của Công ty cổ phần ô tô Trường Hải – Thaco (dự kiến công suất 100.000 xe/năm); Dự án nhà máy sản xuất, lắp ráp ô tô mới tại Ninh Bình với công suất dự kiến là 120.000 xe/năm của Liên doanh Hyundai – Thành Công; Dự án nhà máy ô tô Vinfast tại Hải Phòng của Công ty TNHH sản xuất và kinh doanh Vinfast thuộc Tập đoàn Vingroup…

Song Bộ Công Thương cũng thừa nhận, ngành công nghiệp ô tô của Việt Nam hiện mới chỉ tham gia vào phân khúc thấp của chuỗi giá trị ngành ô tô, còn phụ thuộc lớn vào sự phân công sản xuất của các Tập đoàn ô tô toàn cầu, chưa làm chủ được các công nghệ cốt lõi như động cơ, hệ thống điều khiển, hệ thống truyền động…

Thứ trưởng Bộ Công Thương Đỗ Thắng Hải chỉ ra, doanh nghiệp công nghiệp hỗ trợ ngành ô tô vẫn còn phát triển chậm cả về số lượng và chất lượng so với nhiều quốc gia trong khu vực. Nhiều doanh nghiệp vẫn chưa đủ năng lực và công nghệ sản xuất để tham gia vào chuỗi giá trị ngành công nghiệp ô tô trong nước.

Từ thực trạng này, Thứ trưởng Đỗ Thắng Hải cho hay, điều kiện tiên quyết là phải có ngành sản xuất, lắp ráp ô tô trong nước phát triển, để mở ra cơ hội thị trường cho các doanh nghiệp công nghiệp hỗ trợ trở thành nhà cung cấp, tham gia vào chuỗi cung ứng của các doanh nghiệp sản xuất, lắp ráp sản phẩm cuối cùng.

Theo thống kê từ Hiệp hội Các nhà sản xuất ô tô Việt Nam (VAMA), thị trường ô tô Việt Nam mới đạt khoảng 350.000 xe/năm, chỉ bằng khoảng 1/3 đến 1/4 so với Thái Lan.

Video đang HOT

Khó khăn lớn nhất của ngành công nghiệp ô tô Việt Nam là quy mô thị trường nhỏ bé, sản lượng thấp (ví dụ sản lượng của Vios sản xuất tại Việt Nam chỉ bằng 1/8 của Thái Lan). Điều này làm cho chi phí sản xuất tại Việt Nam cao hơn các nước trong khu vực, đặc biệt là chi phí khấu hao.

Do sản lượng còn quá nhỏ, nên các nhà sản xuất phần lớn phải nhập khẩu linh kiện để sản xuất ô tô. Điều này dẫn đến các chi phí rất cao cho việc đóng gói, vận chuyển, thuế nhập khẩu, đại diện VAMA cho hay.

Mặt khác, công nghiệp hỗ trợ ô tô cũng không phát triển được do sản lượng thấp. Các yếu tố bất lợi kể trên làm cho chi phí sản xuất ô tô tại Việt Nam cao hơn so với Thái Lan và Indonesia khoảng từ 10 – 20%.

Theo báo cáo của Hiệp hội Doanh nghiệp cơ khí Việt Nam (VAMI), mục tiêu tỷ lệ nội địa hoá đối với xe cá nhân đến 9 chỗ ngồi vào năm 2005 là 40%, vào năm 2010 là 60%. Nhưng đến nay, tỷ lệ này mới đạt bình quân khoảng từ 7 – 10%; trong đó, Thaco đạt từ 15 – 18%, Toyota Việt Nam đạt 37% đối với riêng dòng xe Innova, thấp hơn nhiều so với mục tiêu đề ra.

Các sản phẩm đã được nội địa hóa có hàm lượng công nghệ rất thấp, như: săm, lốp, ghế ngồi, gương, kính, bộ dây điện, ắc-quy, sản phẩm nhựa… Có tới 80 – 90% nguyên liệu chính cho sản xuất linh kiện như thép hợp kim, hợp kim nhôm, hạt nhựa, cao su kỹ thuật cao hiện phải nhập khẩu. Hàng năm, các doanh nghiệp phải nhập khẩu khoảng từ 2 – 3,5 tỷ USD các loại linh kiện, phụ tùng phục vụ cho sản xuất, lắp ráp và sửa chữa xe.

Hướng đến thị trường hơn 100 tỷ USD

Theo Bộ Công Thương, tính đến nay, ngành cơ khí Việt Nam mới chỉ đáp ứng gần 1/3 nhu cầu sản phẩm cơ khí trong nước. Dự báo sơ bộ, tổng nhu cầu thị trường cơ khí của Việt Nam từ nay đến 2030 có thể đạt 310 tỷ USD; trong đó nhu cầu thị trường từ ô tô là 120 tỷ USD.

Để phát triển công nghiệp hỗ trợ nói chung cũng như ngành cơ khí, chế tạo cho ô tô nói riêng, mới đây, Chính phủ đã ban hành Nghị quyết 115/NQ-CP về các giải pháp thúc đẩy phát triển công nghiệp hỗ trợ, với nhiều chính sách mới kỳ vọng sẽ tạo nên cú hích lớn.

Mục tiêu đến năm 2025, doanh nghiệp Việt Nam có khả năng sản xuất các sản phẩm công nghiệp hỗ trợ có tính cạnh tranh cao, đáp ứng được 45% nhu cầu thiết yếu cho sản xuất, tiêu dùng trong nội địa; chiếm khoảng 11% giá trị sản xuất toàn ngành công nghiệp. Có khoảng 1.000 doanh nghiệp đủ năng lực cung ứng trực tiếp cho các doanh nghiệp lắp ráp và tập đoàn đa quốc gia trên lãnh thổ Việt Nam; trong đó, doanh nghiệp trong nước chiếm khoảng 30%.

Năm 2030, sản phẩm công nghiệp hỗ trợ đáp ứng 70% nhu cầu cho sản xuất, tiêu dùng trong nội địa; chiếm khoảng 14% giá trị sản xuất công nghiệp. Có khoảng 2.000 doanh nghiệp đủ năng lực cung ứng trực tiếp cho các doanh nghiệp lắp ráp và tập đoàn đa quốc gia trên lãnh thổ Việt Nam.

Song theo các chuyên gia và doanh nghiệp, để thực sự vực dậy ngành ô tô, cần có các nhóm chính sách toàn diện, đồng bộ, đánh trúng vào điểm yếu của ngành.

Hiện nay, ngoài sản lượng nhỏ, thì khả năng làm chủ công nghệ, năng lực thiết kế và sản xuất linh kiện của Việt Nam vẫn còn yếu kém. Các vấn đề này vẫn làm phát sinh khoảng cách chi phí và cần có các định hướng, chính sách mạnh mẽ, cụ thể của nhà nước. Nếu có được các chủ trương và định hướng như vậy, có thể đẩy nhanh quá trình thu hẹp khoảng cách chi phí, từ đó mở rộng hơn danh mục các linh kiện có thể nội địa hóa được.

Theo đại diện VAMA, Chính phủ nên có ưu đãi đầu tư cho các nhà sản xuất và nhà cung cấp để họ có thể đầu tư máy móc, khuôn và đồ gá, nhằm nội địa hóa linh kiện, qua đó giúp giảm bớt bất lợi của quy mô sản lượng thấp… Bên cạnh đó, bản thân các doanh nghiệp sản xuất ô tô trong nước như VAMA cũng nỗ lực hỗ trợ các nhà cung cấp nâng cao năng lực thông qua việc hỗ trợ đào tạo nhân lực, tuyển dụng…

Hiện nay, Công ty cổ phần ô tô Trường Hải sau hơn 15 năm đầu tư tại Chu Lai – Quảng Nam đã hình thành Tổ hợp sản xuất và gia công cơ khí phục vụ sản xuất ô tô và linh kiện. Thaco cũng gia công cho các đơn vị lân cận như là Doosan Vina, General Electric (GE), Makitech (Nhật Bản), Agata, Three Star và các công ty Việt Nam đến đầu tư tại Chu Lai.

Đầu năm 2019, Thaco đã đầu tư mở rộng Khu công nghiệp cơ khí và ô tô tăng thêm diện tích 115 ha, nâng tổng diện tích Khu công nghiệp dành riêng cho cơ khí và ô tô lên 325 ha.

Tuy nhiên, để tăng tỷ lệ nội địa hóa ngành này, ông Phạm Văn Tài, Tổng giám đốc Thaco kiến nghị, Nhà nước sớm ban hành chính sách không tính thuế tiêu thụ đặc biệt đối với linh kiện phụ tùng ô tô sản xuất trong nước nhằm thúc đẩy phát triển công nghiệp hỗ trợ cho ô tô và công nghiệp cơ khí trong nước. Bởi lẽ, thuế tiêu thụ đặc biệt về 0% đối với linh kiện, phụ tùng sản xuất trong nước ngay lập tức sẽ giảm giá xe, người dùng được lợi mà mua nhiều xe và tăng tỷ lệ nội địa hóa. Các vấn đề này, các nước trong khu vực đã làm, giúp cho người tiêu dùng tiếp cận được giá thành ô tô rẻ hơn.

Ngoài ra, đại diện Thaco cũng cho rằng, các bộ, ngành xây dựng cơ chế ưu đãi nhằm khuyến khích liên kết giữa cơ sở đào tạo và doanh nghiệp trong hoạt động đào tạo và phát triển các chương trình, giáo trình đào tạo phù hợp với thực tiễn.

Theo ông Lê Ngọc Đức, Tổng giám đốc Tập đoàn Thành Công, Nhà nước đưa sản phẩm ô tô vào danh mục “Sản phẩm công nghệ cao” được khuyến khích phát triển theo Quyết định số 66/2014/QĐ-TTg về phê duyệt Danh mục công nghệ cao được ưu tiên đầu tư phát triển và Danh mục sản phẩm công nghệ cao được khuyến khích phát triển. Từ đó, ngành sản xuất lắp ráp ô tô cũng như sản xuất các linh kiện ô tô được hưởng các chính sách ưu đãi đầu tư quy định cho ngành sản xuất sản phẩm công nghệ cao.

Đồng thời, Nhà nước tạo ưu đãi cho hoạt động nghiên cứu và phát triển công nghệ trong lĩnh vực cơ khí ô tô. Cụ thể, ưu tiên bố trí nguồn vốn khoa học và công nghệ để hỗ trợ chi phí chuyển giao công nghệ, mua bản quyền thiết kế, mua phần mềm, thuê chuyên gia nước ngoài, đào tạo nguồn nhân lực phục vụ cho các dự án đầu tư sản xuất các sản phẩm cơ khí trọng điểm và công nghiệp hỗ trợ.

Cảng Quảng Ninh của Tập đoàn T&T sắp giao dịch trên UPCoM với định giá 610 tỷ đồng

Một công ty do Tập đoàn T&T sở hữu 98% vốn sắp giao dịch trên UPCoM.

Theo thông tin từ Sở Giao dịch Chứng khoán Hà Nội, CTCP Cảng Quảng Ninh sẽ giao dịch trên UPCoM với mã chứng khoán của CQN vào ngày 18/8 với giá tham chiếu là 12.200 đồng/cp.

Cụ thể, Cảng Quảng Ninh đăng ký giao dịch hơn 50 triệu cổ phiếu trên sàn UPCoM, tương đương với vốn điều lệ là 500 tỷ đồng. Xét theo mức giá tham chiếu, Cảng Quảng Ninh có định giá 610 tỷ đồng.

Được biết, Cảng Quảng Ninh chính thức chuyển đổi mô hình từ Công ty TNHH MTV sang CTCP từ ngày 22/8/2014 với vốn điều lệ thực góp hơn 500 tỷ đồng. Kể từ thời diểm cổ phần hóa, Công ty vẫn chưa thực hiện tăng vốn.

CQN hoạt động chính trong lĩnh vực kinh doanh cảng biển và kinh doanh nông sản. Về hoạt động kinh doanh cảng biển, một số nhóm hàng chính thông qua cảng như nông sản, dăm gỗ, viên gỗ nén, xi măng, sô đa, quặng, sắt thép, hàng thực phẩm ...

Tại thời điểm 25/5/2020, cổ đông lớn nhất của Cảng Quảng Ninh là CTCP Tập đoàn T&T với tỷ lệ sở hữu 98%, tương đương với khối lượng nắm giữ hơn 49 triệu cp.

Trong năm 2019, CQN ghi nhận doanh thu thuần tăng 11% những lãi sau thuế lại giảm 12% so với năm 2018. Nguyên nhân là do thay đổi cơ cấu doanh thu mặt hàng bốc xếp dẫn đến chi phí tăng đáng kể trong khi doanh thu cảng biến tăng nhẹ.

Bên cạnh đó, doanh thu tài chính giảm so với năm trước do chưa thu được tiền lãi cổ tức từ Tổng Công ty rau quả Nông sản và chi phí dự phòng các khoản đầu tư tài chính dài hạn tăng nhiều do biến động giá của cổ phiếu các Công ty mà CQN đầu tư.

Trong quý 1/2020, CQN ghi nhận doanh thu thuần giảm đến 90% so với cùng kỳ, xuống chỉ còn gần 199 tỷ đồng và lãi sau thuế cũng giảm 71%, xuống còn 2 tỷ đồng.

Theo Công ty, năm 2020 là năm khó khăn với các doanh nghiệp kinh doanh cảng biển, trong đó có CQN do bị ảnh hưởng bởi đại dịch Covid-19 và dịch tả lợn Châu Phi. Dịch tác động đến nguồn cung cấp nguyên vật liệu cho các doanh nghiệp sản xuất và xuất khẩu trong nước bị gián đoạn, cùng với đó là lực cầu đối với nhiều mặt hàng bị giảm sút do đó ảnh hưởng đến lượng hàng thông qua cảng.

Trong năm 2020, CQN dự kiến doanh thu khai thác cảng biển đạt 418 tỷ đồng và và lãi sau thuế đạt 65 tỷ đồng, xấp xỉ so với thực hiện năm 2019. Công ty cũng dự kiến trong năm 2021 sẽ không thực hiện kinh doanh nông sản và sẽ chỉ tập trung vào hoạt động kinh doanh cảng biển.

Dự báo hướng chảy của dòng tiền tháng 7 Tháng 7, dòng tiền đang cho thấy dấu hiệu dịch chuyển vào các doanh nghiệp sản xuất, doanh nghiệp có hoạt động kinh doanh tăng trưởng thay vì chảy đồng loạt vào nhiều loại cổ phiếu như trước đây. Làn sóng lây nhiễm thứ 2 lớn dần Sau giai đoạn TTCK hồi phục nhờ kỳ vọng nền kinh tế mở cửa trở lại...