Cổ phiếu dệt may bình lặng trong “sóng” chiến tranh trương mại Mỹ – Trung

Chiến tranh thương mại Mỹ – Trung được dự báo sẽ mang lại những thuận lợi cho nhóm ngành Dệt may và trên thực tế, xu hướng dịch chuyển đơn hàng về Việt Nam đã hỗ trợ khá tích cực cho hoạt động của ngành.

Kim ngạch xuất khẩu toàn ngành Dệt may trong quý 1/2019 đạt 8,69 tỷ USD, tăng trưởng 11,3% so với cùng kỳ. Tuy nhiên, giá cổ phiếu nhóm ngành dệt may lại đang có xu hướng giảm nhiệt.

Cụ thể, doanh thu thuần từ các doanh nghiệp ngành dệt may đang niêm yết trên sàn chứng khoán chỉ tăng nhẹ 5,46% so với cùng kỳ, thấp hơn so với mức tăng 13,2% trong quý 4/2018.

Theo phân tích của Công ty Chứng khoán SSI, tăng trưởng chậm dần của doanh thu ngành Dệt may chịu ảnh hưởng từ (1) kinh tế giảm tốc, kéo theo nhu cầu tiêu thụ thấp hơn tại nhiều thị trường; (2) cạnh tranh đơn hàng với các nhà sản xuất Ấn Độ, Bangladesh, Pakistan,…

Ngành dệt may được dự báo hưởng nhiều lợi thế thương mại trong năm 2019 (Ảnh: IT)

Cổ phiếu “hạ nhiệt” bất chấp lợi thế thương mại

Sau khi tăng lên mức giá cao nhất lịch sử vào trung tuần tháng 3, giá các cổ phiếu ngành này đã hạ nhiệt và giao dịch ở mức giá thấp hơn.

Chẳng hạn, với cổ phiếu TCM của Công ty CP Dệt may – Đầu tư – Thương mại Thành Công (HoSE), sau khi tạo lập “đỉnh” hồi tháng 3 ở mức giá 33.800 đồng/CP, nay đã quay đầu về vùng giá 30.000 đồng/CP từ đầu tháng 5/2019 đến nay. Hiện giá cổ phiếu TCM đang ở mức giá 26.500 đồng/CP. Tương tự, với TNG của Công ty CP Đầu tư và Thương mại TNG (HNX), sau khi lập “đỉnh” ở mức giá 24.600 đồng/CP hồi giữa tháng 3, thì hiện tại cũng đang giảm về mức giá 22.400 đồng/CP.

Một số mã cổ phiếu khác như: GMC của Công ty CP Sản xuất Thương mại May Sài Gòn (HoSE) cũng lập “đỉnh” ở mức 50.500 đồng/CP hồi tháng 3/2019 thì nay giảm về vùng giá 41.500 đồng/CP; hoặc cổ phiếu GIL của Công ty CP Sản xuất Kinh doanh Xuất nhập khẩu Bình Thạnh (HoSE) cũng giảm từ mức “đỉnh” 40.500 đồng/CP về vùng giá 31.700 đồng/CP như hiện tại.

Video đang HOT

Trong khi đó, với M10 của Tổng Công ty May 10 (UpCOM) hiện giao dịch ở mức giá 18.000 đồng/CP, tuy nhiên mã cổ phiếu này thanh khoản rất kém khi trung bình mỗi phiên chỉ vài trăm cổ phiếu, trong đó đa số vẫn là “trắng” thanh khoản.

Theo báo cáo phân tích từ nhiều công ty chứng khoán về lợi thế ngành Dệt may trong năm 2019, ngành này đang đứng trước những cơ hội tươi sáng khi các hiệp định thương mại lớn đang và sắp có hiệu lực, chẳng hạn như: Hiệp định CPTPP chính thức có hiệu lực với Việt Nam từ đầu năm 2019 mở ra nhiều cơ hội cho xuất khẩu hàng dệt may, đặc biệt khi thị phần của các nước trong Hiệp định chiếm gần 16% trong tổng giá trị xuất khẩu; Hiệp định Đối tác kinh tế toàn diện khu vực (RCEP) kỳ vọng sẽ kết thúc đàm phán trong năm 2019. Đây là hiệp định với sự tham gia của 6 quốc gia mà ASEAN có thỏa thuận thương mại tự do bao gồm Úc, Trung Quốc, Ấn Độ, Nhật, Hàn Quốc và New Zealand, với tổng đóng góp từ 6 quốc gia này đến tổng xuất nhập khẩu dệt may của Việt Nam trong năm 2017 là 57%.

Bên cạnh đó, nếu hiệp định Thương mại Tự do Việt Nam – EU (EVFTA) được thông qua trước tháng 5/2019 cũng sẽ là thuận lợi lớn cho các doanh nghiệp dệt may Việt Nam.

Ngoài ra, nhiều dự báo cũng cho rằng, cuộc chiến thương mại Mỹ – Trung cũng giúp đẩy mạnh xu hướng chuyển dịch đơn hàng về Việt Nam và điều này cũng tạo cơ hội cho nhóm cổ phiếu ngành Dệt may.

Vì sao cổ phiếu dệt may hạ nhiệt?

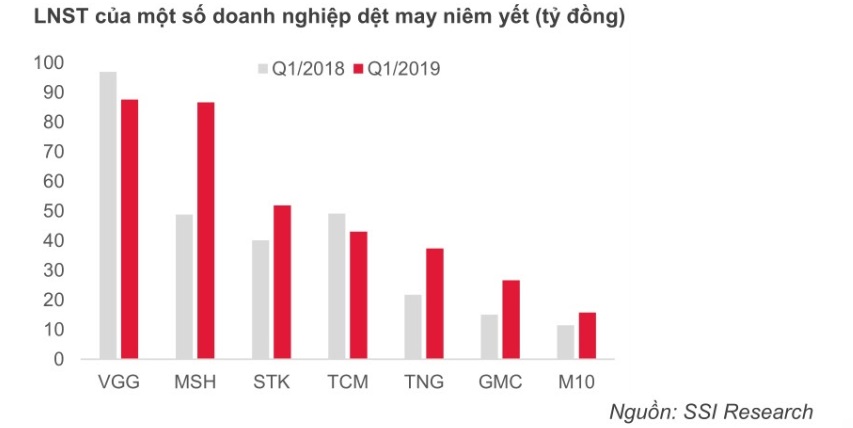

Sự gia tăng của giá vải nguyên liệu và chi phí nhân công được dự báo có thể sẽ kéo theo sự sụt giảm về lợi nhuận sau thuế (LNST) của các DN ngành Dệt may trong quý 2/2019, chưa kể việc kinh tế giảm tốc kéo theo nhu cầu tiêu thụ thấp hơn tại nhiều thị trường; sự cạnh tranh ngày càng gay gắt về đơn hàng với các nhà sản xuất Ấn Độ, Bangladesh, Pakistan… khiến nhóm cổ phiếu ngành Dệt may chững lại.

Cụ thể ở nhóm ngành May mặc, kết thúc quý 1/2019, doanh thu thuần (DTT) của các doanh nghiệp may mặc tăng trưởng 5,23% cùng kỳ, tuy nhiên lợi nhuận gộp (LNG) và LNST giảm nhẹ 1% và 1,98% so với cùng kỳ, nguyên nhân chính đến từ sự gia tăng của giá vải nguyên liệu và chi phí nhân công.

Cụ thể, với Công ty May 10, chi phí vải nguyên liệu tăng 12% so với cùng kỳ trong khi chi phí lương nhân công tăng thêm 7% so với cùng kỳ. TCM cũng ghi nhận mức chi phí nhân công tăng mạnh 21% so với cùng kỳ ngay trong quý đầu năm.

Ngoài ra, chính sách tăng lương tối thiểu của Việt Nam tiếp tục ảnh hưởng đến các ngành thâm dụng lao động như may mặc. Theo thống kê của Vinatex, chi phí nhân công dệt may của Việt Nam đạt 235 USD/tháng, mặc dù thấp hơn so với nhân công Trung Quốc (520 USD/tháng) nhưng đang cao hơn 65% so với Bangladesh và 38,2% với Indonesia.

Trong khi đó, ở nhóm ngành Sợi, tăng trưởng kết quả kinh doanh trái chiều giữa các doanh nghiệp sợi tự nhiên và sợi nhân tạo là điểm nhấn của ngành sợi. Ngành sợi tự nhiên gặp khó khăn do ảnh hưởng từ chiến tranh thương mại Mỹ – Trung, khác với các doanh nghiệp may mặc xuất khẩu, doanh thu của ngành sợi tự nhiên chủ yếu đến từ Trung Quốc. Ngành dệt Trung Quốc từ cuối năm 2018 thu hẹp quy mô sản xuất do các sản phẩm sợi, vải của Trung Quốc chịu thuế tự vệ khi xuất khẩu vào thị trường Hoa Kỳ (từ tháng 5/2019 là 25%), ảnh hưởng tới nhu cầu đối với sợi tự nhiên Việt Nam.

Giá sợi tự nhiên giảm từ 3,3 USD/kg (T6/2018) về mức 2,5 USD/kg (đầu năm 2019) trong khi giá bông đạt mức bình quân là 2 USD/kg trong quý 1/2019, tương ứng với độ chênh lệch 0.5 USD/kg, thấp hơn so với mức biên 1 USD/kg (mức thấp nhất để các doanh nghiệp ngành sợi có khả năng vận hành ổn định). LNST Q1/2019 của các doanh nghiệp ADS và FTM giảm lần lượt 97,1% và 227,8% so với cùng kỳ.

Riêng ngành sợi nhân tạo lại chịu ảnh hưởng từ xu hướng chung của ngành dệt may khi tiêu thụ tại nhiều thị trường giảm tốc. Đối với STK, doanh nghiệp có thị phần đứng thứ 2 trong nhóm xuất khẩu sợi polyester, DTT Q1/2019 tăng nhẹ 2,8% so với cùng kỳ, chủ yếu nhờ tăng giá bán. Tuy nhiên, LNG và LNST của STK tăng trưởng mạnh 29,4% nhờ chiến lược chuyển đổi cơ cấu sản phẩm từ sợi nguyên sinh (GPM: 10-11%) sang sợi tái chế (GPM: 28-35%). Tỷ trọng của sợi tái chế tăng từ 11,8% (quý 1/2018) lên 26% (quý 1/2019).

Theo danviet.vn

Chứng khoán Trung Quốc: Nhà đầu tư ngơ ngác giữa màn sương

Làm cách nào để rót tiền vào thị trường trong bối cảnh chiến tranh thương mại Mỹ - Trung gia tăng căng thẳng là thử thách lớn nhất đối với nhà đầu tư chứng khoán Trung Quốc đại lục.

Chỉ số Shanghai Composite đã giảm khoảng 13% kể từ mức đỉnh đạt được vào tháng 4/2019, chấm dứt đà đi lên của thị trường kể từ đầu năm 2019 và bao vây nhà đầu tư bởi màn sương dày đặc các yếu tố bất định. Khối lượng giao dịch suy giảm, các chỉ số hầu như không nhúc nhích, các thành viên thị trường đang chứng kiến chứng khoán Đại lục "bất động" trong khoảng thời gian dài nhất kể từ tháng 2/2019 cho tới nay.

Càng nhìn về tương lai, giới đầu tư càng thấy mơ hồ. Cuối tuần trước, Chính phủ Trung Quốc lên tiếng cho rằng, chính quyền của Tổng thống Mỹ Donald Trump là nguyên nhân khiến các cuộc đàm phán thương mại sụp đổ. Thông tin này được đưa ra sau khi Bắc Kinh bị chỉ trích vì đã thiết lập một danh sách các tổ chức ngoại "không đáng tin cậy", đồng thời mở cuộc điều tra đối với FedEx Corp vì lỗi khi vận chuyển đơn hàng của Huawei Technologies Co.

Theo giới chuyên gia, cuộc điều tra này giống như một lời cảnh báo của Trung Quốc đối với các doanh nghiệp Mỹ và cả Washington khi ông Trump áp đặt các lệnh cấm vận lên công ty công nghệ Trung Quốc là Huawei.

Trong khi đó, danh sách các tổ chức ngoại "không đáng tin cậy" được đánh giá dựa trên các tiêu chí như công ty/cá nhân/tổ chức nước ngoài đó có phân biệt đối xử với doanh nghiệp Trung Quốc hoặc tạo mối đe dọa với an ninh quốc gia hay không... Với bảng danh sách này, Trung Quốc có thể nhắm vào nhiều doanh nghiệp trên toàn cầu, đặc biệt là các công ty Mỹ, hay các quốc gia đã cắt đứt quan hệ với Huawei.

Những diễn biến trên khiến mối lo ngại về chiến tranh thương mại ngày càng leo thang và đi kèm đó là nhiều hệ quả khó đoán định.

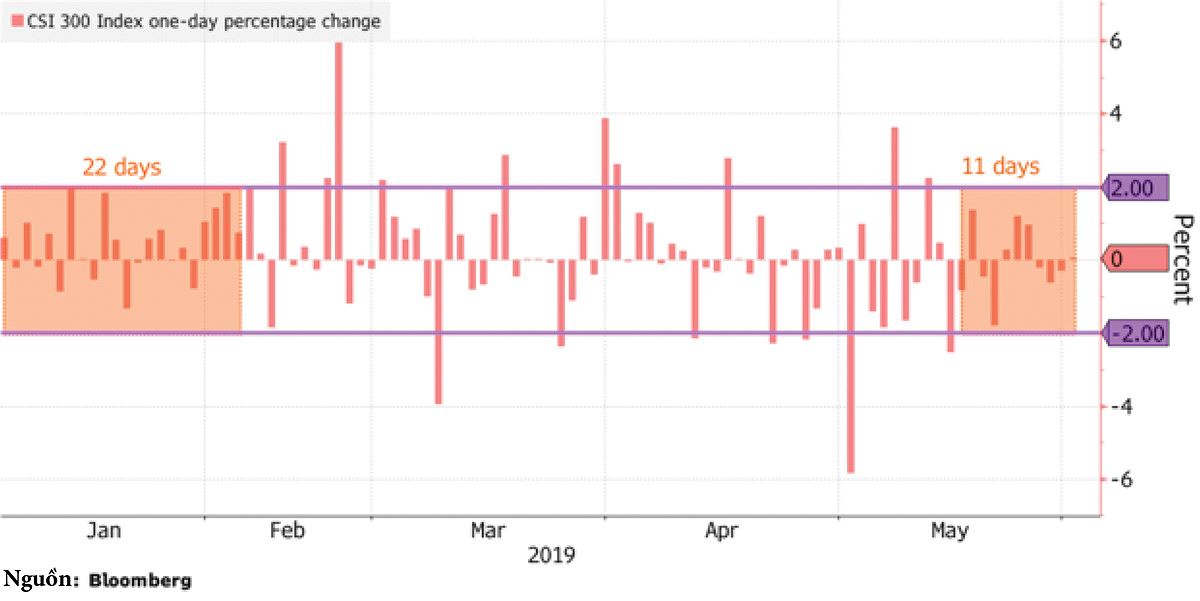

Chỉ số CSI 300 không dao động quá 2% ở cả 2 chiều tăng - giảm trong 11 phiên liên tiếp.

"Chúng tôi chờ đợi thông tin nào đó để hành động, dù khó để nói chính xác là điều gì hay theo hướng nào. Có quá nhiều điều không thể nhìn rõ", Wang Yiping, CEO Shenzhen Qianhai Evolution Asset Management Co cho biết.

Trong bối cảnh mối quan hệ thương mại với Mỹ không có cải thiện, chứng khoán Trung Quốc bị đẩy vào tình huống khó khăn khi thiếu các thông tin hỗ trợ. Nhà đầu tư lo ngại về khả năng đồng nhân dân tệ (CNY) sẽ bị bán tháo nếu ngưỡng 1 USD đổi 7 nhân dân tệ bị phá vỡ, điều chưa từng xảy ra trong 11 năm qua.

Hiện tại, tỷ giá USD/CNY là 1 USD đổi 6,93 CNY. Chưa kể, nền kinh tế lớn thứ hai thế giới tiếp tục có các dấu hiệu tăng trưởng chậm lại, khi số liệu sản xuất mới công bố cho thấy số lượng đơn đặt hàng giảm nhanh hơn so với dự báo trong tháng 5/2019.

Không có gì ngạc nhiên khi giới đầu tư tỏ ra dè dặt, khối lượng giao dịch hàng ngày trên sàn chứng khoán Đại lục đã giảm 7 tuần liên tiếp, mức dài nhất kể từ năm 2010 theo số liệu tổng hợp bởi Bloomberg. Chỉ số chứng khoán nhúc nhích trong biên độ hẹp kể từ phiên rung lắc mạnh nhất vào đầu tháng 5. Chỉ số CSI 300 đã không hề chuyển động quá 2% ở cả 2 chiều tăng - giảm trong 11 phiên liên tiếp.

"Chiến lược hiện tại và tương lai gần của chúng tôi là quan sát và chờ đợi", Zhai Jingyong, chiến lược gia tại Banyan Investment Management cho biết.

Cùng chung quan điểm, chiến lược gia tại Citigroup Inc nhận định, diễn biến trầm lặng hiện tại sẽ còn duy trì tại thị trường chứng khoán Đại lục, khi khẩu vị rủi ro của giới đầu tư ở mức thấp, đa phần nhà đầu tư quyết định chưa hành động.

"Các tác động của hàng rào thuế quan mà Mỹ và Trung Quốc cùng áp dụng vẫn chưa được phản ánh trọn vẹn vào giá. Trong ngắn hạn, nhà đầu tư không có lý do nào để tỏ ra tự tin", Liang Jinxin, chiến lược gia tại Tianfeng Securities Co cho biết.

Lam Phong

Theo báo chí nước ngoài

Cơ hội đến từ những biến động  Trong bối cảnh cuộc chiến tranh thương mại Mỹ - Trung tỏa sức nóng lên các thị trường chứng khoán toàn cầu, giới chuyên gia nhận định, cơ hội đến từ những biến động. Khi thị trường giảm, nhà đầu tư giá trị sẽ quan tâm nhiều hơn đến triển vọng cơ bản do giá cổ phiếu điều chỉnh về vùng hấp dẫn....

Trong bối cảnh cuộc chiến tranh thương mại Mỹ - Trung tỏa sức nóng lên các thị trường chứng khoán toàn cầu, giới chuyên gia nhận định, cơ hội đến từ những biến động. Khi thị trường giảm, nhà đầu tư giá trị sẽ quan tâm nhiều hơn đến triển vọng cơ bản do giá cổ phiếu điều chỉnh về vùng hấp dẫn....

Vũ Văn Lịch khóc nức nở, khai cướp ngân hàng VietinBank để được đi tù01:29

Vũ Văn Lịch khóc nức nở, khai cướp ngân hàng VietinBank để được đi tù01:29 Tang lễ Giáo hoàng Francis: Mộ phần đơn giản và thánh đường không ngủ01:37

Tang lễ Giáo hoàng Francis: Mộ phần đơn giản và thánh đường không ngủ01:37 Clip chồng đánh vợ đang bồng con ở Long An: Sự thật sau 9 tháng im lặng30:29

Clip chồng đánh vợ đang bồng con ở Long An: Sự thật sau 9 tháng im lặng30:29 Danh tính 4 người tử vong vụ lật xe khách ở Tam Đảo10:44

Danh tính 4 người tử vong vụ lật xe khách ở Tam Đảo10:44 Giáo hoàng Francis về với thánh đường Vatican lần cuối09:39

Giáo hoàng Francis về với thánh đường Vatican lần cuối09:39 Tiết lộ chiến đấu cơ tàng hình tối tân của Mỹ, uy lực số 1 thế giới17:39

Tiết lộ chiến đấu cơ tàng hình tối tân của Mỹ, uy lực số 1 thế giới17:39 Nhân chứng kể phút giáp mặt đối tượng cầm dao cướp ngân hàng ở Hà Nội02:37

Nhân chứng kể phút giáp mặt đối tượng cầm dao cướp ngân hàng ở Hà Nội02:37 Công an vào cuộc vụ phát hiện nhiều bộ xương trong hang đá ở Nghệ An10:12

Công an vào cuộc vụ phát hiện nhiều bộ xương trong hang đá ở Nghệ An10:12 Lật xe khách 35 chỗ ở Tam Đảo, 3 người tử vong, 14 người nhập viện cấp cứu11:18

Lật xe khách 35 chỗ ở Tam Đảo, 3 người tử vong, 14 người nhập viện cấp cứu11:18 Người phụ nữ đi xe máy vượt đèn đỏ ngay trước mặt CSGT, lập tức bị tuýt còi01:06

Người phụ nữ đi xe máy vượt đèn đỏ ngay trước mặt CSGT, lập tức bị tuýt còi01:06 Bác sĩ kể lại giờ phút cuối và điều tiếc nuối của Giáo hoàng Francis09:47

Bác sĩ kể lại giờ phút cuối và điều tiếc nuối của Giáo hoàng Francis09:47Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Biết vợ chồng tôi mới mua nhà, mẹ vợ liền dẫn theo một người đến xin ở nhờ, tôi đang bối rối thì vợ đã lớn tiếng đuổi họ về

Góc tâm tình

20:07:06 28/04/2025

Đề nghị truy tố 2 bị can vi phạm quy định về khiếu nại, tố cáo

Pháp luật

19:56:38 28/04/2025

Bạn gái HIEUTHUHAI bất ngờ khoá MXH: Chuyện gì đây?

Sao việt

19:37:18 28/04/2025

Bức ảnh phòng the hủy hoại sự nghiệp nam diễn viên gen Z có gia thế khủng nhất showbiz

Sao châu á

19:32:42 28/04/2025

Trải nghiệm Volkswagen Viloran: Khi mọi thiết kế đều hướng tới sự hưởng thụ

Ôtô

19:31:31 28/04/2025

Khám phá trận địa pháo tồn tại hơn 100 năm ở thành phố biển nổi tiếng

Du lịch

19:02:36 28/04/2025

Tổng thống Putin lên tiếng sau khi Triều Tiên xác nhận gửi quân hỗ trợ giải phóng Kursk

Thế giới

18:54:23 28/04/2025

Người đàn ông ở Hà Nội uống bia rồi đạp xe đi lễ bị cảnh sát xử phạt

Tin nổi bật

18:42:21 28/04/2025

Thêm cặp đôi "phim giả tình thật" cưới kín

Ẩm thực

18:24:26 28/04/2025

Lâm Phương: Trung uý CĐM "ụp crown", đẹp bất chấp ảnh chụp vội, đời thường sốc

Netizen

17:51:03 28/04/2025

Dòng vốn ngoại tỷ USD đổ vào nhiều dự án BĐS lớn tại Bình Dương

Dòng vốn ngoại tỷ USD đổ vào nhiều dự án BĐS lớn tại Bình Dương Lo ngại về thương mại vẫn chi phối các thị trường chứng khoán châu Á

Lo ngại về thương mại vẫn chi phối các thị trường chứng khoán châu Á

Trung Quốc phá giá đồng nhân dân tệ, ông lớn thuỷ sản lao đao

Trung Quốc phá giá đồng nhân dân tệ, ông lớn thuỷ sản lao đao OECD: Kinh tế toàn cầu năm 2019 sẽ chỉ tăng 3,5%

OECD: Kinh tế toàn cầu năm 2019 sẽ chỉ tăng 3,5% Bất ngờ: Formosa "vượt mặt" Hoà Phát, cổ phiếu "vua thép" đi giật lùi

Bất ngờ: Formosa "vượt mặt" Hoà Phát, cổ phiếu "vua thép" đi giật lùi Chứng khoán Mỹ ngày 5/6 tăng phiên thứ hai liên tiếp

Chứng khoán Mỹ ngày 5/6 tăng phiên thứ hai liên tiếp Nhiều doanh nghiệp bất động sản "lặn ngụp" trong khó khăn

Nhiều doanh nghiệp bất động sản "lặn ngụp" trong khó khăn Hóa giải sức ép đang dồn lên tăng trưởng

Hóa giải sức ép đang dồn lên tăng trưởng Giá vàng bứt phá mạnh

Giá vàng bứt phá mạnh Thị trường cổ phiếu có thể xuất hiện nhịp hồi kỹ thuật

Thị trường cổ phiếu có thể xuất hiện nhịp hồi kỹ thuật Chứng khoán: Xu hướng đi ngang kéo dài?

Chứng khoán: Xu hướng đi ngang kéo dài? Nhân dân tệ mất giá sẽ tạo áp lực đáng kể lên tỉ giá USD/VNĐ

Nhân dân tệ mất giá sẽ tạo áp lực đáng kể lên tỉ giá USD/VNĐ Tỷ giá ngoại tệ 2.6: Sức ép bất ngờ, USD tự do tăng

Tỷ giá ngoại tệ 2.6: Sức ép bất ngờ, USD tự do tăng Phe bán thắng thế, VN-Index thủng 960 điểm trong phiên cuối cùng tháng 5

Phe bán thắng thế, VN-Index thủng 960 điểm trong phiên cuối cùng tháng 5 Bạn gái Bùi Đình Khánh đối diện mức phạt nào?

Bạn gái Bùi Đình Khánh đối diện mức phạt nào?

Vụ BS cấp cứu bị người nhà 'tung cước': dư luận bức xúc, tổng hợp tư liệu gửi CA

Vụ BS cấp cứu bị người nhà 'tung cước': dư luận bức xúc, tổng hợp tư liệu gửi CA Đang cấp cứu bé gái sốc phản vệ, bác sĩ bị người nhà đạp vào bụng

Đang cấp cứu bé gái sốc phản vệ, bác sĩ bị người nhà đạp vào bụng Sau nhiều năm vướng nghi vấn bất hòa, Tạ Đình Phong bất ngờ bị tóm gọn hình ảnh ấm áp bên 2 con trai

Sau nhiều năm vướng nghi vấn bất hòa, Tạ Đình Phong bất ngờ bị tóm gọn hình ảnh ấm áp bên 2 con trai

Vụ ma túy ở Quảng Ninh: Bạn gái kẻ trốn nã Bùi Đình Khánh bị khởi tố

Vụ ma túy ở Quảng Ninh: Bạn gái kẻ trốn nã Bùi Đình Khánh bị khởi tố Hàng trăm tấn dầu ăn, bột canh giả đã bán cho bếp ăn khu công nghiệp

Hàng trăm tấn dầu ăn, bột canh giả đã bán cho bếp ăn khu công nghiệp Khai quật bào thai để điều tra vụ bé gái 13 tuổi bị hiếp dâm

Khai quật bào thai để điều tra vụ bé gái 13 tuổi bị hiếp dâm Thanh niên nổi tiếng mạng đã đến TP.HCM sau 22 ngày đạp xe từ Hà Nội, nói 5 từ không ngờ khi đã kịp "deadline"

Thanh niên nổi tiếng mạng đã đến TP.HCM sau 22 ngày đạp xe từ Hà Nội, nói 5 từ không ngờ khi đã kịp "deadline" Công an Vĩnh Long làm rõ thủ phạm vụ nổ súng bắn người rồi tự sát

Công an Vĩnh Long làm rõ thủ phạm vụ nổ súng bắn người rồi tự sát Cô gái bị cản ở Vạn Hạnh Mall lên tiếng đanh thép: Mắng bảo vệ, đáp trả CĐM

Cô gái bị cản ở Vạn Hạnh Mall lên tiếng đanh thép: Mắng bảo vệ, đáp trả CĐM Số phận hơn 1.000 học sinh, sinh viên liên quan vụ án Phó Đức Nam

Số phận hơn 1.000 học sinh, sinh viên liên quan vụ án Phó Đức Nam Nữ NSND sở hữu biệt thự gần 500m2 trung tâm TP.HCM, 20 tuổi đã mua ô tô

Nữ NSND sở hữu biệt thự gần 500m2 trung tâm TP.HCM, 20 tuổi đã mua ô tô