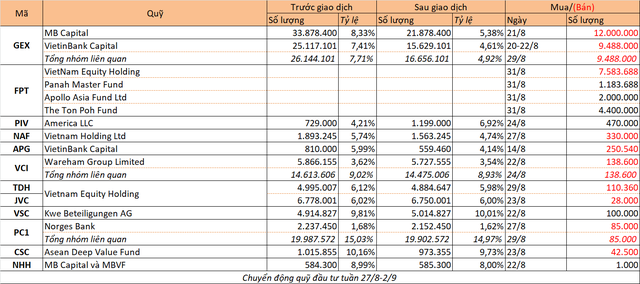

Chuyển động quỹ tuần 27/8-2/9: Nhiều quỹ chốt lời

Số liệu công bố trong tuần qua (27/8-2/9) cho thấy nhiều quỹ đầu tư đã thoái vốn , chốt lời.

Các quỹ đua nhau chốt lời Gelex

Sau giai đoạn nhận thưởng cổ phiếu và thực hiện chứng quyền lần 1 của Tổng CTCP Thiết bị điện Việt Nam (Gelex – GEX), các quỹ đầu tư bắt đầu chốt lời khoản đầu tư này.

CTCP Quản lý quỹ đầu tư MB (MB Capital) đã bán xong 12 triệu cổ phiếu GEX vào hôm 21/8. Với thị giá Gelex quanh mức 30.000 đồng/cp, giá trị thoái vốn của MB Capital khoảng 360 tỷ đồng.

MB Capital bắt đầu trở thành cổ đông lớn của Gelex khi thực hiện mua 24,8 triệu cổ phiếu phát hành thêm trong đợt thực hiện chứng quyền lần 1 cho các trái chủ hồi cuối tháng 6 với giá 16.000 đồng/cp. Sau đó, công ty nhận thêm cổ tức tiền mặt 10% và cổ phiếu thưởng tỷ lệ 20%.

Công ty TNHH MTV Quản lý quỹ NHTMCP Công thương Việt Nam ( VietinBank Capital ) cũng chốt lời gần 9,5 triệu cổ phiếu GEX trong khoảng 20-22/8. Ước tính số tiền thu về khoảng 280 tỷ đồng ứng với thị giá khoảng 30.000 đồng/cp.

Tương tự MB Capital, VietinBank Capital cũng là quỹ mua vào 21,6 triệu cp GEX trong đợt chứng quyền lần 1 với giá 16.000 đồng/cp. Sau đó, quỹ này cũng nhận được cổ tức tiền mặt 10% và cổ phiếu thưởng tỷ lệ 20%.

Với việc bán gần 9,5 triệu cp, nhóm quỹ VietinBank Capital đã không còn là cổ đông lớn của Gelex khi chỉ nắm tổng cộng 4,92% vốn (Quỹ đầu tư khám phá giá trị ngân hàng Công thương Việt Nam (VVDIF) đang giữ 1.027.000 cổ phiếu).

Không chỉ 2 quỹ trên, Quản lý quỹ Đầu tư đỏ (Red Capital) cũng đăng ký bán 6,4 triệu cp GEX và toàn bộ 32 chứng quyền (quyền mua cổ phiếu GEX) trong thời gian 28/8-21/9 thông qua phương thức thỏa thuận.

Vietnam Equity Holding thoái vốn FPT , TDH

Vietnam Equity Holding (VEH) – quỹ thành viên của công ty Quản lý quỹ đầu tư Saigon Asset Management (SAM) đã bán ra nhiều khoản đầu tư thời gian qua.

Video đang HOT

Vào ngày 31/8, VEH đã thực hiện thỏa thuận chuyển giao gần 7,6 triệu cổ phiếu CTCP FPT (FPT) cho 3 quỹ ngoại khác. Với thị giá FPT trên 44.000 đồng/cp, số tiền trao tay trên 330 tỷ đồng. Bên nhận chuyển nhượng là Panah Master Fund (1,18 triệu cp), Apollo Asia Fund Ltd (2 triệu cp) và quỹ đầu tư của Thái Lan The Ton Poh Fund (4,4 triệu cp).

Không chỉ thoái phần vốn tại FPT, VEH còn bán ra 110.360 cổ phiếu CTCP Phát triển Nhà Thủ Đức (TDH) vào ngày 29/8. Sau giao dịch, quỹ này còn nắm gần 4,9 triệu cp tương đương 5,98% vốn. Ngoài ra, Vietnam Equity Holding cũng bán thêm 28.000 cổ phiếu JVC của CTCP Thiết bị Y tế Việt Nhật vào 23/8.

Các giao dịch khác

Vietnam Holding Ltd thực hiện bán 330.000 cổ phiếu CTCP Nafoods Group (NAF) vào 27/8. Sau giao dịch, quỹ này còn nắm 1,56 triệu cp, tỷ lệ 4,74% và chính thức không còn là cổ đông lớn của Nafoods.

Không chỉ thoái vốn Gelex, VietinBank Capital cũng bán ra 250.540 cổ phiếu CTCP Chứng khoán An Phát (APG) và không còn là cổ đông lớn khi chỉ sở hữu 559.460 cổ phiếu, tỷ lệ 4,14% vốn.

Hai quỹ thuộc Dragon là Wareham Group Limited bán 138.600 cổ phiếu CTCP Chứng khoán Bản Việt (VCI) và Norges Bank bán 85.000 cổ phiếu CTCP Xây lắp điện 1 (PC1).

Chiều mua nổi bật là America LLC gom thêm 470.000 cổ phiếu CTCP PIV (PIV) trước khi cổ phiếu này bị hủy niêm yết trên HNX để đăng ký giao dịch lại trên UPCoM.

Đăng ký giao dịch

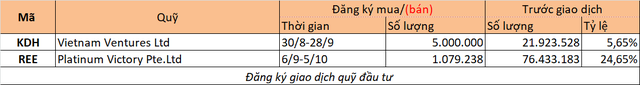

Vietnam Ventures Ltd vừa thông báo đăng ký mua 5 triệu cổ phiếu CTCP Đầu tư Kinh doanh nhà Khang Điền (HOSE: KDH) trong thời gian 30/8 đến 28/9.

Trước giao dịch, quỹ này nắm 21,9 triệu cp KDH. Nếu giao dịch thành công toàn bộ, Vietnam Ventures sẽ tăng sở hữu lên 26,9 triệu cp, tương đương với 6,94% vốn điều lệ.

KDH cùng lúc thông báo triển sẽ khai phương án chi trả cổ tức năm 2017 với tổng tỷ lệ 10%, trong đó 5% tiền mặt và 5% cổ phiếu trong quý IV.

Platinum Victory vừa có thông báo đăng ký mua hơn 1 triệu cp REE của CTCP Cơ Điện Lạnh trong thời gian từ ngày 6/9 đến 5/10. Đây là lần thứ 5, quỹ Singapore muốn gom cổ phần của REE.

Nếu giao dịch thành công toàn bộ, quỹ ngoại sẽ tăng sở hữu tại REE từ 24,65% lên 24,99%, tương đương hơn 77,5 triệu cp.

Theo Huy Lê

NDH

Tâm điểm bán vốn SCIC cuối năm: VCG, FPT, BMP, NTP, DMC liệu có 'nuột' như Vinamilk?

Năm đã về cuối, kế hoạch thoái vốn SCIC tại các DN lớn trong năm nay đang được triển khai đến giai đoạn cuối cùng. Liệu ai trong số này sẽ tạo được sức bật như những gì 'cánh chim đầu đàn' VNM đã thể hiện?

Cổ phiếu VNM của Vinamilk trong những ngày gần đây được các nhà đầu tư nhắc đến nhiều. Gần 9.000 tỷ đồng đã được các nhà đầu tư đến từ Singapore trút hầu bao cho 3,33% vốn, tương đương 184.000 đồng/cổ phiếu VNM là một kết quả vượt ngoài mong đợi của giới đầu tư.

Theo kế hoạch mới công bố, SCIC sẽ tiếp tục bán vốn tại 5 công ty gồm Vinaconex ( VCG ), Nhựa Tiền Phong ( NTP ), Nhựa Bình Minh ( BMP ), Domesco ( DMC ) và FPT. Hiện SCIC đang sở hữu 21,79% cổ phần VCG; 37,1% cổ phần NTP; 29,51% cổ phần BMP và 34,71% cổ phần DMC.

Trước đợt chào bán, SCIC cũng sẽ tổ chức Roadshow giới thiệu cơ hội đầu tư cho các nhà đầu tư trong và ngoài nước vào 2 ngày 16 và 17 tuần này. Đây được cho một trong những yếu tố có thể giúp cho cuộc đấu giá thành công khi hút được số lượng nhà đầu tư tham gia nhiều hơn, tạo ra sự cạnh tranh để đạt được mức giá bán tốt nhất. Trước đó, SCIC và VNM cũng đã làm tương tự với đợt chào bán cổ phần VNM.

NĐT ngoại quyết định cuộc chơi

Nhìn chung, hầu hết thương vụ IPO hoặc thoái vốn trong thời gian vừa qua có thể thấy, những DN nằm trong tầm ngắm M&A hoặc đầu tư của các quỹ đầu tư nước ngoài đều đạt được kết quả khả quan hơn so với kỳ vọng. Ngoài VNM, đợt IPO của IDICO mới đây hay 2 đợt phát hành riêng lẻ Viglacera đã hút NĐT ngoại rót vốn cũng đã phần nào cho thấy điều đó.

Sau khi kế hoạch bán vốn được tiết lộ, hầu hết cổ phiếu trong danh sách bán vốn của SCIC lần này đều bứt phá mạnh. Kịch bản cổ phiếu VNM tăng giá mạnh khi nhà đầu tư nước ngoài &'chịu chơi' đã mua với giá cao hơn 24% giá khởi điểm đang được kỳ vọng sẽ diễn ra với các cổ phiếu còn lại. Dù vậy, kỳ vọng một sự thành công của các thương vụ tiếp theo giống như đối với trường hợp của VNM là quá lạc quan?

Nhiều phân tích cho rằng, đối với các DN có quy mô vốn lớn, để việc bán vốn diễn ra thành công cần phải có sự góp mặt của các NĐT chiến lược và các quỹ đầu tư ngoại. Bởi chỉ có nguồn tiền lớn có chi phí thấp từ nước ngoài mới đủ sức &'chơi trội', sẵn sàng mua cổ phần với giá cao.

Khẩu vị từ giá trị lõi

Tuy nhiên, không phải bất cứ trường hợp bán vốn nào của SCIC cũng thành công rực rỡ như VNM vừa qua. Vì sao là Vinamilk? Bởi đây chính là DN số một trong lĩnh vực kinh doanh có tốc độ tăng trưởng đều nhất thị trường hiện nay và vẫn được đánh giá còn nhiều dư địa tăng trưởng rất lớn. Họ cũng được đánh giá là một DN có lịch sử phát triển vững chắc và một đội ngũ lãnh đạo được đánh giá rất cao tại VN.

Trong số 5 cổ phiếu SCIC sắp bán tới đây, cổ phiếu DMC của XNK Y tế Domesco đã có phiên tăng trần thứ 2 lên mức giá 120.000 đồng/cp. Mức giá sàn thoái vốn của SCIC chưa được công bố nhưng dù sao, DMC cũng có thế của mình khi Công ty này đang là đích ngắm gia tăng cổ phần để nâng tỷ lệ sở hữu của CFR International SPA - công ty con của hãng Abbott. Hiện CFR International SPA, công ty con của Abbott đang nắm 51,69% cổ phần của DMC.Năm ngoái, công ty này cũng đã thực hiện mở room lên mức tối đa để tạo điều kiện cho CFR International SPA nâng thêm tỷ lệ sở hữu.

Kế đến là bộ đôi hàng đầu ngành nhựa của VN, Nhựa Bình Minh (BMP) và Nhựa Tiền Phong (NTP) cũng đang nhận được nhiều quan tâm không kém bất chấp hoạt động kinh doanh đang gặp nhiều khó khăn trong thời gian gần đây khi cạnh tranh gay gắt hơn và giá nguyên liệu tăng cao. Dù vậy, BMP và NTP vẫn có những lợi thế không thể phủ nhận đó chính là thương hiệu cùng một hệ thống phân phối được xây dựng từ lâu năm, kinh doanh tập trung và tỷ lệ nợ ở mức thấp,..

BMP là doanh nghiệp luôn trong ở trạng thái "kín room" ngoại trong những năm gần đây kể từ khi Nawaplastic Industries, một thành viên của Nawaplastic - công ty chuyên sản xuất ống nhựa PVC tại Thái Lan trở thành cổ đông lớn nắm giữ 20,4% cổ phần tại BMP. Đại diện BMP cũng từng tiết lộ với báo giới rằng, Nawaplastic Industry đã bày tỏ việc muốn tăng tỷ lệ sở hữu tại BMP thông qua việc mua cổ phiếu trong đợt thoái vốn của SCIC trong năm nay.

Trong khi đó, NTP là một ẩn số lớn hơn khi mới đây, cổ đông lớn Nawaplastic Industries đã thoái toàn bộ 21,27 triệu cổ phiếu NTP sau hơn 5 năm đầu tư. Thay vào đó, đối tác Nhật Bản Sekisui Chemical mua vào gần 13,4 triệu cổ phiếu, tương đương tỷ lệ sở hữu 15% vốn NTP.

Với trường hợp FPT, hiện SCIC đang sở hữu 5,96% vốn. Trước đó, đại diện SCIC cũng từng cho biết việc bán vốn tại đây còn tùy thuộc vào cổ đông FPT. Theo đó, nếu cổ đông của FPT chấp thuận nới room ngoại lên trên 49% sẽ có ảnh hưởng đến kế hoạch thoái vốn của SCIC. Bởi hiện NĐTNN đã cạn room tại đây.

Ẩn số Vinaconex

Đáng chú ý nhất trong danh sách thoái vốn lần này có thể chính là Vinaconex ( VCG). Cổ phiếu VCG đã tăng mạnh trong thời gian gần đây với nhiều kỳ vọng từ đợt thoái vốn của SCIC lần này. Tuy nhiên, một vấn đề của Vinaconex hiện nay là NĐTNN nào sẽ chịu chi để mua cổ phần VCG với mức giá cao?

Danh sách cổ đông lớn của VCG vẫn vắng bóng nhà đầu tư ngoại. Riêng Market Vectors Vietnam ETF đang nắm 19,67 triệu cp, tương đương tỷ lệ 4,45% vốn VCG không nói lên nhiều điều. Bởi đây cơ bản chỉ là một quỹ đầu tư chỉ số, họ vốn không quá chú trọng đến lõi hoạt động của DN.

Có thể thấy, trong những năm SCIC tham gia điều hành, VCG đã có sự thay đổi rất tích cực. Từ một cổ máy bên bờ vực phá sản, nợ đầm đìa thì VCG nay đã tinh gọn hơn. Năm 2011, rất nhiều công ty thành viên của Vinaconex có hiệu quả kinh doanh kém, lỗ lũy kế kéo dài đã khiến công ty mẹ suy yếu. Con số nợ đến 24,7 ngàn tỷ đồng, trong đó có 13.000 tỷ đồng nợ vạy trên tổng tài sản hơn 30 ngàn tỷ đồng năm 2011. Cho đến thời điểm 30/6/2017, VCG đã xử lý được hơn 10 ngàn tỷ đồng tiền nợ, trong đó có 8.411 tỷ đồng nợ vay.

VCG cũng đang cho thấy những kết quả tích cực sau những năm tháng miệt mài tái cấu trúc. Chiến lược của VCG trong những năm gần đây cho thấy, ông lớn này đang tích cực cắt bỏ những thành phần không hiệu quả để tập trung nguồn lực vào 2 hoạt động chính là Xây dựng và Đầu tư.

Dù vậy, dấu hỏi lớn bỏ ngỏ của Vinaconex là đâu là cái lõi để VCG tiếp tục phát triển trong tương lai? Đây là một vấn đề không dễ dàng gì trong bối cảnh khối xây dựng đang trở thành sân chơi lớn của các DN khối tư nhân, trong khi mảng đầu tư chưa bao giờ là năng lực của Vinaconex từ trước đến nay.

Theo Trí thức trẻ

Có thể hoãn thoái vốn Nhà nước đến sau 2020, GAS còn hấp dẫn?  Theo đề án được phê duyệt, PVN sẽ giảm tỷ lệ sở hữu tại GAS từ 95,76% xuống 65% trong giai đoạn 2018-2019, tuy nhiên thông tin mới nhất từ PVN thì có thể hoãn đến sau 2020. Theo văn bản số 1182/TTg-ĐMDN phê duyệt danh mục doanh nghiệp thuộc Tập đoàn Dầu khí Việt Nam (PVN) thực hiện sắp xếp, cổ phần...

Theo đề án được phê duyệt, PVN sẽ giảm tỷ lệ sở hữu tại GAS từ 95,76% xuống 65% trong giai đoạn 2018-2019, tuy nhiên thông tin mới nhất từ PVN thì có thể hoãn đến sau 2020. Theo văn bản số 1182/TTg-ĐMDN phê duyệt danh mục doanh nghiệp thuộc Tập đoàn Dầu khí Việt Nam (PVN) thực hiện sắp xếp, cổ phần...

Bé gái trong vụ án ở Đắk Lắk khóc đòi cha mẹ, có 1 nạn nhân vừa làm lễ dạm ngõ02:38

Bé gái trong vụ án ở Đắk Lắk khóc đòi cha mẹ, có 1 nạn nhân vừa làm lễ dạm ngõ02:38 Tân Thủ tướng Nepal tuyên bố sẽ không cầm quyền quá 6 tháng07:50

Tân Thủ tướng Nepal tuyên bố sẽ không cầm quyền quá 6 tháng07:50 Dải Gaza giữa những ngổn ngang08:07

Dải Gaza giữa những ngổn ngang08:07 SpaceX phóng tàu chở hàng 4,99 tấn lên Trạm Vũ trụ Quốc tế21:34

SpaceX phóng tàu chở hàng 4,99 tấn lên Trạm Vũ trụ Quốc tế21:34 Xe tải mất lái đâm vào chợ chuối ở Quảng Trị, ít nhất 3 người tử vong01:07

Xe tải mất lái đâm vào chợ chuối ở Quảng Trị, ít nhất 3 người tử vong01:07 Danh tính nạn nhân vụ xe tải lao vào chợ chuối ở Quảng Trị, có 3 người quốc tịch Lào09:32

Danh tính nạn nhân vụ xe tải lao vào chợ chuối ở Quảng Trị, có 3 người quốc tịch Lào09:32 Tổng thống Vladimir Putin mặc quân phục, thị sát thao trường tập trận03:27

Tổng thống Vladimir Putin mặc quân phục, thị sát thao trường tập trận03:27 Bão số 8 đổ bộ Trung Quốc, gây mưa lớn ở Việt Nam08:52

Bão số 8 đổ bộ Trung Quốc, gây mưa lớn ở Việt Nam08:52 Tổng tài đến quán cà phê xin lỗi, mẹ nhân viên nói 1 câu phải ngậm miệng02:47

Tổng tài đến quán cà phê xin lỗi, mẹ nhân viên nói 1 câu phải ngậm miệng02:47 Thuê người đứng tên thành lập công ty để buôn lậu00:40

Thuê người đứng tên thành lập công ty để buôn lậu00:40 Vụ nhân viên quán cà phê bị hành hung ở Hà Nội: 'Tổng tài' đến xin lỗi và cái kết khó ngờ11:50

Vụ nhân viên quán cà phê bị hành hung ở Hà Nội: 'Tổng tài' đến xin lỗi và cái kết khó ngờ11:50Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Vào mùa thu, người trung niên càng bận càng phải ăn 6 món này để giữ dạ dày khỏe, ngủ yên giấc!

Ẩm thực

12:58:51 22/09/2025

Blazer giúp nàng lịch lãm trong công việc, thời thượng khi dạo phố

Thời trang

12:27:46 22/09/2025

iPhone 17 Pro gặp sự cố trầy xước, lõm chỉ sau 24 giờ trưng bày

Thế giới số

12:15:58 22/09/2025

Hotgirl Louis Phạm khoe "trúng sít rịt", gặp Sơn Tùng M-TP ở sân bay, visual đời thường gây sốt

Sao thể thao

12:04:19 22/09/2025

Làm gì khi chồng "lãnh cảm" tình dục?

Góc tâm tình

11:39:07 22/09/2025

Mua vé số dò cho vui, người đàn ông ở TP.HCM trúng 16 tỷ đồng: Ngỡ ngàng số tiền chia cho các con

Netizen

11:35:57 22/09/2025

Núi lửa 'mắt lồi' trên bán đảo đầu lâu nhìn chằm chằm vào không gian

Lạ vui

11:21:29 22/09/2025

Huỳnh Anh Tuấn đột quỵ tim, não

Sao việt

11:11:41 22/09/2025

Chất chống oxy hóa nào trong thực phẩm bảo vệ da tốt nhất trước tia UV

Làm đẹp

10:51:38 22/09/2025

Sau 12h ngày 22/9, 3 con giáp có vận trình lên dốc, sự nghiệp lên như diều gặp gió, tài chính nở hoa

Trắc nghiệm

10:33:41 22/09/2025

![[Quy tắc đầu tư vàng] Đầu cơ không xấu, vấn đề là bạn quản lý nó như thế nào](https://t.vietgiaitri.com/2018/09/1/quy-tac-dau-tu-vang-dau-co-khong-xau-van-de-la-ban-quan-ly-no-nh-5d6-250x180.jpg) [Quy tắc đầu tư vàng] Đầu cơ không xấu, vấn đề là bạn quản lý nó như thế nào

[Quy tắc đầu tư vàng] Đầu cơ không xấu, vấn đề là bạn quản lý nó như thế nào 3 điểm nhà đầu tư nhất định phải lưu ý nếu lao theo “sóng vàng” cổ phiếu SRA

3 điểm nhà đầu tư nhất định phải lưu ý nếu lao theo “sóng vàng” cổ phiếu SRA

Điều gì khiến chứng khoán Việt Nam mất gần 17 điểm trong phiên 15/8?

Điều gì khiến chứng khoán Việt Nam mất gần 17 điểm trong phiên 15/8? Bộ Xây dựng vẫn chưa thể thoái bớt vốn tại Viglacera

Bộ Xây dựng vẫn chưa thể thoái bớt vốn tại Viglacera Tân Tạo vào vòng xoáy thua lỗ, bà Đặng Thị Hoàng Yến có "tái xuất"?

Tân Tạo vào vòng xoáy thua lỗ, bà Đặng Thị Hoàng Yến có "tái xuất"? Điểm danh những doanh nghiệp chốt quyền trả cổ tức/cổ phiếu thưởng tuần này

Điểm danh những doanh nghiệp chốt quyền trả cổ tức/cổ phiếu thưởng tuần này Vàng bạc đá quý Phú Nhuận (PNJ) chốt danh sách cổ đông phát hành hơn 54 triệu cổ phiếu thưởng

Vàng bạc đá quý Phú Nhuận (PNJ) chốt danh sách cổ đông phát hành hơn 54 triệu cổ phiếu thưởng Cổ phiếu nằm sàn la liệt, VnIndex tiếp tục "thủng" mốc tâm lý 940 điểm

Cổ phiếu nằm sàn la liệt, VnIndex tiếp tục "thủng" mốc tâm lý 940 điểm VPB thoát giá sàn, VnIndex tăng hơn 4 điểm với thanh khoản "tụt áp"

VPB thoát giá sàn, VnIndex tăng hơn 4 điểm với thanh khoản "tụt áp" Bầu Đức chi trăm tỷ gom cổ phiếu, HAG có giảm đà rơi?

Bầu Đức chi trăm tỷ gom cổ phiếu, HAG có giảm đà rơi? Các thương vụ bán vốn tiêu biểu năm 2017

Các thương vụ bán vốn tiêu biểu năm 2017 Một trong những cổ phiếu đáng đầu tư nhất năm 2017: GAS và sự tỉnh dậy sau giấc ngủ đông

Một trong những cổ phiếu đáng đầu tư nhất năm 2017: GAS và sự tỉnh dậy sau giấc ngủ đông Vietcombank chào bán cổ phần OCB không gồm quyền hưởng cổ tức cổ phiếu

Vietcombank chào bán cổ phần OCB không gồm quyền hưởng cổ tức cổ phiếu Bất chấp thị trường "đổ máu", một cổ phiếu lặng lẽ tăng 100% khi giành được thị phần của FPT

Bất chấp thị trường "đổ máu", một cổ phiếu lặng lẽ tăng 100% khi giành được thị phần của FPT Thông tin mới vụ anh họ sát hại bé gái 8 tuổi rồi cho vào bao tải phi tang

Thông tin mới vụ anh họ sát hại bé gái 8 tuổi rồi cho vào bao tải phi tang Tin nóng vụ "mỹ nam Trung Quốc" ngã lầu tử vong: Cảnh sát chính thức lên tiếng, 3 nhân vật bị triệu tập xử lý!

Tin nóng vụ "mỹ nam Trung Quốc" ngã lầu tử vong: Cảnh sát chính thức lên tiếng, 3 nhân vật bị triệu tập xử lý! Lý do 4 anh em trai xây 4 ngôi nhà giống nhau trên cùng mảnh đất ở Ninh Bình

Lý do 4 anh em trai xây 4 ngôi nhà giống nhau trên cùng mảnh đất ở Ninh Bình Có ai cứu được Britney Spears?

Có ai cứu được Britney Spears? Khởi tố vụ án tài xế nhậu say lái ô tô tông 3 mẹ con tử vong ở TPHCM

Khởi tố vụ án tài xế nhậu say lái ô tô tông 3 mẹ con tử vong ở TPHCM Văn Toàn khoe iPhone 17 mới cứng, hóa ra Hòa Minzy mới là người "quẹt thẻ": Trừ thẳng 70 triệu vào nợ!

Văn Toàn khoe iPhone 17 mới cứng, hóa ra Hòa Minzy mới là người "quẹt thẻ": Trừ thẳng 70 triệu vào nợ! Ô tô lật nghiêng, xe máy bị nước cuốn trong mưa lớn ở Đồng Nai

Ô tô lật nghiêng, xe máy bị nước cuốn trong mưa lớn ở Đồng Nai 10 nàng hồ ly đẹp nhất Trung Quốc: Phạm Băng Băng bét bảng, hạng 1 nhan sắc bỏ xa thế gian phàm tục

10 nàng hồ ly đẹp nhất Trung Quốc: Phạm Băng Băng bét bảng, hạng 1 nhan sắc bỏ xa thế gian phàm tục Hồ Hoài Anh tiết lộ bí mật đằng sau chiến thắng của Đức Phúc ở Intervision 2025

Hồ Hoài Anh tiết lộ bí mật đằng sau chiến thắng của Đức Phúc ở Intervision 2025 Bóng hồng khiến Quán quân Rap Việt bỏ showbiz: Giọng hát gây sốc, tiểu như nhà giàu hậu thuẫn hết mực cho chồng

Bóng hồng khiến Quán quân Rap Việt bỏ showbiz: Giọng hát gây sốc, tiểu như nhà giàu hậu thuẫn hết mực cho chồng Nam diễn viên Trần Quang Tiền tử vong tại nhà

Nam diễn viên Trần Quang Tiền tử vong tại nhà Diễn biến không ngờ vụ ca sĩ Lynda Trang Đài trộm cắp tài sản

Diễn biến không ngờ vụ ca sĩ Lynda Trang Đài trộm cắp tài sản Em bé hot nhất sân Hàng Đẫy ngồi ghế VIP, là con của chủ tịch CLB Hà Nội và "Hoa hậu nghèo nhất Việt Nam"

Em bé hot nhất sân Hàng Đẫy ngồi ghế VIP, là con của chủ tịch CLB Hà Nội và "Hoa hậu nghèo nhất Việt Nam"

Anh họ sát hại bé gái 8 tuổi rồi nhét vào bao tải phi tang ở góc vườn

Anh họ sát hại bé gái 8 tuổi rồi nhét vào bao tải phi tang ở góc vườn Nam đạo diễn thu nhập mỗi tháng 1 tỷ đồng, có dãy nhà trọ 500m2: Xin bố vợ từng trái ớt, nước mắm, bột giặt

Nam đạo diễn thu nhập mỗi tháng 1 tỷ đồng, có dãy nhà trọ 500m2: Xin bố vợ từng trái ớt, nước mắm, bột giặt Ngự Trù Của Bạo Chúa bị tẩy chay vì phá nát lịch sử 2 quốc gia, "học cho tử tế rồi hẵng làm phim"

Ngự Trù Của Bạo Chúa bị tẩy chay vì phá nát lịch sử 2 quốc gia, "học cho tử tế rồi hẵng làm phim" 'Tử chiến trên không' cạnh tranh khốc liệt với 'Mưa đỏ' ở phòng vé, NSX nhờ đến pháp luật

'Tử chiến trên không' cạnh tranh khốc liệt với 'Mưa đỏ' ở phòng vé, NSX nhờ đến pháp luật