Chứng khoán ngày 24/9: VCB, GMD, SCS được khuyến nghị mua vào

Một số mã cổ phiếu nhà đầu tư cần chú ý trước phiên giao dịch 24/9.

Ngưỡng hỗ trợ của VCB nằm tại mốc 84.500 đồng/cp

CTCK BS C (BSI): VCB vẫn đang ở trong trạng thái dao động đi ngang trong khu vực 82.000-86.000 đồng/cp sau khi đã có sự hồi phục vào đầu tháng 8.

Thanh khoản cổ phiếu trong những phiên gần đây vẫn đang có giá trị tốt và ổn định. Các chỉ báo kỹ thuật hiện đang ở trong trạng thái tích cực. Phiên 23/9, chỉ báo MACD vừa xuất hiện Golden Cross nên VCB tiềm năng sẽ thiết lập xu hướng tăng ngắn hạn.

Ngưỡng hỗ trợ gần nhất của cổ phiếu nằm tại xung quanh giá 84.500 đồng/cp. Mục tiêu chốt lãi của VCB nằm tại mức 94.000 đồng/cp, cắt lỗ nếu ngưỡng 82.500 đồng/cp bị xuyên thủng.

Khuyến nghị trung lập cho GMD với giá 25.400 đồng/cp

CTCK VNDirect : Khuyến nghị trung lập với GMD tại giá mục tiêu 25.400 đồng/cp.

VNDirect cho rằng tỷ lệ công suất dư thừa tại Hải Phòng sẽ tăng lên 42,1% trong năm 2020; đây là lý do chính khiến tổng sản lượng hàng hóa và phí xếp dỡ trung bình của GMD giảm lần lượt 4,5% và 7,3%.

Video đang HOT

Do đó, dự báo tổng doanh thu 2020 sẽ giảm 5% xuống còn 2.510 tỷ đồng. VNDirect kỳ vọng biên lợi nhuận gộp 2020 sẽ tăng 0,3 điểm % từ mức 38,3% trong năm 2019 nhờ giá dầu giảm và nỗ lực cắt giảm chi phí của công ty.

Tuy nhiên, tác động từ mức giảm 14,2% của lợi nhuận công ty liên kết và lỗ tài chính tăng 245,8% dự kiến sẽ khiến LNST năm 2020 giảm 20,9% svck xuống 409 tỷ đồng.

Do dự án Nam Đình Vũ giai đoạn 2 bị trì hoãn, mọi sự chú ý được dồn vào Gemalink, dự án cảng nước sâu lớn nhất Việt Nam hiện nay. Trong năm 2021, VNDirect kỳ vọng Gemalink sẽ hoạt động với 60% công suất thiết kế và ghi nhận mức EBIT 226,8 tỷ đồng.

Tuy nhiên chi phí lãi vay cao trong những năm đầu của dự án sẽ khiến Gemalink ghi nhận lỗ ròng 105,3 tỷ đồng, trong đó mức lỗ của GMD là 68,6 tỷ đồng. Sau khi hoạt động hết công suất vào năm 2023, Gemalink ước tính sẽ đóng góp 230,4 tỷ đồng lợi nhuận ròng và chiếm 34,5% lợi nhuận ròng của GMD năm 2023.

Lựa chọn cổ phiếu nào giao dịch phiên 24/9.

Khuyến nghị nắm giữ SCS với giá 137.000 đồng/cp trong vòng 1 năm

CTCK Rồng Việt (VDSC): Tăng 5,4% mức giá mục tiêu của SCS từ 130.000 đồng/cổ phiếu lên 137.000 đồng/cổ phiếu ( 10,6% so với giá đóng cửa ngày 21/09/2020), và khuyến nghị tích luỹ SCS với thời hạn nắm giữ trên 1 năm.

VDSC nhận thấy các tín hiệu khả quan trong hai tháng đầu quý 3 khi tổng sản lượng hàng hóa quốc tế tháng 7 và tháng 8 của SCS chỉ giảm 9,3% YoY so với mức giảm 27% YoY vào Q2-2020. Tính riêng T8-2020, sản lượng hàng hóa quốc tế đã trở lại mức cùng kỳ năm 2019, với 13,4 nghìn tấn hàng hóa, tăng nhẹ 0,7% YoY.

Tính chung 8 tháng đầu năm, SCS đã hoàn thành 69,2% kế hoạch sản lượng cả năm (67,7% kế hoạch sản lượng hàng quốc tế, 73,9% kế hoạch sản lượng hàng nội địa), tốt hơn so với kỳ vọng trước đó.

Nhờ sản lượng hàng hóa phục hồi vào tháng 7 và tháng 8, VDSC ước tính tổng sản lượng hàng hóa sẽ tích cực hơn trong quý 3, dự kiến chỉ giảm nhẹ 2,9% YoY. Trong đó, sản lượng quốc tế dự kiến giảm khoảng 5,9% YoY, phục hồi đáng kể so với Q2-2020. Theo đó, VDSC ước tính doanh thu và lợi nhuận ròng vào quý 3 của SCS lần lượt đạt 174 tỷ đồng (-6,8% YoY) và 115 tỷ đồng (-9,4% YoY).

Cho cả năm 2020, dự phóng sản lượng hàng hoá quốc tế của SCS đạt 153 nghìn tấn (-8,0% YoY), tăng 4,0% so với sản lượng dự phóng trước đó.

Điều này chủ yếu dựa trên giả định về việc tần suất chuyến bay chở khách thường lệ vào Việt Nam sẽ được phục hồi một cách rõ ràng hơn trong thời gian tới, mặc dù vẫn sẽ duy trì ở mức thấp so với cùng kỳ, sau các nỗ lực mở cửa lại thị trường hàng không quốc tế đã được hiện thực hóa.

Theo đó, VDSC nâng ước tính doanh thu cả năm 2020 của SCS từ 674 tỷ đồng lên 698 tỷ đồng (-6,7% YoY), lợi nhuận trước thuế theo đó tăng từ 476 tỷ đồng lên 514 tỷ đồng (-4,3% YoY).

VNDIRECT: Việt Nam có thể nhận thêm ít nhất 120 triệu USD khi chiếm tỷ trọng lớn nhất trong rổ thị trường cận biên của MSCI

CTCK VNDIRECT đánh giá các nỗ lực cải cách thị trường sẽ giúp Việt Nam hoàn tất nâng hạng vào năm 2023. Trước mắt, Việt Nam sẽ chiếm tỷ trọng lớn nhất trong các thị trường cận biên.

Ngày 08/04/2020, tổ chức nghiên cứu và phân tích chỉ số chứng khoán hàng đầu thế giới là Morgan Stanley Capital International (MSCI) đã thông báo hoãn nâng hạng Kuwait lên thị trường mới nổi cho tới kỳ đánh giá và phân loại thị trường bán niên vào tháng 11/2020. Do đó, Việt Nam sẽ phải chờ tới sớm nhất là tháng 11/2020 để trở thành nước chiếm tỷ trọng lớn nhất trong chỉ số thị trường cận biên của MSCI. Theo báo cáo của MSCI, tỷ trọng của Việt Nam trong chỉ số MSCI Frontier Markets Index và MSCI Frontier Market 100 Index có thể được nâng lên lần lượt là 25,2% và 30%, từ 17,2% và 12,2% hiện tại.

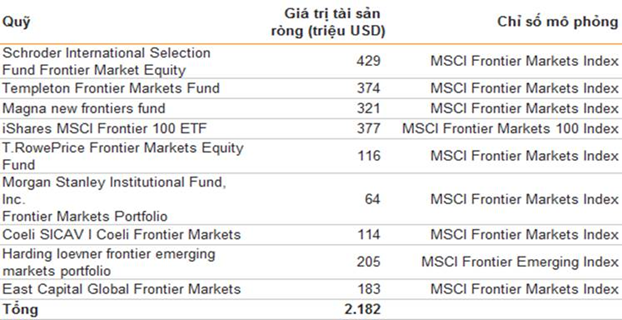

Việt Nam sẽ hưởng lợi lớn nhất khi Kuwait chính thức được nâng hạng lên thị trường mới nổi do tỷ trọng của Việt Nam hiện lớn thứ hai trong rổ chỉ số MSCI Frontier Markets Index và MSCI Frontier Markets 100 Index (chỉ xếp sau Kuwait). Dựa trên dữ liệu ngày 14/09/2020, VNDIRECT ước tính TTCK Việt Nam có thể hút ròng 120 triệu USD từ các quỹ ETF hiện đang mô phỏng hai chỉ số thị trường cận biên của MSCI kể trên (giả định giá trị tài sản ròng của các quỹ ETF duy trì ổn định ở mức hiện tại). Quy mô của dòng vốn ngoại đổ vào TTCK Việt Nam có thể còn lớn hơn, lên đến 200-210 triệu đô la Mỹ, nếu tính thêm đóng góp từ các quỹ chủ động. Dòng vốn ngoại này sẽ góp phần củng cố dòng tiền trên thị trường cũng như tạo tâm lý hứng khởi trong cộng đồng nhà đầu tư trong nước.

Danh sách quỹ mô phỏng chỉ số thị trường cận biên của MSCI

Dữ liệu ngày 14/09/2020 Nguồn: Bloomberg, Websites

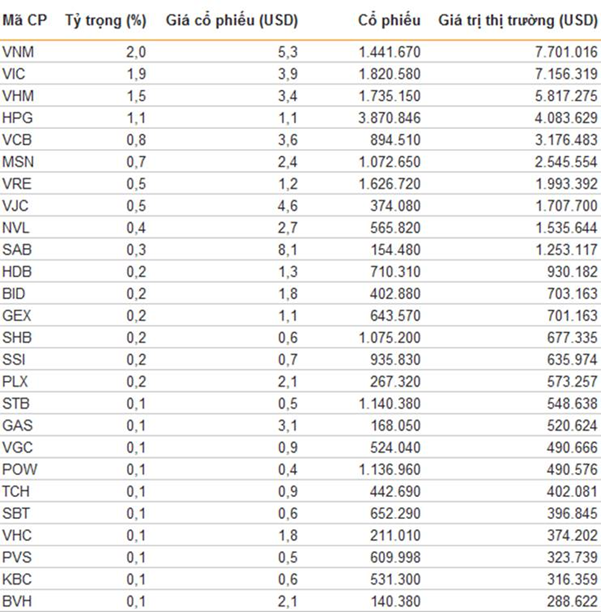

Các cổ phiếu Việt Nam hiện đang có trong danh mục của MSCI Frontier Markets Index và MSCI Frontier Markets 100 Index sẽ được các quỹ ngoại theo dõi các chỉ số thị trường cận biên mua ròng sau khi Kuwait được nâng hạng lên thị trường mới nổi, đặc biệt là các cổ phiếu vốn hóa lớn đang chiếm tỷ trọng cao như VNM, VIC, VHM, MSN, VRE, HPG và VCB.

Danh sách cổ phiếu Việt Nam trong danh mục quỹ iShare MSCI Frontier Market 100 Index (dữ liệu ngày 14/09/2020)

Chứng khoán ngày 18/9: PTB, VCB, DPM được khuyến nghị  Một số mã cổ phiếu nhà đầu tư cần chú ý trước phiên giao dịch 18/9. Mở vị thế PTB với giá 53.000 đồng/cp CTCK BSC (BSI): PTB đang nằm trong xu hướng tăng giá kể từ vùng đáy 44.000 đồng/cp. Thanh khoản cổ phiếu đã vượt lên ngưỡng trung bình 20 phiên, đồng thuận với đà tăng giá của cổ phiếu. Chỉ...

Một số mã cổ phiếu nhà đầu tư cần chú ý trước phiên giao dịch 18/9. Mở vị thế PTB với giá 53.000 đồng/cp CTCK BSC (BSI): PTB đang nằm trong xu hướng tăng giá kể từ vùng đáy 44.000 đồng/cp. Thanh khoản cổ phiếu đã vượt lên ngưỡng trung bình 20 phiên, đồng thuận với đà tăng giá của cổ phiếu. Chỉ...

Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20

Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20 Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07

Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07 Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41

Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41 'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08

'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08 Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28

Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28 Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41

Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41 Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52

Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52 Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05

Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05 500 ngày xung đột khốc liệt cày nát Dải Gaza01:49

500 ngày xung đột khốc liệt cày nát Dải Gaza01:49 Phát biểu của ông Trump về 'người cứu đất nước' gây xôn xao09:24

Phát biểu của ông Trump về 'người cứu đất nước' gây xôn xao09:24 Mỹ quyết không để Iran trở thành 'quốc gia hạt nhân'09:43

Mỹ quyết không để Iran trở thành 'quốc gia hạt nhân'09:43Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Công an Hà Nội tìm kiếm thiếu nữ 17 tuổi mất liên lạc

Pháp luật

13:17:36 24/02/2025

Indonesia: Xe ô-tô lao xuống sông, 6 người thiệt mạng, 9 người mất tích

Thế giới

13:17:06 24/02/2025

Nguy cơ lũ quét, sạt lở đất tại Đà Nẵng, Phú Yên và Đắk Lắk

Tin nổi bật

13:15:06 24/02/2025

Nữ giảng viên bị quay lén khi đứng lớp, xem video netizen phải cảm thán: "Giờ vẫn có giáo viên như vậy sao?"

Netizen

13:03:03 24/02/2025

Thời điểm chính xác để chuẩn đoán bệnh mất trí nhớ Alzheimer

Sức khỏe

13:02:51 24/02/2025

'Anh tài' Neko Lê nói lý do 'bắt tay' với Tăng Phúc trong MV mới

Nhạc việt

12:35:29 24/02/2025

Mỹ Linh làm 'bà chủ spa', tiết lộ cuộc sống gia đình sau ánh đèn sân khấu

Tv show

12:27:08 24/02/2025

Pep Guardiola được đề nghị rất nhiều tiền để 'chạy' khỏi Man City

Sao thể thao

12:26:16 24/02/2025

Dự báo tử vi tuổi Tuất năm Ất Tỵ 2025 các phương diện tài lộc, sự nghiệp

Trắc nghiệm

12:22:06 24/02/2025

Cha tôi, người ở lại - Tập 4: Việt hiểu chuyện đến đau lòng

Phim việt

12:18:01 24/02/2025

Thành viên HĐQT của Nước Thủ Dầu Một (TDM) đăng ký bán ra tới 1,65 triệu cổ phiếu

Thành viên HĐQT của Nước Thủ Dầu Một (TDM) đăng ký bán ra tới 1,65 triệu cổ phiếu Giá xăng dầu hôm nay (24/9): Dầu WTI chưa thể hồi phục ngưỡng 40 USD/thùng

Giá xăng dầu hôm nay (24/9): Dầu WTI chưa thể hồi phục ngưỡng 40 USD/thùng

VIB đăng ký niêm yết lần đầu trên HOSE

VIB đăng ký niêm yết lần đầu trên HOSE Ứng dụng eKYC - bước tiến mới trong ngành dịch vụ chứng khoán

Ứng dụng eKYC - bước tiến mới trong ngành dịch vụ chứng khoán Kỳ tái cơ cấu danh mục ETF quý III liệu có bất ngờ?

Kỳ tái cơ cấu danh mục ETF quý III liệu có bất ngờ? Sếp mới lên ngồi ghế 'nóng: Nhận 1 lời chúc vui, thêm 20 nỗi lo

Sếp mới lên ngồi ghế 'nóng: Nhận 1 lời chúc vui, thêm 20 nỗi lo Chứng khoán ngày 31/7: Công ty chứng khoán khuyến nghị mua cổ phiếu nào?

Chứng khoán ngày 31/7: Công ty chứng khoán khuyến nghị mua cổ phiếu nào? VNDIRECT (VND): Lợi nhuận quý II tăng trưởng 247%

VNDIRECT (VND): Lợi nhuận quý II tăng trưởng 247%

Thi thể người phụ nữ được bọc giấy bạc trong rẫy cao su Đồng Nai

Thi thể người phụ nữ được bọc giấy bạc trong rẫy cao su Đồng Nai Khệ nệ bụng bầu bay hàng ngàn cây số, "tiểu tam đáng ghét nhất Kbiz" bị người tình U70 đối xử phũ phàng?

Khệ nệ bụng bầu bay hàng ngàn cây số, "tiểu tam đáng ghét nhất Kbiz" bị người tình U70 đối xử phũ phàng? Đi tu mong đắc đạo, 3 người "dính" chiêu lừa tinh vi, mất gần 100 tỷ đồng

Đi tu mong đắc đạo, 3 người "dính" chiêu lừa tinh vi, mất gần 100 tỷ đồng Phim Hàn hay tới độ rating tăng 117% chỉ sau 1 tập, nam chính đẹp hoàn hảo tuyệt đối từ gương mặt đến body

Phim Hàn hay tới độ rating tăng 117% chỉ sau 1 tập, nam chính đẹp hoàn hảo tuyệt đối từ gương mặt đến body Phạm Thoại và mẹ bé Bắp "xuất hiện" giữa ồn ào sao kê, thái độ ra sao?

Phạm Thoại và mẹ bé Bắp "xuất hiện" giữa ồn ào sao kê, thái độ ra sao? Giả bị đánh thuốc mê cướp tài sản để lừa dối chồng

Giả bị đánh thuốc mê cướp tài sản để lừa dối chồng Mỹ nhân 10X hot nhất hiện tại bị đuổi khỏi showbiz sau khi đoạn clip kinh hoàng dài gần 2 phút bại lộ

Mỹ nhân 10X hot nhất hiện tại bị đuổi khỏi showbiz sau khi đoạn clip kinh hoàng dài gần 2 phút bại lộ Cả mạng xã hội liên tục nhắc tên Phạm Thoại và mẹ bé Bắp: Chuyện gì đang xảy ra?

Cả mạng xã hội liên tục nhắc tên Phạm Thoại và mẹ bé Bắp: Chuyện gì đang xảy ra?

Chở thi thể nữ sinh bị tai nạn tử vong về nhà, xe cấp cứu gặp nạn

Chở thi thể nữ sinh bị tai nạn tử vong về nhà, xe cấp cứu gặp nạn Công bố thời khắc hấp hối của Từ Hy Viên, minh tinh nắm chặt tay 1 người không buông

Công bố thời khắc hấp hối của Từ Hy Viên, minh tinh nắm chặt tay 1 người không buông Xác định kẻ sát hại 2 mẹ con tại nhà riêng ở Bình Dương

Xác định kẻ sát hại 2 mẹ con tại nhà riêng ở Bình Dương Công an cảnh báo mối nguy hại từ "chiếc váy hồng 2 dây" hot nhất mạng xã hội

Công an cảnh báo mối nguy hại từ "chiếc váy hồng 2 dây" hot nhất mạng xã hội Xót xa trước tin nhắn cuối cùng bố đẻ gửi cho Vũ Cát Tường trước khi mất vì ung thư

Xót xa trước tin nhắn cuối cùng bố đẻ gửi cho Vũ Cát Tường trước khi mất vì ung thư Bố của Vũ Cát Tường qua đời

Bố của Vũ Cát Tường qua đời

Nhân chứng kể khoảnh khắc phát hiện 2 mẹ con bị sát hại ở Bình Dương

Nhân chứng kể khoảnh khắc phát hiện 2 mẹ con bị sát hại ở Bình Dương