Chứng khoán HSC vừa nhận được khoản vay tín chấp 50 triệu USD, dự chi đầu tư trái phiếu và cấp margin

Số vốn chủ yếu sẽ được HSC dùng cho đầu tư vào những trái phiếu niêm yết được phát hành bởi những doanh nghiệp lớn có mã chứng khoán đang được niêm yết và giao dịch trên sàn chứng khoán Tp.HCM hoặc giải ngân vào hoạt động cho vay ký quỹ ( margin) tùy từng thời điểm.

Chứng khoán Tp.HCM (HoSE: HCM) vừa nhận được khoản vay tín chấp trị giá 50 triệu USD – tương đương 1.155 tỷ đồng – từ nhóm 10 định chế tài chính nước ngoài, đứng đầu là Ngân hàng SinoPac (Đài Loan).

Khoản vay có hạn mức 3 năm, mỗi khoản rút vốn có kỳ hạn không quá 12 tháng với mức lãi suất theo thị trường tiền tệ quốc tế. Số vốn chủ yếu sẽ được dùng cho đầu tư vào những trái phiếu niêm yết được phát hành bởi những doanh nghiệp lớn có mã chứng khoán đang được niêm yết và giao dịch trên sàn chứng khoán Tp.HCM hoặc giải ngân vào hoạt động cho vay ký quỹ (margin) tùy từng thời điểm.

Trong cơ cấu nguồn vốn, HSC đang được 13 ngân hàng trong và ngoài nước cấp hạn mức vay tín chấp và thấu chi, trong đó tổng hạn mức tín chấp ký kết là 3.300 tỷ đồng.

Mặt khác, tháng 6/2019, HSC ghi nhận tăng vốn điều lệ lên hơn 3.058 tỷ đồng, tổng tài sản đạt 7.193 tỷ đồng và vốn chủ sở hữu đạt 4.218 tỷ đồng.

Về hoạt động kinh doanh, trong quý 3, HSC đạt 389 tỷ đồng doanh thu, giảm 30 tỷ so với cùng kỳ. Lợi nhuận trước thuế giảm gần 15%, từ 165 tỷ xuống 141 tỷ đồng.

Lũy kế 9 tháng đầu năm, HSC đạt 1.152 tỷ đồng doanh thu, giảm 40% và 379 tỷ đồng lợi nhuận trước thuế, giảm 50% so với cùng kỳ năm trước. Lợi nhuận sau thuế đạt 305 tỷ đồng.

Tri Túc

Theo Trí thức trẻ

Phải xác định rõ đối tượng mua trái phiếu doanh nghiệp

Ông Nguyên Hoàng Dương, Phó vụ trưởng Vụ Tài chính ngân hàng, Bô Tài chính cho biết, thị trường trái phiếu doanh nghiệp (TPDN) gần đây sôi động với nhiều thương vụ phát hành thành công.

Video đang HOT

Tổng lượng vốn mà các doanh nghiệp huy động được qua phát hành trái phiếu kể từ đầu năm đến nay là bao nhiêu, thưa ông?

Theo thống kê của Sở Giao dịch chứng khoán Hà Nội (HNX), từ đầu năm 2019 đến nay, khối lượng TPDN phát hành đạt 89.483 tỷ đồng, tăng 34% so với cùng kỳ năm 2018. Tính đến thời điểm 24/6/2019, dư nợ thị trường TPDN đạt 10,22% GDP năm 2018, tăng 19,2% so với cuối năm 2018 (8,6% GDP).

Theo ông, điều gì khiến quy mô của thị trường TPDN tăng khá nhanh như vậy trong thời gian ngắn?

Việc Chính phủ ban hành Nghị định 163/2018/N-CP quy định về phát hành TPDN với nhiều quy định mang tính cải tiến đã tạo điều kiện thuận lợi cho các doanh nghiệp huy động vốn qua phát hành trái phiếu. iều này được minh chứng qua giá trị huy động vốn thông qua phát hành TPDN tăng cao so với cùng kỳ năm 2018.

Trong bối cảnh tăng trưởng tín dụng có xu hướng giảm, các ngân hàng thương mại phải giảm tỷ lệ cho vay trung và dài hạn, thì gọi vốn qua phát hành TPDN trở thành kênh huy động được các doanh nghiệp ngày càng quan tâm, lựa chọn. Nếu như trước đây, thị trường TPDN chỉ có các doanh nghiệp bất động sản lớn, các tổ chức tín dụng, các doanh nghiệp niêm yết tham gia, thì nay các doanh nghiệp vừa và nhỏ cũng đã bắt đầu tham gia huy động vốn trái phiếu.

Theo đánh giá của các doanh nghiệp, các thành viên thị trường trái phiếu, các tổ chức tài chính quốc tế, các nhà đầu tư, sự khởi sắc của thị trường TPDN một phần là do Nghị định 163/2018/N-CP có các quy định tạo thuận lợi cho doanh nghiệp phát hành trái phiếu như điều kiện, hồ sơ phát hành được đơn giản hóa, doanh nghiệp không phải đáp ứng điều kiện có lãi năm liền kề trước năm phát hành như quy định trước đây tại Nghị định 90/2011/N-CP về phát hành TPDN; bổ sung quy định cho phép doanh nghiệp được phát hành trái phiếu làm nhiều đợt để phù hợp với tiến độ thực hiện dự án đầu tư...

Ngoài ra, Nghị định 163/2018/N-CP tăng cường tính công khai, minh bạch trong quá trình huy động vốn trái phiếu để bảo vệ quyền lợi của nhà đầu tư thông qua các quy định: yêu cầu doanh nghiệp phải công bố thông tin đầy đủ (trước khi phát hành, kết quả phát hành, công bố thông tin định kỳ và công bố thông tin bất thường); thiết lập và vận hành chuyên trang thông tin tập trung về phát hành TPDN tại HNX để các doanh nghiệp, nhà đầu tư tiếp cận thông tin về tình hình phát hành TPDN, góp phần tăng thanh khoản của TPDN sau khi phát hành; yêu cầu TPDN phải được lưu ký tại tổ chức lưu ký được phép để quản lý thông tin về chủ sở hữu trái phiếu.

Có ý kiến quan ngại, hiện không có công cụ bảo vệ quyền lợi cho nhà đầu tư, nhất là nhà đầu tư cá nhân, trong khi TPDN không có tài sản đảm bảo nên rất rủi ro. Ông có ý kiến gì về vấn đề này?

Như tôi trao đổi ở trên, để góp phần tăng tính công khai, minh bạch trong quá trình huy động vốn trái phiếu, bảo vệ quyền lợi của nhà đầu tư, Nghị định 163/2018/N-CP đã tăng cường cơ chế công bố thông tin của doanh nghiệp phát hành trái phiếu.

Trước đây, doanh nghiệp phát hành chỉ công bố thông tin trước phát hành và kết quả phát hành cho các nhà đầu tư đăng ký mua trái phiếu. Hiện tại, theo quy định tại Nghị định 163/2018/N-CP, doanh nghiệp phải công bố thông tin cho nhà đầu tư đăng ký mua trái phiếu và công bố thông tin trên chuyên trang thông tin của HNX, gồm công bố thông tin trước khi phát hành, công bố thông tin về kết quả phát hành, công bố thông tin định kỳ và bất thường.

HNX là đơn vị được giao vận hành chuyên trang thông tin về TPDN sẽ tổng hợp và công bố thông tin theo quy định của Nghị định 163/2018/N-CP. Quy định về công bố thông tin đối với phát hành TPDN riêng lẻ tại nghị định này phù hợp thông lệ quốc tế, nhằm bảo vệ quyền và lợi ích hợp pháp của nhà đầu tư.

Về loại hình trái phiếu, Nghị định 163/2018/N-CP quy định rõ đối với trái phiếu không chuyển đổi gồm có trái phiếu có bảo đảm hoặc không bảo đảm; đối với trái phiếu chuyển đổi gồm trái phiếu có bảo đảm hoặc không có bảo đảm, trái phiếu kèm chứng quyền.

Theo đó, tùy thuộc vào yêu cầu huy động vốn và nhu cầu của nhà đầu tư, doanh nghiệp phát hành có thể lựa chọn phát hành trái phiếu có tài sản bảo đảm hoặc không có tài sản đảm bảo. Trên thực tế, một số doanh nghiệp đã lựa chọn phát hành trái phiếu có tài sản bảo đảm. Cho dù lựa chọn loại hình trái phiếu nào để huy động vốn, doanh nghiệp phát hành cũng phải công bố thông tin đầy đủ về tình hình tài chính, các điều kiện, điều khoản cơ bản của trái phiếu, quyền lợi của chủ sở hữu trái phiếu.

ể cảnh báo về rủi ro cho nhà đầu tư đối với TPDN phát hành riêng lẻ, Nghị định 163/2018/N-CP đã có các quy định phân biệt giữa phát hành TPDN riêng lẻ và phát hành TPDN ra công chúng. Nhà đầu tư mua TPDN phát hành riêng lẻ phải tự đánh giá mức độ rủi ro trong việc đầu tư trái phiếu, hạn chế về giao dịch trái phiếu và tự chịu trách nhiệm về quyết định đầu tư.

Thời gian qua, số lượng các doanh nghiệp huy động vốn trên thị trường trái phiếu tăng lên là tín hiệu tốt, tuy nhiên, hầu hết các đợt phát hành TPDN là phát hành riêng lẻ, phát hành ra công chúng rất hạn chế. Nếu như phát hành ra công chúng là cho mọi nhà đầu tư thì phát hành riêng lẻ chỉ giới hạn trong phạm vi 100 nhà đầu tư không kể nhà đầu tư chuyên nghiệp.

Như vậy, cần xác định rõ đối tượng hướng đến của phương thức phát hành riêng lẻ là các nhà đầu tư chứng khoán chuyên nghiệp, có khả năng đánh giá rủi ro, không khuyến khích nhà đầu tư cá nhân không có kinh nghiệm đầu tư và khả năng phân tích rủi ro mua TPDN phát hành riêng lẻ.

Tại Luật Chứng khoán sửa đổi đang trình Quốc hội đã định hướng việc phát hành riêng lẻ TPDN chỉ cho các nhà đầu tư chuyên nghiệp, bao gồm các tổ chức và cá nhân đầu tư chuyên nghiệp (có kinh nghiệm và kiến thức đầu tư hoặc có năng lực về tài chính).

Có ý kiến cho rằng, TPDN không được xếp hạng tín nhiệm sẽ làm cho việc mua TPDN của các nhà đầu tư gặp nhiều rủi ro, ông nghĩ sao?

Về khung khổ pháp lý đối với dịch vụ xếp hạng tín nhiệm, Chính phủ đã ban hành Nghị định 88/2014/N-CP quy định về dịch vụ xếp hạng tín nhiệm; Thủ tướng Chính phủ đã ban hành Quyết định 507/2015/Q-TTg của về quy hoạch dịch vụ xếp hạng tín nhiệm đến năm 2020 tầm nhìn đến năm 2030.

Trên cơ sở đó, Bộ Tài chính đã phối hợp với các bộ, ngành tổ chức thẩm định và cấp giấy chứng nhận đủ điều kiện kinh doanh dịch vụ xếp hạng tín nhiệm cho Công ty cổ phần Sài Gòn Phát Thịnh Rating vào năm 2017. Sau khi đi vào hoạt động, Công ty đã ký hợp đồng cung cấp dịch vụ cho một số doanh nghiệp trong nước. Bộ Tài chính đang phối hợp với các bộ, ngành xem xét một số hồ sơ đề nghị cấp giấy chứng nhận đủ điều kiện kinh doanh dịch vụ này.

Hoạt động cung cấp dịch vụ xếp hạng tín nhiệm ở Việt Nam còn rất hạn chế. Nguyên nhân là do chưa có quy định về bắt buộc sử dụng dịch vụ xếp hạng tín nhiệm khi phát hành trái phiếu, chưa có quy định ưu tiên đầu tư vào TPDN có xếp hạng tín nhiệm, nên doanh nghiệp và nhà đầu tư chưa quan tâm, chưa có nhu cầu sử dụng dịch vụ xếp hạng tín nhiệm. Mặt khác, quy định về chuẩn mực kế toán, kiểm toán Việt Nam chưa hoàn toàn theo chuẩn mực và thông lệ quốc tế, nên việc đánh giá xếp hạng tín nhiệm cho các tổ chức phát hành gặp nhiều khó khăn.

ể thúc đẩy vai trò và hoạt động của các tổ chức xếp hạng tín nhiệm trong thời gian tới, Bộ Tài chính đang triển khai một số giải pháp như hoàn thiện chuẩn mực kế toán, kiểm toán, lập báo cáo tài chính theo thông lệ quốc tế nhằm tạo thuận lợi cho việc đánh giá, xếp hạng tín nhiệm; khuyến khích các tổ chức xếp hạng tín nhiệm uy tín trên thế giới tham gia cung cấp dịch vụ trên thị trường trái phiếu Việt Nam.

Bộ Tài chính đang làm việc với các tổ chức xếp hạng tín nhiệm hàng đầu của thế giới để trao đổi về khả năng tham gia cung cấp dịch vụ tại thị trường Việt Nam. Rà soát, hoàn thiện quy định về phân biệt chính sách đầu tư vào trái phiếu có xếp hạng tín nhiệm và không có xếp hạng tín nhiệm của các doanh nghiệp bảo hiểm, các quỹ đầu tư.

ặc biệt, nội dung về TPDN tại dự thảo Luật Chứng khoán sửa đổi đang được hoàn thiện theo hướng, doanh nghiệp phát hành trái phiếu ra công chúng phải được xếp hạng tín nhiệm và giao Chính phủ quy định về các trường hợp phải xếp hạng tín nhiệm, thời điểm áp dụng. Việc bổ sung quy định này sẽ tạo nhu cầu sử dụng dịch vụ xếp hạng tín nhiệm trên thị trường; đồng thời các doanh nghiệp xếp hạng tín nhiệm có khoảng thời gian cần thiết để chuẩn bị thành lập và hoạt động tại Việt Nam.

Quy định về bắt buộc xếp hạng tín nhiệm đối với phát hành trái phiếu ra công chúng tại dự thảo Luật Chứng khoán sửa đổi phù hợp với thông lệ quốc tế, do TPDN phát hành ra công chúng được phát hành cho mọi nhà đầu tư, không phân biệt nhà đầu tư chuyên nghiệp hay không chuyên nghiệp.

ối với phát hành trái phiếu riêng lẻ, pháp luật hiện hành khuyến khích doanh nghiệp phát hành và nhà đầu tư sử dụng dịch vụ xếp hạng tín nhiệm trong quá trình huy động vốn trái phiếu. Tại dự thảo Luật Chứng khoán sửa đổi quy định theo hướng chỉ nhà đầu tư chuyên nghiệp được mua TPDN riêng lẻ. Do đó, không cần quy định bắt buộc việc xếp hạng tín nhiệm đối với TPDN phát hành riêng lẻ.

Bao giờ sẽ có chuyên trang thông tin về TPDN trên Sở GDCK như quy định tại Nghị định 163/2018/N-CP, thưa ông?

Theo phân công của Bộ Tài chính, HNX là đơn vị tiếp nhận nội dung công bố thông tin và xây dựng chuyên trang thông tin tập trung về TPDN theo quy định tại Nghị định 163/2018/N-CP. HNX đã thực hiện tiếp nhận nội dung công bố thông tin của doanh nghiệp phát hành trái phiếu, tổng hợp thông tin và công bố thông tin trên chuyên trang thông tin tại Sở. ối với Quy chế vận hành chuyên trang thông tin về TPDN, HNX đang lấy ý kiến rộng rãi các thành viên thị trường trái phiếu để báo cáo Ủy ban Chứng khoán Nhà nước, Bộ Tài chính trước khi ban hành.

Tại các Sở giao dịch chứng khoán, hạ tầng, kỹ thuật cho việc lưu ký, niêm yết, giao dịch TPDN đều đã sẵn sàng và đang được củng cố, hoàn thiện để tạo điều kiện thuận lợi cho các doanh nghiệp phát hành, niêm yết và giao dịch đối với TPDN phát hành ra công chúng. Hiện tại, trên Sở Giao dịch chứng khoán TP.HCM có 26 mã TPDN niêm yết, giao dịch, còn tại HNX có 1 mã TPDN được niêm yết.

Hữu Hòe

Theo tinnhanhchungkhoan.vn

Đầu tư trái phiếu doanh nghiệp: Đã đến lúc cảnh báo nhà đầu tư cá nhân  Sau quá trình kiểm tra, nắm bắt thực tế nhà đầu tư cá nhân tiếp tục gia tăng đầu tư vào trái phiếu doanh nghiệp, Bộ Tài chính cho rằng đã đến lúc đưa ra cảnh báo nhóm nhà đầu tư này về những rủi ro của hoạt động đầu tư vào trái phiếu doanh nghiệp. Nhà đầu tư cá nhân lao vào...

Sau quá trình kiểm tra, nắm bắt thực tế nhà đầu tư cá nhân tiếp tục gia tăng đầu tư vào trái phiếu doanh nghiệp, Bộ Tài chính cho rằng đã đến lúc đưa ra cảnh báo nhóm nhà đầu tư này về những rủi ro của hoạt động đầu tư vào trái phiếu doanh nghiệp. Nhà đầu tư cá nhân lao vào...

Xử lý bãi giữ xe máy 'chặt chém' 100.000 đồng sau xem diễu binh09:49

Xử lý bãi giữ xe máy 'chặt chém' 100.000 đồng sau xem diễu binh09:49 Những nguyên nhân chính khiến drone mất kiểm soát, rơi rụng khi bay trình diễn06:02

Những nguyên nhân chính khiến drone mất kiểm soát, rơi rụng khi bay trình diễn06:02 Xem xét kỷ luật sinh viên có thái độ không phù hợp với các cựu chiến binh tại Lễ kỷ niệm 30-410:34

Xem xét kỷ luật sinh viên có thái độ không phù hợp với các cựu chiến binh tại Lễ kỷ niệm 30-410:34 Điều gì khiến con gái 55 tuổi cõng mẹ 100 tuổi đi xem diễu binh 30.4?09:05

Điều gì khiến con gái 55 tuổi cõng mẹ 100 tuổi đi xem diễu binh 30.4?09:05 Người phụ nữ đi xe máy vượt đèn đỏ ngay trước mặt CSGT, lập tức bị tuýt còi01:06

Người phụ nữ đi xe máy vượt đèn đỏ ngay trước mặt CSGT, lập tức bị tuýt còi01:06 Clip lốc xoáy kéo dài 10 phút làm tốc mái, sập 24 căn nhà01:11

Clip lốc xoáy kéo dài 10 phút làm tốc mái, sập 24 căn nhà01:11 Nghe lại bản tin chiến thắng 30/4/197509:15

Nghe lại bản tin chiến thắng 30/4/197509:15 Iran công bố nguyên nhân vụ cháy nổ thảm khốc ở cảng01:49

Iran công bố nguyên nhân vụ cháy nổ thảm khốc ở cảng01:49 MRC đề nghị Campuchia bổ sung tài liệu về dự án kênh đào Phù Nam Techo09:06

MRC đề nghị Campuchia bổ sung tài liệu về dự án kênh đào Phù Nam Techo09:06 Tang lễ Giáo hoàng Francis: An ninh chưa từng có với tiêm kích, chiến hạm09:43

Tang lễ Giáo hoàng Francis: An ninh chưa từng có với tiêm kích, chiến hạm09:43 Tổng thống Putin ra lệnh ngừng bắn ở Ukraine từ ngày 8-10.508:49

Tổng thống Putin ra lệnh ngừng bắn ở Ukraine từ ngày 8-10.508:49Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Người mẹ 2 lần mất con vì mang gene bệnh di truyền mà không hay biết

Sức khỏe

17:59:21 04/05/2025

Trung úy CĐM "ụp crown" vươn tầm quốc tế, giống hệt Quang Hùng, phản ứng bất ngờ

Netizen

16:43:59 04/05/2025

"Sít rịt" Nam vương tình thế đảo ngược, nhan sắc hú hồn, chạy show mệt nghỉ

Sao châu á

16:26:59 04/05/2025

Tử vi hằng ngày - Xem tử vi vui 12 con giáp ngày 4.5.2025

Trắc nghiệm

16:26:01 04/05/2025

Phương Mỹ Chi thi Em Xinh, RHYDER liền bị "réo", lộ quan hệ hậu The Voice Kids

Sao việt

16:22:46 04/05/2025

Sếp lớn Microsoft bất ngờ 'thú nhận' Windows 11 không tốt bằng Mac

Thế giới số

16:20:05 04/05/2025

Đàn voi rừng đi trên đường ven hồ Trị An: 1 voi con lọt giếng chết

Tin nổi bật

16:12:43 04/05/2025

NSND Mỹ Uyên: 50 tuổi chưa kết hôn, vẫn run khi làm việc với Victor Vũ

Hậu trường phim

16:04:59 04/05/2025

5 phim 18+ Hàn Quốc hay nhất 5 năm qua: Diễn viên toàn "nữ hoàng cởi bạo", nội dung gắt hơn tát nước

Phim châu á

15:45:13 04/05/2025

Say xỉn, đá bàn làm việc của CSGT khi bị kiểm tra nồng độ cồn

Pháp luật

15:10:47 04/05/2025

Vì sao Vinatranco bị xử phạt 350 triệu đồng?

Vì sao Vinatranco bị xử phạt 350 triệu đồng? “Siết” tín dụng bất động sản: Tác động trực tiếp đến người mua nhà

“Siết” tín dụng bất động sản: Tác động trực tiếp đến người mua nhà

"Lãi suất VND sẽ ổn định trong ngắn hạn"

"Lãi suất VND sẽ ổn định trong ngắn hạn" Báo cáo tình hình nợ công năm 2019 và dự kiến năm 2020

Báo cáo tình hình nợ công năm 2019 và dự kiến năm 2020 Chậm công bố thông tin, Công ty Alphanam bị phạt 60 triệu đồng

Chậm công bố thông tin, Công ty Alphanam bị phạt 60 triệu đồng Đề nghị bỏ chào bán chứng khoán riêng lẻ của doanh nghiệp khởi nghiệp sáng tạo khỏi Dự án luật Chứng khoán sửa đổi vì an toàn của thị trường

Đề nghị bỏ chào bán chứng khoán riêng lẻ của doanh nghiệp khởi nghiệp sáng tạo khỏi Dự án luật Chứng khoán sửa đổi vì an toàn của thị trường Ngân hàng ồ ạt phát hành trái phiếu trong tháng 9

Ngân hàng ồ ạt phát hành trái phiếu trong tháng 9 Xử lý được lượng lớn, vẫn còn khó khăn với nợ xấu kẹt tại các vụ án

Xử lý được lượng lớn, vẫn còn khó khăn với nợ xấu kẹt tại các vụ án Năm 2020: Chính phủ cần vay hơn 450.000 tỉ đồng để cân đối ngân sách

Năm 2020: Chính phủ cần vay hơn 450.000 tỉ đồng để cân đối ngân sách Báo cáo Quốc hội về DongABank và các ngân hàng '0 đồng'

Báo cáo Quốc hội về DongABank và các ngân hàng '0 đồng' Tự doanh gặp khó, VietinBank Securities (CTS) lãi quý 3 giảm 93% so với cùng kỳ năm 2018

Tự doanh gặp khó, VietinBank Securities (CTS) lãi quý 3 giảm 93% so với cùng kỳ năm 2018 Năm 2020, nghĩa vụ trả nợ của Chính phủ là 379.100 tỷ đồng

Năm 2020, nghĩa vụ trả nợ của Chính phủ là 379.100 tỷ đồng Tiết giảm chi phí, Chứng khoán BSC lãi sau thuế quý 3 gấp 2,5 lần cùng kỳ năm 2018

Tiết giảm chi phí, Chứng khoán BSC lãi sau thuế quý 3 gấp 2,5 lần cùng kỳ năm 2018 Phát hành trái phiếu vàng cho dự án BOT giao thông thay vì bắt ngân hàng làm "con tin"

Phát hành trái phiếu vàng cho dự án BOT giao thông thay vì bắt ngân hàng làm "con tin"

Bệnh viện báo cáo gì về vụ bé trai ở Nam Định bị yêu cầu đóng đủ viện phí mới cấp cứu?

Bệnh viện báo cáo gì về vụ bé trai ở Nam Định bị yêu cầu đóng đủ viện phí mới cấp cứu? Diễn biến sức khỏe tài xế liên quan vụ tai nạn giao thông làm bé gái ở Vĩnh Long tử vong

Diễn biến sức khỏe tài xế liên quan vụ tai nạn giao thông làm bé gái ở Vĩnh Long tử vong Nam nghệ sĩ 39 tuổi điển trai, "gây sốt": Cưới vợ đẹp nhưng không công khai rộng rãi, đời tư bí ẩn

Nam nghệ sĩ 39 tuổi điển trai, "gây sốt": Cưới vợ đẹp nhưng không công khai rộng rãi, đời tư bí ẩn Bị bỏ quên trên xe đưa đón học sinh, bé trai 5 tuổi tử vong thương tâm ở Malaysia: Chia sẻ đẫm nước mắt của người bố

Bị bỏ quên trên xe đưa đón học sinh, bé trai 5 tuổi tử vong thương tâm ở Malaysia: Chia sẻ đẫm nước mắt của người bố Xác minh thông tin bé trai ở Nam Định bị yêu cầu đóng đủ viện phí mới cấp cứu

Xác minh thông tin bé trai ở Nam Định bị yêu cầu đóng đủ viện phí mới cấp cứu

Tòa xét xử kín vụ ông Lê Tùng Vân loạn luân

Tòa xét xử kín vụ ông Lê Tùng Vân loạn luân Cha xử kẻ hại con: Rõ nguyên nhân TNGT, huỷ quyết định cũ, vợ kể việc làm ám ảnh

Cha xử kẻ hại con: Rõ nguyên nhân TNGT, huỷ quyết định cũ, vợ kể việc làm ám ảnh Bản hit 3 tỷ lượt xem, nhạc sĩ Nguyễn Văn Chung kiếm được bao nhiêu tiền?

Bản hit 3 tỷ lượt xem, nhạc sĩ Nguyễn Văn Chung kiếm được bao nhiêu tiền? VKSND Tối cao: Tài xế xe tải có lỗi trong cái chết của bé gái ở Vĩnh Long

VKSND Tối cao: Tài xế xe tải có lỗi trong cái chết của bé gái ở Vĩnh Long

Hoa hậu Phương Lê mang thai lần 4 ở tuổi U50, là con chung đầu tiên với NSƯT Vũ Luân

Hoa hậu Phương Lê mang thai lần 4 ở tuổi U50, là con chung đầu tiên với NSƯT Vũ Luân Vụ phụ nữ Vĩnh Phúc bị hại: Nghi phạm chọn chết, lộ quan hệ khó ngờ với nạn nhân

Vụ phụ nữ Vĩnh Phúc bị hại: Nghi phạm chọn chết, lộ quan hệ khó ngờ với nạn nhân 7 tháng đi khiếu nại của người cha vụ nữ sinh tử vong bị VKSND tỉnh bác đơn

7 tháng đi khiếu nại của người cha vụ nữ sinh tử vong bị VKSND tỉnh bác đơn Sát hại bảo vệ nghĩa trang ở Bình Dương rồi kể với vợ "vừa chém con cọp"

Sát hại bảo vệ nghĩa trang ở Bình Dương rồi kể với vợ "vừa chém con cọp"

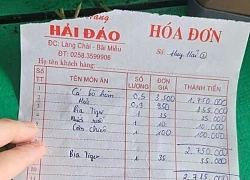

Mạng xã hội lại dậy sóng với hoá đơn thể hiện "cá bò hòm 3,5 triệu đồng/kg" ở Nha Trang

Mạng xã hội lại dậy sóng với hoá đơn thể hiện "cá bò hòm 3,5 triệu đồng/kg" ở Nha Trang