Chủ tịch UBCKNN: “Dòng tiền thông minh sẽ luôn tìm tới những thị trường giàu cơ hội”

Việt Nam vẫn là điểm đến của các nhà đầu tư nước ngoài với giá trị vốn đầu tư gián tiếp (FII) vào ròng 6 tháng đầu năm 2019 đạt 1,28 tỷ USD.

Ông Nguyễn Văn Dũng, Chủ tịch Uỷ ban Chứng khoán nhà nước

Từ ngày 2 đến 7/7/2019, Bộ trưởng Đinh Tiến Dũng dẫn đầu đoàn công tác của Bộ Tài chính đến làm việc tại Vương Quốc Anh và chủ trì hội nghị xúc tiến đầu tư gián tiếp nước ngoài vào Việt Nam, tổ chức tại Thủ đô London với tên gọi “Đầu tư vào Việt Nam”.

Theo đó, Bộ trưởng Đinh Tiến Dũng cho biết, Bộ Tài chính sẽ giới thiệu toàn cảnh về thực trạng, tiềm năng và triển vọng của thị trường chứng khoán. Thời gian qua, thị trường chứng khoán Việt Nam là điểm đến hấp dẫn của dòng vốn đầu tư gián tiếp nước ngoài, bao gồm cả nhà đầu tư Anh.

“Tôi tin tưởng rằng, với tiềm năng của mình, thị trường chứng khoán Việt Nam sẽ thu hút mạnh mẽ hơn nữa dòng vốn từ các nhà đầu tư khu vực châu Âu và Vương Quốc Anh”, Bộ trưởng nói.

Liên quan đến lĩnh vực chứng khoán, Chủ tịch Uỷ ban Chứng khoán nhà nước (UBCKNN) ông Trần Văn Dũng trong bài trả lời trên Thời báo Tài chính Việt Nam cho biết, nhà đầu tư châu Âu nói chung và nhà đầu tư Anh Quốc nói riêng chuyên nghiệp và đòi hỏi rất cao. Nhưng thị trường chứng khoán Việt Nam cũng đang phát triển cả về quy mô và chất lượng, có thể đáp ứng được yêu cầu của nhiều nhà đầu tư, và thực tế có nhiều nhà đầu tư từ Anh Quốc đã từ lâu gắn bó và thành công với thị trường chứng khoán Việt Nam.

“Tôi nghĩ rằng, nhu cầu đầu tư và tiềm năng cơ hội từ hai phía là hiện hữu. Việc còn lại là làm thế nào để “xây cầu nối” gắn kết hiệu quả từ hai phía. Đây cũng là mục tiêu chính trong chuyến công tác tới Anh của Bộ trưởng Bộ Tài chính Đinh Tiến Dũng lần này”, ông Dũng nói.

Cũng theo ông Dũng, dòng vốn đầu tư nước ngoài sẽ luôn tìm đến những thị trường giàu tiềm năng, có chính sách vĩ mô ổn định, có tính chuyên nghiệp cao và khả năng bảo vệ lợi ích nhà đầu tư tốt.

“Khi chúng ta đưa được tiềm năng, cơ hội của thị trường vốn Việt Nam đến gần hơn tới nhà đầu tư và trao đổi, giải đáp được những băn khoăn của họ, thì rõ ràng các nguồn vốn đầu tư có chất lượng vào Việt Nam sẽ tăng; và các tiêu chí cả về định lượng và định tính của các tổ chức như MSCI hay FTSE Russell sẽ sớm được đáp ứng”, Chủ tịch UBCKNN nói thêm.

Ông Dũng cũng dẫn số liệu cho biết, từ năm 2016 đến nay, vốn FII liên tục vào ròng trên TTCK ở mức khá cao, trung bình 1,98 tỷ USD/năm (giai đoạn 2016 – 2018). Trong bối cảnh tình hình tài chính – chứng khoán toàn cầu biến động mạnh, xu hướng nhà đầu tư rút vốn khỏi các thị trường mới nổi, thị trường cận biên thì Việt Nam vẫn là điểm đến của các nhà đầu tư nước ngoài với giá trị vốn FII vào ròng 6 tháng đầu năm 2019 đạt 1,28 tỷ USD.

“Đầu tư gián tiếp của Anh vào Việt Nam hiện nay xấp xỉ 1 tỷ USD, còn khá khiêm tốn so với tiềm năng của NĐT Anh và so với khả năng hấp thụ vốn đầu tư của thị trường Việt Nam. Như vậy, mảng thị trường tài chính vẫn còn nhiều dư địa mới cho hợp tác giữa hai nước, và còn nhiều tiềm năng cho các nhà đầu tư Anh”, ông Dũng khẳng định.

Chủ tịch UBCKNN cũng cho biết thêm, thị trường chứng khoán Việt Nam đang ngày càng khẳng định rõ vai trò và vị thế trong nền kinh tế, là kênh huy động vốn quan trọng cho đầu tư phát triển kinh tế – xã hội. Thị trường chứng khoán đã không ngừng tăng trưởng về quy mô và thanh khoản với tổng giá trị vốn hóa toàn thị trường cổ phiếu tính đến hết tháng 6/2019 đạt khoảng 4,3 triệu tỷ đồng, tương đương khoảng 78% GDP ước tính năm 2018, tăng 11,2% so với đầu năm 2019.

Video đang HOT

Sau 19 năm vận hành, thị trường chứng khoán về cơ bản đã hoàn thiện về mặt cấu trúc (cổ phiếu, trái phiếu, phái sinh), đa dạng hóa về sản phẩm (cổ phiếu, trái phiếu, chứng chỉ quỹ, phái sinh, và gần nhất là chứng quyền có bảo đảm vừa mới vận hành).

Nhiều năm qua, thị trường chứng khoán Việt Nam được đánh giá là một điểm sáng trong khu vực về tốc độ phát triển cũng như điểm đến hấp dẫn của dòng vốn nước ngoài. Thị trường chứng khoán Việt Nam cũng đã được Tổ chức FTSE Russell đưa vào danh sách xem xét nâng hạng từ cận biên lên thị trường mới nổi hạng hai…

BẢO VY

Theo bizlive.vn

Hạn chế được rủi ro, CW sẽ có ích cho thị trường chứng khoán

Ngày 28/6/2019, 10 mã chứng quyền có bảo đảm (CW) đầu tiên đã được đưa vào niêm yết và giao dịch trên Sở Giao dịch chứng khoán TP.HCM (HOSE). Đầu tư Chứng khoán đã có cuộc trao đổi với bà Nguyễn Thị Việt Hà, ủy viên chyên trách Hội đồng quản trị HOSE xung quanh sản phẩm mới này.

Chủ tịch UBCK kỳ vọng, sản phẩm chứng quyền có bảo đảm sẽ được nhà đầu tư trong và ngoài nước đón nhận, qua đó đẩy mạnh thu hút nguồn vốn và nâng cao tính thanh khoản cho thị trường.

Theo bà, nhà đầu tư khi lựa chọn mua chứng quyền cần lưu ý những đặc điểm gì của tổ chức phát hành để hạn chế rủi ro mất thanh khoản, giá giao dịch hợp lý...?

Chứng quyền là một sản phẩm do tổ chức phát hành (công ty chứng khoán) phát hành cho nhà đầu tư, tổ chức phát hành phải có nghĩa vụ thanh toán cho nhà đầu tư khi chứng quyền đáo hạn. Vì vậy, nhà đầu tư cần lưu ý năng lực tài chính, mà cụ thể là tỷ lệ an toàn tài chính của tổ chức phát hành đó.

Theo quy định hiện hành, chỉ những công ty chứng khoán có tỷ lệ an toàn tài chính trên 250% mới được phát hành CW và quy mô phát hành CW tối đa là 20% vốn khả dụng đối với các công ty chứng khoán có tỷ lệ an toàn tài chính trên 600%.

Khả năng phòng ngừa rủi ro và kinh nghiệm tạo lập thị trường của tổ chức phát hành cũng là một lựa chọn cho các nhà đầu tư để đảm bảo nhà đầu tư dễ dàng giao dịch mua/bán CW và được đảm bảo thanh toán đầy đủ khi chứng quyền đáo hạn.

Ngoài ra, giá CW được xác định từ các yếu tố bao gồm: giá giao ngay cổ phiếu cơ sở, giá thực hiện, thời gian đáo hạn, độ biến động của cổ phiếu cơ sở, lãi suất và cung cầu trên thị trường, nên nhà đầu tư cần lưu ý các yếu tố này để xác định giá trị hợp lý các CW.

Trong trường hợp có nhiều chứng quyền được phát hành trên cùng một cổ phiếu cơ sở, nhà đầu tư có thể so sánh các CW với nhau thông qua yếu tố trên. Trên trang web của Sở có một công cụ giúp nhà đầu tư nhập các thông số để tính ra giá lý thuyết của chứng quyền, xem giá giao dịch có gần với giá lý thuyết hay không.

HOSE sẽ làm gì để giám sát hoạt động tạo lập thị trường và phòng ngừa rủi ro của công ty chứng khoán phát hành chứng quyền?

ể đảm bảo khả năng thanh toán cho nhà đầu tư, khung pháp lý hiện hành quy định, tổ chức phát hành ký quỹ 50% giá trị phát hành và thực hiện hoạt động phòng ngừa rủi ro đối với các CW đã được bán cho nhà đầu tư và Sở sẽ giám sát hoạt động này hàng ngày. Bên cạnh đó, tùy theo năng lực tài chính, mỗi công ty chứng khoán chỉ được phát hành một số lượng CW nhất định theo hạn mức được quy định tại Quyết định số 72/Q-UBCK của Ủy ban Chứng khoán Nhà nước.

Những quy định này đều được học tập kinh nghiệm từ các thị trường CW đã phát triển ở châu Á như Hồng Kông, ài Loan. Tại hai thị trường này, trong giai đoạn đầu triển khai, các nội dung trên được quy định khá chặt chẽ để các tổ chức phát hành CW làm quen với sản phẩm mới và đảm bảo thị trường được vận hành an toàn.

Sau một thời gian triển khai, các quy định dần được nới lỏng, kể cả không quy định để thị trường phát triển mạnh hơn. Tại ài Loan, hoạt động phòng ngừa rủi ro không còn quy định bắt buộc đối với các tổ chức phát hành CW, tuy nhiên trên thực tế các tổ chức phát hành vẫn thực hiện đầy đủ vì có liên quan đến hoạt động quản trị rủi ro chung của tổ chức phát hành.

Bà Nguyễn Thị Việt Hà.

Sau khi CW được niêm yết và giao dịch có thể xảy ra hiện tượng yếu tố cung - cầu tác động đến giá CW. Do đó, pháp luật hiện hành đã có những quy định hạn chế tổ chức phát hành kiểm soát nguồn cung thông qua cơ chế cạnh tranh về giá, cho phép nhiều tổ chức phát hành được chào bán CW trên một cổ phiếu cơ sở và mỗi tổ chức phát hành chỉ được phát hành tối đa 1,5% số cổ phiếu tự do chuyển nhượng ứng với từng đợt phát hành.

Thông lệ quốc tế hiện không có quy định về hạn mức cho từng đợt phát hành, mà chỉ quy định hạn mức tổng đối với từng cổ phiếu cơ sở như tại thị trường ài Loan. Việc quy định hạn mức cho từng đợt phát hành tại Việt Nam nhằm hạn chế những tổ chức phát hành có năng lực đăng ký hết hạn mức, không cho tổ chức phát hành khác phát hành, trong bối cảnh hạn mức tổng đang quy định ở mức 10% tổng số cổ phiếu tự do chuyển nhượng. Bên cạnh đó, tổ chức phát hành phải thực hiện nghĩa vụ tạo lập thị trường để cung cấp thanh khoản cho chứng quyền.

Sở sẽ thực hiện giám sát chặt chẽ hoạt động tạo lập thị trường nhằm đảm bảo việc cung cấp thanh khoản của tổ chức phát hành. Các công ty chứng khoán phải thực hiện chế độ báo cáo hàng ngày, hàng tháng theo quy định tại Quy chế tạo lập thị trường và phòng ngừa rủi ro của tổ chức phát hành chứng quyền có bảo đảm tại HOSE.

Giá CW chịu tác động mạnh của giá cổ phiếu cơ sở, vậy có khả năng tác động vào giá cổ phiếu cơ sở để trục lợi từ CW hay không?

Trong suốt thời gian CW giao dịch hoặc đến khi đáo hạn, giá cổ phiếu cơ sở của CW có thể bị tác động nhằm chi phối giá CW. ể hạn chế nguy cơ này, tại thị trường Việt Nam, tiêu chí làm cổ phiếu cơ sở cho CW đang được quy định rất khắt khe, có thể nói là cao hơn các điều kiện sàng lọc trong rổ chỉ số VN30 và chặt chẽ hơn so với quy định tại một số thị trường châu Á.

Cụ thể, tại thị trường Hàn Quốc và Thái Lan, cổ phiếu cơ sở của CW thường là các cổ phiếu thành phần trong các chỉ số cơ bản của thị trường. Nhưng tại Việt Nam, cổ phiếu cơ sở của CW ngoài điều kiện là cổ phiếu thành phần của chỉ số VN30 còn phải đáp ứng các điều kiện khác về vốn hóa, thanh khoản, tỷ lệ cổ phiếu tự do chuyển nhượng, hiệu quả hoạt động kinh doanh cao hơn...

Bên cạnh đó, phương thức xác định giá thanh toán khi CW đáo hạn được quy định là bình quân giá đóng cửa của chứng khoán cơ sở trong 5 ngày giao dịch liền trước ngày đáo hạn nhằm hạn chế việc thao túng giá cổ phiếu cơ sở khi CW đáo hạn. Phương thức này đang được triển khai tại các thị trường như Hàn Quốc, Hồng Kông, Malaysia, Singapore.

Ngoài các quy định trên, HOSE đã xây dựng các tiêu chí giám sát nhằm theo dõi và phát hiện các biến động bất thường về giá cả, khối lượng giao dịch, xu hướng chuyển động giá của cả CW và cổ phiếu cơ sở.

iểm cần lưu ý là theo thông lệ đối với chứng quyền mua, khi lựa chọn cổ phiếu cơ sở cho các CW dự kiến phát hành, các tổ chức phát hành thường lựa chọn những cổ phiếu tốt, có tiềm năng tăng trưởng. Vì thế, một cổ phiếu nằm trong danh sách cổ phiếu được làm tài sản cơ sở cho chứng quyền có thể tạo được sự chú ý, thu hút nhà đầu tư.

Bà có thể chia sẻ những kinh nghiệm phát triển CW mà HOSE ghi nhận được khi tham khảo các thị trường phát triển trước?

CW là một sản phẩm tài chính mang lại nhiều lợi ích cho thị trường chứng khoán nói chung, cũng như các thành viên thị trường và nhà đầu tư nói riêng. ây là lý do chủ yếu khiến hơn 40 Sở giao dịch chứng khoán trên thế giới đã triển khai giao dịch sản phẩm chứng quyền.

Việc triển khai CW sẽ mở ra một kênh giao dịch mới trên thị trường, tạo điều kiện cho các nhà đầu tư có thể linh hoạt thực hiện chiến lược giao dịch của mình, tìm kiếm được suất sinh lợi cao hoặc thực hiện phòng ngừa rủi ro cho cổ phiếu cơ sở với chi phí thấp do đặc tính nổi bật nhất của CW chính là tính đòn bẩy cao.

Bên cạnh đó, CW sẽ là công cụ góp phần giải quyết bài toán hết room đối với nhà đầu tư nước ngoài vì CW không giới hạn tỷ lệ sở hữu của nhà đầu tư nước ngoài. iều này sẽ tạo động lực để thu hút thêm nhiều nhà đầu tư nước ngoài tham gia thị trường.

ối với công ty chứng khoán, tham gia phát hành CW sẽ góp phần tăng doanh thu, mở rộng thị phần khách hàng và tăng cường chất lượng của các công ty chứng khoán trên thị trường khi phải thực hiện các nghiệp vụ phức tạp như phòng ngừa rủi ro và tạo lập thị trường.

Tóm lại, việc triển khai CW là hoạt động tất yếu trong quá trình phát triển của thị trường chứng khoán, CW được kỳ vọng sẽ góp phần hoàn thiện cấu trúc sản phẩm, thúc đẩy hoạt động giao dịch trên thị trường cổ phiếu, hỗ trợ tái cấu trúc hoạt động của công ty chứng khoán...

Với sự chuẩn bị kỹ càng về mặt pháp lý, hệ thống giao dịch, thị trường CW tại Việt Nam kỳ vọng sẽ phát triển ổn định và bền vững, hạn chế thấp nhất những rủi ro có thể xảy ra.

Tuy nhiên, CW là một sản phẩm được đánh giá là rủi ro đối với nhà đầu tư, do đó nhà đầu tư cần tìm hiểu và trang bị kỹ kiến thức về CW trước khi tham gia giao dịch.

Tính đến ngày 17/6/2019 đã có 7 công ty chứng khoán (HSC, MBS, BSC, VPS, KIS, VND, SSI) được Ủy ban Chứng khoán Nhà nước cấp giấy chứng nhận chào bán chứng quyền có bảo đảm, với 10 mã CW dựa trên 6 cổ phiếu cơ sở là MWG, HPG, VNM, MBB, PNJ, FPT. 10 chứng quyền này đã được niêm yết và giao dịch trên HOSE từ ngày 28/6/2019.

Theo quy định, các cổ phiếu làm tài sản cơ sở cho chứng quyền phải đáp ứng các điều kiện sau: thuộc chỉ số VN30, HNX30; giá trị vốn hóa 5.000 tỷ đồng; tổng khối lượng giao dịch 25% lượng cổ phiếu tự do chuyển nhượng (freefloat) bình quân hoặc giá trị giao dịch hàng ngày 50 tỷ đồng ttrong 6 tháng gần nhất; tỷ lệ freefloat 20%; thời gian niêm yết 6 tháng; có lãi và không có lỗ lũy kế; không bị cảnh báo, tạm ngừng giao dịch, hủy niêm yết.

Thu Hương

Theo tinnhanhchungkhoan.vn

Xu thế điều chỉnh kéo dài, vốn ngoại vẫn không mất niềm tin  Kể từ sau cuộc khủng hoảng 2009 và thị trường chạm đáy cuối tháng 2/2009, chưa lúc nào chứng khoán Việt Nam lại trải qua 6 tháng đầu năm "vất vả" như 2019. Xu hướng tăng trưởng chỉ kéo dài trong 47 phiên kể từ tháng 1/2019 thì xu hướng điều chỉnh đã bước sang phiên thứ 60 kể từ giữa tháng 3...

Kể từ sau cuộc khủng hoảng 2009 và thị trường chạm đáy cuối tháng 2/2009, chưa lúc nào chứng khoán Việt Nam lại trải qua 6 tháng đầu năm "vất vả" như 2019. Xu hướng tăng trưởng chỉ kéo dài trong 47 phiên kể từ tháng 1/2019 thì xu hướng điều chỉnh đã bước sang phiên thứ 60 kể từ giữa tháng 3...

Clip nghi phạm đốt quán hát khiến 11 người chết ở Hà Nội01:29

Clip nghi phạm đốt quán hát khiến 11 người chết ở Hà Nội01:29 Lý do quán 'Hát cho nhau nghe' bị phóng hỏa khiến 11 người tử vong ở Hà Nội02:17

Lý do quán 'Hát cho nhau nghe' bị phóng hỏa khiến 11 người tử vong ở Hà Nội02:17 Danh tính nam tài xế ô tô tránh xe máy, đâm bé gái tử vong ở Tuyên Quang01:28

Danh tính nam tài xế ô tô tránh xe máy, đâm bé gái tử vong ở Tuyên Quang01:28 Cuộc gọi vô vọng của người nhà nạn nhân tử vong trong vụ cháy ở Hà Nội09:51

Cuộc gọi vô vọng của người nhà nạn nhân tử vong trong vụ cháy ở Hà Nội09:51 Ông Trump 'ra tay' trước khi nhậm chức09:28

Ông Trump 'ra tay' trước khi nhậm chức09:28 Diễn biến vụ nghi phạm đốt quán 'Hát cho nhau nghe' làm 11 người tử vong01:02

Diễn biến vụ nghi phạm đốt quán 'Hát cho nhau nghe' làm 11 người tử vong01:02 Tổng thống Putin: Nga sẵn sàng cho một cuộc 'đấu tên lửa' với Mỹ08:11

Tổng thống Putin: Nga sẵn sàng cho một cuộc 'đấu tên lửa' với Mỹ08:11 Vụ Mercedes-Benz dừng giữa làn ngược chiều: Xe đang "treo" 5 lỗi phạt nguội01:39

Vụ Mercedes-Benz dừng giữa làn ngược chiều: Xe đang "treo" 5 lỗi phạt nguội01:39 Chính phủ mới Syria muốn Nga 'xem xét lại' hiện diện quân sự08:31

Chính phủ mới Syria muốn Nga 'xem xét lại' hiện diện quân sự08:31 Chàng trai 20 tuổi kể lại khoảnh khắc lao vào cứu hộ trong vụ cháy quán cà phê02:26

Chàng trai 20 tuổi kể lại khoảnh khắc lao vào cứu hộ trong vụ cháy quán cà phê02:26 Mỹ cảnh báo khả năng Nga công nhận chương trình hạt nhân Triều Tiên15:14

Mỹ cảnh báo khả năng Nga công nhận chương trình hạt nhân Triều Tiên15:14Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Vợ kém 7 tuổi của CEO mặc mốt giấu quần ra mắt họ hàng, tuyên bố không nấu ăn, không làm việc nhà sau khi kết hôn

Netizen

17:32:17 23/12/2024

Mặc đẹp, sang dễ dàng với cặp đôi áo và chân váy

Thời trang

17:30:29 23/12/2024

Mỹ nhân gen Z số 1 showbiz bị đàn anh công khai mỉa mai, nguyên nhân thực sự là gì?

Sao châu á

17:26:52 23/12/2024

Nga nỗ lực xử lý thảm họa môi trường sau sự cố tràn dầu ở Biển Đen

Thế giới

17:10:46 23/12/2024

Hôm nay nấu gì: Bữa tối nhiều món ngon miệng lại ấm cúng

Ẩm thực

16:34:16 23/12/2024

Không thời gian: Hùng và bố căng thẳng

Phim việt

15:47:15 23/12/2024

Khánh Vân không tin nổi khi chồng hơn 17 tuổi làm điều này sau hôn lễ

Sao việt

15:44:24 23/12/2024

Nữ MC được Hoài Linh dẫn sang Mỹ: "Vợ anh ấy gọi điện khủng bố, xúc phạm tôi"

Tv show

15:40:46 23/12/2024

Hai người tử vong khi va chạm với xe tải tại nút giao cao tốc Diễn Châu - Bãi Vọt

Tin nổi bật

14:39:34 23/12/2024

Sau thương chiến, giới đầu tư chờ đợi Fed

Sau thương chiến, giới đầu tư chờ đợi Fed Mang nghìn tỷ ra nước ngoài, ngân hàng Việt đang làm ăn ra sao nơi xứ người?

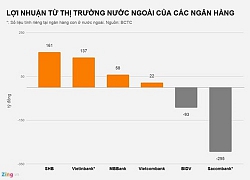

Mang nghìn tỷ ra nước ngoài, ngân hàng Việt đang làm ăn ra sao nơi xứ người?

Tăng tính thị trường để UPCoM vững bước

Tăng tính thị trường để UPCoM vững bước Thị trường cổ phiếu có thể xuất hiện nhịp hồi kỹ thuật

Thị trường cổ phiếu có thể xuất hiện nhịp hồi kỹ thuật Argentina nâng hạng lên mới nổi, Việt Nam không hưởng lợi nhiều

Argentina nâng hạng lên mới nổi, Việt Nam không hưởng lợi nhiều Chứng khoán Mỹ giảm điểm trong nỗi lo về Chứng khoán Mỹ toàn cầu

Chứng khoán Mỹ giảm điểm trong nỗi lo về Chứng khoán Mỹ toàn cầu Tăng mạnh, giá vàng lên cao nhất 1 tháng

Tăng mạnh, giá vàng lên cao nhất 1 tháng Vàng tăng mạnh do nỗi lo tăng trưởng toàn cầu

Vàng tăng mạnh do nỗi lo tăng trưởng toàn cầu Vợ Duy Mạnh gây choáng khi khoe tậu nhà ở trung tâm phố cổ, người đứng tên trên sổ đỏ mới gây chú ý

Vợ Duy Mạnh gây choáng khi khoe tậu nhà ở trung tâm phố cổ, người đứng tên trên sổ đỏ mới gây chú ý Chìm phà chở 14 người ở Quảng Nam, nhiều xe máy bị rơi xuống sông

Chìm phà chở 14 người ở Quảng Nam, nhiều xe máy bị rơi xuống sông Bão số 10 hình thành trên Biển Đông, tên quốc tế là Pabuk

Bão số 10 hình thành trên Biển Đông, tên quốc tế là Pabuk Văn Toàn nói lời đặc biệt với Hoà Minzy nhân kỷ niệm 10 năm ca hát, hứa hẹn chuyện "trăm năm"

Văn Toàn nói lời đặc biệt với Hoà Minzy nhân kỷ niệm 10 năm ca hát, hứa hẹn chuyện "trăm năm"

Camera ghi lại cảnh Dương Mịch bị bạn diễn quấy rối tình dục, thái độ của nữ diễn viên khiến 700 triệu người tranh cãi

Camera ghi lại cảnh Dương Mịch bị bạn diễn quấy rối tình dục, thái độ của nữ diễn viên khiến 700 triệu người tranh cãi 300 du khách bị đuổi khỏi sân bay khi chuẩn bị cất cánh: Hãng hàng không cho biết "không có gì nhầm lẫn"

300 du khách bị đuổi khỏi sân bay khi chuẩn bị cất cánh: Hãng hàng không cho biết "không có gì nhầm lẫn" Bé trai 7 tuổi tử vong trong hồ bơi của căn biệt thự ở TPHCM

Bé trai 7 tuổi tử vong trong hồ bơi của căn biệt thự ở TPHCM Rúng động vùng quê khi 2 thiếu niên nghiện game giết người

Rúng động vùng quê khi 2 thiếu niên nghiện game giết người Con gái Duy Phương: "Tôi không cấm cản ba tôi được"

Con gái Duy Phương: "Tôi không cấm cản ba tôi được" Vụ vé số trúng 2 tỷ đồng bị từ chối trả thưởng: Tòa yêu cầu bổ sung hồ sơ

Vụ vé số trúng 2 tỷ đồng bị từ chối trả thưởng: Tòa yêu cầu bổ sung hồ sơ Mẹ vợ bị con rể bán hết tài sản, U60 cay đắng ra phòng trọ 10m2 sống: Bật khóc khi nhìn thấy một thứ

Mẹ vợ bị con rể bán hết tài sản, U60 cay đắng ra phòng trọ 10m2 sống: Bật khóc khi nhìn thấy một thứ HOT: Quỳnh Nga đăng quang Á hậu 2 và giành 3 giải ở Miss Charm 2024!

HOT: Quỳnh Nga đăng quang Á hậu 2 và giành 3 giải ở Miss Charm 2024! Chồng ca sĩ Bích Tuyền bổ sung hơn 300 trang hồ sơ kiện đòi Đàm Vĩnh Hưng 1 USD

Chồng ca sĩ Bích Tuyền bổ sung hơn 300 trang hồ sơ kiện đòi Đàm Vĩnh Hưng 1 USD Bị Trấn Thành công khai "cảnh cáo", 1 đàn em liền đáp trả gây chú ý

Bị Trấn Thành công khai "cảnh cáo", 1 đàn em liền đáp trả gây chú ý