Cho vay tiêu dùng, ranh giới tư duy “quản” và “siết” (Bài 3): Kiểm soát cho vay của CTTC, cần thực hiện từ “gốc”

Dưới góc nhìn chuyên gia, việc hạn chế giải ngân bằng tiền mặt và dư nợ cho vay tiêu dùng giải ngân trực tiếp của các công ty tài chính sẽ gây nhiều bất lợi cho thị trường cho vay tiêu dùng Việt Nam nói chung và các công ty tài chính tiêu dùng nói riêng.

Bài 3: Kiểm soát cho vay của CTTC, cần thực hiện từ “gốc”

Một trong những điểm mấu chốt tại Dự thảo Thông tư sửa đổi, bổ sung Thông tư 43/2016/TT-NHNN (Thông tư 43) là hạn chế việc giải ngân bằng tiền mặt và dư nợ cho vay tiêu dùng giải ngân trực tiếp của các công ty tài chính (CTTC). Tuy nhiên, dưới góc nhìn chuyên gia, các quy định này sẽ gây nhiều bất lợi cho thị trường cho vay tiêu dùng Việt Nam nói chung và các CTTC tiêu dùng nói riêng nên cần được sửa đổi…

Thay vì can thiệp vào quyết định giải ngân, cần chặt chẽ hơn trong khâu xét duyệt hồ sơ tín dụng của CTTC

TS. Nguyễn Trí Hiếu Chuyên gia kinh tế.

Một trong những điểm mấu chốt tại Dự thảo Thông tư là hạn chế việc giải ngân bằng tiền mặt và dư nợ cho vay tiêu dùng giải ngân trực tiếp của CTTC. Nhìn ở góc độ tích cực, có lẽ NHNN muốn hạn chế rủi ro cho các tổ chức tín dụng nói chung, CTTC nói riêng và song song với đó là tạo hệ sinh thái nhằm thực hiện đề án phát triển thanh toán không dùng tiền mặt tại Việt Nam giai đoạn 2016 – 2020 đã được Chính phủ phê duyệt.

Tuy nhiên, một ngân hàng hay CTTC khi đã duyệt xét một hồ sơ tín dụng đã phải xem xét các khía cạnh để bảo đảm người đi vay tiền có khả năng trả nợ. Người vay đã có khả năng trả nợ sẽ không thể khống chế hạn mức giải ngân. Ngược lại, nếu khách hàng đã không có khả năng trả nợ thì việc giải ngân 30% hay giải ngân toàn bộ khoản tiền cũng không khác gì nhau. Do đó, đứng ở quan điểm rủi ro tín dụng, điều này là không hợp lý.

Tôi cho rằng, NHNN không nên can thiệp vào quyết định giải ngân, mà nên để các CTTC tự thỏa thuận với khách hàng. iểm quan trọng ở đây là NHNN cần quản lý rủi ro từ “gốc”, chứ không phải từ “ngọn”, tức là nên có quy định chặt chẽ hơn trong khâu xét duyệt hồ sơ tín dụng của CTTC.

Mặt khác, nếu cho rằng, mục đích của việc hạn chế giải ngân cho khách hàng bằng tiền mặt đối với các CTTC là thực hiện theo đề án phát triển thanh toán không dùng tiền mặt tại Việt Nam nhằm giảm tỷ trọng tiền mặt trên tổng phương tiện thanh toán ở mức thấp hơn 10% vào cuối năm 2020 thì cũng không hợp lý. Ở khía cạnh này, chính sách của Chính phủ và NHNN cần phải bao quát hơn.

ể lựa chọn hướng đi phù hợp cho thị trường trong nước, chúng ta có thể tham khảo quá trình phát triển tài chính tiêu dùng tại một số quốc gia trong khu vực.

Chẳng hạn, tại Thái Lan, năm 2004, các giới hạn đối với thẻ tín dụng: Tăng số tiền thanh toán tối thiểu hàng tháng từ 5% lên 10%; quy định thu nhập tối thiểu hàng tháng đối với chủ thẻ ít nhất là 15.000 THB (tương đương 11 triệu đồng); quy định tổng dư nợ cấp tín dụng tín chấp cho một khách hàng không được phép nhiều hơn 5 lần thu nhập trung bình hàng tháng của khách hàng đó; quy định việc hủy bỏ thẻ tín dụng sau khi khách hàng vi phạm nghĩa vụ thanh toán 3 tháng.

ến năm 2005, các giới hạn đối với khoản vay tiêu dùng tín chấp như sau: Tổng dư nợ các khoản vay tín chấp không được phép nhiều hơn 5 lần thu nhập trung bình hàng tháng của cá nhân đó.

Tới năm 2017, các giới hạn đối với thẻ tín dụng đã có sự thay đổi: ối với các khách hàng có thu nhập hàng tháng thấp hơn 50.000 THB (tương đương 36 triệu đồng), tổng hạn mức cấp tín dụng đối với khách hàng đó giảm từ 5 lần xuống còn 1,5 lần thu nhập hàng tháng của họ (nếu khách hàng có thu nhập hàng tháng ít hơn 30.000 THB, tương đương 22 triệu đồng); 3 lần thu nhập hàng tháng của khách hàng đó (nếu khách hàng có thu nhập hàng tháng từ 30.000 THB đến 50.000 THB, tương đương 22 – 36 triệu đồng).

Các giới hạn đối với khoản vay tiêu dùng tín chấp như sau: ối với các khách hàng có thu nhập hàng tháng thấp hơn 30.000 THB, tổng dư nợ cấp tín dụng cho các khoản vay tiêu dùng tín chấp của khách hàng không vượt quá 1,5 lần thu nhập hàng tháng của khách hàng đó và khách hàng không được cấp tín dụng bởi nhiều hơn 3 công ty.

Video đang HOT

Hay tại Indonesia, khách hàng có thu nhập dưới 3 triệu RP/tháng (khoảng 4,2 triệu đồng/tháng) thì không được cấp thẻ tín dụng; thu nhập từ 3 – 10 triệu RP/tháng (khoảng 4,8 – 16 triệu đồng/tháng) được sở hữu tối đa 2 thẻ tín dụng, với hạn mức tối đa gấp 3 lần thu nhập hàng tháng; thu nhập trên 10 triệu RP/tháng thì không bị giới hạn sở hữu thẻ tín dụng.

Với Malaysia, khách hàng có thu nhập dưới 36.000 RM (khoảng 200 triệu đồng)/năm chỉ được sở hữu tối đa 2 thẻ tín dụng và tổng hạn mức tín dụng không vượt quá 2 lần thu nhập hàng tháng, khoản thanh toán tối thiểu hàng tháng không được lớn hơn 5% tổng dư nợ…

Nên bỏ trần hạn mức giải ngân trực tiếp đối với các CTTC

Luật sư Trần Minh Hải, Giám đốc Công ty Luật Basico.

Các quy định tại Khoản 3 và Khoản 4, iều 4a – Dự thảo Thông tư về việc CTTC chỉ được giải ngân trực tiếp cho khách hàng vay và tổng dư nợ cho vay tiêu dùng giải ngân trực tiếp cho khách hàng vay không vượt quá 30% tổng dư nợ tín dụng tiêu dùng của CTTC là những nội dung mới hoàn toàn. Tôi cho rằng, các quy định này sẽ gây nhiều bất lợi cho thị trường cho vay tiêu dùng Việt Nam nói chung và các CTTC tiêu dùng nói riêng, cụ thể:

Thứ nhất, bó hẹp hoạt động kinh doanh của các CTTC. Một thực tế khó phủ nhận là tỷ lệ dư nợ giải ngân trực tiếp cho khách hàng vay trên tổng dư nợ của các CTTC rất cao, thậm chí có thể đạt tới gần 100%. Vậy nên, con số 30% mà Dự thảo đặt ra chắc chắn sẽ bó hẹp hoạt động cho vay của các CTTC. Từ điều kiện mới về giới hạn giải ngân trực tiếp, có thể suy ra CTTC bắt buộc phải giải ngân thông qua bên thụ hưởng trong 70% tổng dư nợ còn lại, đó là nhà bán hàng, nhà cung cấp dịch vụ cho khách hàng vay.

Nếu giải ngân cho bên thụ hưởng, khách hàng vay phải cung cấp hồ sơ, chứng từ chứng minh mục đích vay vốn để phục vụ cho quan hệ thanh toán với đối tượng này. Từ đó, CTTC phải kiểm soát để đảm bảo đảm khách hàng sử dụng vốn vay đúng mục đích qua các hồ sơ, chứng từ cung cấp…

iều này hoàn toàn không phù hợp với đặc điểm kinh doanh của các CTTC nói riêng và ngay cả hệ thống các tổ chức tín dụng nói chung, bởi yếu tố quyết định ảnh hưởng đến rủi ro tín dụng trong hoạt động cho vay chủ yếu là năng lực trả nợ, hiệu quả trong hoạt động kinh doanh của khách hàng.

Việc khách hàng có sử dụng vốn vay đúng mục đích hay không chỉ là vấn đề thứ yếu trong quản trị tín dụng. Các định chế tài chính lớn tại những thị trường ngân hàng lớn trên thế giới đã từ lâu không đặt ra yêu cầu phải kiểm soát mục đích vay vốn.

Do đó, nếu Ngân hàng Nhà nước (NHNN) tiếp tục duy trì hướng quy định quản lý hoạt động cho vay trên mục đích vay vốn sẽ khiến khách hàng và tổ chức cho vay phải tạo lập chứng từ chỉ để đáp ứng yêu cầu quy định, mà không đúng với thực tế sử dụng vốn. Hơn nữa, với hoạt động cho vay tiêu dùng – vốn được quản lý rủi ro chủ yếu dựa trên năng lực trả nợ của khách hàng, thì việc quản lý hoạt động cho vay dựa trên mục đích vay vốn càng bất hợp lý hơn.

Thứ hai, gây khó khăn trong triển khai kinh doanh của các CTTC mới, sản phẩm tín dụng tiêu dùng mới. Với các điều kiện được Dự thảo Thông tư bổ sung, hệ quả có thể thấy rõ là các CTTC mới được thành lập hoặc vừa hoàn tất quá trình tái cấu trúc theo hướng phát triển tín dụng tiêu dùng sẽ gặp khó khăn trong hoạt động cho vay tiêu dùng.

Các công ty này sẽ gần như không được cho vay giải ngân trực tiếp cho khách hàng vay, bởi hầu hết đang trong quá trình xây dựng cơ sở khách hàng mới và tổng dư nợ còn rất nhỏ để tính tỷ lệ 30% cho vay giải ngân trực tiếp đến khách hàng.

ối với các sản phẩm tín dụng tiêu dùng mới, đây là những sản phẩm được thiết kế đa dạng bằng nhiều hình thức, ngay cả khâu áp dụng công nghệ cao, cho vay qua thẻ tín dụng đều có đặc điểm hướng đến việc giải ngân trực tiếp, nhanh chóng tới chính khách hàng vay. Theo đó, việc hạn chế cho vay trực tiếp sẽ khiến các CTTC gặp khó khăn, trở ngại trong triển khai các sản phẩm tín dụng tiêu dùng mới này.

Thứ ba, dòng tiền giải ngân cho thị trường sẽ bị giảm thiểu vì giới hạn pháp lý. Từ 2 lý do trên sẽ dẫn đến hệ lụy là dòng vốn giải ngân cho thị trường tín dụng tiêu dùng suy giảm. iều này tác động xấu đến sự phát triển thị trường, đến cơ hội được tiếp cận nguồn vốn từ các CTTC của người có nhu cầu vay.

ây cũng là “điểm tối” trong nỗ lực chống lại tình trạng “ tín dụng đen” đang hoành hành, khi mà sự dễ dàng tiếp cận, dễ dàng giải ngân đang là “vũ khí” để loại hình tín dụng bất hợp pháp này cạnh tranh với tín dụng chính thống.

Tóm lại, với những bất cập nêu trên, cơ quan quản lý cần xem xét áp dụng quy định mới theo lộ trình, thay đổi từng bước cho phù hợp với thực tế hoạt động của các CTTC.

Tôi cho rằng, phương án hợp lý nhất là không áp trần hạn mức giải ngân trực tiếp đối với các CTTC. Trong trường hợp NHNN vẫn giữ quan điểm cần có một hạn mức nhất định, có thể xem xét nâng mức giải ngân trực tiếp lên tối đa khoảng 70% trong một số năm, thay vì 30% như dự kiến.

Bên cạnh đó, cần sửa đổi quy định phù hợp hơn đối với các trường hợp khách hàng vay lần đầu theo hướng không căn cứ vào lịch sử trả nợ tại chính công ty cho vay.

Nhuệ Mẫn

Theo tinnhanhchungkhoan.vn

Cho vay tiêu dùng, ranh giới tư duy "quản" và "siết" (Bài 2): Công ty tài chính trước áp lực thắt chặt điều kiện giải ngân

Khống chế giải ngân trực tiếp, hay vẫn được gọi là "cho vay tiền mặt" ở mức tối đa 30% là điều mà các công ty tài chính (CTTC) và các chuyên gia e ngại khiến hoạt động cho vay tiêu dùng bị "siết" lại.

Bài 2: Công ty tài chính trước áp lực thắt chặt điều kiện giải ngân

Theo quy định tại Dự thảo Thông tư sửa đổi, bổ sung Thông tư 43/2016/TT-NHNN, hoạt động giải ngân của các công ty tài chính (CTTC) sẽ bị kiểm soát chặt chẽ hơn. Về vấn đề này, các CTTC cho rằng, cơ quan quản lý nên thận trọng với mỗi thay đổi, bởi việc áp dụng các quy định phù hợp sẽ mang lại sự hiệu quả, tính hài hòa cho cả nền kinh tế nói chung và trong quản lý hoạt động cho vay tiêu dùng nói riêng...

Giải ngân trực tiếp không quá 30% tổng dư nợ: CTTC lo bị "bẻ ghi" chiến lược

Trao đổi với Báo ầu tư Chứng khoán về quy định giải ngân trực tiếp tại Dự thảo Thông tư là "Tổng dư nợ cho vay tiêu dùng giải ngân trực tiếp cho khách hàng vay không vượt quá 30% tổng dư nợ tín dụng tiêu dùng của CTTC, các CTTC đều chung quan điểm, nếu nội dung này được áp dụng sẽ tác động sâu rộng đến chiến lược kinh doanh của họ.

ại diện một CTTC có trụ sở tại TP.HCM cho biết, trên thị trường thế giới cũng như Việt Nam đang tồn tại đa dạng mô hình CTTC tiêu dùng. Theo đó, bên cạnh các CTTC tiêu dùng có chiến lược đa dạng hóa dòng sản phẩm (bao gồm các sản phẩm cho vay tiền mặt, cho vay mua hàng hóa trả góp, phát hành thẻ tín dụng...), đã và đang tồn tại những CTTC có chiến lược chuyên biệt hóa, tập trung hóa vào một dòng sản phẩm duy nhất như chỉ tập trung vào dòng sản phẩm thẻ tín dụng, hoặc chỉ tập trung vào dòng sản phẩm cho vay mua phương tiện vận chuyển như xe gắn máy, xe ô tô...

Chẳng hạn, LOTTE Finance đã cho ra mắt 2 dòng sản phẩm chiến lược là cho vay tiền mặt vào tháng 12/2018 và thẻ tín dụng (gồm LOTTE Finance Visa Platinum và LOTTE Finance Visa) vào tháng 4/2019.

Khác với sản phẩm của ngân hàng có thể phát triển đa năng, sản phẩm của CTTC được thiết kế chủ yếu phục vụ số đông (hàng triệu khách hàng với tốc độ mở rộng nhanh), cung cấp những khoản vay nhỏ lẻ, cần phải xử lý khối lượng đơn vay lớn trong một thời gian ngắn nên việc hệ thống công nghệ thông tin cùng với các hệ thống quản lý rủi ro, vận hành, kênh phân phối được thiết kế đặc thù theo sản phẩm chiến lược là phổ biến.

Cách thiết kế này có ưu điểm là dựa trên tính chuyên môn hóa cao, nên chi phí lõi trên một đầu sản phẩm thấp, khả năng triển khai đại trà nhanh chóng, còn nhược điểm là khi có bất cứ thay đổi nào về định hướng chiến lược sản phẩm, chiến lược kênh phân phối, thì tính đáp ứng rất hạn chế và mất nhiều chi phí để thay đổi, nhiều khi phải bỏ cả "dây chuyền" hiện tại để chuyển sang dây chuyền mới.

"Ngay tại thời điểm thành lập công ty, chúng tôi đã nghiên cứu kỹ lưỡng nhu cầu thị trường, cơ hội, thách thức, hành lang pháp lý, đối thủ cạnh tranh... để đưa đến quyết định phát triển sản phẩm chuyên biệt hóa là cho vay tiền mặt, giải ngân trực tiếp cho người vay.

ây là định hướng chiến lược, nên từ sản phẩm cho đến hệ thống vận hành, quản trị rủi ro, hệ thống công nghệ thông tin, hệ thống quy trình, quy chế, quy định nội bộ... đều xây dựng trên tiêu chí phục vụ này. Bởi vậy, việc quy định giới hạn mới như tại Dự thảo Thông tư sẽ ảnh hưởng lớn tới mô hình và chiến lược kinh doanh của chúng tôi", vị đại diện của CTTC trên nói.

iều kiện giải ngân trực tiếp gây bất lợi cho CTTC mới

Trước câu hỏi của Báo ầu tư Chứng khoán về sức ảnh hưởng của quy định CTTC chỉ được giải ngân trực tiếp cho khách hàng vay theo quy định tại iểm b, Khoản 1, iều 4a - Dự thảo Thông tư đối với khách hàng đã và đang vay tại CTTC đó (được đánh giá có lịch sử trả nợ tốt theo quy định nội bộ của CTTC...), đại diện SHB Finance cho biết, lịch sử hình thành, phát triển, quy mô của mỗi CTTC tại thị trường Việt Nam rất khác nhau.

ối với nhóm CTTC mới thành lập, do thời gian hoạt động chưa lâu, độ phủ chưa rộng, số lượng khách hàng thấp, việc bán chéo sản phẩm trong phạm vi hẹp sẽ gây khó khăn cho hoạt động kinh doanh của các CTTC này.

Theo SHB Finance, để có được khách hàng có lịch sử giao dịch tốt, các CTTC mới hoạt động sẽ phải mất tối thiểu 2 năm. Nếu rút ngắn thời gian cho vay đối với khách hàng thì sẽ gây sức ép về thời gian trả nợ và làm tăng số tiền trả nợ mỗi kỳ, dễ đẩy khách hàng đến áp lực trả nợ giống "tín dụng đen".

"ối tượng khách hàng của CTTC chủ yếu là công nhân và người lao động thu nhập thấp, nhu cầu cho vay không nhiều từ 25-30 triệu đồng, trong khi trần dư nợ của một cá nhân vay vốn không quá 100 triệu đồng, thời gian vay kéo dài từ 24-36 tháng, thời gian quay vòng khoản vạy chậm. Các khách hàng đã vay được vốn lần 1, phần nhiều ít có nhu cầu vay vốn mới khi chưa trả hết nợ cũ. Do vậy, khả năng giải ngân cho chính khách hàng trong tệp khách hàng cũ của các CTTC mới thành lập là khó và chậm", đại diện SHB Finance phân tích.

Chưa kể đến, với quy định giới hạn tỷ lệ giải ngân trực tiếp cho khách hàng, CTTC sẽ phải cạnh tranh gay gắt hơn trong việc cung cấp sản phẩm cho vay tiêu dùng. Các đối tác bán hàng hóa, dịch vụ có thể lợi dụng tình huống để ép các CTTC chấp nhận các đòi hỏi về mức phí chi trả, tiêu chuẩn cho vay..., gây rủi ro cho thị trường cho vay tiêu dùng.

"Cho dù CTTC tiêu dùng mới có đưa ra những chính sách hấp dẫn, ưu đãi hơn với các khách hàng, song quy định mới sẽ vẫn tạo lợi thế cạnh tranh hơn cho các tổ chức tín dụng không chịu sự điều chỉnh của Thông tư và các CTTC lâu năm, vốn đã có lượng khách hàng giao dịch lớn. iều này vô hình chung tạo sự cạnh tranh không lành mạnh trên thị trường", đại diện SHB Finance nói.

Thận trọng khi điều chỉnh chính sách

Trao đổi với Báo ầu tư Chứng khoán, đại diện các CTTC cho biết, đã trực tiếp thảo luận, trao đổi ý kiến với đại diện Ngân hàng Nhà nước (NHNN) về những tác động tiềm tàng sau khi Dự thảo Thông tư được phê duyệt. Theo đó, các CTTC đã đề xuất một số biện pháp để xử lý các phát sinh không mong muốn từ Dự thảo, chẳng hạn NHNN có thể nghiên cứu tham khảo các chính sách quản lý thị trường cho vay tiêu dùng ở các nước trong khu vực...

"Việc áp dụng các quy định để khống chế mức dư nợ vay tiêu dùng tín chấp trên một khách hàng dựa trên thu nhập mà một số quốc gia lân cận như Thái Lan, Indonesia, Malaysia... đã áp dụng thành công sẽ mang lại sự hiệu quả, tính hài hòa cho nền kinh tế nói chung và trong quản lý hoạt động cho vay tiêu dùng nói riêng tại Việt Nam, giúp thị trường này phát triển lành mạnh, bền vững, thay vì tác động vào phương thức giải ngân - vốn đang tạo sự linh hoạt, lựa chọn đa dạng cho khách hàng, cũng như trang bị tính cơ động có đủ sức 'tấn công' tín dụng phi chính thống của CTTC so với ngân hàng", đại diện VietCredit nêu ý kiến.

"Hiện nay, chỉ hình thức cho vay giải ngân trực tiếp cho khách hàng mới có lợi thế lớn nhất để người dân lựa chọn các CTTC thay cho vay 'tín dụng đen' (vì cùng cho vay tiền mặt). Nếu hạn chế điều này thì vô hình chung sẽ đẩy người dân quay trở lại với loại hình cho vay bất hợp pháp này", đại diện SHB Finance nhấn mạnh.

Nhằm đảm bảo việc cấp tín dụng tiêu dùng được an toàn hơn, tạo điều kiện thuận lợi cho người vay vốn, đồng thời tạo điều kiện cho các CTTC nhỏ, CTTC mới gia nhập thị có thể phát triển nhanh chóng, ổn định, góp phần đẩy lùi được "tín dụng đen", đại diện SHB Finance cho rằng, việc áp dụng phương thức giải ngân cho bên thụ hưởng hay cho người vay nên mang tính định hướng và có lộ trình áp dụng phù hợp với tình hình thực tế của nền kinh tế Việt Nam, tâm lý tiêu dùng của người dân và thực trạng của các CTTC.

ồng thời, không áp dụng hoặc áp dụng các giới hạn đối với các hình thức giải ngân cho vay tiêu dùng theo đặc điểm từng nhóm CTTC (phân chia theo vốn tự có, quy mô dư nợ, quy mô khách hàng)...; hướng tới kiểm soát hoạt động cho vay tiêu dùng của các CTTC tiêu dùng thông qua các dự án hỗ trợ về năng lực quản trị, điều hành và kiểm soát rủi ro, thu hồi nợ như hợp tác với các tổ chức tài chính quốc tế, các viện nghiên cứu xã hội để tập huấn, đào tạo cán bộ quản lý về quản lý rủi ro, thẩm định cho vay cá nhân, các dự án nghiên cứu chuyên sâu về tâm lý của người tiêu dùng Việt Nam...

"ể thị trường tài chính tiêu dùng phát triển ổn định, bền vững thì việc điều chỉnh sách là cần thiết, nhưng cần thận trọng, tránh gây khó khăn cho doanh nghiệp. Thực tế, tín dụng từ CTTC hiện chỉ chiếm 7% tín dụng tiêu dùng của nền kinh tế nên khó có thể gây tác động lớn", đại diện FE Credit nhìn nhận.

Nhuệ Mẫn

Theo tinnhanhchungkhoan.vn

Kinh doanh homestay: Không phải thích, có tiền là thành công  Nguồn cung homestay ở Việt Nam hiện khá lớn. Bên cạnh những đơn vị chuyên nghiệp, nhiều chủ đầu tư cá nhân cũng bỏ tiền làm homestay. Bên cạnh thuận lợi, yếu tố mùa vụ, tính cạnh tranh ngày càng cao là các khó khăn mà nhà đầu tư homestay đang phải đối diện. Không phải "thích là làm" sẽ thành công Tốt...

Nguồn cung homestay ở Việt Nam hiện khá lớn. Bên cạnh những đơn vị chuyên nghiệp, nhiều chủ đầu tư cá nhân cũng bỏ tiền làm homestay. Bên cạnh thuận lợi, yếu tố mùa vụ, tính cạnh tranh ngày càng cao là các khó khăn mà nhà đầu tư homestay đang phải đối diện. Không phải "thích là làm" sẽ thành công Tốt...

Phút nghẹt thở giải cứu bé gái 9 tuổi bị khống chế bằng dao trên mái nhà00:24

Phút nghẹt thở giải cứu bé gái 9 tuổi bị khống chế bằng dao trên mái nhà00:24 Tạm giữ 6 nghi can liên quan vụ nam sinh bị nhóm người đánh đến nứt sọ01:11

Tạm giữ 6 nghi can liên quan vụ nam sinh bị nhóm người đánh đến nứt sọ01:11 Con trai mất khi chữa cháy rừng, mẹ đau đớn nhớ khoảnh khắc cuối cùng01:02

Con trai mất khi chữa cháy rừng, mẹ đau đớn nhớ khoảnh khắc cuối cùng01:02 Ông Trump chuẩn bị 'hợp đồng chia đất' giữa Nga và Ukraine08:31

Ông Trump chuẩn bị 'hợp đồng chia đất' giữa Nga và Ukraine08:31 Ông Trump ký lệnh giải thể Bộ Giáo dục, phía Dân chủ phản ứng mạnh08:56

Ông Trump ký lệnh giải thể Bộ Giáo dục, phía Dân chủ phản ứng mạnh08:56 Cảnh sát trích xuất camera tìm 2 xe phân khối lớn phóng như bay trên cao tốc00:12

Cảnh sát trích xuất camera tìm 2 xe phân khối lớn phóng như bay trên cao tốc00:12 Lạ lùng nhóm người chặn con hẻm quây lưới đánh bóng bàn ở TPHCM01:05

Lạ lùng nhóm người chặn con hẻm quây lưới đánh bóng bàn ở TPHCM01:05 Cháy rừng Hàn Quốc: 15 người chết, chùa 1.300 năm tuổi bị thiêu rụi01:15

Cháy rừng Hàn Quốc: 15 người chết, chùa 1.300 năm tuổi bị thiêu rụi01:15 Xử phạt 4 tài xế trong đoàn xe Porsche lấn làn, vượt ẩu trên cao tốc00:31

Xử phạt 4 tài xế trong đoàn xe Porsche lấn làn, vượt ẩu trên cao tốc00:31 Làm rõ việc thanh niên đang khám răng cho trẻ em bị 3 người lao vào đánh túi bụi01:03

Làm rõ việc thanh niên đang khám răng cho trẻ em bị 3 người lao vào đánh túi bụi01:03 Bắt ba nghi can vụ dàn cảnh cướp 2 triệu USD của đại gia Tây Ninh16:04

Bắt ba nghi can vụ dàn cảnh cướp 2 triệu USD của đại gia Tây Ninh16:04Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Động đất 7,7 độ Richter ở Myanmar, rung chấn lan sang Việt Nam, Thái Lan, Trung Quốc

Thế giới

15:32:40 28/03/2025

Sao nam Vbiz bị HIV lên tiếng khi bị tố ăn cắp tiền trong khách sạn

Sao việt

15:23:49 28/03/2025

Tập cuối Khi cuộc đời cho bạn quả quýt: Kim Seon Ho có phải là chồng của IU?

Phim châu á

15:20:43 28/03/2025

Cụ bà 90 tuổi lau nước mắt rồi "dúi" cho con gái món đồ trong phòng bệnh, hàng triệu người không khỏi xúc động

Netizen

15:01:19 28/03/2025

Người đàn ông bất ngờ đột tử chỉ vì uống quá nhiều nước

Lạ vui

14:40:16 28/03/2025

Gia đình Kim Sae Ron thừa nhận đoạn tin nhắn với Kim Soo Hyun năm 2016 là bản tái dựng, không phải hình ảnh gốc

Sao châu á

14:38:18 28/03/2025

NÓNG: Người dân TP HCM xôn xao bởi rung lắc

Tin nổi bật

14:14:49 28/03/2025

Lĩnh 9 năm tù vì gây thương tích cho vợ hờ và 3 người nhà

Pháp luật

14:09:44 28/03/2025

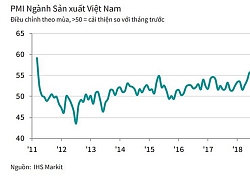

Chiến tranh thương mại phủ bóng lên đơn đặt hàng xuất khẩu

Chiến tranh thương mại phủ bóng lên đơn đặt hàng xuất khẩu Giá vàng sụt giảm mạnh, mất mốc quan trọng ngay đầu tuần

Giá vàng sụt giảm mạnh, mất mốc quan trọng ngay đầu tuần

Giấy tờ có giá bao gồm những gì?

Giấy tờ có giá bao gồm những gì? Nắn dòng vốn cho vay bất động sản hợp lý

Nắn dòng vốn cho vay bất động sản hợp lý Cẩn trọng khi dùng thẻ tín dụng, lãi suất cao hơn tín dụng đen

Cẩn trọng khi dùng thẻ tín dụng, lãi suất cao hơn tín dụng đen Sôi động trước Lễ giới thiệu dự án Central City Uông Bí

Sôi động trước Lễ giới thiệu dự án Central City Uông Bí Siết giải ngân trực tiếp cho vay tiêu dùng: Thách thức với lĩnh vực còn non trẻ

Siết giải ngân trực tiếp cho vay tiêu dùng: Thách thức với lĩnh vực còn non trẻ Siết giải ngân trực tiếp hay giám sát bằng chuẩn quản trị rủi ro?

Siết giải ngân trực tiếp hay giám sát bằng chuẩn quản trị rủi ro? "Em bé thiên niên kỷ" của Trung Quốc đột tử ở tuổi 25

"Em bé thiên niên kỷ" của Trung Quốc đột tử ở tuổi 25 Lộ tin nhắn nghi công ty Kim Soo Hyun nói dối: Kim Sae Ron 5 lần 7 lượt nhắc tới chữ "chết", đòi tới bến 12,3 tỷ đồng

Lộ tin nhắn nghi công ty Kim Soo Hyun nói dối: Kim Sae Ron 5 lần 7 lượt nhắc tới chữ "chết", đòi tới bến 12,3 tỷ đồng Sốc: Ngô Kiến Huy và quản lý 12 năm mâu thuẫn chuyện tiền bạc, nam ca sĩ đăng đàn yêu cầu đối chất!

Sốc: Ngô Kiến Huy và quản lý 12 năm mâu thuẫn chuyện tiền bạc, nam ca sĩ đăng đàn yêu cầu đối chất! Mặc drama, Quang Hải vẫn từng nói Chu Thanh Huyền có "102"

Mặc drama, Quang Hải vẫn từng nói Chu Thanh Huyền có "102" Nữ NSƯT sở hữu nhà mặt tiền quận 1, U40 đẹp như đôi mươi vẫn lẻ bóng, một mình nuôi con

Nữ NSƯT sở hữu nhà mặt tiền quận 1, U40 đẹp như đôi mươi vẫn lẻ bóng, một mình nuôi con Hồ Hoài Anh lần đầu tái xuất truyền hình sau ồn ào, đời tư hiện ra sao?

Hồ Hoài Anh lần đầu tái xuất truyền hình sau ồn ào, đời tư hiện ra sao? 6 năm sau khi Sulli mất, anh trai đăng đàn ám chỉ uẩn khúc về cái chết của em gái

6 năm sau khi Sulli mất, anh trai đăng đàn ám chỉ uẩn khúc về cái chết của em gái Xuyên đêm bắt giữ đối tượng bị Hoa Kỳ truy nã về tội "Giết người"

Xuyên đêm bắt giữ đối tượng bị Hoa Kỳ truy nã về tội "Giết người" Cuộc đời bi kịch của vợ chồng ở TPHCM từng trúng độc đắc 10 tờ vé số

Cuộc đời bi kịch của vợ chồng ở TPHCM từng trúng độc đắc 10 tờ vé số Kim Soo Hyun bị phạt 3300 tỷ vì bê bối với Kim Sae Ron, khiến cả 1 đế chế bị đuổi khỏi Hàn Quốc?

Kim Soo Hyun bị phạt 3300 tỷ vì bê bối với Kim Sae Ron, khiến cả 1 đế chế bị đuổi khỏi Hàn Quốc? Đại nhạc hội quy tụ dàn Anh Trai khủng bị hoãn vì ế vé

Đại nhạc hội quy tụ dàn Anh Trai khủng bị hoãn vì ế vé Nhan sắc đáng kinh ngạc của diễn viên Kiều Chinh ở tuổi U90

Nhan sắc đáng kinh ngạc của diễn viên Kiều Chinh ở tuổi U90 Họp báo nóng của gia đình Kim Sae Ron: Công bố loạt tin nhắn "vượt mức tình tứ" nghi Kim Soo Hyun gửi nữ diễn viên năm 16 tuổi

Họp báo nóng của gia đình Kim Sae Ron: Công bố loạt tin nhắn "vượt mức tình tứ" nghi Kim Soo Hyun gửi nữ diễn viên năm 16 tuổi Vợ chồng nam diễn viên nổi tiếng VFC vừa nhận danh hiệu 'Gương mặt trẻ Việt Nam triển vọng năm 2024' là ai?

Vợ chồng nam diễn viên nổi tiếng VFC vừa nhận danh hiệu 'Gương mặt trẻ Việt Nam triển vọng năm 2024' là ai? Nguyên mẫu của Park Bo Gum - IU ở Khi Cuộc Đời Cho Bạn Quả Quýt: Hoàn hảo hơn trên phim khiến ai cũng nể

Nguyên mẫu của Park Bo Gum - IU ở Khi Cuộc Đời Cho Bạn Quả Quýt: Hoàn hảo hơn trên phim khiến ai cũng nể Bắt giữ đối tượng dùng dao uy hiếp, lôi bé gái lên mái nhà ở Bắc Ninh

Bắt giữ đối tượng dùng dao uy hiếp, lôi bé gái lên mái nhà ở Bắc Ninh Lộ tin nhắn nghi Kim Sae Ron cùng quẫn vì bị công ty Kim Soo Hyun đòi nợ: "Họ đã lừa mình"

Lộ tin nhắn nghi Kim Sae Ron cùng quẫn vì bị công ty Kim Soo Hyun đòi nợ: "Họ đã lừa mình"