Cách nào kiểm soát nguồn vốn vào bất động sản

Bộ Xây dựng , Báo Xây dựng tổ chức tọa đàm “Kiểm soát nguồn vốn vào bất động sản (BĐS): Chính sách và tác động” ngày 11/5 tại Hà Nội, thu hút đông đảo các chuyên gia về tài chính, đầu tư, BĐS, tín dụng ngân hàng , luật sư, doanh nghiệp BĐS trong, ngoài nước tham dự, góp ý xây dựng các giải pháp thực thi.

Hiện trạng thị trường BĐS

Theo các chuyên gia BĐS, khoảng 70% vốn đầu tư của 90% doanh nghiệp BĐS đang dựa vào vốn vay ngân hàng. Từ năm 2019, khi NHNN siết chặt tín dụng theo lộ trình, lãi suất cho vay được đẩy lên cao từ 11 – 12%/năm; nguồn vốn trung và dài hạn giảm từ 45% xuống 40%, hệ số rủi ro đối với các khoản cho vay BĐS tăng từ 150% lên 200%…, nên các doanh nghiệp BĐS đối mặt với thách thức lớn về nguồn vốn. Vì vậy, nhiều doanh nghiệp BĐS phải chủ động tìm kiếm các dòng tiền mới thông qua thị trường chứng khoán, trái phiếu doanh nghiệp… Tuy nhiên, tâm lý các nhà đầu tư đang bị “lung lay” từ việc thanh, kiểm tra và xử lý các sai phạm liên quan đến phát hành trái phiếu và cổ phiếu của một số doanh nghiệp.

Cách nào kiểm soát nguồn vốn vào BĐS?

Theo số liệu của Ngân hàng Nhà nước (NHNN), tổng dư nợ cho vay BĐS hiện khoảng hơn 2 triệu tỷ đồng, chiếm 20% tổng dư nợ nền kinh tế. Quý I/2022, dư nợ tín dụng BĐS đạt 783.942 tỷ đồng. Để đáp ứng nhu cầu về vốn cho hồi phục và tăng trưởng kinh tế, NHNN Việt Nam tiếp tục giữ nguyên lãi suất điều hành, tạo điều kiện để các tổ chức tín dụng tiếp tục giảm lãi suất cho vay, hỗ trợ nền kinh tế phục hồi… Năm 2022, dự kiến tăng trưởng tín dụng BĐS có thể đạt từ 9 – 10%.

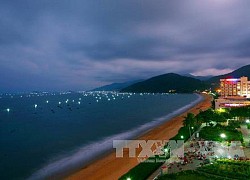

Thời gian qua, việc tăng trưởng nóng của thị trường BĐS với sự tham gia ồ ạt của các nhà đầu tư lướt sóng, sử dụng đòn bẩy tài chính từ vốn vay ngân hàng đã gây ra nguy cơ rủi ro cho thị trường. Theo báo cáo của Bộ Xây dựng, giá các phân khúc BĐS tại các địa phương đều có xu hướng tăng, tỷ lệ tăng bình quân từ 3 – 10% so với cuối năm 2021. Tại các vùng ven Hà Nội, TP Hồ Chí Minh và các tỉnh Thái Bình, Lâm Đồng, Khánh Hoà, Đà Nẵng, Đồng Nai… đang có hiện tượng giá và lượng giao dịch đất nền tăng nhanh tới 15 – 20% so với cuối năm 2021…

Theo chỉ đạo của Thủ tướng Chính phủ, Ngân hàng Nhà nước (NHHNN) yêu cầu các tổ chức tín dụng kiểm soát chặt chẽ tốc độ tăng trưởng tín dụng theo đúng chỉ tiêu được NHNN giao thực hiện trong năm 2022, phù hợp với các giải pháp điều hành chính sách tiền tệ, tín dụng, hoạt động ngân hàng của Chính phủ và NHNN. Đối với các lĩnh vực tiềm ẩn rủi ro hoặc chịu ảnh hưởng của dịch bệnh COVID-19, nhất là BĐS, NHNN yêu cầu các tổ chức tín dụng kiểm soát chặt chẽ tốc độ tăng dư nợ tín dụng và chất lượng tín dụng, trong đó, tăng cường kiểm soát các khoản cấp tín dụng đối với nhà đầu tư vay vốn để tham gia đấu giá đất, đảm bảo đúng quy định của pháp luật , kịp thời báo cáo NHNN khi phát hiện dấu hiệu vi phạm pháp luật để có biện pháp xử lý.

Qua tìm hiểu, các chuyên gia có nhiều quan điểm khác nhau đánh giá về tác động của chính sách đối với việc kiểm soát nguồn vốn vào thị trường BĐS. Đại diện NHNN cho rằng, cần kiểm soát để điều chuyển dòng tiền vào phục hồi sản xuất. Tuy nhiên, cũng có nhiều chuyên gia lại phản hồi về chính sách có thể có “tác động ngược” khi BĐS là đầu ra của hàng trăm sản phẩm, ngành nghề sản xuất khác như vật liệu xây dựng, nội – ngoại thất, cảnh quan cây xanh, thiết bị điện, điện tử… và tạo công ăn việc làm cho hàng triệu lao động hàng năm.

Riêng cộng đồng các doanh nghiệp BĐS tiếp tục lâm vào tình trạng khó khăn nếu không tiếp cận được nguồn vốn để hoạt động. Giá nhà đất có thể leo thang và cơ hội tiếp cận với nhà ở của người dân sẽ giảm. Vì vậy, đại diện các doanh nghiệp đề xuất kiến nghị việc kiểm soát nguồn vốn nên có lộ trình, có rà soát đối với dự án đủ điều kiện pháp lý, đúng tiến độ. Không nên thực thi chính sách siết nguồn vốn vào bất động sản theo kiểu “đánh đồng” tất cả các dự án, sẽ ảnh hưởng đến thị trường.

Khơi thông

Video đang HOT

Trước thực tế trên, với vai trò cơ quan quản lý Nhà nước về lĩnh vực BĐS, Bộ Xây dựng đề nghị trình Quốc hội cho ý kiến và thông qua Luật Đất đai (sửa đổi), để tạo cơ sở pháp lý đối với hoạt động kinh doanh quyền sử dụng đất; Luật Nhà ở (sửa đổi), Luật Kinh doanh BĐS (sửa đổi) để tạo khung pháp lý cho hoạt động kinh doanh BĐS, tăng cường hiệu quả quản lý thị trường; đồng thời, đề nghị các Bộ, ngành tiếp tục nghiên cứu trình cơ quan có thẩm quyền ban hành các cơ chế, chính sách pháp luật về đầu tư, quy hoạch, xây dựng, đất đai, thuế, tín dụng, kinh doanh BĐS… để tăng cường quản lý, tháo gỡ khó khăn, tạo điều kiện thuận lợi cho phát triển thị trường.

Đáng chú ý, Bộ Xây dựng đề xuất nghiên cứu sửa đổi Nghị định 153/2020/NĐ-CP ngày 31/12/2020 của Chính phủ về chào bán, giao dịch trái phiếu doanh nghiệp tại thị trường trong nước và chào bán trái phiếu doanh nghiệp ra thị trường quốc tế, nhằm kịp thời kiểm soát, điều chỉnh chính sách để thị trường BĐS phát triển ổn định, minh bạch và hạn chế việc sử dụng nguồn vốn cho vay sản xuất, tiêu dùng vào đầu tư, kinh doanh BĐS.

Ngoài ra, Bộ Xây dựng yêu cầu các địa phương khẩn trương lập, thẩm định, phê duyệt quy hoạch xây dựng đô thị, nông thôn, kế hoạch sử dụng đất; rà soát, bổ sung quy hoạch đô thị, quy hoạch khu công nghiệp, bảo đảm dành đủ quỹ đất cho phát triển nhà ở xã hội , nhà ở công nhân, nhất là quy định dành 20% quỹ đất ở đã đầu tư hạ tầng kỹ thuật trong các dự án nhà ở thương mại, khu đô thị để đầu tư phát triển nhà ở xã hội theo pháp luật về nhà ở.

Đặc biệt tại các địa phương đang “sốt đất ảo”, Bộ Xây dựng yêu cầu công khai minh bạch thông tin quy hoạch xây dựng, danh mục, tiến độ triển khai các dự án phát triển cơ sở hạ tầng, BĐS; có biện pháp quản lý, ngăn chặn việc tách thửa không đúng quy định, “phân lô, bán nền” tại các khu vực không có quy hoạch và chấn chỉnh hành vi mua bán trao tay nhiều lần, “thổi giá” gây nhiễu loạn thông tin thị trường BĐS; đồng thời, đẩy nhanh việc cấp Giấy chứng nhận quyền sử dụng đất, quyền sở hữu nhà ở cho người dân trong các dự án nhà ở, khu đô thị mới đã đủ điều kiện, tránh tình trạng khiếu kiện kéo dài.

Ở góc độ chính sách, PGS.TS Ngô Trí Long, Nguyên Viện trưởng Viện Nghiên cứu thị trường giá cả (Bộ Tài chính) góp ý, NHNN và các ngân hàng Thương mại cần tiếp tục duy trì, cải thiện dòng vốn cho thị trường BĐS, với những chính sách tiền tệ vận hành linh hoạt, đảm bảo tăng trưởng tín dụng ổn định, nhằm liên kết khách hàng gồm nhà đầu tư – nhà thầu – nhà cung cấp vật liệu xây dựng. Ngoài ra, Chính phủ cần sớm bổ sung hành lang pháp lý quy định chế tài phi ngân hàng như: Quỹ đầu tư BĐS, quỹ tín thác BĐS…; quản lý trái phiếu doanh nghiệp theo lộ trình để khuyến khích các doanh nghiệp BĐS uy tín tiếp tục phát hành trái phiếu, coi đây là kênh huy động vốn trung, dài hạn quan trọng, giảm áp lực lên hệ thống ngân hàng…

Dòng tín dụng ngân hàng chảy vào các 'sân sau' bất động sản thế nào?

Gần đây, một số chuyên gia kinh tế bày tỏ lo ngại dòng tín dụng ngân hàng đang chảy nhiều vào các "sân sau" bất động sản, có thể gây rủi ro cho hệ thống tài chính và cả nền kinh tế.

Dòng vốn huy động đáng ra phải được đẩy vào phục vụ cả nền kinh tế thì một số ngân hàng lại dùng dòng tiền đó vào trong các lĩnh vực hoạt động riêng của họ; trong đó, có những doanh nghiệp bất động sản liên quan đến chủ tịch ngân hàng, thành viên hội đồng quản trị... Vậy dòng tín dụng ngân hàng có thể chảy vào các "sân sau" qua các hình thức nào?

Dòng tín dụng ngân hàng đang chảy vào các sân sau bất động sản. Ảnh minh họa: Danh Lam/TTXVN

Nhiều cách xóa vết dòng tiền

Một lãnh đạo ngân hàng có công ty "sân sau" hoạt động trong lĩnh vực bất động sản - xây dựng, công ty này đến ngân hàng vay một số tiền rất lớn để xây dựng tòa nhà văn phòng cho thuê và được ngân hàng chấp thuận cho vay. Sau đó, ngân hàng lại ký hợp đồng thuê tòa nhà này làm trụ sở ngân hàng.

Đáng chú ý, hợp đồng thuê được ký trong vòng 20 năm và ngân hàng trả trước tiền thuê. Doanh nghiệp sẽ dùng số tiền trả trước này để trả nợ vay ngân hàng. Qua những bút toán như vậy, lãnh đạo ngân hàng có thể sở hữu khối tài sản rất lớn nhờ vào việc dùng tiền ngân hàng và thông qua công ty "sân sau".

Đó là một trong những trường hợp mà lãnh đạo sở hữu ngân hàng tài trợ vốn cho công ty "sân sau" của mình được Tiến sĩ Nguyễn Trí Hiếu, cựu cán bộ cấp cao hoạt động hơn 40 năm trong ngành ngân hàng chia sẻ với phóng viên.

Theo vị chuyên gia này, trường hợp trên không chỉ xảy ra ở một ngân hàng, mà vài chủ ngân hàng khác cũng làm tương tự. Họ đã làm giàu bằng cách dùng tiền khách hàng để tài trợ vốn cho "sân sau". Tuy nhiên, ngày nay, với các biện pháp giám sát chặt chẽ của cơ quan quản lý nhà nước, các lãnh đạo ngân hàng muốn tài trợ vốn cho "sân sau" có thể sẽ không dám làm lộ liễu như trên. Song, họ có "trăm phương ngàn cách" để tìm cách xóa dấu vết của dòng tiền thông qua nhiều thành phần tham dự vào chuỗi vận chuyển dòng tiền.

"Một trong những cách xóa dấu vết dòng tiền là sử dụng tiền mặt, nhưng cách này cũng có nhiều hạn chế. Ngày nay, việc doanh nghiệp "sân sau" phát hành trái phiếu và bán cho các ngân hàng là một trong những công cụ tài chính hữu hiệu cho những giao dịch loại này. Đây là một tệ nạn có thể mang đến nhiều rủi ro cho hệ thống tài chính và cả nền kinh tế", Tiến sĩ Nguyễn Trí Hiếu nói.

Thực tế, vài năm gần đây, cùng với chính sách đẩy mạnh phát triển thị trường vốn, hình thức phát hành trái phiếu doanh nghiệp đang được nhiều doanh nghiệp ưa chuộng. Đáng lưu ý, phần lớn trái phiếu của các doanh nghiệp bất động sản được các ngân hàng, công ty chứng khoán mua lại và rủi ro cho vay đang bị che lấp.

Thống kê mới đây của Công ty cổ phần Chứng khoán SSI cho thấy, trong năm 2021, các doanh nghiệp phát hành tổng cộng 722.700 tỷ đồng, tăng 56% so với năm 2020. Trong số đó, các doanh nghiệp bất động sản vẫn là nhóm phát hành nhiều nhất, chiếm 44% tổng lượng trái phiếu doanh nghiệp phát hành và tăng 66,3%.

Đáng chú ý, trong số trái phiếu bất động sản, số trái phiếu không có tài sản đảm bảo hoặc đảm bảo (một phần/toàn bộ) bằng cổ phiếu chiếm tới 54,2% lượng phát hành. SSI cho rằng, con số thực tế có thể lớn hơn, vì có tới 10% trái phiếu bất động sản phát hành không có thông tin về tài sản đảm bảo. Trong khi đó, các ngân hàng và công ty chứng khoán là những nhà đầu tư lớn nhất, chiếm 48% trái phiếu bất động sản phát hành.

Tại một hội thảo mới đây, Tiến sĩ Lê Xuân Nghĩa, Viện trưởng Viện Nghiên cứu và Phát triển kinh doanh cũng bày tỏ lo ngại dòng tín dụng ngân hàng chảy vào các "sân sau" bất động sản thông qua hình thức mua trái phiếu doanh nghiệp.

"Con số các ngân hàng cho vay ở các tập đoàn "sân sau" lớn đến mức đáng báo động và chưa từng có trong lịch sử Việt Nam. Tuy nhiên, các con số công bố chính thức vẫn đúng theo Luật Các tổ chức tín dụng và đây là điều rất đáng lo ngại", ông Nghĩa bày tỏ lo ngại.

Theo Phó Giáo sư, Tiến sĩ Đinh Trọng Thịnh, Giảng viên cao cấp của Học viện Tài chính, bản thân ông đã có lần cảnh báo về tình trạng sở hữu chéo giữa các nhà đầu tư bất động sản và ngân hàng. Việc sở hữu chéo giữa các nhà đầu tư bất động sản và ngân hàng có thể dẫn đến việc có một số trường hợp được ngân hàng ưu tiên cho vay hoặc bằng một hình thức rót vốn nào đó. Điều này sẽ dẫn đến nhiều hệ lụy trong việc cho vay cũng như tạo sự mất bình đẳng giữa các doanh nghiệp.

Theo ông Thịnh, dù Ngân hàng Nhà nước có quy định giới hạn cho vay vào bất động sản, tuy nhiên, nếu đó là chủ ngân hàng, thành viên hội đồng quản trị... thì họ sẽ có nhiều cách để cho doanh nghiệp "sân sau" được vay vốn. Chẳng hạn, doanh nghiệp có thể phát hành trái phiếu và ngân hàng sẽ đứng ra mua. Đây cũng là một hình thức cho vay, song rủi ro cho vay đã bị che lấp.

Giám sát các trường hợp sở hữu chéo

Thực tế trong thời gian qua, hoạt động cho vay vào lĩnh vực bất động sản, vấn đề sở hữu chéo vẫn luôn được Ngân hàng Nhà nước giám sát chặt chẽ thông qua hệ thống văn bản pháp luật như Luật các Tổ chức tín dụng; Luật Doanh nghiệp; Thông tư 22/2019/TT-NHNN quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài (trước đó là Thông tư 36); Thông tư 41/2016/TT-NHNN về tỷ lệ an toàn vốn... Tuy nhiên, vẫn có lỗ hổng để dòng tín dụng chảy vào các lợi ích nhóm.

Theo ông Lê Hoàng Châu, Chủ tịch Hiệp hội Bất động sản TP Hồ Chí Minh (HOREA), trong quy chế hoạt động của các tổ chức tín dụng không cho phép sở hữu chéo, các công ty bất động sản có sở hữu cổ phần, tham gia điều hành ở ngân hàng thì phải đúng theo quy định pháp luật. Tuy nhiên, thực tế vẫn có trường hợp trước đó là chủ doanh nghiệp bất động sản, hiện làm lãnh đạo ngân hàng thương mại mà về mặt danh nghĩa, họ không còn là chủ doanh nghiệp, song thực chất vẫn sở hữu và chi phối đồng thời cả hai.

Mặt khác, hầu hết các doanh nghiệp bất động sản hiện có khuynh hướng hoạt động đa ngành, với hệ sinh thái bao gồm cả các công ty thành viên, liên kết, thân hữu... Các ông chủ này có thể thông qua hệ sinh thái của mình để hoạt động bên ngân hàng và ảnh hưởng đến dòng tín dụng của ngân hàng.

ADVERTISING

Thậm chí, họ có thể sử dụng nhân viên mở công ty để có được các khoản vay từ các ngân hàng và sau đó chuyển tiền trở lại doanh nghiệp của họ. Thật khó để theo dõi các giao dịch này mà không cần điều tra pháp lý kỹ lưỡng, vốn thường chỉ được tiến hành khi có những vụ bê bối lớn xảy ra.

Báo cáo của nhóm chuyên gia đăng trên Viện Nghiên cứu Đông Nam Á (ISEAS - Singapore) ngày 17/2/2022 cho rằng, để tránh những rủi ro liên quan đến việc ngân hàng bị các công ty bất động sản "thao túng", cơ quan quản lý cần có một hệ thống thông tin tốt hơn để theo dõi quyền sở hữu của các ngân hàng và giảm thiểu tình trạng sở hữu tập trung

Đồng thời, yêu cầu có sự đa dạng trong HĐQT và nâng cao vai trò của thành viên HĐQT độc lập. Khi quyền sở hữu không tập trung vào một vài cổ đông lớn và thành viên HĐQT độc lập có thể loại bỏ phương thức kinh doanh mờ ám. Các ngân hàng sẽ được quản lý tốt hơn và chuẩn bị tốt hơn để đối phó với những cú sốc bên ngoài cũng như tránh được những trường hợp như Evergrande (Trung Quốc) xảy ra ở Việt Nam.

Theo chuyên gia Đinh Trọng Thịnh, các quy định của Ngân hàng Nhà nước liên quan kiểm soát tín dụng vào bất động sản vẫn có giá trị nhất định trong việc kiểm tra giám sát hoạt động ngân hàng. Tuy nhiên, để hạn chế tình trạng tín dụng chảy vào các "sân sau", các cơ quan quản lý cần tăng cường kiểm tra giám sát hoạt động cho vay bất động sản tại các ngân hàng có lãnh đạo liên quan đến doanh nghiệp bất động sản. Đồng thời, giám sát các hình thức cho vay khác nhau, kể cả việc mua bán trái phiếu, cho vay thông qua các lĩnh vực khác... để hướng dòng tín dụng của ngân hàng chảy vào các lĩnh vực sản xuất kinh doanh, phục vụ cả nền kinh tế.

Chuyên gia Nguyễn Trí Hiếu cũng khuyến nghị Ngân hàng Nhà nước đặc biệt giám sát chặt chẽ hoạt động mua bán trái phiếu doanh nghiệp của các ngân hàng, xem những khoản mua trái phiếu đó có phải là công ty "sân sau" không?

"Nền kinh tế Việt Nam đang "trở mình" bước vào giai đoạn mới sau hai năm chịu ảnh hưởng của dịch bệnh COVID-19 cũng như biến chuyển liên quan đến cuộc chiến Nga - Ukraine. Do đó, các hoạt động kinh tế cần được điều hành liêm chính nhất và việc ngăn ngừa, xóa bỏ lợi ích nhóm, đặc biệt trong lĩnh vực tài chính ngân hàng sẽ là tiền đề quan trọng để đất nước phát triển trong giai đoạn mới", chuyên gia Nguyễn Trí Hiếu nói.

Mỗi giai đoạn sốt giá bất động sản tăng gấp 10 lần  Chuyên gia cho biết, nước ngoài không có chu kỳ lặp lại sốt giá, nhưng tại Việt Nam, năm 1990 - 1992 đất tăng gấp 10 lần, năm 2000 - 2002 tăng gấp 10 lần, cứ thế tăng lên và giờ đã tăng rất nhiều lần. Siết tín dụng, nguồn cung càng giảm. Tại hội thảo: "Khơi thông dòng vốn cho thị trường...

Chuyên gia cho biết, nước ngoài không có chu kỳ lặp lại sốt giá, nhưng tại Việt Nam, năm 1990 - 1992 đất tăng gấp 10 lần, năm 2000 - 2002 tăng gấp 10 lần, cứ thế tăng lên và giờ đã tăng rất nhiều lần. Siết tín dụng, nguồn cung càng giảm. Tại hội thảo: "Khơi thông dòng vốn cho thị trường...

Vụ sai sót ở bản tin thời sự VTV: BTV kỳ cựu bị đình chỉ công tác, CĐM bức xúc03:38

Vụ sai sót ở bản tin thời sự VTV: BTV kỳ cựu bị đình chỉ công tác, CĐM bức xúc03:38 Thủ tướng thăm hỏi người dân chịu thiệt hại do mưa lũ ở Điện Biên02:13

Thủ tướng thăm hỏi người dân chịu thiệt hại do mưa lũ ở Điện Biên02:13 'Mệnh lệnh' của trưởng bản 9X giúp 90 người thoát thảm họa lũ quét02:16

'Mệnh lệnh' của trưởng bản 9X giúp 90 người thoát thảm họa lũ quét02:16 Gia đình thoát lật tàu Hạ Long: từ bỏ ý định với một câu 'tiên đoán' của lao công?03:38

Gia đình thoát lật tàu Hạ Long: từ bỏ ý định với một câu 'tiên đoán' của lao công?03:38 Hiện trường tan hoang sau trận lũ kinh hoàng khiến 12 người chết và mất tích03:27

Hiện trường tan hoang sau trận lũ kinh hoàng khiến 12 người chết và mất tích03:27 Ngôi nhà xây dở của Bình Gold ở quê và những điều lần đầu được người dân hé lộ: "Đi ra đường mắt nó cứ long sòng sọc"06:39

Ngôi nhà xây dở của Bình Gold ở quê và những điều lần đầu được người dân hé lộ: "Đi ra đường mắt nó cứ long sòng sọc"06:39 Danh tính 10 nạn nhân tử vong trong vụ lật xe khách tại Hà Tĩnh11:47

Danh tính 10 nạn nhân tử vong trong vụ lật xe khách tại Hà Tĩnh11:47 Hiện tượng hiếm lạ ở tang lễ Hoàng Nam Tiến, người nhà thấy xong khóc ngất03:16

Hiện tượng hiếm lạ ở tang lễ Hoàng Nam Tiến, người nhà thấy xong khóc ngất03:16 Sở VH-TT TP.HCM lên tiếng vụ Jack J97 livestream họp báo00:47

Sở VH-TT TP.HCM lên tiếng vụ Jack J97 livestream họp báo00:47 Nhìn từ trực thăng: Xã miền núi Mỹ Lý ở Nghệ An tan hoang sau lũ dữ06:20

Nhìn từ trực thăng: Xã miền núi Mỹ Lý ở Nghệ An tan hoang sau lũ dữ06:20 Giải cứu 4 con trâu bị lũ cuốn trôi ra biển Cửa Lò00:46

Giải cứu 4 con trâu bị lũ cuốn trôi ra biển Cửa Lò00:46Tiêu điểm

Tin đang nóng

Tin mới nhất

Bắc Bộ có mưa giải nhiệt, đề phòng lũ quét, sạt lở đất

Công an Cần Thơ triệu tập người "tố" Công ty C.P. Việt Nam bán thịt heo bệnh

Người đàn ông trộm 3 két bia rồi lên xe máy tẩu thoát chỉ trong vài giây

Hai người tử vong sau va chạm xe khách

Người đàn ông Ninh Bình tử vong vì lý do hi hữu khi lái xe nâng

Chở 35 tấn quặng đi lạc, tài xế người Lào được cả làng giúp đỡ

Lý do tài xế chặn đầu rồi giật chìa khóa xe khách trên đường Vành đai 3

Vì sao cựu bí thư đảng ủy và chủ tịch xã bị khởi tố vẫn làm việc?

Xác heo vứt ra bờ kè, chính quyền xã Tây Sơn cấp tốc khử trùng

Nam thanh niên mặc đồ xe ôm công nghệ đập kính xe tải khai gì?

Hỏa hoạn liên tiếp ở ven biển Đà Nẵng, cảnh báo nguy cơ mùa nắng nóng

Quảng Trị: Bất ngờ phát hiện thi thể người đi đánh bắt cá qua đêm không về

Có thể bạn quan tâm

Rò rỉ viên pin siêu mỏng của iPhone 17 Air

Đồ 2-tek

11:24:00 05/08/2025

Giải cứu tài xế mắc kẹt trong cabin xe container lật ngang ở Hải Phòng

Pháp luật

11:21:04 05/08/2025

3 nhóm người không nên uống nước lá tía tô

Sức khỏe

11:20:33 05/08/2025

Sao Việt 5/8: Quang Minh tổ chức sinh nhật lãng mạn cho bạn gái

Sao việt

11:17:02 05/08/2025

Phát hiện quái vật biển 183 triệu năm tuổi 'ẩn náu' trong lớp hóa thạch

Lạ vui

11:14:54 05/08/2025

Nữ sinh giành được suất học bổng Ireland có tỷ lệ cạnh tranh khốc liệt

Netizen

11:08:40 05/08/2025

4 con giáp xui xẻo nhất năm 2026

Trắc nghiệm

10:33:59 05/08/2025

"Có anh, nơi ấy bình yên" tập 6: Xuân nhờ Bằng giúp giữ ghế phó chủ tịch xã

Phim việt

10:22:32 05/08/2025

Triệu Lộ Tư tiết lộ thêm thông tin gây sốc

Sao châu á

10:12:22 05/08/2025

Venus Williams bật khóc kể lại hành trình chiến thắng tử thần

Sao thể thao

10:12:09 05/08/2025

Điểm danh các địa phương chậm triển khai thu phí không dừng

Điểm danh các địa phương chậm triển khai thu phí không dừng Công bố kết luận thanh tra đào tạo, sát hạch lái xe tại Bà Rịa – Vũng Tàu

Công bố kết luận thanh tra đào tạo, sát hạch lái xe tại Bà Rịa – Vũng Tàu Tồn kho bất động sản gần như không có, dự án ra đến đâu tiêu thụ hết đến đấy

Tồn kho bất động sản gần như không có, dự án ra đến đâu tiêu thụ hết đến đấy Đề xuất căn hộ chung cư sở hữu 50 năm: Cần cân nhắc kỹ lợi, hại

Đề xuất căn hộ chung cư sở hữu 50 năm: Cần cân nhắc kỹ lợi, hại 'Tắc' 30 tỷ USD bất động sản du lịch

'Tắc' 30 tỷ USD bất động sản du lịch Trái phiếu bất động sản: Áp lực trả nợ

Trái phiếu bất động sản: Áp lực trả nợ Siết cho vay bất động sản, người nghèo lo khó mua nhà

Siết cho vay bất động sản, người nghèo lo khó mua nhà Đã đến lúc thị trường bất động sản phải thanh lọc?

Đã đến lúc thị trường bất động sản phải thanh lọc? Vì sao các "ông lớn" địa ốc đua nhau đổ tiền vào phân khúc bất động sản này?

Vì sao các "ông lớn" địa ốc đua nhau đổ tiền vào phân khúc bất động sản này? Bất động sản công nghiệp 'dậy sóng'

Bất động sản công nghiệp 'dậy sóng' Khởi công xây dựng khu nhà ở công nhân tại khu công nghiệp Đông Mai (Quảng Ninh)

Khởi công xây dựng khu nhà ở công nhân tại khu công nghiệp Đông Mai (Quảng Ninh) Doanh nghiệp bất động sản khởi sắc nhờ hoạt động tài chính

Doanh nghiệp bất động sản khởi sắc nhờ hoạt động tài chính Nhận diện thị trường và vinh danh thương hiệu bất động sản dẫn đầu năm 2021 2022

Nhận diện thị trường và vinh danh thương hiệu bất động sản dẫn đầu năm 2021 2022 Ông lớn bất động sản làm ăn èo uột, cổ phiếu vẫn tăng mạnh

Ông lớn bất động sản làm ăn èo uột, cổ phiếu vẫn tăng mạnh Người đàn ông rơi từ tầng cao siêu thị Aeon Mall Long Biên ở Hà Nội

Người đàn ông rơi từ tầng cao siêu thị Aeon Mall Long Biên ở Hà Nội Gặp bé gái 2 tuổi lang thang lúc 1h sáng, tài xế Gia Lai có hành động ấm lòng

Gặp bé gái 2 tuổi lang thang lúc 1h sáng, tài xế Gia Lai có hành động ấm lòng 'Người hùng nhí' ở Ninh Bình kể phút lao mình xuống kênh cứu em nhỏ

'Người hùng nhí' ở Ninh Bình kể phút lao mình xuống kênh cứu em nhỏ Xin nhập làn không được, người đàn ông đi ô tô con chạy lên xe khách rút chìa khóa rồi bỏ đi

Xin nhập làn không được, người đàn ông đi ô tô con chạy lên xe khách rút chìa khóa rồi bỏ đi Nam thanh niên tự đâm vào bụng mình, người bán dao nhanh chóng rời hiện trường

Nam thanh niên tự đâm vào bụng mình, người bán dao nhanh chóng rời hiện trường Sự thật về cột nước "phun trào như núi lửa" ở Bắc Ninh

Sự thật về cột nước "phun trào như núi lửa" ở Bắc Ninh Thủ tướng gửi thư khen Trưởng bản Mùa A Thi mưu trí cứu gần 100 dân bản khỏi lũ quét

Thủ tướng gửi thư khen Trưởng bản Mùa A Thi mưu trí cứu gần 100 dân bản khỏi lũ quét Con trai ông Hoàng Nam Tiến kể về lễ tang xúc động của ba, ước đổi 10 năm để lấy 1 điều quý giá

Con trai ông Hoàng Nam Tiến kể về lễ tang xúc động của ba, ước đổi 10 năm để lấy 1 điều quý giá Orlando Bloom tung đòn trả đũa Katy Perry, bị khán giả mắng gay gắt "hèn hạ"

Orlando Bloom tung đòn trả đũa Katy Perry, bị khán giả mắng gay gắt "hèn hạ" Đang yên đang lành, Song Hye Kyo bất ngờ bị tình cũ "gọi hồn"

Đang yên đang lành, Song Hye Kyo bất ngờ bị tình cũ "gọi hồn" Mỹ nhân Hậu Duệ Mặt Trời đoàn tụ con trai sau 13 năm bị chồng đánh đập, bố chồng đuổi đi

Mỹ nhân Hậu Duệ Mặt Trời đoàn tụ con trai sau 13 năm bị chồng đánh đập, bố chồng đuổi đi Thái Lan: Thủ tướng bị đình chỉ nộp bản giải trình lên Tòa án Hiến pháp

Thái Lan: Thủ tướng bị đình chỉ nộp bản giải trình lên Tòa án Hiến pháp

Xe chở 12.000 điện thoại gập Samsung bị đánh cắp

Xe chở 12.000 điện thoại gập Samsung bị đánh cắp Bỏ vợ vì không sinh con trai, 4 năm sau chồng cũ khóc cầu xin tôi một điều

Bỏ vợ vì không sinh con trai, 4 năm sau chồng cũ khóc cầu xin tôi một điều Lời khai của gã câm điếc sát hại người yêu, nhét vào vali vứt ở hẻm TPHCM

Lời khai của gã câm điếc sát hại người yêu, nhét vào vali vứt ở hẻm TPHCM Siêu mẫu Victoria's Secret và "thợ gội đầu" Đậu Kiêu bị đuổi khỏi gia tộc trùm sòng bạc Macau?

Siêu mẫu Victoria's Secret và "thợ gội đầu" Đậu Kiêu bị đuổi khỏi gia tộc trùm sòng bạc Macau?

Hóa đơn 870.000 đồng cho 8 ly nước ở quán cà phê Đà Lạt gây tranh cãi

Hóa đơn 870.000 đồng cho 8 ly nước ở quán cà phê Đà Lạt gây tranh cãi Chấn động showbiz Hàn: Nam diễn viên "Penthouse" Song Young Kyu được phát hiện tử vong bất thường trong ô tô

Chấn động showbiz Hàn: Nam diễn viên "Penthouse" Song Young Kyu được phát hiện tử vong bất thường trong ô tô Tình trạng hiện tại của Lệ Quyên sau khi vướng tin bị bạn trai kém tuổi lừa tình mất trắng biệt thự trăm tỷ

Tình trạng hiện tại của Lệ Quyên sau khi vướng tin bị bạn trai kém tuổi lừa tình mất trắng biệt thự trăm tỷ Trọng tài Trần Đình Thịnh qua đời

Trọng tài Trần Đình Thịnh qua đời Em gái Hoa hậu Ý Nhi trổ mã xinh đẹp khiến ai nấy đều ngỡ ngàng

Em gái Hoa hậu Ý Nhi trổ mã xinh đẹp khiến ai nấy đều ngỡ ngàng Cầu hôn bằng trực thăng ở Bali gây sốt mạng: Đầu tư cả nghìn đô, nam nữ chính đẹp như phim ngôn tình là ai?

Cầu hôn bằng trực thăng ở Bali gây sốt mạng: Đầu tư cả nghìn đô, nam nữ chính đẹp như phim ngôn tình là ai? Nghi phạm chính trong đường dây mua bán người liên tỉnh bị bắt

Nghi phạm chính trong đường dây mua bán người liên tỉnh bị bắt