BVSC: 4 cổ phiếu tốt nhà đầu tư cần lưu ý

Thay vì cố đoán điểm đáy của thị trường, nhà đầu tư có thể lựa chọn các cổ phiếu có triển vọng tốt, đi kèm với định giá hấp dẫn cho mục tiêu đầu tư trung và dài hạn. Báo Đầu tư Chứng khoán giới thiệu bài viết của CTCK Bảo Việt (BVSC) lưu ý nhà đầu tư một số cơ hội đáng xem xét.

PMC – tăng trưởng tốt, định giá hấp dẫn

6 tháng đầu năm 2016, CTCP Dược phẩm Dược liệu Pharmedic (Mã PMC – HNX) đạt 197,7 tỷ đồng doanh thu, tăng 9% so với cùng kỳ năm ngoái; lợi nhuận sau thuế đạt 34,4 tỷ đồng, tăng 19,2% so với cùng thời gian năm ngoái. Lợi nhuận đạt mức tăng trưởng tốt hơn chủ yếu nhờ tiết giảm chi phí. Dự báo cả năm 2016, PMC có thể đạt được 434 tỷ đồng doanh thu và 74,7 tỷ đồng lợi nhuận sau thuế, tăng trưởng lần lượt 12% và 17% so với năm 2015.

Hiện tại, tình hình tài chính của PMC rất lành mạnh khi Công ty hoàn toàn không có nợ vay, tiền và tương đương tiền chiếm đến 48% tổng tài sản.

Cùng với đó, cổ phiếu PMC có định giá hấp dẫn, với mức P/E khoảng 7,5x, khá thấp so với bình quân ngành dược nói chung và so với một doanh nghiệp có hoạt động kinh doanh, tăng trưởng tốt và tình hình tài chính lành mạnh.

Nhiều sản phẩm của PMC đã được khách hàng tin dùng trong nhiều năm qua nhờ chất lượng tốt và giá thành rất cạnh tranh. Trong đó, có thể kể đến 3 sản phẩm nổi bật là B.A.R, Thuốc nhỏ mắt mũi Natri Clorid 0,9% và thuốc nước phụ khoa Gynofar. Cụ thể, sản phẩm B.A.R là thuốc chuyên trị các bệnh về gan, chiếm khoảng 10% tổng doanh thu. Tuy cùng chức năng điều trị gan nhưng giá bán của B.A.R ước tính thấp hơn khoảng 50% so với các loại thông dụng trên thị trường là Boganic (Trapharco) và Naturenz (DHG Pharma).

Nhóm sản phẩm nước nhỏ mắt, mũi được người dùng ưa chuộng vì an toàn cho trẻ em, thiết kế và liều lượng sản phẩm thuận tiện cho người dùng, cảm giác khi dùng dễ chịu. Nhóm này chiếm khoảng 30%-40% tổng doanh thu. Cuối cùng là sản phẩm thuốc nước phụ khoa Gynofar chiếm khoảng 30% tổng doanh thu. Sản phẩm tiêu thụ tốt chủ yếu nhờ giá thành cạnh tranh.

Hệ thống phân phối của PMC đã phát triển tại 49/63 tỉnh thành, việc tăng độ phủ của mạng lưới phân phối giúp PMC tăng doanh thu kênh OTC. Trong 6 tháng đầu năm 2016, số lượng khách hàng của PMC đã tăng trưởng khoảng 5%.

HPG – Lợi thế về nguyên liệu giá thấp, sản phẩm đang đà tăng giá

Video đang HOT

Năm 2016, sản lượng tiêu thụ thép của HPG được dự báo có thể tăng trưởng mạnh nhờ thuế tự vệ đối với thép nhập khẩu giúp hạn chế lượng thép Trung Quốc nhập vào Việt Nam, đồng thời, lò cao 3 đi vào hoạt động trong vòng 3 tháng đã đạt được 100% công suất, giúp giảm giá thành sản xuất và gia tăng năng lực sản xuất cho toàn Tập đoàn Hòa Phát (HPG – HOSE).

Trong nửa đầu năm 2016, HPG đã tiêu thụ được 780.000 tấn thép xây dựng và 140.000 tấn phôi thép, tăng khoảng 36% so với cùng kỳ năm 2015. Ước tính cả năm 2016, HPG có thể tiêu thụ được 1,6 triệu tấn thép và 300.000 tấn phôi, tăng trưởng 37% so với năm trước.

Ngoài ra, HPG đã tích trữ được một lượng quặng sắt đảm bảo đủ để sản xuất cho cả năm 2016 với mức giá bình quân 40 USD/tấn, thấp hơn khoảng 35% so với giá quặng sắt hiện nay (61,72 USD/tấn), đảm bảo biên lợi nhuận tiếp tục duy trì ở mức cao trong nửa cuối năm 2016.

Theo BVSC, ước tính năm 2016, HPG có thể đạt 31.584 tỷ đồng doanh thu và 5.917 tỷ đồng lợi nhuận sau thuế, tăng 15% về doanh thu và 69% về lợi nhuận so với năm 2015.

Trong dài hạn, thuế tự vệ đối với phôi thép và thép dài nhập khẩu sẽ hết hiệu lực vào tháng 3/2020, tuy nhiên, theo quy định của WTO, biện pháp tự vệ có thể kéo dài 4 năm và sau đó có thể gia hạn, với tổng thời gian áp dụng và gia hạn tối đa là 8 năm. Do đó HPG sẽ được hưởng lợi trong ít nhất 4 năm và có thể 8 năm tới, nhờ thuế tự vệ đối với thép nhập khẩu.

Các mảng kinh doanh mới như bất động sản Madarin Garden 2, dự án tôn mạ màu, dự án sản xuất thức ăn chăn nuôi và chăn nuôi có thể không mang lại lợi nhuận trong ngắn hạn cho HPG, tuy nhiên, tiềm năng từ các dự án này khá tốt khi trong ngành sản xuất thức ăn chăn nuôi, các doanh nghiệp có quy mô nhỏ lẻ đang giữ đến 40% thị phần toàn ngành. Ngoài ra, rủi ro của ngành cũng không cao khi đặc trưng của ngành là vốn đầu tư nhỏ, dòng tiền quay vòng nhanh và điểm hòa vốn rất thấp (25% – 30% công suất).

Đối với ngành chăn nuôi, BVSC đánh giá đây là ngành hàng rủi ro nhất của HPG do lo ngại từ cạnh tranh với các sản phẩm nhập khẩu sau khi TPP có hiệu lực. Tuy nhiên, ngành chăn nuôi Việt Nam sẽ có thời gian chuẩn bị từ 8 – 10 năm sau khi TPP ký kết chính thức và thuế nhập khẩu dần về 0%.

Với việc HPG đầu tư quy mô lớn cũng như tự chủ được nguồn nguyên liệu thức ăn chăn nuôi, có thể hy vọng vào khả năng cạnh tranh của HPG khi thuế nhập khẩu bị dỡ bỏ. Trong trường hợp xấu, không có khả năng cạnh tranh với hàng nhập khẩu, thì vốn đầu tư vào hệ thống chuồng trại cho chăn nuôi của HPG cũng chiếm tỷ trọng rất thấp.

VSC – Cảng VIP Green tạo động lực tăng trưởng trong dài hạn

Cảng VIP Green đã giúp Công ty cổ phần Tập đoàn Container Việt Nam (VSC – HOSE) giải quyết được bài toán tăng trưởng bằng việc mở rộng công suất. Với việc đầu tư vào VIP Green, VSC đã nâng công suất khai thác cảng từ 350.000 TEU lên 800.000 TEU, đứng thứ 2 khu vực Hải Phòng về năng lực bốc xếp container. Cảng VIP Green cũng có vị trí đắc địa nhất khu vực Hải Phòng.

Các hiệp định thương mại, đặc biệt là TPP sẽ thu hút thêm nhiều dòng vốn FDI vào khu vực phía Bắc, thúc đẩy giao thương hàng hóa quốc tế của Việt Nam, nhờ đó lượng hàng hóa qua cảng tăng trưởng tích cực.

Hiện tại, VSC có nguồn khách hàng ổn định, thương hiệu mạnh và sức khỏe tài chính lành mạnh. Năm 2016, cảng VIP Green có thể đạt sản lượng bốc xếp 350.000 TEU, tương ứng 70% công suất thiết kế, ghi nhận 401 tỷ đồng doanh thu và 49 tỷ đồng lợi nhuận ròng cho VSC. Kết quả tích cực này dựa trên những lợi thế vượt trội của VIP Green về vị trí và thiết bị cảng, nguồn khách hàng ổn định và tăng trưởng chung tích cực của ngành.

Bên cạnh đó, Cảng Green vẫn đảm bảo sản lượng thực hiện tại ngưỡng công suất toàn dụng. Thực tế, ảnh hưởng của việc khách hàng lớn Evergreen chuyển sang sử dụng VIP Green không quá lớn do tháng 4/2016, cảng Green đã tìm được 3 khách hàng mới thay thế Evergreen. Sản lượng bốc xếp tại cảng Green dự báo đạt 350.000 TEU, đạt doanh thu 376 tỷ đồng và lợi nhuận ròng 206 tỷ đồng.

Nhìn chung, năm 2016, VSC được dự báo sẽ đạt 1.190 tỷ đồng doanh thu (tăng 28% so với năm trước) và 294 tỷ đồng lợi nhuận sau thuế (tăng 6% so với năm 2015). Lợi nhuận từ VIP Green sẽ bù đắp được phần lợi nhuận đột biến từ container lạnh của năm 2015.

Theo BVSC, VIP Green có thể đạt công suất tối đa 500.000 TEU trong năm 2017. Tăng trưởng mạnh mẽ về doanh thu trong khi chi phí tài chính bắt đầu giảm khiến lợi nhuận của DN có khả năng tăng trưởng vượt trội, dự báo đạt 1.430 tỷ đồng doanh thu và 354 tỷ đồng lợi nhuận sau thuế vào năm 2017.

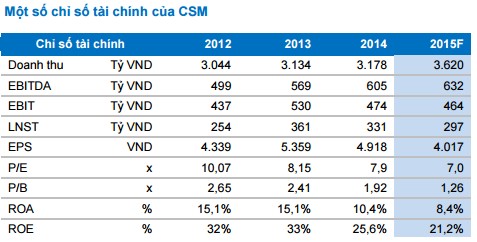

DRC -thị phần lớn, thương hiệu lâu năm

Ngành săm lốp vẫn là một trong những nhóm ngành sản xuất mà BVSC đánh giá khả quan trong dài hạn, xét trên dư địa tăng trưởng của mức tiêu thụ ôtô tại Việt Nam. Đại diện tiêu biểu của ngành này là Công ty cổ phần Cao su Đà Nẵng (DRC – HOSE), doanh nghiệp thuần về sản xuất, với vai trò là một trong những đối thủ đầu ngành săm lốp, có thị phần lớn và thương hiệu lâu năm, đặc biệt là trong mảng săm lốp tải nặng.

BVSC dự báo kết quả kinh doanh nửa cuối 2016 khả quan với doanh thu thuần đạt 1.781 tỷ đồng (tăng 8,5% so với năm trước) và lợi nhuận sau thuế đạt 225 tỷ đồng (tăng 6,6% so với cùng kỳ năm trước, với giả định (1) giá cao su bình quân chỉ bằng năm 2015 dựa trên những yếu tố chúng tôi đã đề cập ở trên và (2) tiêu thụ lốp Radial cải thiện hơn với cao điểm là quý IV/2016 và qua đó cả năm đạt 230.000 lốp (tăng 31% so với năm trước).

Lưu Văn Lương – Phó Giám đốc phụ trách phân tích ngành, BVSC

Theo_Tin Nhanh Chứng Khoán

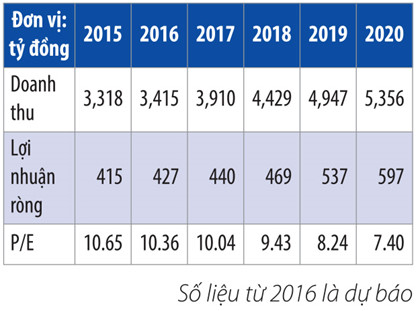

CSM: Lợi nhuận quý IV/2015 có thể giảm nhẹ, năm 2016 lạc quan

BVSC cho biết, CSM sẽ được hưởng lợi từ sự bùng nổ của thị trường xe tải, qua đó công ty sẽ có cơ hội để mở rộng thị trường cho lốp Radial; hạn chế sự thay thế của lốp Radial đối với sản phẩm lốp Bias truyền thống trong ngắn hạn.

Kết quả kinh doanh quý III/2015 kém khả quan

Tổng doanh thu thuần quý III/2015 của CTCP Công nghiệp Cao Su Miền Nam (mã CSM - HOSE) đạt 834 tỷ đồng, chỉ tăng trưởng 4% bất chấp sự đóng góp đáng kể hơn từ lốp Radial; lợi nhuận sau thuế đạt 53 tỷ đồng, giảm mạnh 32% so với cùng kỳ.

Đáng chú ý, giá bán bình quân trong quý III/2015 giảm 8%; sản lượng Radial chỉ đạt 18.300 lốp khá thấp so với kỳ vọng. Bên cạnh đó, công ty ghi nhận khoản lỗ tỷ giá 17 tỷ đồng. Trong khi đó, thị trường xuất khẩu có vẻ khả quan hơn với doanh thu tăng 9,5%.

Dự báo lợi nhuận quý IV/2015 tiếp tục giảm nhẹ

Doanh thu quý IV dự báo đạt 841 tỷ đồng (giảm 7,4% so với cùng kỳ) và lợi nhuận sau thuế 78 tỷ đồng (giảm 7,1% so với cùng kỳ). Như vậy cả năm 2015, CSM có thể đạt tổng doanh thu 3.620 tỷ đồng (tăng 14% so với năm trước) và lợi nhuận sau thuế đạt 297 tỷ đồng (giảm 10,3% so với năm trước). EPS dự phóng 4.017 đồng tương ứng với P/E forward 2015 là 7 lần.

Công ty Chứng khoán Bảo Việt (BVSC) cho biết, CSM sẽ được hưởng lợi từ sự bùng nổ của thị trường xe tải, qua đó công ty sẽ có cơ hội để mở rộng thị trường cho lốp Radial; hạn chế sự thay thế của lốp Radial đối với sản phẩm lốp Bias truyền thống trong ngắn hạn.

Nguồn: BVSC

Triển vọng KQKD năm 2016 lạc quan hơn

BVSC dự báo tổng doanh thu năm 2016 của CSM đạt 3.580 tỷ đồng (giảm nhẹ 1% so với năm trước) và lợi nhuận sau thuế 327 tỷ đồng (tăng 10% so với năm trước), tăng trưởng lần lượt 12% và 34% sau khi loại trừ yếu tố đột biến trong năm 2015. EPS dự phóng 4.416 đồng tương ứng với P/E forward 2016 là 6,4 lần.

Dự báo trên của BVSC dựa trên cơ sở giá đầu vào bình quân thấp hơn 6%; sản lượng Radial đạt 150.000 lốp với giá bình quân 4,2 triệu đồng/lốp; khoản hỗ trợ di dời 7,5 tỷ còn lại sẽ được ghi nhận trong năm 2016.

Với vị thế là một trong những doanh nghiệp đầu ngành săm lốp với thương hiệu, hệ thống phân phối mạnh và còn nhiều tiềm năng tăng trưởng, BVSC cho rằng P/E forward 2016 ở mức 6,4x là chưa hợp lý đối với một blue-chip như CSM. Ngoài ra, cần phải nhấn mạnh lịch sử trả cổ tức tiền mặt đều đặn 20-25% tương ứng với tỷ suất cổ tức 7-9%/năm.

Theo_NDH

Góc nhìn kỹ thuật phiên 8/8: Đáy ngắn hạn đã được xác định  VN-Index điều chỉnh giảm điểm mạnh về vùng hỗ trợ quan trọng 630 điểm ( /- 5 điểm). Đây chính là đáy ngắn hạn của thị trường và dòng tiền đầu cơ sẽ sớm quay trở lại. Theo đó, tuần này sẽ là tuần tăng điểm, khi VN-Index hồi phục từ mốc 625-630 điểm. Biểu đồ kỹ thuật VN-Index. Nguồn: VCBS ĐTCK lược...

VN-Index điều chỉnh giảm điểm mạnh về vùng hỗ trợ quan trọng 630 điểm ( /- 5 điểm). Đây chính là đáy ngắn hạn của thị trường và dòng tiền đầu cơ sẽ sớm quay trở lại. Theo đó, tuần này sẽ là tuần tăng điểm, khi VN-Index hồi phục từ mốc 625-630 điểm. Biểu đồ kỹ thuật VN-Index. Nguồn: VCBS ĐTCK lược...

Cảnh sát đột kích "sào huyệt" tổ chức quốc tế lừa đảo hàng trăm tỷ đồng02:24

Cảnh sát đột kích "sào huyệt" tổ chức quốc tế lừa đảo hàng trăm tỷ đồng02:24 Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20

Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20 Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07

Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07 Khởi tố kẻ 'bắt cá hai tay', đánh gục bạn gái ở quán cà phê khi bị phát hiện21:01

Khởi tố kẻ 'bắt cá hai tay', đánh gục bạn gái ở quán cà phê khi bị phát hiện21:01 Lời khai của nghi phạm cướp tiệm vàng ở Lâm Đồng01:22

Lời khai của nghi phạm cướp tiệm vàng ở Lâm Đồng01:22 Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28

Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28 Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05

Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05 Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41

Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41 Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52

Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52 Vụ cướp tiệm vàng ở Di Linh: 'Khai quật' tìm vàng tang vật trong đêm09:46

Vụ cướp tiệm vàng ở Di Linh: 'Khai quật' tìm vàng tang vật trong đêm09:46 500 ngày xung đột khốc liệt cày nát Dải Gaza01:49

500 ngày xung đột khốc liệt cày nát Dải Gaza01:49Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Mẹ tôi - người phụ nữ có khả năng giải quyết 7 vấn đề nhà cửa mà không tốn tiền

Sáng tạo

14:40:50 22/02/2025

Việt Nam góp mặt trong danh sách 'hạt giống' 76 điểm đến nghỉ dưỡng thư giãn 2025

Du lịch

14:39:28 22/02/2025

Lầu Năm Góc 'chấn động' khi Tổng thống Trump sa thải chỉ huy cao nhất của quân đội Mỹ

Thế giới

14:37:42 22/02/2025

Chọc ghẹo cô gái giữa phố, hai thanh niên bị đánh nhập viện

Pháp luật

13:47:42 22/02/2025

Xem lại ảnh thời thơ ấu của chồng, người vợ nhận ra sự thật bất ngờ từ nhiều năm trước

Netizen

13:06:22 22/02/2025

Nên duyên vợ chồng sau tai nạn ô tô

Lạ vui

13:05:45 22/02/2025

Khán giả thực sự nói gì về Nữ Tu Bóng Tối: Một cái tên diễn hay hơn cả Song Hye Kyo?

Hậu trường phim

12:54:00 22/02/2025

Nóng: Thành viên Wonder Girls bị tố lừa đảo

Sao châu á

12:50:44 22/02/2025

Nữ rapper vừa "phá đảo" cùng Jennie: Quá khứ thất nghiệp, nghiện chất cấm nay là chủ nhân Grammy ở tuổi 27

Nhạc quốc tế

12:43:55 22/02/2025

Binz bị "bóc trần" điểm yếu theo cách không ngờ tới

Nhạc việt

12:05:22 22/02/2025

Bộ Tài chính lại không đồng tình với Bộ Công thương

Bộ Tài chính lại không đồng tình với Bộ Công thương Hô hào giảm lãi suất… cho “vui miệng”?

Hô hào giảm lãi suất… cho “vui miệng”?

Góc nhìn kỹ thuật phiên 5/8: Áp lực bán gia tăng

Góc nhìn kỹ thuật phiên 5/8: Áp lực bán gia tăng Sự kiện chứng khoán đáng chú ý ngày 3/8

Sự kiện chứng khoán đáng chú ý ngày 3/8 TP. HCM khan hiếm nguồn cung căn hộ tầm trung

TP. HCM khan hiếm nguồn cung căn hộ tầm trung Sự kiện chứng khoán đáng chú ý ngày cuối tuần

Sự kiện chứng khoán đáng chú ý ngày cuối tuần Bất động sản vùng ven, Long An, Đồng Nai sôi động, Bình Dương yên ắng

Bất động sản vùng ven, Long An, Đồng Nai sôi động, Bình Dương yên ắng Doanh nghiệp địa ốc tìm hướng đi mới

Doanh nghiệp địa ốc tìm hướng đi mới Nhân chứng kể lại giây phút kinh hoàng vụ tai nạn 6 người chết ở Sơn La

Nhân chứng kể lại giây phút kinh hoàng vụ tai nạn 6 người chết ở Sơn La Người đàn ông chiếm đoạt tờ vé số trúng thưởng của cụ bà 83 tuổi

Người đàn ông chiếm đoạt tờ vé số trúng thưởng của cụ bà 83 tuổi Trần Nghiên Hy - Cô gái vàng trong làng bê bối: 4 lần dính scandal làm "tiểu tam", 3 lần bị tố "cắm sừng" chồng

Trần Nghiên Hy - Cô gái vàng trong làng bê bối: 4 lần dính scandal làm "tiểu tam", 3 lần bị tố "cắm sừng" chồng Vụ tai nạn 6 người chết ở Sơn La: Khởi tố vụ án

Vụ tai nạn 6 người chết ở Sơn La: Khởi tố vụ án 1 tuần nữa có 2 con giáp gặp thời đổi vận, tài khoản liên tục tăng số, 1 con giáp thận trọng

1 tuần nữa có 2 con giáp gặp thời đổi vận, tài khoản liên tục tăng số, 1 con giáp thận trọng Vụ tai nạn 6 người chết: Đường mưa trơn trượt, Cục CSGT khuyến cáo khẩn

Vụ tai nạn 6 người chết: Đường mưa trơn trượt, Cục CSGT khuyến cáo khẩn Chuyện gì đã xảy ra khiến vợ Vũ Cát Tường cư xử lạ sau lễ thành đôi?

Chuyện gì đã xảy ra khiến vợ Vũ Cát Tường cư xử lạ sau lễ thành đôi?

Taxi đi nhầm đường, nữ sinh nhảy ra khỏi xe vì tưởng mình bị bắt cóc rồi bị đâm tử vong: Tòa tuyên án ra sao với tài xế?

Taxi đi nhầm đường, nữ sinh nhảy ra khỏi xe vì tưởng mình bị bắt cóc rồi bị đâm tử vong: Tòa tuyên án ra sao với tài xế? Thảm cảnh của ác nữ đẹp nhất màn ảnh: Nghèo túng đến nỗi phải nhặt đồ ăn thừa, nhan sắc tụt dốc thê thảm không nhận ra

Thảm cảnh của ác nữ đẹp nhất màn ảnh: Nghèo túng đến nỗi phải nhặt đồ ăn thừa, nhan sắc tụt dốc thê thảm không nhận ra 'Diễn viên Đình Thế mất ở tuổi 22 mà không kịp nói lời trăng trối'

'Diễn viên Đình Thế mất ở tuổi 22 mà không kịp nói lời trăng trối' Vụ thi thể không nguyên vẹn: Lời khai rợn người của gã chồng giết vợ

Vụ thi thể không nguyên vẹn: Lời khai rợn người của gã chồng giết vợ Chấn động tin em rể đại gia lợi dụng cái chết Từ Hy Viên công khai có con riêng, danh tính "tiểu tam" lộ diện

Chấn động tin em rể đại gia lợi dụng cái chết Từ Hy Viên công khai có con riêng, danh tính "tiểu tam" lộ diện TP.HCM: Nam thanh niên rơi lầu 4 chung cư trong tình trạng không mặc quần áo

TP.HCM: Nam thanh niên rơi lầu 4 chung cư trong tình trạng không mặc quần áo Vợ 3 kém 29 tuổi nhắc Bảo Chung: "Quãng đời còn lại đừng có ai nữa nhé!"

Vợ 3 kém 29 tuổi nhắc Bảo Chung: "Quãng đời còn lại đừng có ai nữa nhé!" Một phụ nữ bị bố của người tình thuê côn đồ tạt axit, đánh gãy chân

Một phụ nữ bị bố của người tình thuê côn đồ tạt axit, đánh gãy chân Vụ cụ ông tử vong dưới sông ở An Giang: Bắt giữ nghi phạm giết người

Vụ cụ ông tử vong dưới sông ở An Giang: Bắt giữ nghi phạm giết người Hoa hậu Việt Nam nghi sắp làm phu nhân hào môn lộ hint rời Sen Vàng?

Hoa hậu Việt Nam nghi sắp làm phu nhân hào môn lộ hint rời Sen Vàng?