BIDV “nới lỏng nút thắt” của thông tư 22 nhờ lượng tiền mặt từ KEB Hana Bank?

Thông tư 22 dồn BIDV vào thế khó, tuy nhiên khả năng đạt chuẩn Basel II sẽ giúp Ngân hàng tránh được khía cạnh tiêu cực nhất…

BIDV “nới lỏng nút thắt” nhờ lượng tiền mặt từ KEB Hana Bank. Ảnh: Baodautu.

Ngày 15/11, Ngân hàng Nhà nước (NHNN) vừa ban hành Thông tư 22 thay đổi quy định giới hạn tỷ lệ đảm bảo an toàn trong hoạt động ngân hàng (LDR). Theo đó, từ ngày 01/01/2020, tỷ lệ dư nợ cho vay so với tổng tiền gửi (LDR) tối đa ở mức 85% cho tất cả Ngân hàng.

Về điều này, Công ty chứng khoán KB Việt Nam nhận định nhóm NHTM Nhà nước, đặc biệt là 2 Ngân hàng chưa đạt chuẩn Basel II là BIDV và Vietinbank sẽ chịu tác động từ thông tư trên. Tính toán tỷ lệ LDR theo thông tư 36 cho thấy LDR của 2 Ngân hàng này đang ở mức 84% và 85,5% trong quý I/2019. Bên cạnh đó, KBSV đánh giá việc 2 Ngân hàng này chưa đạt chuẩn Basel II sẽ khiến cho dư địa mở rộng tín dụng trong 2020 sẽ không còn nhiều.

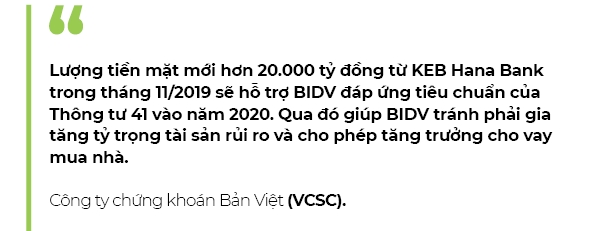

Trong báo cáo được Công ty chứng khoán Bản Việt (VCSC) công bố mới đây, VCSC nhận định BIDV bị ảnh hưởng bởi Thông tư 22, nhưng khả năng đạt chuẩn Basel II sẽ giúp Ngân hàng tránh bị ảnh hưởng bởi khía cạnh tiêu cực nhất từ Thông tư này. Theo đánh giá của VCSC, Thông tư 22 sẽ có tác động khiến BIDV tìm kiếm các nguồn vốn huy động/giấy tơ có giá dài hạn và tương ứng là xu hướng gia tăng trong chi phí huy động trong vài năm tới.

Tuy nhiên, “cái bắt tay” giữa Ngân hàng BIDV và KEB Hana Bank đã tạo nên điểm sáng giúp giảm nhẹ mối lo của BIDV trước tác động của Thông tư 22.

Cụ thể, Ngày 11-11-2019 tại Hà Nội, Ngân hàng BIDV và KEB Hana Bank chính thức ký kết thỏa thuận hợp tác chiến lược và công bố KEB Hana Bank là cổ đông chiến lược nước ngoài, sở hữu 15% vốn điều lệ của BIDV.

Video đang HOT

Theo đó, BIDV đã phát hành riêng lẻ cho KEB Hana Bank hơn 603,3 triệu cổ phần với tổng giá trị giao dịch gần 20.300 tỷ đồng. Sau khi phát hành cổ phần cho KEB Hana Bank, vốn điều lệ BIDV đạt mức 40.220 tỷ đồng, cao nhất trong hệ thống ngân hàng Việt Nam.

Còn về phần KEB Hana Bank, đây là đơn vị thành viên của Tập đoàn Tài chính Hana (Hana Financial Group – Hàn Quốc). Tại thời điểm 30/06/2019, KEB Hana Bank có tổng tài sản 308,2 tỷ USD (hơn 7 triệu tỷ đồng).

Về mặt dự phóng, trước tác động của Thông tư 22, VCSC dự báo tăng trưởng tín dụng từ trung bình của BIDV đạt 12% trong giai đoạn 2020-2024.

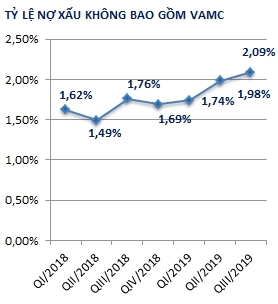

Công ty chứng khoán này kỳ vọng NIM của BIDV sẽ giảm 23 điểm cơ bản trong năm 2019 và đi ngang trong năm 2020 trong bối cảnh lợi suất tài sản giảm trung bình 11 điểm cơ bản và chi phí huy động tăng trung bình 5 điểm cơ bản trong năm 2019 và 2020. Trong khi đó, dự báo tỷ lệ nợ xấu sẽ giảm 5 điểm cơ bản trong năm 2020.

Nguồn: NCĐT tổng hợp.

Hiện tại, theo đánh giá của VCSC, tỷ lệ nợ xấu duy trì ở mức cao tiếp tục ảnh hưởng đến lợi suất tài sản sinh lãi (IEA) của BIDV. Tỷ lệ nợ xấu tại BIDV ở mức 2,09%, cao thứ hai trong danh mục các ngân hàng mà VCSC theo dõi trong quy III/2019. Quan điểm của VCSC rằng diễn biến nợ xấu tại BIDV là vấn đề riêng của Ngân hàng này và phản ánh độ chậm trễ trong việc đánh giá chất lượng tài sản có vấn đề.

Bên cạnh đó, VCSC cho rằng những rủi ro đối với BIDV đến từ việc tăng vốn để củng cố tăng trưởng, dẫn đến rủi ro pha loãng giá cổ phiếu. Ngoài ra, khủng hoảng ngành Ngân hàng đến từ các yếu tố vĩ mô sẽ ảnh hưởng chi phí tín dụng trong bối cảnh quy mô dư nợ cho vay lớn của BIDV.

Về mặt định giá cổ phiếu, VCSC nâng giá mục tiêu của cổ phiếu BID lên mức 33.000 đồng/cổ phiếu và duy trì khuyến nghị “kém khả quan” đối với cổ phiếu này.

Theo Nhipcaudautu.vn

BIDV, Vietinbank có thể gặp khó, nhưng Vietcombank sẽ hưởng lợi nhiều từ Thông tư 22?

Khác với BIDV và Vietinbank, Vietcombank dường như được nhiều lợi thế khi Thông tư 22 được áp dụng...

Vietcombank được nhiều từ Thông tư 22. Ảnh: Vietcombank.

Ngày 15/11, Ngân hàng Nhà nước (NHNN) vừa ban hành Thông tư 22 thay đổi quy định giới hạn tỷ lệ đảm bảo an toàn trong hoạt động ngân hàng (LDR). Trong đó, NHNN có động thái siết chặt hơn cho các Ngân hàng Thương mại (NHTM) Nhà nước và nới lỏng cho các NHTM tư nhân.

Thông tư này đã tác động đến tăng trưởng tín dụng của nhiều Ngân hàng lớn. Công ty chứng khoán KB Việt Nam (KBSV) nhận định nhóm NHTM Nhà nước, đặc biệt là 2 Ngân hàng chưa đạt chuẩn Basel II là BIDV và Vietinbank sẽ chịu tác động tiêu cực từ thông tư trên. Tính toán tỷ lệ LDR theo thông tư 36 cho thấy LDR của 2 Ngân hàng này đang ở mức 84% và 85,5% trong quý I/2019. Điều này ảnh hưởng tiêu cực đến triển vọng tăng trưởng NIM* của hai Ngân hàng này. Bên cạnh đó, KBSV đánh giá việc 2 Ngân hàng này chưa đạt chuẩn Basel II sẽ khiến cho dư địa mở rộng tín dụng trong 2020 sẽ không còn nhiều.

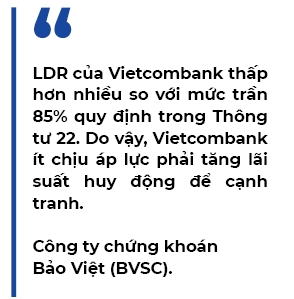

Ngược lại với hai Ngân hàng trên, Vietcombank "được nhiều hơn" khi Thông tư 22 được áp dụng. Theo tính toán của Công ty chứng khoán Bảo Việt (BVSC), tỷ lệ LDR của Vietcombank hiện ở mức 72%, thấp hơn nhiều so với mức trần 85% được quy định trong Thông tư 22. Do đó, Vietcombank có rất nhiều room tăng LDR trong các năm tới để cải thiện NIM.

Ngoài ra, BVSC đánh giá, NIM của Vietcombank tiếp tục được mở rộng nhờ tài sản sinh lời cao chiếm tỷ trọng cao hơn và tăng LDR.

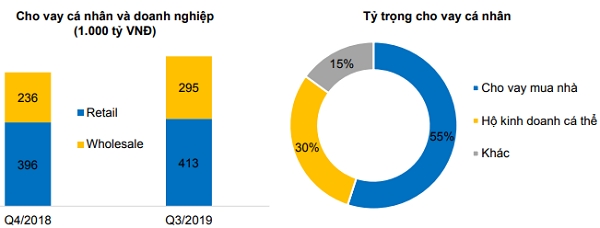

Lãi suất cho vay giảm được bù đắp bởi gia tăng tỷ trọng cho vay cá nhân

Tính đến hết quý III/2019, dư nợ tín dụng của Vietcombank đạt hơn 715.000 tỷ đồng, trong đó tập trung ở khối khách hàng cá nhân. BVSC nhận định cho vay mua nhà vẫn là động lực tăng trưởng chính của cho vay cá nhân, chiếm khoảng 55% phân khúc. BVSC dự báo cho vay cá nhân tiếp tục tăng trưởng 23% CAGR giai đoạn 2020-2022.

Tỷ trọng cho vay cá nhân (không tính SME) sẽ chiếm khoảng 65% tổng dư nợ vào 2025. BVSC dự báo tỷ trọng danh mục cho vay khách hàng/tổng tài sản sẽ tăng từ mức 60% hiện nay lên khoảng 66% vào 2025.

Bên cạnh Thông tư 22, quy định về tỷ lệ LDR, mặt bằng lãi suất huy động có dấu hiệu hạ nhiệt sau khi NHNN ban hành quyết định về việc hạ trần lãi suất huy động cho các kì hạn ngắn hạn. Theo đó, Vietcombank cũng giảm 0,2% đối với một số kì hạn ngắn dưới 12 tháng và giữ nguyên lãi suất ở các kì hạn dài hơn. BVSC ước tính lãi suất huy động bình quân của Vietcombank sẽ giảm nhẹ 0,05% do khách hàng sẽ chuyển sang gửi tiền ở các kì hạn dài hơn để hưởng mức lãi suất tốt hơn.

Với cơ cấu cho vay của Vietcombank đang dịch chuyển dần sang khách hàng cá nhân và cho vay khách hàng doanh nghiệp tăng trưởng chậm lại, BVSC cho rằng cơ cấu huy động cũng sẽ có sự dịch chuyển dần sang phân khúc cá nhân, khiến cho lãi suất bình quân tiền gửi khách hàng tăng nhẹ dần lên trong các năm tới. Điểm tích cực là LDR của Vietcombank thấp hơn nhiều so với mức trần 85% quy định trong Thông tư 22 nên Vietcombank ít có áp lực phải tăng lãi suất huy động để cạnh tranh.

Như vậy, theo đánh giá của BVSC, NIM của Vietcombank trong tương lai tiếp tục mở rộng nhờ tăng LDR, lãi suất cho vay giảm được bù đắp một phần bởi tỷ trọng gia tăng của cho vay cá nhân.

(*) Hệ số NIM (Net Interest Margin) là sự chênh lệch phần trăm giữa thu nhập lãi và chi phí lãi phải trả của ngân hàng, cho biết hiện các ngân hàng đang thực sự hưởng chênh lệch lãi suất giữa hoạt động huy động và hoạt động đầu tư tín dụng là bao nhiêu.

Theo Nhipcaudautu.vn

Xong thương vụ góp vốn khủng nhưng chỉ số kinh doanh 9 tháng đi lùi, có nên mua cổ phiếu BIDV vào lúc này?  Keb Hana Bank và BIDV vừa hoàn thành thương vụ góp vốn mua cổ phần có giá trị cao nhất trong lịch sử ngành ngân hàng Việt Nam tính đến nay. Cổ phiếu BID cũng nhờ đó mà đang liên tục lập đỉnh trong những ngày qua dù các chỉ số hoạt động kinh doanh cơ bản 9 tháng đi lùi. Các chỉ...

Keb Hana Bank và BIDV vừa hoàn thành thương vụ góp vốn mua cổ phần có giá trị cao nhất trong lịch sử ngành ngân hàng Việt Nam tính đến nay. Cổ phiếu BID cũng nhờ đó mà đang liên tục lập đỉnh trong những ngày qua dù các chỉ số hoạt động kinh doanh cơ bản 9 tháng đi lùi. Các chỉ...

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05 Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28

Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28 TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11

TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11 Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17

Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17 Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48

Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48 Israel vận động Mỹ giữ căn cứ Nga ở Syria?08:52

Israel vận động Mỹ giữ căn cứ Nga ở Syria?08:52 Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09

Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09 Ông Trump gợi ý ông Zelensky có thể ra đi vì từ chối thỏa thuận08:44

Ông Trump gợi ý ông Zelensky có thể ra đi vì từ chối thỏa thuận08:44 Ông Zelensky nói gì về chuyện tổ chức bầu cử ở Ukraine?10:13

Ông Zelensky nói gì về chuyện tổ chức bầu cử ở Ukraine?10:13 Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32

Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32 Nỗ lực cắt giảm nhân sự của ông Trump gặp khó08:10

Nỗ lực cắt giảm nhân sự của ông Trump gặp khó08:10Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Hàng nghìn người tham gia, tự hào Gala âm nhạc "Vinh quang CAND Việt Nam"

Gala âm nhạc "Vinh quang Công an nhân dân Việt Nam" với sự góp mặt của Mỹ Tâm, Noo Phước Thịnh, Tùng Dương, SOOBIN... đã mang lại cho hàng nghìn khán giả cảm xúc tự hào, xúc động.

3 con giáp hứng trọn lộc trần gian, vận thế hanh thông, phú quý ngập nhà, sự nghiệp thăng hoa sau ngày 10/3/2025

Trắc nghiệm

11:11:36 10/03/2025

Cựu Đội trưởng Thanh tra Xây dựng và 7 người hầu tòa vụ cháy 56 nạn nhân tử vong

Pháp luật

11:09:35 10/03/2025

Mang chó dại đi cho, người chủ nuôi bị phơi nhiễm bệnh

Sức khỏe

11:07:58 10/03/2025

Những bản phối ngọt ngào với váy hoa trong mùa hè này

Thời trang

11:03:57 10/03/2025

Núi Roraima: 'Thế giới đã mất' bị cô lập hàng triệu năm mà người bản địa gọi là 'nhà của các vị thần'

Lạ vui

11:01:01 10/03/2025

Căn hộ 120 m2 với Mặt Trăng nhân tạo giữa nhà

Sáng tạo

10:59:21 10/03/2025

Lý Hương lần đầu diễn thời trang cùng con gái 'xinh như hoa hậu'

Phong cách sao

10:57:19 10/03/2025

Hà Anh Tuấn nhắc kỷ niệm thời hâm mộ, "đốt tiền" vì Lam Trường

Nhạc việt

10:44:04 10/03/2025

Khung ảnh cực hot: Hội bạn F4 Hà thành của Chi Pu - Quỳnh Anh Shyn "kề vai áp má" sau 5 năm chia phe!

Sao việt

10:32:13 10/03/2025

Khổ trăm bề như Cotec Land: Cổ đông thoái vốn, giá cổ phiếu lao dốc không phanh

Khổ trăm bề như Cotec Land: Cổ đông thoái vốn, giá cổ phiếu lao dốc không phanh Lãi suất có thể tiếp tục giảm sau Tết Nguyên đán

Lãi suất có thể tiếp tục giảm sau Tết Nguyên đán

Không chờ siết, các ngân hàng cũng đã rút tỷ lệ vốn ngắn hạn cho vay trung và dài hạn

Không chờ siết, các ngân hàng cũng đã rút tỷ lệ vốn ngắn hạn cho vay trung và dài hạn Thông tư 22 tác động như thế nào đến Vietinbank?

Thông tư 22 tác động như thế nào đến Vietinbank? Thông tư 22: Cơ hội cho các ngân hàng tư nhân bung vốn

Thông tư 22: Cơ hội cho các ngân hàng tư nhân bung vốn Sau thập kỷ chờ đợi, khối tiền tỷ USD dồn dập đổ vào ngân hàng Việt

Sau thập kỷ chờ đợi, khối tiền tỷ USD dồn dập đổ vào ngân hàng Việt Gian nan chuyện tăng vốn cho 4 "ông lớn" ngân hàng

Gian nan chuyện tăng vốn cho 4 "ông lớn" ngân hàng Tiền cổ tức doanh nghiệp có vốn Nhà nước tiếp tục đổ về ngân sách

Tiền cổ tức doanh nghiệp có vốn Nhà nước tiếp tục đổ về ngân sách Nguyễn Đình Như Vân đăng quang Miss Global, BTC xin lỗi vì ồn ào 'đường lưỡi bò'

Nguyễn Đình Như Vân đăng quang Miss Global, BTC xin lỗi vì ồn ào 'đường lưỡi bò'

Nữ ca sĩ 23 tuổi bị tấn công bằng dao đến mù mắt và hủy dung nhan, bản án cho kẻ ác gây phẫn nộ

Nữ ca sĩ 23 tuổi bị tấn công bằng dao đến mù mắt và hủy dung nhan, bản án cho kẻ ác gây phẫn nộ Xuân Hinh: "Ai có ý định mời tôi thì nhanh lên vì mỗi năm tôi lại yếu dần"

Xuân Hinh: "Ai có ý định mời tôi thì nhanh lên vì mỗi năm tôi lại yếu dần" Em chồng ngồi lướt điện thoại trong phòng để chị dâu bầu bì 8 tháng rửa 5 mâm bát, phản ứng của bố chồng khiến cả nhà náo loạn

Em chồng ngồi lướt điện thoại trong phòng để chị dâu bầu bì 8 tháng rửa 5 mâm bát, phản ứng của bố chồng khiến cả nhà náo loạn Triệu Vy còn gì sau cú "gãy cánh" bí ẩn nhất lịch sử showbiz Hoa ngữ?

Triệu Vy còn gì sau cú "gãy cánh" bí ẩn nhất lịch sử showbiz Hoa ngữ? Mỹ nam đẹp nhất châu Á 30 năm không có đối thủ: Xuất hiện 3 phút nhận cát xê 10 căn nhà, nhan sắc hiện tại mới sốc

Mỹ nam đẹp nhất châu Á 30 năm không có đối thủ: Xuất hiện 3 phút nhận cát xê 10 căn nhà, nhan sắc hiện tại mới sốc Nữ nghệ sĩ Việt gây phẫn nộ khi lan truyền hình ảnh thi hài cố diễn viên Quý Bình

Nữ nghệ sĩ Việt gây phẫn nộ khi lan truyền hình ảnh thi hài cố diễn viên Quý Bình

Nuôi đứa con bại não của cô gái quán bia suốt 25 năm, bà bán vé số đau đáu: "Phương ơi, con có còn sống không?"

Nuôi đứa con bại não của cô gái quán bia suốt 25 năm, bà bán vé số đau đáu: "Phương ơi, con có còn sống không?" Lê Phương đăng ảnh nắm chặt tay Quý Bình, nghẹn ngào nói 6 chữ vĩnh biệt cố nghệ sĩ

Lê Phương đăng ảnh nắm chặt tay Quý Bình, nghẹn ngào nói 6 chữ vĩnh biệt cố nghệ sĩ "Cháy" nhất cõi mạng: Tập thể nam giảng viên một trường ĐH mặc váy múa ba lê mừng 8/3, còn bonus cú ngã của Jennifer Lawrence

"Cháy" nhất cõi mạng: Tập thể nam giảng viên một trường ĐH mặc váy múa ba lê mừng 8/3, còn bonus cú ngã của Jennifer Lawrence "Vợ Quý Bình đẫm nước mắt, chỉ xuống đứa bé đứng dưới chân nói: Nè chị, con trai ảnh nè, ôm nó đi chị"

"Vợ Quý Bình đẫm nước mắt, chỉ xuống đứa bé đứng dưới chân nói: Nè chị, con trai ảnh nè, ôm nó đi chị"

Lễ an táng diễn viên Quý Bình: Vợ tựa đầu ôm chặt di ảnh, Vân Trang và các nghệ sĩ bật khóc, nhiều người dân đội nắng tiễn đưa

Lễ an táng diễn viên Quý Bình: Vợ tựa đầu ôm chặt di ảnh, Vân Trang và các nghệ sĩ bật khóc, nhiều người dân đội nắng tiễn đưa Tang lễ diễn viên Quý Bình: Lặng lẽ không kèn trống, nghệ sĩ khóc nấc trước di ảnh

Tang lễ diễn viên Quý Bình: Lặng lẽ không kèn trống, nghệ sĩ khóc nấc trước di ảnh Lễ tang diễn viên Quý Bình: Hàng nghìn người chen lấn trước nhà tang lễ

Lễ tang diễn viên Quý Bình: Hàng nghìn người chen lấn trước nhà tang lễ