“Bắt mạch” FE Credit trước thềm IPO

Việc IPO “con gà đẻ trứng vàng” FE Credit dường như nằm trong kế hoạch tìm kiếm sức bật mới từ VPBank sau nhiều năm công ty tài chính tiêu dùng này cho thấy dấu hiệu lợi nhuận sau thuế chững lại.

Lợi nhuận sau thuế của FE Credit đang chững lại? (Ảnh minh họa – Nguồn: Internet)

Cuối tháng 2/2020, Ngân hàng Nhà nước Việt Nam (NHNN) có văn bản số 762/NHNN-TTGSNH về việc chấp thuận chuyển đổi FE Credit (công ty con của Ngân hàng TMCP Việt Nam Thịnh Vượng – VPBank) từ công ty trách nhiệm hữu hạn một thành viên thành công ty cổ phần. Bên cạnh đó, quy mô vốn điều lệ của FE Credit cũng được điều chỉnh tăng lên ở mức 7.333 tỷ đồng.

Trước đó, một báo cáo của quỹ Vincapital tiết lộ thông tin cho hay FE Credit có khả năng sẽ phát hành cổ phiếu ra công chúng lần đầu (IPO) trong năm nay và đây sẽ là chất xúc tác chính cho giá cổ phiếu VPB của VPBank trên thị trường.

Việc chuyển đổi thành công ty cổ phần, vì vậy, là một bước đi cần thiết về mặt pháp lý để công ty con hoạt động trong lĩnh vực tài chính tiêu dùng của VPBank có thể tiến hành IPO.

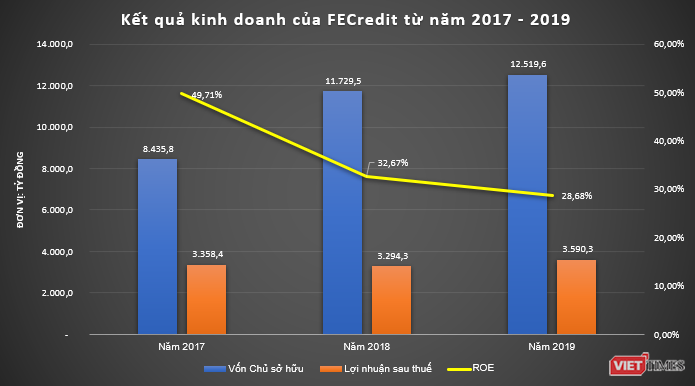

Theo dữ liệu của VietTimes, việc FE Credit liên tục báo lãi trong các năm gần đây đã giúp quy mô vốn điều lệ của công ty này tăng mạnh từ mức hơn 8.435,8 tỷ đồng năm 2017 lên mức 12.519,6 tỷ đồng vào cuối năm 2019.

Quy mô vốn điều lệ tăng mạnh, song, lợi nhuận sau thuế của FE Credit trong 3 năm vừa qua lại có dấu hiệu chững lại. Số liệu từ báo cáo tài chính kiểm toán năm 2019 cho thấy, lợi nhuận sau thuế của FE Credit đạt 3.590,3 tỷ đồng, chỉ nhỉnh hơn năm 2017 và 2018 lần lượt 6,9% và 8,9%.

Hệ quả là, chỉ số lợi nhuận sau thuế trên vốn chủ sở hữu (ROE) của FE Credit năm 2019 giảm xuống chỉ còn 28,68% so với con số 49,71% hồi năm 2017.

Dù vậy, FE Credit vẫn là “con gà đẻ trứng vàng” cho ngân hàng mẹ VPBank khi đóng góp đến hơn nửa trong kết quả kinh doanh hợp nhất của nhà băng này.

Mặt khác, hệ số nợ trên vốn chủ sở hữu tính đến cuối năm 2019 của FE Credit đạt 4,84 lần. Do đó, theo tính toán của VietTimes, quy mô tổng nguồn vốn của FE Credit tới cuối năm 2019 đạt hơn 73.114 tỷ đồng.

Video đang HOT

Một số chỉ tiêu của FE Credit giai đoạn 2017 – 2019 (Nguồn: FECredit)

Được biết, FE Credit đang có vị thế dẫn đầu, chiếm tới quá nửa thị phần thị trường tài chính tiêu dùng trong nước.

Báo cáo thường niên năm 2018 của VPBank cho biết, mạng lưới của FE Credit trải rộng khắp cả nước với 8.500 đối tác tại hơn 12.200 điểm bán hàng trên toàn quốc, lớn hơn so với bất kỳ công ty tài chính tiêu dùng nào tại Việt Nam. Hệ thống phân phối này thực hiện gần 200.000 khoản vay mỗi tháng, phục vụ gần 10 triệu khách hàng.

Cuối tháng 09/2018, Moody’s cũng lần đầu tiên công bố mức xếp hạng tín nhiệm CFR ở mức B2 đối với FE Credit và đánh giá triển vọng ổn định.

Trong một báo cáo gần đây, Công ty Chứng khoán SSI đã áp dụng phương pháp định giá thu nhập còn lại (Residual Income) và phương pháp P/B cho kết quả định giá P/B của FE Credit là 1,83 lần.

SSI cho biết, giả sử việc bán FeCredit sẽ thực hiện ở mức P/B từ 2 đến 4 lần, giá mục tiêu của VPB có thể cao hơn khoảng từ 1 đến 30% so với giá mục tiêu mà công ty chứng khoán này đã định giá trước đó./.

Theo viettimes.vn

Cho vay có trách nhiệm: Giải oan cho các công ty tài chính

Các công ty tài chính ngày càng chủ động nâng cao trách nhiệm trong hoạt động cho vay tiêu dùng, tuân thủ các quy định theo thông tư 18/2019/TT-NHNN sửa đổi bổ sung thông tư 43/3016/TT-NHNN của Ngân hàng nhà nước.

Hiện thực hóa quy định của NHNN

Anh Nông Minh T. (Hà Nội) tâm sự, anh và bạn đầu tư chung mở 1 quán café nhỏ ở gần cơ quan nhưng thiếu vốn. Nghe người nhà khuyên nên tìm đến công ty tài chính tìm hiểu thay vì đi vay "chợ đen" lãi suất cao mà còn nguy hiểm.

"Tôi không ngờ thủ tục cho vay rất nhanh chóng và tiện lợi, có những tháng tôi nhiều việc quá mà quên chuyển khoản sẽ có tin nhắn nhắc báo, nhân viên của công ty tài chính này cũng thường xuyên hỏi thăm tình hình và đề nghị hỗ trợ nếu như tôi có khó khăn gì", anh Toàn cho biết.

Còn với chị Phạm Huyền Tr. (TP.HCM), nhân viên văn phòng, với mức thu nhập 15 triệu đồng/tháng, chị muốn mua 1 chiếc xe máy SH mode tầm 60 triệu đồng để tiện đi làm.

"Quy trình thẩm định của bên công ty tài chính cho vay chặt chẽ nhưng cũng nhanh chóng. Sau khi xác định được thu nhập của tôi như thế nào, nhân viên tư vấn rõ ràng nên vay ở mức nào với lãi suất ra sao để đảm bảo tôi đủ khả năng trả lãi và gốc hàng tháng. Điều đó giúp tôi có được một kế hoạch tài chính lành mạnh để quản lý nguồn tiền của mình sao cho phù hợp với nhu cầu thực tế", chị Trang hồ hởi chia sẻ.

Có thể nói, chưa bao giờ việc vay tiêu dùng tại các công ty tài chính lại dễ dàng đến thế.

Thời gian qua, để đáp ứng nhu cầu của khách hàng và chú trọng sự văn minh trong kinh doanh, nhiều công ty tài chính đã thực hiện song song các biện pháp nâng cao sự tuân thủ của cán bộ nhân viên và các cộng tác viên bán hàng.

Đặc biệt, các công ty tài chính cũng luôn nỗ lực thực hiện đúng quy định của Thông tư 18/2019/TT-NHNN như tăng cường hoạt động thẩm định, xét duyệt vay, với các khoản nợ nhỏ lẻ nhưng vẫn vận hành cả 1 hệ thống để quản lý, đôn đốc và thu nợ theo đúng quy định của pháp luật nhằm giảm thiểu rủi ro cho khách hàng, làm lành mạnh và minh bạch hóa thị trường cho vay tiêu dùng.

Đơn cử như SHB Finance đã ban hành các Quy định nội bộ, Bộ Quy tắc ứng xử cho đội ngũ kinh doanh, đội ngũ thu hồi nợ; Ban hành các chế tài xử phạt nghiêm minh áp dụng cho cá nhân vi phạm và cán bộ quản lý liên đới.

Hay như "cú hích" số hóa của FE Credit với ứng dụng di động $NAP để người tiêu dùng dễ tiếp cận hơn với ngành tài chính tiêu dùng tạo đà cho ngành tài chính tiêu dùng phát triển với tốc độ nhanh và cung cấp dịch vụ tốt hơn, cung cấp nhiều sản phẩm cải tiến hơn cho khách hàng.

Điều quan trọng không kém, với ứng dụng công nghệ này mọi thông tin như lãi suất, chi phí khoản vay, báo dư nợ... đều nằm trong tầm kiểm soát của khách hàng.

Cũng vì thế, việc cho vay cũng minh bạch hơn, giảm tải việc nhắc nợ phiền hà cho phía công ty tài chính và khách hàng.

Giải oan cho các công ty tài chính

Giới phân tích cho rằng, bản thân các công ty tài chính đã hoạt động lành mạnh hơn và có ý thức hơn trong việc cho vay cũng như văn minh hơn trong việc đòi nợ, hướng tới hiện thực hóa các quy định của Thông tư 18/2019/TT-NHNN.

Đó là những nỗ lực cần phải ghi nhận của các công ty tài chính trong thời gian qua.

Theo chuyên gia tài chính, TS. Cấn Văn Lực, hoạt động thu hồi nợ cần phải nhìn nhận khách quan và xem xét từng trường hợp cụ thể.

Không phải chỉ vì 1 trường hợp thiếu văn minh nào đó lại có thể khái quát hóa và có "ác cảm" với toàn bộ hoạt động của các công ty tài chính, như thế là cách đánh giá sai lệch.

"Người đi vay tiền có hàng trăm kiểu đi vay tiền giống như trong 1 gia đình 4, 5 anh em mỗi người một kiểu. Đó cũng là lý do khi cho vay các công ty tài chính họ cũng phải thẩm định đánh giá từng trường hợp. Khách hàng cũng có trường hợp khai sai thông tin, sử dụng vốn không đúng mục đích...", TS. Cấn Văn Lực dẫn chứng.

Những lập luận của vị chuyên gia này đưa ra hoàn toàn trùng khớp với những diễn biến trên thị trường tài chính tiêu dùng trong thời gian vừa qua.Trên thực tế, không chỉ đối với ngành tài chính tiêu dùng, có nhiều trường hợp người vay dù có khả năng chi trả, không bỏ trốn nhưng vẫn tìm đủ mọi cách để trốn nợ...

Cũng có nhiều khách hàng cố tình khai sai thông tin, mục đích sử dụng khoản vay không minh bạch, dẫn đến mất khả năng chi trả...

Từ đó dẫn đến các hành vi tiêu cực, thậm chí nhiều khách hàng hành hung nhân viên thu hồi nợ của công ty tài chính tới mức chấn thương nghiêm trọng phải nhập viện cấp cứu.

Từ thực tế này, TS. Cấn Văn Lực khuyến nghị, bản thân người đi vay tiền phải có ý thức trả nợ và phải có hiện chí hợp tác với bên cho vay.

Nếu không thiện chí hợp tác vừa là vi phạm hợp đồng, vừa là vi phạm đạo đức xã hội. Vi phạm đạo đức xã hội thì sẽ không ai có thể can thiệp được.

Riêng đối với sự phát triển của thị trường tài chính tiêu dùng nói chung và các công ty tài chính chính thống nói riêng, dù vẫn còn những cách nhìn thiếu tích cực nhưng vẫn cần phải thúc đẩy phát triển thị trường tài chính tiêu dùng. Phát triển lành mạnh và đúng luật.

Bởi xét cho cùng, cho vay tiêu dùng của các công ty tài chính hiện đang có đóng góp không nhỏ tới sự phát triển của kinh tế, xã hội.

Đặc biệt, trong bối cảnh tín dụng đen đang bủa vay người dân từ thành thị đến nông thôn như hiện nay thì rõ ràng việc phát triển tín dụng tiêu dùng sẽ thực sự là giải pháp hữu hiệu đẩy lùi tín dụng đen mang lại sự ổn định về đời sống, xã hội cho người dân.

Tuy nhiên, bất kỳ sản phẩm tài chính nào nếu có thể thay thế tín dụng đen thì chắc chắn cũng hàm chứa rủi ro lớn hơn đáng kể các sản phẩm tài chính thông thường, bởi bản chất tín dụng đen là phục vụ khách hàng vay dưới chuẩn.

Như vậy, xã hội nên có cái nhìn khách quan hơn với các công ty tài chính để thị trường phát triển bền vững, thực sự là giải pháp đẩy lùi tín dụng đen. Và điều đó muốn làm được thì cũng cần phải được "bật đèn xanh" từ phía Chính phủ và các cơ quan quản lý.

Theo Tinnhanhchungkhoan.vn

FE Credit có chuyển động mới, cổ phiếu VPBank tăng 39% chỉ sau chưa đầy 2 tháng  Thống kê cho thấy, từ đầu năm đến nay, thị giá VPB đã tăng tới 39%. Kỳ vọng của thị trường vào thương vụ bán vốn tại FE Credit là một trong những yếu tố dẫn dắt đà tăng giá cổ phiếu ấn tượng này. FE Credit có chuyển động mới, cổ phiếu VPBank tăng 39% chỉ sau chưa đầy 2 tháng Thông...

Thống kê cho thấy, từ đầu năm đến nay, thị giá VPB đã tăng tới 39%. Kỳ vọng của thị trường vào thương vụ bán vốn tại FE Credit là một trong những yếu tố dẫn dắt đà tăng giá cổ phiếu ấn tượng này. FE Credit có chuyển động mới, cổ phiếu VPBank tăng 39% chỉ sau chưa đầy 2 tháng Thông...

Nghi phạm Bùi Đình Khánh: "Án tử treo trên đầu tôi rồi"11:10

Nghi phạm Bùi Đình Khánh: "Án tử treo trên đầu tôi rồi"11:10 Ô tô chở cảnh sát bị bắn thủng kính vụ truy bắt nhóm buôn ma tuý ở Quảng Ninh03:23

Ô tô chở cảnh sát bị bắn thủng kính vụ truy bắt nhóm buôn ma tuý ở Quảng Ninh03:23 Vũ Văn Lịch khóc nức nở, khai cướp ngân hàng VietinBank để được đi tù01:29

Vũ Văn Lịch khóc nức nở, khai cướp ngân hàng VietinBank để được đi tù01:29 Thủ tướng chỉ đạo điều tra, truy tố vụ mua bán ma túy tại Quảng Ninh10:13

Thủ tướng chỉ đạo điều tra, truy tố vụ mua bán ma túy tại Quảng Ninh10:13 Clip chồng đánh vợ đang bồng con ở Long An: Sự thật sau 9 tháng im lặng30:29

Clip chồng đánh vợ đang bồng con ở Long An: Sự thật sau 9 tháng im lặng30:29 Thượng úy mất ở Quảng Ninh: bạn gái 2K4 tiết lộ cuộc gọi cuối, đời tư bất ngờ05:14

Thượng úy mất ở Quảng Ninh: bạn gái 2K4 tiết lộ cuộc gọi cuối, đời tư bất ngờ05:14 Loạt tội danh của nhóm Bùi Đình Khánh bắn Thiếu tá công an tử vong30:26

Loạt tội danh của nhóm Bùi Đình Khánh bắn Thiếu tá công an tử vong30:26 Kẻ bắn Thiếu tá Khải khai nhận lạnh người, "bí mật" bên trong nhà riêng gây sốc03:15

Kẻ bắn Thiếu tá Khải khai nhận lạnh người, "bí mật" bên trong nhà riêng gây sốc03:15 Nhân chứng kể phút giáp mặt đối tượng cầm dao cướp ngân hàng ở Hà Nội02:37

Nhân chứng kể phút giáp mặt đối tượng cầm dao cướp ngân hàng ở Hà Nội02:37 Giám đốc Công an Quảng Ninh nói về việc bắt nhanh Bùi Đình Khánh sau 24h gây án08:31

Giám đốc Công an Quảng Ninh nói về việc bắt nhanh Bùi Đình Khánh sau 24h gây án08:31 Tiết lộ chiến đấu cơ tàng hình tối tân của Mỹ, uy lực số 1 thế giới17:39

Tiết lộ chiến đấu cơ tàng hình tối tân của Mỹ, uy lực số 1 thế giới17:39Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

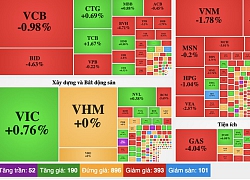

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Phim "Địa đạo" ra mắt phiên bản đặc biệt nhân dịp 30/4

Hậu trường phim

16:16:04 25/04/2025

5 nghệ sĩ được thảo luận nhiều nhất Coachella 2025: Jennie - Lisa "bay màu", top 1 gây sốc

Nhạc quốc tế

16:13:52 25/04/2025

Ronaldo 'vượt mặt' Messi và Neymar ở thống kê đặc biệt

Sao thể thao

16:13:01 25/04/2025

Mỹ nhân 9X bị hoại tử, rụng chóp mũi vì gặp biến chứng thẩm mỹ kinh hoàng nhất showbiz giờ ra sao?

Sao châu á

16:10:46 25/04/2025

Hành động đặc biệt gây chú ý của các con Lý Hải tại sự kiện của bố, netizen cảm thán: Tinh tế quá đi

Sao việt

16:07:07 25/04/2025

Tình yêu tuyệt đẹp của những chiến sĩ tham gia diễu binh đại lễ 30/4: "Họ yêu nhau, người rung động là tôi"

Netizen

16:04:35 25/04/2025

Mẹ biển - Tập 30: Quân nhận ra cha trong tình huống éo le

Phim việt

15:28:04 25/04/2025

Vụ thi thể "sao nhí" một thời bên bờ sông: Tử vong khi đang mang thai, nghi sử dụng chất kích thích

Sao âu mỹ

15:21:56 25/04/2025

Khi kẻ lừa đảo trong bóng đêm nhìn thấu 'con mồi' lộ thông tin cá nhân

Pháp luật

15:18:20 25/04/2025

Thành Sen thắm màu cờ Tổ quốc đón mừng đại lễ 30/4

Tin nổi bật

15:06:27 25/04/2025

Phiên thứ 6 ngày 13: Không quá đen tối, nhưng các chỉ số kết tuần vẫn trong sắc đỏ

Phiên thứ 6 ngày 13: Không quá đen tối, nhưng các chỉ số kết tuần vẫn trong sắc đỏ SSIAM VNFin Lead ETF niêm yết HoSE vào ngày 18/3, dự kiến sẽ thành lập thêm SSIAM VN30 ETF trong năm 2020

SSIAM VNFin Lead ETF niêm yết HoSE vào ngày 18/3, dự kiến sẽ thành lập thêm SSIAM VN30 ETF trong năm 2020

Rủi ro nào cho VPBank khi NHNN siết cho vay tiêu dùng?

Rủi ro nào cho VPBank khi NHNN siết cho vay tiêu dùng? Cú luồn sâu của FE Credit trước mặt LienVietPostBank

Cú luồn sâu của FE Credit trước mặt LienVietPostBank Vay và cho vay có trách nhiệm để đẩy lùi tín dụng đen

Vay và cho vay có trách nhiệm để đẩy lùi tín dụng đen Thông tư 18/2019/TT-NHNN tác động thế nào đến cho vay tiêu dùng?

Thông tư 18/2019/TT-NHNN tác động thế nào đến cho vay tiêu dùng? Tăng trưởng tín dụng sẽ thế nào trong nửa đầu năm 2020?

Tăng trưởng tín dụng sẽ thế nào trong nửa đầu năm 2020? Cẩn trọng với trái phiếu bất động sản lãi suất cao

Cẩn trọng với trái phiếu bất động sản lãi suất cao Soi con số nợ xấu hàng nghìn tỷ của các ông lớn ngân hàng Sacombank, VPBank, BIDV và VietinBank

Soi con số nợ xấu hàng nghìn tỷ của các ông lớn ngân hàng Sacombank, VPBank, BIDV và VietinBank Khối ngoại liên tục thỏa thuận hàng nghìn tỷ đồng cổ phiếu VPBank

Khối ngoại liên tục thỏa thuận hàng nghìn tỷ đồng cổ phiếu VPBank FE Credit chuyển sang hình thức công ty cổ phần, dọn đường bán vốn?

FE Credit chuyển sang hình thức công ty cổ phần, dọn đường bán vốn? Vay tiêu dùng theo tỉ lệ nào là hợp lý?

Vay tiêu dùng theo tỉ lệ nào là hợp lý? FE Credit được chuyển sang công ty cổ phần, nợ xấu 5,98%

FE Credit được chuyển sang công ty cổ phần, nợ xấu 5,98% Rủi ro môi trường và túi tiền doanh nghiệp

Rủi ro môi trường và túi tiền doanh nghiệp Liên tục che mặt chồng khi đăng ảnh, Sam bị chỉ trích 'thiếu tôn trọng bạn đời'

Liên tục che mặt chồng khi đăng ảnh, Sam bị chỉ trích 'thiếu tôn trọng bạn đời' Khoe ảnh kỷ niệm 30 năm ngày cưới, nam thần U60 gây sốc với body như trai trẻ

Khoe ảnh kỷ niệm 30 năm ngày cưới, nam thần U60 gây sốc với body như trai trẻ

Diễn viên Thương Tín ở lại Phan Rang vẫn 'bỏ ăn, bỏ ngủ'

Diễn viên Thương Tín ở lại Phan Rang vẫn 'bỏ ăn, bỏ ngủ' Phim Trung Quốc khiến netizen "mê chữ ê kéo dài" vì quá hay: Nội dung cực cuốn, dàn cast không một điểm chê

Phim Trung Quốc khiến netizen "mê chữ ê kéo dài" vì quá hay: Nội dung cực cuốn, dàn cast không một điểm chê Đóng tiền mạng tháng 4/2025 chỉ để theo dõi "concert quốc gia" và cảnh không-có-trên-tivi đỉnh chóp thế này!

Đóng tiền mạng tháng 4/2025 chỉ để theo dõi "concert quốc gia" và cảnh không-có-trên-tivi đỉnh chóp thế này! Sau tiết Cốc vũ, 4 con giáp vượng khí bùng nổ: Sống nhẹ nhàng, tiền tài đổ về, lo toan biến mất

Sau tiết Cốc vũ, 4 con giáp vượng khí bùng nổ: Sống nhẹ nhàng, tiền tài đổ về, lo toan biến mất Cách Hà Nội 50 km có một ngôi chùa trăm tuổi 'dát vàng' nằm cánh đồng làng được nhiều du khách ghé thăm

Cách Hà Nội 50 km có một ngôi chùa trăm tuổi 'dát vàng' nằm cánh đồng làng được nhiều du khách ghé thăm Việt Nam lên tiếng về thông tin Tổng thống Mỹ yêu cầu quan chức không dự lễ kỷ niệm 30-4

Việt Nam lên tiếng về thông tin Tổng thống Mỹ yêu cầu quan chức không dự lễ kỷ niệm 30-4 Bắt đôi vợ chồng liên quan chuyên án ma túy và giúp hung thủ Bùi Đình Khánh bỏ trốn

Bắt đôi vợ chồng liên quan chuyên án ma túy và giúp hung thủ Bùi Đình Khánh bỏ trốn Đạo diễn Quang Dũng bị nhồi máu cơ tim

Đạo diễn Quang Dũng bị nhồi máu cơ tim Cướp giật túi xách khiến người phụ nữ ở TP.HCM té xuống đường, tử vong

Cướp giật túi xách khiến người phụ nữ ở TP.HCM té xuống đường, tử vong

Tài tử đình đám Vbiz từng vung tay tiêu 3 cây vàng trong 1 đêm: Cuối đời sống nghèo khổ, bệnh tật đeo bám

Tài tử đình đám Vbiz từng vung tay tiêu 3 cây vàng trong 1 đêm: Cuối đời sống nghèo khổ, bệnh tật đeo bám Nữ Trung úy cao 1m73 tham gia diễu binh 30/4, dân tình tấm tắc "thiếu mỗi vương miện là thành Hoa hậu"

Nữ Trung úy cao 1m73 tham gia diễu binh 30/4, dân tình tấm tắc "thiếu mỗi vương miện là thành Hoa hậu" Vụ ngoại tình bẽ bàng: Tài tử hạng A ruồng bỏ vợ chạy theo hoa hậu nhận "quả báo" không ngờ

Vụ ngoại tình bẽ bàng: Tài tử hạng A ruồng bỏ vợ chạy theo hoa hậu nhận "quả báo" không ngờ Lễ cúng 49 ngày Quý Bình: Vợ nam diễn viên xúc động với bức tranh, tâm thư fan gửi

Lễ cúng 49 ngày Quý Bình: Vợ nam diễn viên xúc động với bức tranh, tâm thư fan gửi