Bắt đầu làn sóng cổ phiếu ngân hàng đổ bộ sàn chứng khoán?

Chỉ còn 6 tháng để các ngân hàng hoàn thiện thủ tục lên sàn theo yêu cầu.

Ảnh minh họa.

Tại các đề án, chiến lược mà Chính phủ đã duyệt, 2020 là năm cuối cùng các nhà băng buộc phải đưa cổ phiếu lên sàn chứng khoán tập trung hoặc niêm yết Nhiều ngân hàng đã lên kế hoạch thực hiện, cùng làn sóng chuyển sàn với điểm đến HOSE

Cả một thập kỷ trôi qua, từ hơn hai nhiệm kỳ trước, Chính phủ đã nhiều lần định hướng và yêu cầu đưa tất cả cổ phiếu ngân hàng lên giao dịch tại các sàn chứng khoán, nhưng vẫn chưa thể thực hiện xong. Năm nay, theo lộ trình sẽ là điểm hẹn cuối.

Mùa đại hội đồng cổ đông các ngân hàng thương mại vừa và đang diễn ra bước đầu có những gợi mở mới

Giờ G đã điểm

Tại Đề án “Cơ cấu lại thị trường chứng khoán và thị trường bảo hiểm đến năm 2020 và định hướng đến năm 2025″ do Thủ tướng Chính phủ phê duyệt có yêu cầu bắt buộc thực hiện niêm yết, đăng ký giao dịch cổ phiếu của các ngân hàng thương mại cổ phần.

Cụ thể, đến hết năm 2020, toàn bộ các ngân hàng thương mại phải niêm yết, đăng ký giao dịch trên thị trường chính thức.

Tại Chiến lược phát triển ngành Ngân hàng Việt Nam đến năm 2025, định hướng đến năm 2030 được Thủ tướng phê duyệt tháng 8/2018 cũng đã đề ra mục tiêu đến 2020 là hoàn thành việc niêm yết cổ phiếu của các ngân hàng thương mại cổ phần trên sàn chứng khoán Việt Nam.

Định hướng này nhằm gia tăng lượng hàng hóa cho thị trường chứng khoán, cũng như tăng độ minh bạch trong hoạt động của các nhà băng. Mặt khác, đây cũng là hướng đảm bảo lợi ích cổ đông, nhà đầu tư trong việc tham gia và tạo môi trường giao dịch thuận lợi.

Video đang HOT

Như vậy, tính tới thời điểm hiện tại, thời gian còn lại chỉ là 6 tháng để các ngân hàng lên sàn theo yêu cầu của các cơ quan quản lý. Nhiều nhà băng cũng đang gấp rút hoàn thiện các thủ tục lên sàn, sau nhiều lần trì hoãn.

SeABank là một ví dụ. Tại ĐHĐCĐ thường niên tổ chức mới đây, cổ đông ngân hàng đã thông qua kế hoạch niêm yết cổ phiếu trên HOSE trong năm 2020.

Trong thời gian chưa niêm yết trên HOSE, SeABank sẽ ủy quyền cho HĐQT xem xét, quyết định việc đăng ký giao dịch trên UPCoM trong trường hợp cần thiết theo thực tế hoạt động của ngân hàng cũng như diễn biến của thị trường hoặc theo yêu cầu của các cơ quan quản lý nhà nước.

Một ngân hàng khác là OCB cũng đã lên kế hoạch niêm yết trên HOSE trong năm nay.

Để chuẩn bị cho kế hoạch này, Ban lãnh đạo OCB cho biết, từ năm 2019, ngân hàng đã tiến hành việc chào bán cổ phiếu theo hình thức riêng lẻ cho các đối tác nhằm nâng cao năng lực tài chính. Và sau nhiều tháng đàm phán, OCB đã ký được thỏa thuận mua bán cổ phần với ngân hàng Aozora của Nhật Bản.

Trong khi đó, dù kế hoạch sáp nhập vào HDBank vẫn đang bỏ ngỏ, cổ đông ngân hàng PGBank vẫn quyết định thông qua kế hoạch đăng ký lưu ký và giao dịch cổ phiếu trên sàn UPCoM.

Còn tại NamABank, do nhiều yếu tố khách quan đã ảnh hưởng đến tiến độ niêm yết trong thời gian qua. Dù vậy, Ban lãnh đạo ngân hàng cho biết, đã thực hiện gửi hồ sơ đến Trung tâm Lưu ký Chứng khoán Việt Nam (VSD) để thực hiện các thủ tục đăng ký lưu ký tập trung cổ phiếu của NamABank, làm cơ sở để hoàn thiện thủ tục niêm yết chứng khoán.

Và tại cuộc họp cổ đông tới đây, HĐQT ngân hàng sẽ trình cổ đông thông qua việc niêm yết cổ phiếu tại HOSE, thời gian thực hiện chậm nhất là cuối tháng 12 năm nay.

Chuyển sàn, đón đầu chính sách

Bên cạnh hàng loạt ngân hàng quyết định lên sàn sau thời gian trì hoãn, rất nhiều thành viên cũng quyết định chuyển cổ phiếu sang “nhà mới” trong năm nay.

Tại ĐHĐCĐ thường niên tổ chức mới đây, cổ đông ngân hàng ACB đã thông qua kế hoạch chuyển sang HOSE trong năm 2020.

Ông Đỗ Minh Toàn, Tổng giám đốc ngân hàng cho biết, việc chuyển sàn sẽ chia làm hai bước, trong đó bước 1 là chốt cổ tức bằng cổ phiếu vào tháng 9 sau đó tháng 11, tháng 12 sẽ chuyển sàn sang HOSE.

“Việc chuyển sàn có thể giúp làm tăng giá giá trị thị trường cổ phiếu và đem lại lợi ích cho các cổ đông hơn nữa khi chỉ số VN-Index mang tính đại diện cao cho thị trường chứng khoán và thường được các quỹ đầu tư sử dụng làm tham chiếu đo lường hiệu quả đầu tư”, Ban lãnh đạo ACB chia sẻ.

Cũng với việc chuyển sang HOSE, lãnh đạo ngân hàng kỳ vọng cổ phiếu ACB sẽ được lọt vào rổ chỉ số của HOSE với tỷ trọng đáng kể như VN30 (tỷ trọng khoảng 4%), VNDIAMOND (10%), VNFINSELECT (12%). VNFINLEAD (12%)…

Tương tự, VIB cũng dự kiến chuyển sang sàn HOSE trong năm nay, sau khi hoàn tất việc tăng vốn bằng cổ phiếu thưởng.

Lý giải về quyết định này, Ban lãnh đạo ngân hàng cho biết, cổ phiếu VIB nhiều năm qua được đánh giá trong nhóm cổ phiếu ngân hàng được săn đón nhưng nhiều tổ chức và các quỹ lớn chưa đưa được vào danh mục đầu tư do vẫn còn niêm yết trên sàn UPCoM.

SHB mới đây cũng đã quyết định chuyển sàn giao dịch từ HNX sang HOSE, trong khi LienVietPostBank cũng lên kế hoạch chuyển từ UPCoM sang HOSE.

Theo đánh giá của giới chuyên gia, việc chuyển sàn sang HOSE sẽ giúp ngân hàng đạt được hai mục đích. Thứ nhất, là giúp nâng cao hình ảnh và nhận diện thương hiệu của ngân hàng trong cộng đồng nhà đầu tư và khách hàng, đồng thời, tính thanh khoản của cổ phiếu ngân hàng cũng tăng cao hơn.

Thứ hai, động thái này cũng nhằm đón đầu chính sách khi Thủ tướng Chính phủ đã chấp thuận lập Sở Giao dịch Chứng khoán Việt Nam trên cơ sở sắp xếp lại 2 sàn HOSE và HNX.

Theo đó, từ 2020-2023, dự kiến thị trường cổ phiếu chuyển về HOSE quản lý, còn HNX quản lý thị trường trái phiếu (trái phiếu chính phủ, doanh nghiệp) và thị trường chứng khoán phái sinh.

Dó đó, việc các ngân hàng chuyển niêm yết cổ phiếu sang HOSE chỉ là vấn đề thời gian.

LPB sẽ niêm yết trên HOSE, chia cổ tức bằng cổ phiếu và phát hành riêng lẻ cho nhà đầu tư nước ngoài

Ngân hàng TMCP Bưu điện Liên Việt (LienVietPostBank, mã chứng khoán LPB) vừa công bố Tài liệu họp Đại hội đồng cổ đông thường niên với nhiều nội dung đáng chú ý liên quan đến kế hoạch chuyển sàn và phương án tăng vốn điều lệ.

Thực hiện niêm yết trên sàn HOSE

Theo báo cáo của Hội đồng Quản trị LienVietPostBank gửi cổ đông, LPB sẽ hoàn thành việc chuyển đăng ký giao dịch cổ phiếu từ hệ thống giao dịch cho chứng khoán chưa niêm yết (UPCoM) sang niêm yết tại HOSE trong năm 2020 nhằm nâng cao hình ảnh và nhận diện thương hiệu của Ngân hàng trong cộng đồng nhà đầu tư trong nước, quốc tế cũng như các khách hàng đang giao dịch tại Ngân hàng, nâng cao tính thanh khoản của cổ phiếu, đem lại lợi ích tối đa cho cổ đông khi chỉ số VN-Index mang tính đại diện cao cho thị trường chứng khoán và thường được các quỹ đầu tư sử dụng làm tham chiếu đo lường hiệu quả đầu tư.

Ngoài niêm yết cổ phiếu trên HOSE, Ngân hàng còn đưa ra kế hoạch tăng vốn thông qua chi trả cổ tức bằng cổ phiếu và chào bán riêng lẻ cho nhà đầu tư nước ngoài.

Cụ thể, kế hoạch tăng vốn điều lệ được thực hiện thành 2 đợt: Đợt 1, Ngân hàng sẽ phát hành cổ phiếu để chi trả cổ tức cho cổ đông hiện hữu với tỷ lệ 10%, dự kiến hoàn thành trong năm 2020. Đợt 2, Ngân hàng thực hiện tăng vốn thông qua phương án chào bán riêng lẻ cho nhà đầu tư nước ngoài với tỷ lệ chào bán không quá 4,99%.

Như vậy, LPB là một trong số ít các ngân hàng thực hiện chi trả cổ tức cho cổ đông rất đều đặn kể từ khi thành lập đến nay trong bối cảnh một số ngân hàng gặp khó khăn trong việc chi trả cổ tức hàng năm cho cổ đông.

Theo LPB, việc tăng vốn là cần thiết giúp Ngân hàng tuân thủ các quy định chặt chẽ về chỉ số an toàn hoạt động của Ngân hàng Nhà nước Việt Nam và tiếp tục đáp ứng các tiêu chuẩn cao hơn theo thông lệ của Basel II; đồng thời nâng cao năng lực tài chính, quy mô hoạt động và khả năng cạnh tranh, tạo nguồn lực phát triển bền vững, an toàn và hiệu quả trong các năm tiếp theo.

Năm 2019 tăng trưởng ấn tượng

Với kết quả lợi nhuận trước thuế năm 2019 đạt 2.039 tỷ đồng, tăng tới 68% so với năm 2018, vượt 107% kế hoạch đề ra, đây là mức lợi nhuận trước thuế cao nhất Ngân hàng đạt được kể từ khi thành lập đến nay.

Trong đó, mảng dịch vụ ghi nhận kết quả ấn tượng, đặc biệt ở lĩnh vực kinh doanh bảo hiểm (bancassurance) với mức tăng trưởng đột biến 217%, góp phần đưa kết quả thu dịch vụ cao gấp hơn 2,5 lần so với năm 2018.

Các chỉ tiêu về kinh doanh khác đều tăng trưởng tốt và xếp thứ hạng cao trong hệ thống ngân hàng, cụ thể: Huy động thị trường 1 đạt 166.162 tỷ đồng, tăng 20%; Dư nợ tín dụng thị trường 1 đạt 140.883 tỷ đồng, tăng 16%; theo đó, tổng tài sản đạt 202.058 tỷ đồng, tăng 15% so với năm 2018.

Năm 2020, LPB tiếp tục kiên định với chiến lược bán lẻ trên cơ sở khai thác thế mạnh về mạng lưới. Ngân hàng thực hiện đa dạng hóa các sản phẩm, dịch vụ để phục vụ và đáp ứng kịp thời cho các đối tượng khách hàng khu vực nông thôn còn rất nhiều tiềm năng mà các ngân hàng khác chưa có khả năng khai thác.

LienVietPostBank có thực sự 'thay máu' khi giá cổ phiếu lẹt đẹt, nợ xấu ngày càng tăng?  Chủ tịch HĐQT LienVietPostBank bất ngờ "rời ghế" nóng trong bối cảnh nợ xấu nhà băng này tăng mạnh, giá cổ phiếu "trượt dốc"... Liệu, lần "thay tướng"này của LPB có "thay máu"?. Giữa lúc nợ xấu tăng, LienVietPostBank bất ngờ "thay tướng" Tại cuộc họp Hội đồng Quản trị (HĐQT) định kỳ tháng 12/2019, HĐQT Ngân hàng TMCP Bưu điện Liên Việt...

Chủ tịch HĐQT LienVietPostBank bất ngờ "rời ghế" nóng trong bối cảnh nợ xấu nhà băng này tăng mạnh, giá cổ phiếu "trượt dốc"... Liệu, lần "thay tướng"này của LPB có "thay máu"?. Giữa lúc nợ xấu tăng, LienVietPostBank bất ngờ "thay tướng" Tại cuộc họp Hội đồng Quản trị (HĐQT) định kỳ tháng 12/2019, HĐQT Ngân hàng TMCP Bưu điện Liên Việt...

Clip nghi phạm đốt quán hát khiến 11 người chết ở Hà Nội01:29

Clip nghi phạm đốt quán hát khiến 11 người chết ở Hà Nội01:29 Lý do quán 'Hát cho nhau nghe' bị phóng hỏa khiến 11 người tử vong ở Hà Nội02:17

Lý do quán 'Hát cho nhau nghe' bị phóng hỏa khiến 11 người tử vong ở Hà Nội02:17 Tìm thấy thi thể nữ tài xế, xuyên đêm trục vớt ô tô rơi sông Đồng Nai01:29

Tìm thấy thi thể nữ tài xế, xuyên đêm trục vớt ô tô rơi sông Đồng Nai01:29 Nội bộ Mỹ mâu thuẫn về Ukraine?08:24

Nội bộ Mỹ mâu thuẫn về Ukraine?08:24 Nga liên lạc với 'lực lượng mạnh nhất' ở Syria14:18

Nga liên lạc với 'lực lượng mạnh nhất' ở Syria14:18 Nga phóng gần 300 tên lửa và UAV, Ukraine điều F-16 ứng phó?08:24

Nga phóng gần 300 tên lửa và UAV, Ukraine điều F-16 ứng phó?08:24 Diễn biến vụ nghi phạm đốt quán 'Hát cho nhau nghe' làm 11 người tử vong01:02

Diễn biến vụ nghi phạm đốt quán 'Hát cho nhau nghe' làm 11 người tử vong01:02 Vụ cướp giả cảnh sát hình sự: Dàn dựng ly kỳ như phim hành động09:21

Vụ cướp giả cảnh sát hình sự: Dàn dựng ly kỳ như phim hành động09:21 Chính phủ mới Syria muốn Nga 'xem xét lại' hiện diện quân sự08:31

Chính phủ mới Syria muốn Nga 'xem xét lại' hiện diện quân sự08:31 Vụ Mercedes-Benz dừng giữa làn ngược chiều: Xe đang "treo" 5 lỗi phạt nguội01:39

Vụ Mercedes-Benz dừng giữa làn ngược chiều: Xe đang "treo" 5 lỗi phạt nguội01:39 Ông Trump đã mời ông Tập Cận Bình dự lễ nhậm chức?08:02

Ông Trump đã mời ông Tập Cận Bình dự lễ nhậm chức?08:02Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Cựu Chủ tịch FLC Trịnh Văn Quyết sắp hầu tòa phúc thẩm

Pháp luật

20:34:18 19/12/2024

Tóc Tiên diện váy trăm triệu tham dự tiệc Giáng sinh

Phong cách sao

20:30:11 19/12/2024

Lời bào chữa trơ trẽn của sao nam bị tố nghiện mua dâm, coi vợ như gái quán hát

Sao châu á

20:29:46 19/12/2024

Trấn Thành gây tranh cãi vì 1 câu nói về Thùy Chi, chọc cười kém duyên khiến JustaTee "sượng trân"

Sao việt

20:27:15 19/12/2024

Mbappe đáng sợ ở các trận chung kết

Sao thể thao

20:26:32 19/12/2024

Cựu Tổng thống Pháp Nicholas Sarkozy bị kết án tù vì tham nhũng

Thế giới

20:13:08 19/12/2024

Album Trần Thế của Thể Thiên mau chóng lọt trending

Nhạc việt

20:02:18 19/12/2024

Em út BTS bất ngờ tái xuất phá luôn kỷ lục, gây bão trong đêm vì làm 1 điều liên quan đến Rosé (BLACKPINK)

Nhạc quốc tế

19:58:55 19/12/2024

Quả trứng hiếm 'tỉ quả có một' được giá hơn 6 triệu đồng

Lạ vui

19:45:16 19/12/2024

Chị đẹp đạp gió: Rộ tin Châu Tuyết Vân bị loại, hành động của chính chủ gây nghi ngờ

Tv show

19:40:22 19/12/2024

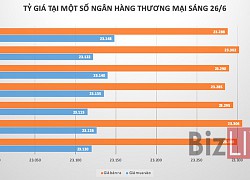

Tỷ giá trung tâm tăng phiên thứ hai liên tiếp

Tỷ giá trung tâm tăng phiên thứ hai liên tiếp Tỷ giá euro hôm nay 26/6: Ngân Hàng Á Châu giảm 106 đồng chiều bán ra

Tỷ giá euro hôm nay 26/6: Ngân Hàng Á Châu giảm 106 đồng chiều bán ra

Pyn Elite Fund và nhóm quỹ Dragon Capital bán ra lượng lớn cổ phiếu Thế giới di động

Pyn Elite Fund và nhóm quỹ Dragon Capital bán ra lượng lớn cổ phiếu Thế giới di động Dòng tiền đổ mạnh vào thị trường, VN-Index tăng gần 10 điểm sau ít phút giao dịch

Dòng tiền đổ mạnh vào thị trường, VN-Index tăng gần 10 điểm sau ít phút giao dịch VN-Index và HNX-Index hồi phục hơn 8%, PE thị trường trở lại 11,82 lần

VN-Index và HNX-Index hồi phục hơn 8%, PE thị trường trở lại 11,82 lần Nhiều "nhà đầu tư số 0" ồ ạt mở tài khoản bắt đáy chứng khoán

Nhiều "nhà đầu tư số 0" ồ ạt mở tài khoản bắt đáy chứng khoán Chứng khoán tuần tới: Nhiều cổ phiếu hồi phục mạnh có thể sẽ chốt lời

Chứng khoán tuần tới: Nhiều cổ phiếu hồi phục mạnh có thể sẽ chốt lời Cùng chiều với khối ngoại, tự doanh CTCK đẩy mạnh bán ròng 462 tỷ đồng trong tuần từ 6-10/4

Cùng chiều với khối ngoại, tự doanh CTCK đẩy mạnh bán ròng 462 tỷ đồng trong tuần từ 6-10/4 Nhanh chóng xác định danh tính các nạn nhân vụ cháy quán cafe

Nhanh chóng xác định danh tính các nạn nhân vụ cháy quán cafe HOT: "Hoàng tử nụ cười" James Jirayu chính thức kết hôn với bạn gái ngoài ngành hơn 4 tuổi

HOT: "Hoàng tử nụ cười" James Jirayu chính thức kết hôn với bạn gái ngoài ngành hơn 4 tuổi Sốc: Nữ diễn viên hạng A ly hôn không phải vì chồng ngoại tình với trợ lý, mà bị nhà chồng "hút máu" đến cùng cực?

Sốc: Nữ diễn viên hạng A ly hôn không phải vì chồng ngoại tình với trợ lý, mà bị nhà chồng "hút máu" đến cùng cực?

Bức ảnh "bóc trần" style hẹn hò bất ngờ của thái tử tài phiệt và siêu sao Kpop Lisa (BLACKPINK)

Bức ảnh "bóc trần" style hẹn hò bất ngờ của thái tử tài phiệt và siêu sao Kpop Lisa (BLACKPINK) Vợ cũ 1 sao Vbiz nhận "bão" chỉ trích khi tiếp tục đăng ảnh Hoa hậu Khánh Vân kèm lời lẽ thô thiển

Vợ cũ 1 sao Vbiz nhận "bão" chỉ trích khi tiếp tục đăng ảnh Hoa hậu Khánh Vân kèm lời lẽ thô thiển Cháy quán cà phê 11 người tử vong: Lời khai của nghi phạm

Cháy quán cà phê 11 người tử vong: Lời khai của nghi phạm 4 người sống "phông bạt" ồn ào nhất Việt Nam năm 2024, top 1 đang cố tẩy trắng

4 người sống "phông bạt" ồn ào nhất Việt Nam năm 2024, top 1 đang cố tẩy trắng Diễn biến mới nhất vụ ca sĩ Đàm Vĩnh Hưng kiện tỉ phú Mỹ

Diễn biến mới nhất vụ ca sĩ Đàm Vĩnh Hưng kiện tỉ phú Mỹ Dịch lạ tại Công-gô phức tạp, Hà Nội tăng cường kiểm dịch sân bay

Dịch lạ tại Công-gô phức tạp, Hà Nội tăng cường kiểm dịch sân bay Vụ cháy 11 người tử vong: Nạn nhân không có cơ hội thoát bằng cửa chính

Vụ cháy 11 người tử vong: Nạn nhân không có cơ hội thoát bằng cửa chính Nhật Kim Anh lên tiếng trả lời "bố đứa bé là ai?" sau khi công bố mang bầu gần 9 tháng

Nhật Kim Anh lên tiếng trả lời "bố đứa bé là ai?" sau khi công bố mang bầu gần 9 tháng Mẹ chết lặng khi xem video con trai 1 tháng tuổi bị giúp việc quăng ném

Mẹ chết lặng khi xem video con trai 1 tháng tuổi bị giúp việc quăng ném