BaoVietBank khó khăn chồng chất

Là một NH có các cổ đông sáng lập sáng giá như Tập đoàn Bảo Việt, CTCP sữa Việt Nam ( Vinamilk) và CTCP Tập đoàn Công nghệ CMC… tuy nhiên nhiều năm qua hoạt động của NHTMCP Bảo Việt ( BaoVietBank) vẫn chưa có sự bứt phá đáng ghi nhận nào. Đáng nói hơn, tính đến cuối tháng 9-2019, đây là NH có tỷ lệ nợ xấu cao nhất hệ thống và huy động, cho vay đều tăng trưởng âm.

Giao dịch tại BaoVietBank.

Thách thức nợ xấu

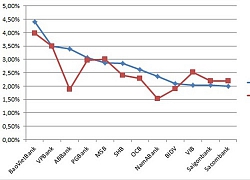

Đối với các NH Việt Nam, nợ xấu được xem là thường trực và NHNN luôn nhắc nhở các NHTM tăng trưởng tín dụng phải đi đôi với kiểm soát chất lượng tín dụng. Tuy nhiên, ghi nhận vào cuối quý III-2019, tổng mức nợ xấu trên tổng dư nợ cho vay của 26 NHTM đã công bố báo cáo tài chính (BCTC) có xu hướng vượt lên, đạt mức 98.242 tỷ đồng. Mức này tăng hơn 16% so với cuối năm 2018. Đồng thời trong số 26 NHTM có 4 NHTM có tỷ lệ nợ xấu trên 3%, trong đó BaoVietBank là NH có tỷ lệ nợ xấu cao nhất hệ thống.

Cụ thể, tỷ lệ nợ xấu của BaoVietBank đã ở mức 1.088 tỷ đồng vào cuối tháng 9-2019, tăng gần 6,33% so với thời điểm đầu năm, theo đó tỷ lệ nợ xấu chiếm đến 4,4% trong tổng dư nợ. Hồi cuối năm 2018, nợ xấu tại NH này ở mức 1.024 tỷ đồng (tương đương là 3,97% tổng dư nợ).

Xét về giá trị tuyệt đối, nợ xấu tăng lên không nhiều, nhưng vấn đề đặt ra là nợ xấu tăng lên khi cho vay khách hàng của NH 9 tháng qua đã âm 3,98%, về còn 24.722 tỷ đồng. Đồng thời, trong tổng nợ xấu, nợ có khả năng mất vốn (nợ nhóm 5) chiếm hơn 50% với 637 tỷ đồng, nợ nghi ngờ (nợ nhóm 4) chiếm 296 tỷ đồng.

Nợ xấu tăng kéo theo trích lập dự phòng của NH cũng tăng. Riêng quý III-2019, NH trích lập chi phí dự phòng rủi ro tín dụng lên 143 tỷ đồng (cùng kỳ năm ngoái là 61,2 tỷ đồng). Theo đó, dù đạt lợi nhuận thuần trước trích lập rủi ro tín dụng quý III ở mức 150,2 tỷ đồng, tăng trưởng gần 113% so với cùng kỳ, nhưng sau trích lập dự phòng chỉ còn 7,1 tỷ đồng lợi nhuận trước thuế.

Video đang HOT

Lũy kế 9 tháng, NH trích lập gần 265 tỷ đồng, kéo lợi nhuận trước thuế sau dự phòng rủi ro xuống mức 18,4 tỷ đồng, giảm hơn 45% so với cùng kỳ năm ngoái.

BCTC quý III không nhắc đến các khoản nợ đã bán cho VAMC, nhưng hồi quý II, số liệu báo cáo cho thấy BaoVietBank còn gần 1.665 tỷ đồng nợ xấu tại VAMC, trong đó đã trích lập dự phòng hơn 738 tỷ đồng.

Diễn biến nợ xấu như vậy đặt trong bối cảnh ngành NH phải thực hiện Quyết định 1058/QĐ-TTg ngày 19-7-2017 của Thủ tướng Chính phủ về việc mục tiêu đưa tỷ lệ nợ xấu nội bảng của các TCTD, nợ xấu đã bán cho VAMC và nợ đã thực hiện các biện pháp phân loại nợ xuống dưới 3% từ nay đến năm 2020, chắc chắn là vấn đề phải quan tâm hàng đầu của NH này.

Hoạt động èo uột

Hiệu quả hoạt động thấp của NH này cũng được phản ánh rõ trên thị giá cổ phiếu của NH. Trên sàn OTC, cổ phiếu BaoVietBank dao động ở mức 3.500-5.000 đồng/cổ phiếu.

BaoVietBank được thành lập đầu năm 2009, với vốn điều lệ ban đầu là 1.500 tỷ đồng và hiện vốn điều lệ ở mức 3.150 tỷ đồng. Các cổ đông sáng lập NH bao gồm Tập đoàn Bảo Việt, CTCP Sữa Việt Nam (Vinamilk) và Tập đoàn Công nghệ CMC.

Tại thời điểm cuối tháng 9-2019, Tập đoàn Bảo Việt nắm giữ 49,52% vốn điều lệ, Vinamilk nắm 14,3%, CMC nắm 10,3%, CTCP Tập đoàn HIPT nắm 2,29% và cổ đông khác nắm giữ 23,86%. Tuy nhiên cũng trong tháng 9 vừa qua, HĐQT CMC đã thông qua việc chuyển nhượng toàn bộ cổ phần BaoVietBank.

Việc một trong các cổ đông sáng lập đang muốn thoái sạch vốn khỏi BaoVietBank cũng không khó hiểu, bởi thực chất thời gian qua hoạt động của NH này rất èo uột. Xét từ BCTC quý III-2019, ngoài nợ xấu cao, bảng cân đối kế toán cũng cho thấy tổng tài sản của BaoVietBank vào thời điểm cuối quý III ở mức 53.622 tỷ đồng. Con số này giảm gần 4% so với cùng kỳ năm trước. Huy động tín dụng đạt gần 24.369 tỷ đồng, tương đương mức giảm 4,31% so với số đầu kỳ.

Ngược về các năm trước, lợi nhuận của NH này cũng không quá khả quan. Năm 2016, lợi nhuận trước thuế chỉ đạt 117 tỷ đồng, nhích nhẹ 6 tỷ đồng so với năm 2015. Đến năm 2018, lợi nhuận trước thuế chỉ 104 tỷ đồng, giảm 29,3% so với năm 2017. Năm nay với lợi nhuận 9 tháng chỉ còn 18,4 tỷ đồng, đáng nói là mức lợi nhuận này còn lại sau khi NH cắt giảm mạnh trích lập dự phòng rủi ro so với cùng kỳ năm trước.

Và có lẽ yếu tố dẫn đến sự thiếu hiệu quả trong hoạt động này đến từ việc vị trí lãnh đạo cấp cao không ổn định. Bởi trong 3 năm qua, ghế nóng của NH này cũng đã thay đổi đến 3 lần. Vào tháng 9-2019, bà Nguyễn Thị Thanh Hường vừa đảm nhận chức vụ quyền Tổng giám đốc NH này. Còn từ 2017 đến tháng 11-2018, ông Tôn Quốc Bình đã ngồi vị trí này và sau tháng 11-2018 là ông Phạm Nguyễn Thế Phong.

Hiện nay thương hiệu BaoVietBank cũng nhạt nhòa trên thị trường tài chính NH vì mạng lưới khá ít, NH cũng không đẩy mạnh phương thức NH hiện đại, NH số theo xu hướng chung. Bù lại BaoVietBank lại tích cực áp dụng mặt bằng lãi suất cao để huy động vốn. Các cá nhân khi gửi tiền VNĐ tại BaoViet Bank có thể nhận mức lãi suất cao nhất lên đến 8,2%/năm; còn doanh nghiệp là 7,4%/năm. Tuy vậy, thương hiệu không mạnh có thể cũng là nguyên nhân khiến huy động vốn của NH cũng gặp khó khăn.

Cuối quý III, tiền gửi khách hàng đạt 25.810 tỷ đồng, giảm 4,56% so với cùng kỳ. Thương hiệu không mạnh cũng khiến NH dù đã tách khỏi Tập đoàn Bảo hiểm Bảo Việt (không còn là công ty con mà trở thành công ty liên kết), song BaoVietBank vẫn dựa chủ yếu vào Tập đoàn này.

Theo báo cáo, Bảo Việt và các thành viên của tập đoàn này đang có nhiều khoản tiền gửi và trái phiếu tại BaoVietBank. Chi phí lãi liên quan đến nhóm này khoảng 200 tỷ đồng trong 9 tháng qua.

CÁT TƯỜNG

Theo saigondautu.com.vn

Vì sao Tập đoàn CMC muốn thoái sạch vốn khỏi BaoVietBank?

Theo ghi nhận vào thời điểm 30/6, số vốn góp của Tập đoàn CMC vào BaoVietBank trị giá hơn 324 tỷ đồng.

Hội đồng quản trị Công ty cổ phần Tập đoàn công nghệ CMC (mã CK: CMG) vừa thông qua việc chuyển nhượng toàn bộ cổ phần Ngân hàng Bảo Việt (BVB). Đ

Theo đó, Hội đồng quản trị ủy quyền cho ông Nguyễn Trung Chính - Chủ tịch kiêm Tổng giám đốc CMC thực hiện các thủ tục để chuyển nhượng toàn bộ cổ phần BaoVietBank cho các nhà đầu tư khác có nhu cầu.

Xác nhận với báo chí, đại diện BaoVietBank cho biết việc chuyển nhượng này vẫn chưa hoàn tất.

Tập đoàn CMC muốn thoái sạch vốn khỏi BaoVietBank. Ảnh: BaoVietBank

Theo báo cáo của BaoVietBank, tại ngày 30/6/2019, CMC sở hữu 10,3% vốn, tương đương hơn 324 tỷ đồng theo mệnh giá. Hai cổ đông lớn còn lại là Tập đoàn Bảo Việt (sở hữu 49,5%) và Vinamilk (sở hữu hơn 14%).

Đầu tư vào lĩnh vực ngân hàng từ đầu năm 2009 khi góp vốn thành lập BaoVietBank, song chỉ một năm sau đó CMC đã có nguyện vọng thoái vốn. Tuy nhiên, dù có ý định từ lâu, đến nay, việc thoái vốn vẫn chưa thể diễn ra.

Được biết, tính đến cuối tháng 6/2019, BaoVietBank có vốn điều lệ 3.000 tỷ đồng, tổng tài sản 51.159 tỷ đồng và lợi nhuận ở mức khiêm tốn trong nửa đầu năm là hơn 11 tỷ đồng. Trong hệ thống ngân hàng, BaoVietBank là 1 trong số ít các ngân hàng còn quy mô nhỏ như vậy.

Mới đây, ngân hàng này cũng thu hút sự chú ý khi bổ nhiệm bà Nguyễn Thị Thanh Hường làm Quyền Tổng giám đốc. Trong vòng hơn năm trở lại đây (kể từ 2017), ngân hàng này đã có tổng cộng 3 lần thay đổi quyền Tổng giám đốc.

Vũ Đậu (T/h)

Theo Doisongphapluat.com

BaoVietBank, ABBank, PGBank và VPBank vì sao có tỷ lệ nợ xấu trên 3%?  Bảo Việt, ABBank, PGBank và VPBank là 4 ngân hàng đang có tỷ lệ nợ xấu trên dư nợ cho vay khách hàng ở mức trên 3%. Nợ xấu trong tầm kiểm soát là mục tiêu của các nhà băng trong hoạt động tín dụng. Nhất là khi Ngân hàng Nhà nước đã ban hành nhiều quy định có tính ràng buộc khiến...

Bảo Việt, ABBank, PGBank và VPBank là 4 ngân hàng đang có tỷ lệ nợ xấu trên dư nợ cho vay khách hàng ở mức trên 3%. Nợ xấu trong tầm kiểm soát là mục tiêu của các nhà băng trong hoạt động tín dụng. Nhất là khi Ngân hàng Nhà nước đã ban hành nhiều quy định có tính ràng buộc khiến...

Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20

Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20 Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07

Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07 Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41

Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41 'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08

'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08 Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28

Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28 Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41

Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41 Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52

Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52 Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05

Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05 Tàu ngầm 161 tỷ đồng: Lặn sâu 200m, biến thành quầy bar dưới đáy biển03:14

Tàu ngầm 161 tỷ đồng: Lặn sâu 200m, biến thành quầy bar dưới đáy biển03:14 500 ngày xung đột khốc liệt cày nát Dải Gaza01:49

500 ngày xung đột khốc liệt cày nát Dải Gaza01:49 Phát biểu của ông Trump về 'người cứu đất nước' gây xôn xao09:24

Phát biểu của ông Trump về 'người cứu đất nước' gây xôn xao09:24Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Kháng nghị giám đốc thẩm vụ 'ủy quyền tách thửa, bị bán đất lưu giữ mồ mả'

Pháp luật

23:40:11 23/02/2025

Vụ Á hậu bị biến thái tấn công trên phố, dư luận có phản ứng gây chú ý

Sao việt

23:39:32 23/02/2025

Diễn viên Hồ Ca phản ứng trước tin bị ung thư phổi, gần qua đời

Sao châu á

23:35:14 23/02/2025

'Cha tôi người ở lại' tập 4: Cả nhà sốc khi ông Bình say xỉn, bất ngờ nổi nóng

Phim việt

23:32:17 23/02/2025

Tây Ninh: Vi phạm nồng độ cồn, không bằng lái xe, gây tai nạn chết người

Tin nổi bật

23:12:09 23/02/2025

Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ

Thế giới

22:58:27 23/02/2025

Câu trả lời cho việc Lisa bị chê bai, "lép vế" trước Jennie

Nhạc quốc tế

22:45:27 23/02/2025

Phạm Thoại và mẹ bé Bắp "chiến đấu ung thư" liên tục được nhắc tên trên MXH: Động thái mới nhất từ người mẹ

Netizen

22:30:20 23/02/2025

Ariana Grande: Từ "công chúa nhạc pop" đến đề cử Oscar

Sao âu mỹ

21:48:11 23/02/2025

Giúp MU có 1 điểm, Manuel Ugarte vẫn bị chỉ trích

Sao thể thao

21:36:18 23/02/2025

Vì sao nhà đầu tư vẫn dè dặt với cổ phiếu PGBank?

Vì sao nhà đầu tư vẫn dè dặt với cổ phiếu PGBank? Phó Thống đốc: Không thể tăng vốn, ngân hàng có thể phải hạn chế cho vay

Phó Thống đốc: Không thể tăng vốn, ngân hàng có thể phải hạn chế cho vay

Hàng tỷ cổ phiếu 'xếp hàng' chờ lên HoSE

Hàng tỷ cổ phiếu 'xếp hàng' chờ lên HoSE Lịch chốt quyền nhận cổ tức bằng tiền của 7 doanh nghiệp

Lịch chốt quyền nhận cổ tức bằng tiền của 7 doanh nghiệp 18 doanh nghiệp chốt trả cổ tức tuần từ 11 đến 15-11

18 doanh nghiệp chốt trả cổ tức tuần từ 11 đến 15-11 Bảo Việt (BVH) trả cổ tức bằng tiền tỷ lệ 10%, lấy ý kiến cổ đông về việc điều chỉnh ngành nghề kinh doanh

Bảo Việt (BVH) trả cổ tức bằng tiền tỷ lệ 10%, lấy ý kiến cổ đông về việc điều chỉnh ngành nghề kinh doanh Bảo Việt sắp chi 701 tỷ đồng trả cổ tức năm 2018

Bảo Việt sắp chi 701 tỷ đồng trả cổ tức năm 2018 Tiền cổ tức doanh nghiệp có vốn Nhà nước tiếp tục đổ về ngân sách

Tiền cổ tức doanh nghiệp có vốn Nhà nước tiếp tục đổ về ngân sách

Uông Tiểu Phi đã đón 2 con về Bắc Kinh, mẹ Từ Hy Viên quyết đòi rể cũ trả món nợ 900 tỷ đồng?

Uông Tiểu Phi đã đón 2 con về Bắc Kinh, mẹ Từ Hy Viên quyết đòi rể cũ trả món nợ 900 tỷ đồng? 1 Hoa hậu Việt Nam có động thái y hệt Phương Nhi: Rục rịch kết hôn với thiếu gia?

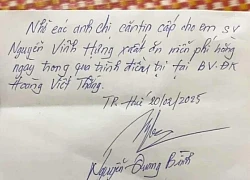

1 Hoa hậu Việt Nam có động thái y hệt Phương Nhi: Rục rịch kết hôn với thiếu gia? Nằm viện một mình, chàng sinh viên Hà Tĩnh ngỡ ngàng khi nhận mẩu giấy nhắn của cán bộ bệnh viện

Nằm viện một mình, chàng sinh viên Hà Tĩnh ngỡ ngàng khi nhận mẩu giấy nhắn của cán bộ bệnh viện Công an bắt kẻ cướp giật điện thoại ở Tân Bình chỉ sau 8 giờ

Công an bắt kẻ cướp giật điện thoại ở Tân Bình chỉ sau 8 giờ Cựu thứ trưởng Hoàng Quốc Vượng bị cáo buộc nhận 'lót tay' 1,5 tỉ đồng

Cựu thứ trưởng Hoàng Quốc Vượng bị cáo buộc nhận 'lót tay' 1,5 tỉ đồng Trịnh Sảng bị tố làm nhân tình của đại gia lừa đảo ở Mỹ, lộ điều khoản "bán thân" gây sốc?

Trịnh Sảng bị tố làm nhân tình của đại gia lừa đảo ở Mỹ, lộ điều khoản "bán thân" gây sốc?

Chở thi thể nữ sinh bị tai nạn tử vong về nhà, xe cấp cứu gặp nạn

Chở thi thể nữ sinh bị tai nạn tử vong về nhà, xe cấp cứu gặp nạn Nhân chứng kể lại giây phút kinh hoàng vụ tai nạn 6 người chết ở Sơn La

Nhân chứng kể lại giây phút kinh hoàng vụ tai nạn 6 người chết ở Sơn La Cả mạng xã hội liên tục nhắc tên Phạm Thoại và mẹ bé Bắp: Chuyện gì đang xảy ra?

Cả mạng xã hội liên tục nhắc tên Phạm Thoại và mẹ bé Bắp: Chuyện gì đang xảy ra? Xác định kẻ sát hại 2 mẹ con tại nhà riêng ở Bình Dương

Xác định kẻ sát hại 2 mẹ con tại nhà riêng ở Bình Dương Công an cảnh báo mối nguy hại từ "chiếc váy hồng 2 dây" hot nhất mạng xã hội

Công an cảnh báo mối nguy hại từ "chiếc váy hồng 2 dây" hot nhất mạng xã hội Công bố thời khắc hấp hối của Từ Hy Viên, minh tinh nắm chặt tay 1 người không buông

Công bố thời khắc hấp hối của Từ Hy Viên, minh tinh nắm chặt tay 1 người không buông

Nhân chứng kể khoảnh khắc phát hiện 2 mẹ con bị sát hại ở Bình Dương

Nhân chứng kể khoảnh khắc phát hiện 2 mẹ con bị sát hại ở Bình Dương Chuyện gì đã xảy ra khiến vợ Vũ Cát Tường cư xử lạ sau lễ thành đôi?

Chuyện gì đã xảy ra khiến vợ Vũ Cát Tường cư xử lạ sau lễ thành đôi?