Ai chịu trách nhiệm giám sát phát hành trái phiếu?

Trong những ngày gần đây, nhiều nhà đầu tư cá nhân liên tục nhận được chào mời từ môi giới SSI chào bán trái phiếu của Công ty cổ phần ạt Phương (mã DPG đang niêm yết trên HOSE). áng chú ý, dù Công ty đăng ký phát hành riêng lẻ nhưng trong bản chào của môi giới không đưa ra điều kiện về số lượng nhà đầu tư.

Ảnh Shutterstock.

Khi được hỏi, theo quy định, đợt phát hành riêng lẻ chỉ dành cho dưới 100 nhà đầu tư, tại sao lại được chào bán “vô tư” như vậy, môi giới trả lời, từ trước đến nay, các đợt chào bán của doanh nghiệp khác cũng vậy, họ cứ bán thôi, không nắm được điểm này.

Nếu quả thực đúng như vậy, phải chăng cả doanh nghiệp và đại lý phát hành đang “lách luật” rao bán trái phiếu ra công chúng?

Chào mời tới các nhà đầu tư cá nhân, môi giới nói: “Mức lãi suất của sản phẩm này cực kỳ hấp dẫn”, thậm chí họ còn tư vấn để nhà đầu tư vay ngân hàng, lấy tiền mua trái phiếu nhằm hưởng chênh lệch lãi suất, được mô tả tới 4 – 5%/năm.

ược biết, đợt phát hành trái phiếu của ạt Phương có quy mô huy động 150 tỷ đồng, lãi suất 11,5%/năm, kỳ hạn 2 năm.

ợt phát hành này được thực hiện trong bối cảnh trước đó ạt Phương triển khai huy động trái phiếu đợt 1 năm 2019 chỉ bán được 81 tỷ đồng (trong tổng giá trị trái phiếu dự kiến phát hành tối đa 300 tỷ đồng năm 2019), trong đó phần lớn người mua là các nhà đầu tư cá nhân.

Cũng cần lưu ý rằng, đây là đợt phát hành riêng lẻ (tức chỉ dành cho dưới 100 nhà đầu tư).

Bản chào gửi tới các nhà đầu tư có nhiều thông tin hấp dẫn, chẳng hạn, dòng tiền từ các dự án bất động sản của Công ty bắt đầu được hạch toán từ năm 2019 với ước tính 1.000 tỷ đồng/năm.

Tuy vậy, thông tin trong báo cáo thường niên của Công ty lại cho thấy, ngoại trừ dự án Casamia đủ điều kiện mở bán hơn 200 căn biệt thự với số tiền cọc cho 149 căn bán thành công đợt đầu là 71 tỷ đồng, các dự án khác vẫn đang trong quá trình triển khai, giải phóng mặt bằng, chưa nộp tiền sử dụng đất…

Vậy dòng tiền tới cả nghìn tỷ đồng lấy ở đâu ra?

Một điểm đáng lưu ý khác là trái phiếu ạt Phương có tài sản bảo đảm là cổ phiếu của chính Công ty, chứ không phải các tài sản khác.

ây là điều nhà đầu tư cần phải tỉnh táo vì giá trị cổ phiếu có thể biến động rất lớn trong khoảng thời gian ngắn, ngoài tầm kiểm soát của doanh nghiệp, thanh khoản của cổ phiếu DPG cũng ở mức thấp, chỉ vài chục nghìn đơn vị mỗi phiên.

Huy động vốn qua kênh trái phiếu là tín hiệu tốt, bởi đây là kênh huy động vốn trung và dài hạn, đúng bản chất của thị trường chứng khoán.

Song câu hỏi đặt ra là có bao nhiêu doanh nghiệp chọn cách phát hành như ạt Phương?

Video đang HOT

Bàn đến việc phát hành trái phiếu doanh nghiệp trong một cuộc trò chuyện gần đây, ông Nguyễn Sơn, Chủ tịch Trung tâm Lưu ký chứng khoán Việt Nam nhận xét, với tình trạng phát hành tăng đột biến như gần đây, Chính phủ cũng rất lo ngại thị trường trái phiếu doanh nghiệp Việt Nam phát triển với tốc độ không kiểm soát được, có thể tạo ra những tác động tiêu cực tới thị trường tiền tệ.

ơn cử, Ngân hàng Nhà nước đang từng bước hạ lãi suất, nhưng nhiều doanh nghiệp lại huy động trái phiếu với lãi suất rất cao.

Thị trường cần có sự kiểm soát tốt hơn để giảm nguy cơ xảy ra những “vụ nổ” trong vài ba năm tới.

11 tháng đầu năm 2019, 189 doanh nghiệp đã thực hiện 726 đợt phát hành trái phiếu, với lượng vốn huy động đạt 233.522 tỷ đồng.

Tính phổ biến của công cụ đầu tư này đang thách thức các nhà làm luật và quản lý thị trường, phải làm sao giữ được sự công bằng và bảo vệ được nhà đầu tư đại chúng.

Theo Tinnhanhchungkhoan.vn

Lãi suất cao, vì sao trái phiếu Đạt Phương vẫn ế?

Có tài sản đảm bảo, lãi suất hấp dẫn, kỳ hạn không quá dài và có kèm cam kết mua lại trước hạn, nhưng trái phiếu phát hành đợt 1 của Công ty cổ phần Đạt Phương (DPG) vẫn ế phần lớn. Công ty này chuẩn bị phát hành trái phiếu đợt 2, với các điều kiện tương tự.

Tỷ lệ phát hành thành công đợt 1 chỉ 27%

Ngày 4/12/2019, DPG công bố kết quả phát hành trái phiếu đợt 1 trong năm 2019. Theo đó, trong số 3.000 trái phiếu dự kiến phát hành để huy động 300 tỷ đồng, kết quả Công ty chỉ bán được 810 trái phiếu, thu về 81 tỷ đồng, tỷ lệ thành công là 27%.

Trong số trái phiếu bán được, tỷ lệ mua của cá nhân trong nước là 87,65%, các tổ chức trong nước mua 12,35%.

Trong khi đó, mức lãi suất trong đợt phát hành của DPG lên đến 11,5%/năm trong suốt kỳ hạn 2 năm của trái phiếu, cao hơn 32% so với mức lãi suất bình quân trái phiếu doanh nghiệp toàn thị trường (8,7%/năm) và cao hơn 50 - 60% lãi suất tiết kiệm kỳ hạn trên 1 năm, gấp đôi lãi suất tiết kiệm các kỳ hạn dưới 1 năm tại nhiều ngân hàng.

Đồng thời, DPG cam kết mua lại trước hạn 50% trái phiếu sau 12 tháng kể từ khi phát hành, nếu trái chủ có yêu cầu.

Ngoài ra, trái phiếu được đảm bảo bằng 3,44 triệu cổ phiếu đang lưu hành và tự do chuyển nhượng của DPG, với giá trị không thấp hơn 150% giá trị trái phiếu phát hành, được quản lý bởi Công ty Chứng khoán SSI - đại lý lưu ký, phát hành trái phiếu.

Kết quả đợt phát hành trái phiếu trên của DPG được xem là thấp bất ngờ, nhất là trong bối cảnh kênh huy động trái phiếu doanh nghiệp diễn ra sôi động từ đầu năm 2019.

Báo cáo thị trường tài chính tiền tệ Việt Nam tháng 11/2019 của SSI vừa công bố cho thấy, 11 tháng đầu năm, tổng giá trị trái phiếu doanh nghiệp phát hành ước đạt 237.000 tỷ đồng, cao hơn 5,8% so với tổng lượng phát hành cả năm 2018.

Riêng tháng 11/2019, có 24.199 tỷ đồng trái phiếu doanh nghiệp được phát hành.

Trước DPG, nhiều doanh nghiệp bất động sản khác đã huy động vốn trái phiếu rất thành công. Chẳng hạn, Công ty cổ phần Phát triển bất động sản Phát Đạt (PDR) có 9 đợt phát hành trái phiếu từ đầu năm đến hết tháng 11/2019, huy động được khoảng 1.800 tỷ đồng.

Báo cáo của SSI cho biết, khối doanh nghiệp bất động sản đã huy động được 71.312 tỷ đồng trái phiếu trong 11 tháng, chiếm 34,5% tổng lượng phát hành toàn thị trường.

Sở hữu quỹ đất tiềm năng, nhưng hiệu quả kinh doanh đi xuống

DPG thành lập năm 2002, hoạt động trong lĩnh vực xây dựng, thủy điện và bất động sản.

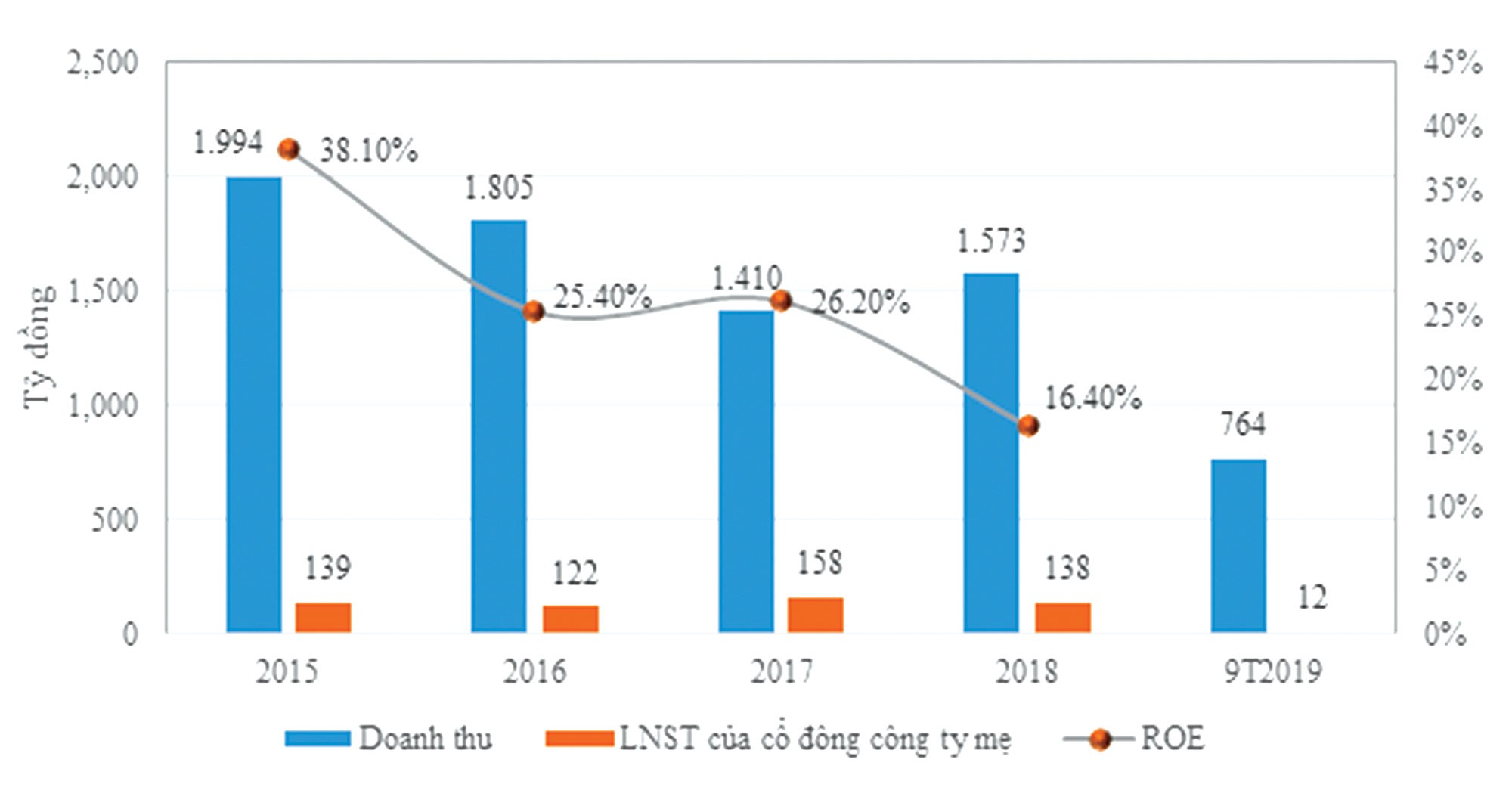

Trong đó, xây dựng và thủy điện là 2 mảng kinh doanh đóng góp chủ yếu vào doanh thu trong 9 tháng đầu năm nay, với tỷ trọng lần lượt là 73,4% và 25,3%. Mảng thủy điện có doanh thu thấp hơn, nhưng biên lợi nhuận đạt 48,7% nên tỷ trọng trong cơ cấu lợi nhuận gộp đạt 52,1%, so với mức 47,4% của mảng xây dựng.

Trong mảng xây dựng, từ khi thành lập đến nay, Công ty đã tham gia thi công xây dựng một số công trình hạ tầng, thủy điện lớn như cầu Bến Thủy II (Nghệ An), cầu Cửa Đại (Quảng Nam), cầu Đại Phước (Đồng Nai), thủy điện Sông Bung 6, Sơn Trà 1...

Doanh thu mảng này có xu hướng giảm trong 4 năm gần đây: năm 2016 giảm 10%, năm 2017 giảm 25%, năm 2018 tăng 7,6%, 9 tháng đầu năm 2019 giảm 30% và biên lợi nhuận gộp ở mức 16%, giảm so với mức 16,5% của năm 2018.

Đối với mảng thủy điện, DPG khởi đầu với Nhà máy thủy điện Sông Bung 6 (Quảng Nam) công suất 29 MW, phát điện từ tháng 10/2012.

Sau khi hoàn tất đầu tư dự án Thủy điện Sơn Trà 1A, 1B, tổng công suất 60 MW và phát điện trong tháng 5 - 6/2018, tổng công suất các nhà máy thủy điện của DPG hiện đạt gần 90 MW.

Việc các nhà máy Sơn Trà 1A, 1B đi vào hoạt động giúp doanh thu mảng thủy điện của DPG trong 9 tháng đầu năm 2019 tăng 114% so với cùng kỳ năm 2018, dù điều kiện thời tiết, thủy văn không thuận lợi.

Mảng thủy điện duy trì đà tăng trưởng, nhưng sự suy giảm của mảng xây dựng cùng với việc hạch toán các chi phí khấu hao, lãi vay của nhà máy khi không còn được vốn hóa là nguyên nhân chính khiến lợi nhuận sau thuế hợp nhất của cổ đông công ty mẹ trong 9 tháng đầu năm nay giảm 86,4% so với cùng kỳ năm ngoái, chỉ đạt 11,6 tỷ đồng.

Trước đó, lợi nhuận sau thuế của cổ đông công ty mẹ năm 2018 giảm 12,2% so với năm 2017, ở mức 138,3 tỷ đồng.

Trong 9 tháng đầu năm 2019, chi phí khấu hao của DPG là 106 tỷ đồng, tăng 94,5%; chi phí lãi vay hạch toán vào báo cáo hoạt động kinh doanh là 156 tỷ đồng, gấp 2,94 lần cùng kỳ năm ngoái; chi phí lãi vay chiếm 93,4% lợi nhuận trước thuế và lãi vay (EBIT).

Tính đến 30/9/2019, Công ty có dư nợ vay 2.513 tỷ đồng, với 77,4% là các khoản vay dài hạn; nợ vay chiếm 49% tổng nguồn vốn và gấp 2,5 lần vốn chủ sở hữu.

Với mảng bất động sản, DPG sở hữu quỹ đất hơn 250 ha với các dự án như Khu đô thị Võng Nhi (15,6 ha), Đồng Nà (6,4 ha), Cồn Tiến (30 ha), Nồi Rang (14,4 ha)..., nhưng vẫn đang trong quá trình triển khai, nên mảng này chưa mang lại doanh thu, lợi nhuận.

Công ty có số dư tiền mặt và tiền gửi các loại cuối năm 2017 là 692 tỷ đồng, cuối năm 2018 là 592 tỷ đồng, cuối tháng 9/2019 là 487 tỷ đồng.

Một số chỉ tiêu tài chính của DPG.

Việc triển khai các dự án bất động sản cần nhu cầu vốn lớn, trong điều kiện nguồn cung vốn vào bất động sản từ các ngân hàng bị Ngân hàng Nhà nước kiểm soát chặt hơn, nguồn thu từ hoạt động xây dựng giảm, nguồn thu thủy điện có đặc tính ổn định nhưng thiếu đột biến, lượng tiền dự trữ giảm dần được đánh giá là các nguyên nhân khiến DPG phải tiến hành huy động vốn bằng trái phiếu với mức lãi suất cao.

Một số lưu ý với trái phiếu phát hành đợt 2

Ngay sau đợt phát hành đợt 1 với tỷ lệ thành công thấp, ngày 10/12/2019, Hội đồng quản trị DPG thông qua phương án phát hành trái phiếu đợt 2 với quy mô 150 tỷ đồng, dự kiến từ 27/12/2019, với các điều kiện lãi suất, kỳ hạn, điều khoản mua lại và tài sản bảo đảm không thay đổi.

SSI tiếp tục được lựa chọn làm đại lý tư vấn, lưu ký, quản lý tài sản bảo đảm và phát hành trái phiếu.

Lãi suất trái phiếu DPG vẫn được nhìn nhận là hấp dẫn so với kênh gửi tiết kiệm, đầu tư vàng hay cổ phiếu.

Tuy vậy, nhìn vào bức tranh tài chính, dòng tiền hiện nay của Công ty, điểm cần quan tâm là khả năng triển khai các dự án bất động sản đúng tiến độ để ghi nhận doanh thu, nhằm bù đắp sự sụt giảm của mảng xây dựng và thu hồi dòng tiền để thanh toán nợ vay, trái phiếu khi đến hạn.

Trên bình diện chung toàn thị trường, bất động sản cả nước đang "hạ nhiệt", nhiều dự án bị chậm tiến độ triển khai do gặp khó khăn khi hoàn tất các thủ tục pháp lý khiến chủ đầu tư bị chôn vốn, dòng vốn tín dụng ngân hàng bị siết chặt.

Trong bối cảnh đó, chỉ cần một dự án không đi đúng tiến độ, nguy cơ mất cân đối dòng tiền có thể xảy ra, nhất là khi doanh nghiệp có cấu trúc vay nợ cao, dòng tiền thu về từ hoạt động kinh doanh thấp, trong khi nhu cầu vốn đầu tư cho các mảng thủy điện, bất động sản và trả nợ hiện hữu lớn.

Trái phiếu có tài sản bảo đảm là cổ phiếu DPG, nhưng giá trị cổ phiếu gắn liền với lợi nhuận và hiệu quả kinh doanh của doanh nghiệp.

Trong trường hợp hoạt động kinh doanh gặp rủi ro có thể phát sinh phản ứng dây chuyền, doanh nghiệp gặp khó khăn trong khả năng thanh toán nợ, khiến thị giá cổ phiếu giảm, kéo theo giá trị tài sản bảo đảm giảm.

Mặt khác, thị trường giao dịch trái phiếu doanh nghiệp thứ cấp còn nhiều hạn chế, thanh khoản không cao.

Theo đó, trái chủ phụ thuộc lớn vào khả năng mua lại, hoặc thanh toán lãi và gốc khi đáo hạn của doanh nghiệp.

Theo Tinnhanhchungkhoan.vn

ABG Thủ đô hút 200 tỷ từ trái phiếu  Theo thông tin từ Sở Giao dịch chứng khoán Hà Nội (HNX), Công ty CP ABG Thủ đô đã phát hành thành công 200 tỷ đồng trái phiếu vào ngày 12/12 vừa qua. Ảnh chỉ mang tính minh họa. Nguồn Internet Theo đó, đây là lô trái phiếu có kỳ hạn 3 năm không chuyển đổi, có tài sản đảm bảo và không...

Theo thông tin từ Sở Giao dịch chứng khoán Hà Nội (HNX), Công ty CP ABG Thủ đô đã phát hành thành công 200 tỷ đồng trái phiếu vào ngày 12/12 vừa qua. Ảnh chỉ mang tính minh họa. Nguồn Internet Theo đó, đây là lô trái phiếu có kỳ hạn 3 năm không chuyển đổi, có tài sản đảm bảo và không...

Trung Quốc tung chatbot đấu ChatGPT, cổ phiếu Phố Wall chao đảo bốc hơi 1.000 tỉ14:53

Trung Quốc tung chatbot đấu ChatGPT, cổ phiếu Phố Wall chao đảo bốc hơi 1.000 tỉ14:53 Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39

Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39 Đường dây lừa đảo 13.000 người: Biệt danh ACE của 3 quản lý cấp cao02:36

Đường dây lừa đảo 13.000 người: Biệt danh ACE của 3 quản lý cấp cao02:36 Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39

Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39 11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27

11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27 Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31

Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31 Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41

Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41 'Chiến thắng' đầu tiên của Tổng thống Trump trong cuộc chiến trục xuất di dân lậu09:26

'Chiến thắng' đầu tiên của Tổng thống Trump trong cuộc chiến trục xuất di dân lậu09:26 Lãnh đạo nước ngoài đầu tiên được ông Trump mời đến Nhà Trắng08:45

Lãnh đạo nước ngoài đầu tiên được ông Trump mời đến Nhà Trắng08:45 Hàn Quốc sắp nhận trực thăng mới từ Mỹ để đối phó tàu ngầm Triều Tiên09:58

Hàn Quốc sắp nhận trực thăng mới từ Mỹ để đối phó tàu ngầm Triều Tiên09:58 Máy bay rơi gần trung tâm thương mại ở Mỹ, nhiều người thương vong03:42

Máy bay rơi gần trung tâm thương mại ở Mỹ, nhiều người thương vong03:42Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Tổng kết Grammy 2025: Taylor Swift trắng tay, Beyoncé hoàn thành giấc mơ kèn vàng, một siêu sao "thắng đậm"

Nhạc quốc tế

23:18:28 03/02/2025

Bảo Anh gọi 1 Anh Trai là "thợ đụng", từng cùng tham gia band nhạc giao lưu Việt - Ấn rồi tan rã ngay lập tức

Nhạc việt

23:11:33 03/02/2025

Hoa hậu Vbiz lộ ảnh về ra mắt nhà tình trẻ dịp Tết, ngày cưới không còn xa?

Sao việt

22:54:12 03/02/2025

Nữ ca sĩ bị cả MXH tấn công vì công khai ảnh ngọt ngào bên bạn gái

Sao châu á

22:43:37 03/02/2025

Văn Hậu khoe ảnh chụp cùng nhà vợ toàn cực phẩm, mẹ Doãn Hải My gây chú ý với nhan sắc trẻ đẹp tuổi U50

Sao thể thao

22:35:09 03/02/2025

Cách chăm sóc, bảo vệ da trong mùa Xuân

Làm đẹp

22:17:45 03/02/2025

Uống bao nhiêu cốc bia khiến nồng độ cồn lên mức phạt kịch khung?

Sức khỏe

22:13:52 03/02/2025

Mở cửa phòng trọ sau khi nghỉ Tết, các nam thanh nữ tú đua nhau khoe chùm ảnh "xem là phải bịt mũi"

Netizen

21:48:11 03/02/2025

Dò kim loại, 2 người đào được 'kho báu' quý giá

Lạ vui

20:02:46 03/02/2025

Lộ diện "báo thủ" khiến Gen.G thua T1, hóa ra lại là cái tên rất được tin tưởng

Mọt game

17:14:45 03/02/2025

Chứng khoán 20/12: VIC điều chỉnh sâu kìm hãm đà tăng của thị trường

Chứng khoán 20/12: VIC điều chỉnh sâu kìm hãm đà tăng của thị trường Quốc tế Phương Anh lãng quên câu chuyện lên sàn?

Quốc tế Phương Anh lãng quên câu chuyện lên sàn?

"Ế" đợt đầu, Đạt Phương tiếp tục huy động 150 tỷ đồng trái phiếu

"Ế" đợt đầu, Đạt Phương tiếp tục huy động 150 tỷ đồng trái phiếu Đầu tư trái phiếu doanh nghiệp: Cảnh giác "bẫy" lãi suất

Đầu tư trái phiếu doanh nghiệp: Cảnh giác "bẫy" lãi suất CII tiếp tục huy động 250 tỷ đồng trái phiếu để đầu tư vào Thủ Thiêm Riverpark

CII tiếp tục huy động 250 tỷ đồng trái phiếu để đầu tư vào Thủ Thiêm Riverpark Làm gì để tránh rủi ro khi tham gia thị trường trái phiếu doanh nghiệp?

Làm gì để tránh rủi ro khi tham gia thị trường trái phiếu doanh nghiệp? SeABank dời kế hoạch phát hành 400 triệu USD trái phiếu quốc tế sang năm 2020

SeABank dời kế hoạch phát hành 400 triệu USD trái phiếu quốc tế sang năm 2020 Thị trường trái phiếu doanh nghiệp: Cẩn trọng rủi ro đối với nhà đầu tư nhỏ lẻ

Thị trường trái phiếu doanh nghiệp: Cẩn trọng rủi ro đối với nhà đầu tư nhỏ lẻ Từ Hy Viên vừa qua đời: Chồng mới - chồng cũ lao vào cuộc chiến tranh chấp tài sản?

Từ Hy Viên vừa qua đời: Chồng mới - chồng cũ lao vào cuộc chiến tranh chấp tài sản? Nhan sắc Doãn Hải My sau 10 ngày thẩm mỹ, khoe ảnh ở quê Đoàn Văn Hậu mà dân tình tấm tắc khen: Quá đẹp!

Nhan sắc Doãn Hải My sau 10 ngày thẩm mỹ, khoe ảnh ở quê Đoàn Văn Hậu mà dân tình tấm tắc khen: Quá đẹp! Mẹ khóc nghẹn bên thi thể Từ Hy Viên, cầu xin truyền thông và khán giả cùng làm 1 điều vì tâm nguyện của con

Mẹ khóc nghẹn bên thi thể Từ Hy Viên, cầu xin truyền thông và khán giả cùng làm 1 điều vì tâm nguyện của con Ninh Bình: Bé trai bị bỏ rơi trong đêm lạnh mùng 4 Tết Nguyên đán kèm 1 khoản tiền

Ninh Bình: Bé trai bị bỏ rơi trong đêm lạnh mùng 4 Tết Nguyên đán kèm 1 khoản tiền Án mạng sau cuộc nhậu đầu năm mới

Án mạng sau cuộc nhậu đầu năm mới Chồng cũ Từ Hy Viên về đến sân bay: Mắt sưng húp, còn làm 1 hành động gây bất ngờ

Chồng cũ Từ Hy Viên về đến sân bay: Mắt sưng húp, còn làm 1 hành động gây bất ngờ Chàng rể người Rumani 20 năm ăn Tết Việt, tiếc nuối không khí Tết xưa

Chàng rể người Rumani 20 năm ăn Tết Việt, tiếc nuối không khí Tết xưa Nóng: Không tìm thấy chồng Từ Hy Viên

Nóng: Không tìm thấy chồng Từ Hy Viên Thi hài Từ Hy Viên được hỏa táng ở Nhật, di ngôn hé lộ tâm nguyện sau lần thập tử nhất sinh 9 năm trước

Thi hài Từ Hy Viên được hỏa táng ở Nhật, di ngôn hé lộ tâm nguyện sau lần thập tử nhất sinh 9 năm trước SỐC: Từ Hy Viên 3 lần cấp cứu vì nguy kịch ở Nhật, tử vong chỉ sau 5 ngày phát bệnh

SỐC: Từ Hy Viên 3 lần cấp cứu vì nguy kịch ở Nhật, tử vong chỉ sau 5 ngày phát bệnh Chấn động: Từ Hy Viên qua đời

Chấn động: Từ Hy Viên qua đời Đạo diễn Nguyễn Ngọc Quyền đột ngột qua đời ở tuổi 36, đồng nghiệp tiết lộ nguyên nhân

Đạo diễn Nguyễn Ngọc Quyền đột ngột qua đời ở tuổi 36, đồng nghiệp tiết lộ nguyên nhân Thêm 1 sao nam lên tiếng về drama chê phim Trấn Thành, đứng ra giảng hoà nhưng bị Lê Giang đáp trả đến câm nín

Thêm 1 sao nam lên tiếng về drama chê phim Trấn Thành, đứng ra giảng hoà nhưng bị Lê Giang đáp trả đến câm nín

Chấn động vụ đánh ghen ngay tại rạp Việt dịp Tết, tình tiết y hệt phim Trấn Thành khiến 3,6 triệu người quá sốc

Chấn động vụ đánh ghen ngay tại rạp Việt dịp Tết, tình tiết y hệt phim Trấn Thành khiến 3,6 triệu người quá sốc Dòng tâm sự cuối cùng trên mạng xã hội của Từ Hy Viên trước khi qua đời

Dòng tâm sự cuối cùng trên mạng xã hội của Từ Hy Viên trước khi qua đời Vụ tai nạn 7 người tử vong ở Nam Định: Nữ tài xế đột ngột đánh lái sang phải

Vụ tai nạn 7 người tử vong ở Nam Định: Nữ tài xế đột ngột đánh lái sang phải