1 năm có thể là khoảng thời gian quá ngắn với TTCK Việt Nam để FTSE nâng hạng

SSI Retail Research cho rằng dù đáp ứng 9 yếu tố để nâng hạng lên thị trường mới nổi sơ cấp, chặng đường phía trước với TTCK Việt Nam sẽ không đơn giản và 1 năm có lẽ là khoảng thời gian quá ngắn.

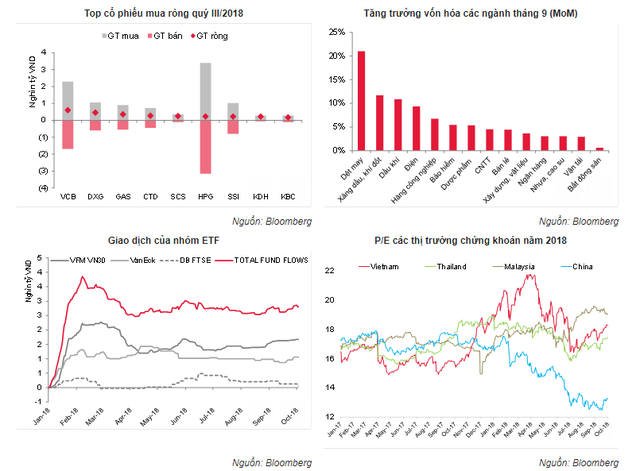

Trong báo cáo tài chính tiền tệ tháng 9 vừa công bố, Bộ phận phân tích SSI Retail Research cho biết, nhiều yếu tố được cho là tiêu cực như kỳ cơ cấu danh mục ETF, FED nâng lãi suất, chiến tranh thương mại Mỹ – Trung leo thang đã không ngăn được đà tăng của VN-Index trong tháng 9.

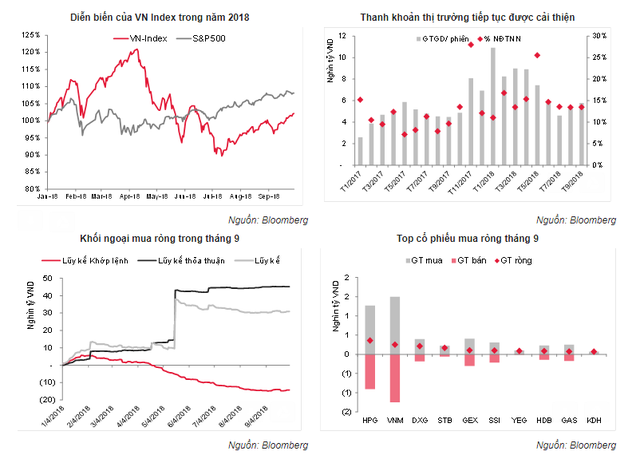

Chỉ số điều chỉnh ở giai đoạn đầu tháng 8 khi hồi phục và vượt mốc 1.000 điểm trong phiên 20/9 – đây là lần đầu tiên kể từ tháng 1, VN Index quay lại vùng giá này. VN-Index đóng cửa ngày 28/9 tại mức 1017,13 điểm, tương ứng với mức tăng 27,59 điểm so với cuối tháng 8 và tính chung quý III, VN-Index tăng 5,87%.

Hai cổ phiếu có đóng góp lớn nhất cho đà tăng của VN-Index là GAS (PV GAS) và VNM (Vinamilk). GAS tăng 12,33% so với cuối tháng trước. Giá dầu thô tăng mạnh gia tăng kỳ vọng của giới đầu tư về GAS vì kết quả kinh doanh của GAS tỷ lệ thuận với biến động giá dầu thô. Giá dầu Brent tăng 1 USD thì lợi nhuận trước thuế của GAS có thể tăng 150 tỷ đồng. VNM tăng 6,5% trong tháng 9. Thị trường kỳ vọng vào biên lãi gộp 6 tháng cuối năm của VNM có thể cải thiện nhờ nguyên liệu đầu vào giảm giá.

Giá trị giao dịch trên sàn HOSE tháng 9 đạt 4,707 tỷ đồng, tăng lần lượt 7,9% và 12.9% so với tháng 8 và tháng 7.

Dù vậy, tính chung quý III, thanh khoản sàn HOSE chỉ đạt 4,310 tỷ đồng, giảm 31% so với quý II. VN-Index điều chỉnh mạnh trong thời gian trước đó khiến nhiều nhà đầu tư trở nên thận trọng và hạn chế tham gia thị trường.

Dệt may thu hút dòng tiền

Vốn hóa của nhóm ngành Dệt may tăng thêm 21% chỉ riêng trong tháng 9. Ngành dệt may đang được hưởng lợi từ tăng trưởng số lượng đơn hàng từ các thị trường xuất khẩu.

Tăng trưởng đơn hàng của ngành dệt may được giải thích nhờ vào hai yếu tố. Thứ nhất là chiến tranh thương mại Mỹ – Trung. Hoa Kỳ áp thuế suất 10% đối với nhiều sản phẩm dệt may từ Trung Quốc khiến nhiều khách hàng Hoa Kỳ có xu hướng chuyển sang sử dụng hàng may mặc của Việt Nam. Thứ hai là Việt Nam tham gia vào các FTAS như VKFTA (Việt Nam – Hàn Quốc) và sắp tới đây là CPTPP, EVFTA. Các hiệp định này sẽ giúp ngành dệt may được hưởng lợi lớn từ mức thuế suất thấp, khiến cho các sản phẩm dệt may cạnh tranh hơn nếu so sánh với các nhà sản xuất khác tại Trung Quốc. Ví dụ đối với sợi xuất khẩu sang thị trường Hàn Quốc, thuế suất đối với sản phẩm Việt Nam là 0% trong khi sản phẩm Trung Quốc là 8%.

Video đang HOT

Thông tin tích cực từ FTSE Russell nhưng thời gian 1 năm có thể quá ngắn

Tháng 9 kết thúc với thông tin FTSE Russell chính thức đưa Việt Nam vào danh sách xem xét nâng hạng lên thị trường mới nổi bậc 2. Đây là một thông tin tích cực và thực tế trong 2 tháng qua những thông tin liên quan đến nâng hạng luôn được thị trường đón nhận. Hiện tại thị trường Việt Nam đã đáp ứng toàn bộ 9 yêu cầu của FTSE Russell và cần ít nhất 1 năm xem xét để chính thức đưa vào nhóm thị trường mới nổi.

Tuy vậy, theo SSI Retail Research chặng đường phía trước sẽ không đơn giản và 1 năm có lẽ vẫn là khoảng thời gian quá ngắn cho Việt Nam.

VN-Index hồi phục kéo theo mức định giá của thị trường. Chốt phiên cuối tháng 9, P/E của VN Index đạt mức 18,3 lần, tăng 6,6% kể từ đầu quý III. Đây cũng là xu hướng chung của các chỉ số trong khu vực như Thái Lan và Malaysia. Đáng chú ý, P/E của thị trường Trung Quốc đang rơi về vùng thấp nhất trong năm 2018. Ảnh hưởng từ chiến tranh thương mại với Hoa Kỳ khiến cho Shanghai Composite giảm hơn 20% kể từ mức đỉnh được thiết lập trong năm 2018.

Khối ngoại mua ròng trở lại trong tháng 9

Tính riêng kênh khớp lệnh, các nhà đầu tư nước ngoài mua ròng 294 tỷ đồng – đây là đợt mua ròng đầu tiên của nhóm này kể từ tháng 1. HPG đứng đầu trong top mua ròng của khối ngoại, với giá trị 359,2 tỷ đồng. Tăng trưởng 6 tháng cuối năm của Hòa Phát dự kiến cao hơn so với nửa đầu năm nhờ vận hành trở lại lò cao thứ hai sau thời gian bảo trì và nhà máy cán Dung Quất bắt đầu hoạt động từ tháng 8.

Tính chung quý III, khối ngoại vẫn bán ròng trên HOSE với giá trị 3.200 tỷ đồng (tính theo cả 2 kênh khớp lệnh và thỏa thuận). Tính từ đầu năm, nếu loại trừ giao dịch đột biến tại VHM trong quý II và VRE trong quý 1, khối ngoại bán ròng hơn 2.000 tỷ đồng.

Cân nhắc tỷ lệ margin trên thị trường phái sinh

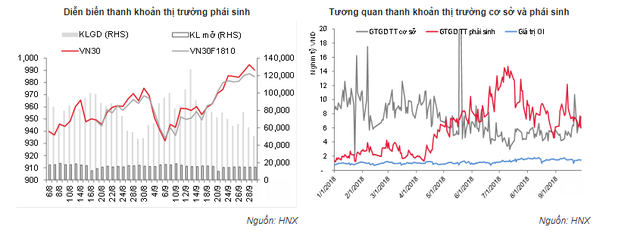

Thanh khoản thị trường phái sinh tăng cao kể từ cuối quý II, đầu quý III khi thị trường cơ sở điều chỉnh. Từ mức giao dịch bình quân 2.000 – 3.000 tỷ đồng vào đầu quý II, thị trường phái sinh chứng kiến những phiên giao dịch với thanh khoản vượt ngưỡng 10.000 tỷ đồng trong tháng 6 và tháng 7. Ở thời điểm bùng nổ của phái sinh, ngày 18/7, tỷ lệ đòn bẩy đối với các công cụ phái sinh được nâng từ mức 10% lên 13%, tương ứng với tỷ lệ ký quỹ thực tế tại các CTCK phải trên 16%.

Cùng với sự phục hồi của thị trường cơ sở, thanh khoản của thị trường phái sinh giảm mạnh. Từ mức bình quân 11.711 tỷ đồng trong tháng 7, giá trị giao dịch các hợp đồng phái sinh giảm về mức 7.547 tỷ đồng trong tháng 8 và 7,866 tỷ đồng trong tháng 9. Mức độ biến động biến động của thị trường cũng giảm rõ rệt.

Sau ngày 18/7, biên độ dao động trong phiên của chỉ số VN30 đã giảm mạnh xuống mức trung bình 11,4 điểm, so với mức 25,8 điểm trong giai đoạn thị trường phái sinh bùng nổ (từ 10/4 – 18/7) và 19,2 điểm trong giai đoạn thị trường tăng trưởng mạnh từ đầu năm tới phiên lập đỉnh 9/4. Tương tự, phân tích độ lệch chuẩn của biến động giá trong các giai đoạn trên cũng thể hiện cùng kết quả. Độ lệch chuẩn của biến động chỉ số VN30 đã giảm về mức 0,78% sau phiên ngày 18/7, so với mức 1,94% và 1,45% trong hai giai đoạn trước đó.

Diễn biến thị trường phái sinh đã có sự thay đổi rõ rệt nhờ sự đảo chiều xu hướng trên thị trường cơ sở kết hợp với động thái kịp thời của các cơ quan quản lý. Việc nâng tỷ lệ ký quỹ giúp nhà đầu tư hạn chế rủi ro trong bối cảnh thị trường cơ sở đang có diễn biến phức tạp với mức biến động trong phiên lớn.

Tuy nhiên, ở thời điểm hiện tại, khi VN-Index đã ổn định hơn, theo SSI Retail Research việc giảm tỷ lệ ký quỹ cần được cân nhắc để việc đầu tư trên thị trường phái sinh có khả năng sinh lời tốt hơn, từ đó giúp phái sinh tiếp tục là kênh đầu tư hấp dẫn, thị trường phái sinh duy trì giá trị thanh khoản cao, tạo nền tảng thu hút dòng tiền từ các nhà đầu tư tổ chức và nước ngoài.

Nhà đầu tư quay trở lại thị trường trái phiếu

Tổng khối lượng trái phiếu được Kho bạc Nhà nước (KBNN) phát hành trong tháng 9 đạt 15.700 tỷ đồng, gần bằng tháng 8 và chỉ tập trung vào hai kỳ hạn 10 và 15 năm với lãi suất trúng thầu tăng dần qua từng phiên. Các kỳ hạn ngắn không trúng thầu do lãi suất cung và cầu không gặp nhau, trong khi cầu trái phiếu dài hạn rất thấp trong môi trường lãi suất tăng.

Tính tới hết tháng 9, KBNN đã phát hành được 121.761 tỷ đồng trái phiếu, hoàn thành 61% kế hoạch năm, với kỳ hạn bình quân đạt 12,6 năm. Trong đó riêng hai kỳ hạn 10 và 15 chiếm 73,5% tổng giá trị phát hành và đã vượt kế hoạch phát hành năm, trong khi các kỳ hạn còn lại đều chưa đạt 40% kế hoạch.

Lợi suất trái phiếu thứ cấp đã chạm đỉnh trong tháng 9, ngừng tăng và chuyển xu hướng đi ngang sau một thời gian tăng khá mạnh. Diễn biến này đã kích thích nhà đầu tư tham gia trở lại vào thị trường, giúp thanh khoản cải thiện đáng kể so với tháng 8 (trung bình 9.400 tỷ đồng/phiên, tăng 53% so với tháng 8). Đáng chú ý, khối ngoại cũng mua ròng trở lại với giá trị 624 tỷ đồng sau 3 tháng bán ròng liên tiếp.

Theo Lê Hải

Người đồng hành

Goldman Sachs: Thị trường Việt Nam có 'một số cơ hội thực sự thú vị'

Công ty Quản lý Tài sản Goldman Sachs (GSAM), đơn vị đang quản lý tài sản trị giá lên đến 1.000 tỷ USD cho rằng cổ phiếu của các thị trường mới nổi là những khoản đầu tư tốt nhất thế giới sau khi định giá giảm vì đợt bán tháo hồi tháng 2.

Không giống những lần điều chỉnh trước, khách hàng đang đổ thêm nhiều tiền vào cổ phiếu - tài sản rủi ro nhất, CEO Sheila Patel của GSAM International cho biết. Đây là một chiến lược vững chắc trong tháng vừa qua khi thị trường mới nổi mang lại mức sinh lời 3,1%, vượt mức tăng 2,5% của chứng khoán Mỹ.

Công ty quản lý quỹ của Goldman Sachs cùng GMO, Voya Investment Management và JPMorgan Chase & Co. khuyến nghị các cổ phiếu thị trường mới nổi cho các khách hàng sau khi chỉ số chứng khoán chuẩn tăng hơn 75% kể từ 2016. Các quỹ tin rằng cổ phiếu ở nhóm này được hỗ trợ bởi tăng trưởng lợi nhuận, định giá rẻ và biến động thấp hơn các thị trường phát triển.

Bà Patel tin rằng thị trường mới nổi là những khoản đầu tư tốt nhất thế giới (Nguồn: Bloomberg).

Việt Nam có "một số cơ hội thực sự thú vị"

"Khi sản xuất trở nên đắt đỏ hơn ở Trung Quốc, chúng ta thấy một số cơ hội thực sự thú vị ở những nơi như Việt Nam", bà Sheila Patel nói. Theo bà, 10 năm trước có lẽ không ai nghĩ rằng Việt Nam là một cơ hội đầu tư vì là nơi sản xuất cho người tiêu dùng Trung Quốc nhưng hiện nay Việt Nam là "một điểm đến đầu tư chính" khi đóng vai trò trung tâm sản xuất toàn cầu.

Ngoài ra, GSAM đặc biệt đánh giá tích cực đối với các công ty y tế của Ấn Độ, cổ phiếu tiêu dùng Mexico và nợ của Argentina. Bà Patel hy vọng chính phủ Ấn Độ sẽ tăng cường chi tiêu cho y tế công cộng dưới thời Thủ tướng Narendra Modi. Và mặc dù những rủi ro chính trị không thể bỏ qua, tâm lý bà cho rằng nhà đầu tư đang quá bi quan về thị trường Mexico và Argentina.

Theo Lâm Ngọc

Người đồng hành

Hiệu quả đầu tư 9 tháng của các quỹ hàng đầu trên TTCK Việt Nam không bằng đem tiền gửi tiết kiệm  Đa số các quỹ lớn trên TTCK Việt Nam chỉ tăng trưởng dưới 4%, tương đương hoặc kém hơn tăng trưởng của VN-Index. Kết thúc 9 tháng đầu năm 2018, chỉ số VN-Index ghi nhận mức tăng 3,3%, từ 984,24 điểm lên 1017,13 điểm. Chỉ số VN30 cũng tăng 2% lên 994,73 điểm. Mức tăng điểm của 2 chỉ số có sự đóng...

Đa số các quỹ lớn trên TTCK Việt Nam chỉ tăng trưởng dưới 4%, tương đương hoặc kém hơn tăng trưởng của VN-Index. Kết thúc 9 tháng đầu năm 2018, chỉ số VN-Index ghi nhận mức tăng 3,3%, từ 984,24 điểm lên 1017,13 điểm. Chỉ số VN30 cũng tăng 2% lên 994,73 điểm. Mức tăng điểm của 2 chỉ số có sự đóng...

Văn Thanh rưng rưng xúc động khi bạn gái "trâm anh thế phiệt" bí mật vào thăm sau ca phẫu thuật chấn thương01:34

Văn Thanh rưng rưng xúc động khi bạn gái "trâm anh thế phiệt" bí mật vào thăm sau ca phẫu thuật chấn thương01:34 Vụ Vu Mông Lung qua đời lộ 3 nghi vấn đáng sợ, Dịch Dương Thiên Tỉ thành quân cờ02:33

Vụ Vu Mông Lung qua đời lộ 3 nghi vấn đáng sợ, Dịch Dương Thiên Tỉ thành quân cờ02:33 Đại Nghĩa gặp 'tai nạn' bất ngờ, phải dừng diễn ngay lập tức, khán giả 'sốc'02:37

Đại Nghĩa gặp 'tai nạn' bất ngờ, phải dừng diễn ngay lập tức, khán giả 'sốc'02:37 Mẹ Vu Mông Lung được tìm thấy ở 1 nơi đặc biệt, bạn thân có động thái lạ?02:30

Mẹ Vu Mông Lung được tìm thấy ở 1 nơi đặc biệt, bạn thân có động thái lạ?02:30 'Tử chiến trên không' bị Trấn Thành réo tên giữa lùm xùm, phán câu khiến CĐM sốc02:45

'Tử chiến trên không' bị Trấn Thành réo tên giữa lùm xùm, phán câu khiến CĐM sốc02:45 Cô dâu An Giang tổ chức đám cưới giống mẹ 30 năm trước, quan khách khen nức nở00:19

Cô dâu An Giang tổ chức đám cưới giống mẹ 30 năm trước, quan khách khen nức nở00:19 Cảnh tượng tan hoang chưa từng thấy sau trận giông lốc khiến 9 người chết ở Ninh Bình13:02

Cảnh tượng tan hoang chưa từng thấy sau trận giông lốc khiến 9 người chết ở Ninh Bình13:02 Thầy Vu Mông Lung ra mặt đòi công lý, một sao nam "giấu đầu lòi đuôi"?02:32

Thầy Vu Mông Lung ra mặt đòi công lý, một sao nam "giấu đầu lòi đuôi"?02:32 Bố Vu Mông Lung lộ diện, tung ghi âm sốc, hé lộ giấc mơ điềm báo02:41

Bố Vu Mông Lung lộ diện, tung ghi âm sốc, hé lộ giấc mơ điềm báo02:41 Đoàn Văn Hậu đeo đồng hồ tiền tỷ, bà xã Doãn Hải My khí chất ngút trời05:02

Đoàn Văn Hậu đeo đồng hồ tiền tỷ, bà xã Doãn Hải My khí chất ngút trời05:02 Cúc Tịnh Y tại Milan: Bê bối ảnh "thô" vạch trần sự thật "mỹ nhân 4000 năm"02:45

Cúc Tịnh Y tại Milan: Bê bối ảnh "thô" vạch trần sự thật "mỹ nhân 4000 năm"02:45Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Đúng ngày mai, thứ Năm 2/10/2025, 3 con giáp PHÚC LỘC THỌ TOÀN, làm gì cũng thuận lợi, tiền bạc rủng rỉnh đầy tay, tương lai huy hoàng

Trắc nghiệm

17:36:19 01/10/2025

Bức ảnh trước cổng trường khiến nhiều người khóc thét: Những bà mẹ "tỉnh" lại đi, các chị đang "hại" con đấy!

Netizen

17:35:38 01/10/2025

Quang Hải và Chu Thanh Huyền ủng hộ đồng bào khắc phục thiệt hại do bão số 10 Bualoi

Sao thể thao

17:31:18 01/10/2025

Công thức pha trà táo giúp bổ sung nhiều dinh dưỡng, có lợi cho vóc dáng, làn da

Sức khỏe

17:22:38 01/10/2025

Đây là lý do Á hậu gen Z vướng tin tình ái với bác sĩ thẩm mỹ nhất quyết phải thi vào Y khoa?

Sao việt

17:21:10 01/10/2025

Biểu cảm sượng trân của thành viên hát hay nhất BLACKPINK khi được hỏi "Cưng solo rồi hả?"

Nhạc quốc tế

16:50:23 01/10/2025

Hôm nay nấu gì: Bữa tối 3 món nhưng chất lượng

Ẩm thực

16:47:28 01/10/2025

Chủ nhà hàng nấu 14 mâm cơm cảm ơn lực lượng khắc phục hậu quả bão số 10

Tin nổi bật

16:39:09 01/10/2025

Tổng thống Donald Trump gửi thông điệp cứng rắn tới Nga

Thế giới

16:36:10 01/10/2025

Bạn gái từ chối "chuyện ấy", tôi sốc khi giữa đêm thấy cô ấy làm một việc

Góc tâm tình

16:04:29 01/10/2025

Giá vàng tuần 8-12/10: có khả năng tăng mạnh

Giá vàng tuần 8-12/10: có khả năng tăng mạnh Dòng tiền dè dặt trở lại thị trường, Vn-Index áp sát mốc 1.000 điểm với sự dẫn dắt của nhóm dầu khí

Dòng tiền dè dặt trở lại thị trường, Vn-Index áp sát mốc 1.000 điểm với sự dẫn dắt của nhóm dầu khí

Chứng khoán Mỹ đã trở nên đắt đỏ, đến lúc quay lại với các thị trường mới nổi

Chứng khoán Mỹ đã trở nên đắt đỏ, đến lúc quay lại với các thị trường mới nổi VNDIRECT: "Khủng hoảng tài chính tại các thị trường mới nổi khó tác động mạnh đến Việt Nam"

VNDIRECT: "Khủng hoảng tài chính tại các thị trường mới nổi khó tác động mạnh đến Việt Nam" VDSC: Thị trường đan xen xấu tốt, VN-Index sẽ vẫn dao động trong vùng 960-1040 điểm

VDSC: Thị trường đan xen xấu tốt, VN-Index sẽ vẫn dao động trong vùng 960-1040 điểm Trái phiếu xanh

Trái phiếu xanh 9 tháng đầu năm: Khối ngoại mua ròng 31.680 tỷ đồng trên HOSE

9 tháng đầu năm: Khối ngoại mua ròng 31.680 tỷ đồng trên HOSE Nhờ thị phần ống thép Hoà Phát lên 27%, tài sản tỷ phú Trần Đình Long tăng lên gần 16.200 tỷ

Nhờ thị phần ống thép Hoà Phát lên 27%, tài sản tỷ phú Trần Đình Long tăng lên gần 16.200 tỷ HoSE nói gì về việc Việt Nam được FTSE Russell đưa vào danh sách theo dõi nâng hạng thị trường mới nổi?

HoSE nói gì về việc Việt Nam được FTSE Russell đưa vào danh sách theo dõi nâng hạng thị trường mới nổi? Những cổ phiếu nào có thể vào danh mục khi FTSE nâng hạng thị trường Việt Nam?

Những cổ phiếu nào có thể vào danh mục khi FTSE nâng hạng thị trường Việt Nam? HoSE nói gì về việc chứng khoán Việt được FTSE đưa vào danh sách theo dõi nâng hạng?

HoSE nói gì về việc chứng khoán Việt được FTSE đưa vào danh sách theo dõi nâng hạng? Chứng khoán Việt Nam được FTSE "để mắt" nâng hạng thị trường mới nổi loại 2

Chứng khoán Việt Nam được FTSE "để mắt" nâng hạng thị trường mới nổi loại 2 Giữa khủng hoảng và căng thẳng thương mại, Morgan Stanley bất ngờ nâng đánh giá các thị trường mới nổi

Giữa khủng hoảng và căng thẳng thương mại, Morgan Stanley bất ngờ nâng đánh giá các thị trường mới nổi Vòng lặp khủng hoảng của các thị trường mới nổi sẽ lây lan đến các nền kinh tế khác

Vòng lặp khủng hoảng của các thị trường mới nổi sẽ lây lan đến các nền kinh tế khác Áp thấp nhiệt đới vừa hình thành, khả năng mạnh thành bão trong sáng 2/10

Áp thấp nhiệt đới vừa hình thành, khả năng mạnh thành bão trong sáng 2/10 Vụ nữ sinh tử vong ở Vĩnh Long: Thông báo mới nhất của Cơ quan điều tra VKSND tối cao

Vụ nữ sinh tử vong ở Vĩnh Long: Thông báo mới nhất của Cơ quan điều tra VKSND tối cao Ai là "bạn gái bí mật" nhận 150 lá thư tình mùi mẫn từ Kim Soo Hyun?

Ai là "bạn gái bí mật" nhận 150 lá thư tình mùi mẫn từ Kim Soo Hyun? Sao nam show "Đây chính là nhảy đường phố" qua đời vì chấn thương sọ não

Sao nam show "Đây chính là nhảy đường phố" qua đời vì chấn thương sọ não NÓNG: Chính phủ Mỹ chính thức đóng cửa, chuyện gì sẽ xảy ra?

NÓNG: Chính phủ Mỹ chính thức đóng cửa, chuyện gì sẽ xảy ra? 'Vua hài' từng cầm 300 cây vàng mua siêu xe, giờ bán cơm tấm cùng vợ kém 29 tuổi

'Vua hài' từng cầm 300 cây vàng mua siêu xe, giờ bán cơm tấm cùng vợ kém 29 tuổi Có người ngất xỉu giữa sân khấu Running Man, Trấn Thành phát biểu 1 câu EQ chạm nóc!

Có người ngất xỉu giữa sân khấu Running Man, Trấn Thành phát biểu 1 câu EQ chạm nóc! Doãn Hải My khoe biệt thự chục tỷ mới vào ở, thường xuyên đưa bạn bè về tiệc tùng, mẹ chồng phản ứng ra sao?

Doãn Hải My khoe biệt thự chục tỷ mới vào ở, thường xuyên đưa bạn bè về tiệc tùng, mẹ chồng phản ứng ra sao? Vòi nước chữa cháy làm bằng chất liệu gì mà trẻ con ném dép hỏng được?

Vòi nước chữa cháy làm bằng chất liệu gì mà trẻ con ném dép hỏng được? Phát hiện thi thể người đàn ông trong làn nước ngập ở Hà Nội

Phát hiện thi thể người đàn ông trong làn nước ngập ở Hà Nội Cuộc sống tuổi 42 của nữ MC xinh đẹp lấy chồng 2 là tình đầu, làm phó giám đốc nhưng vừa xin rời vị trí

Cuộc sống tuổi 42 của nữ MC xinh đẹp lấy chồng 2 là tình đầu, làm phó giám đốc nhưng vừa xin rời vị trí Chấn động vụ Thư Kỳ bị "ông trùm showbiz" ép đóng cảnh nóng 18+

Chấn động vụ Thư Kỳ bị "ông trùm showbiz" ép đóng cảnh nóng 18+ 1 Hoa hậu trắng trợn giật bồ đại gia của cô giáo, giờ sống chui nhủi không ngóc đầu lên nổi

1 Hoa hậu trắng trợn giật bồ đại gia của cô giáo, giờ sống chui nhủi không ngóc đầu lên nổi Mỹ nam U50 trẻ như 20, hủy hôn với nàng thơ kém 19 tuổi về quê nuôi cua

Mỹ nam U50 trẻ như 20, hủy hôn với nàng thơ kém 19 tuổi về quê nuôi cua 4 loại hoa tuyệt đối không nên trồng trong nhà, vừa độc hại vừa mang phong thủy chia ly, gia chủ dễ gặp xui rủi

4 loại hoa tuyệt đối không nên trồng trong nhà, vừa độc hại vừa mang phong thủy chia ly, gia chủ dễ gặp xui rủi Bạn thân vay 170 triệu đồng, tôi hả hê nhìn cô ta "trả nợ" với chồng mình

Bạn thân vay 170 triệu đồng, tôi hả hê nhìn cô ta "trả nợ" với chồng mình 4 năm sau cái ngày em lên xe hoa, tôi bàng hoàng phát hiện sự thật khủng khiếp về em

4 năm sau cái ngày em lên xe hoa, tôi bàng hoàng phát hiện sự thật khủng khiếp về em Đây là lý do Taylor Swift bỏ về giữa chừng tại đám cưới của Selena Gomez, tình bạn thân có còn lâu bền?

Đây là lý do Taylor Swift bỏ về giữa chừng tại đám cưới của Selena Gomez, tình bạn thân có còn lâu bền?