VNDirect (VND) sắp có thêm gần 783 triệu cổ phiếu được giao dịch

Tổng lượng cổ phiếu lưu hành của VNDirect sau khi niêm yết bổ sung sẽ tăng từ 434,9 triệu đơn vị lên hơn 1,2 tỷ đơn vị.

Vốn điều lệ tương ứng 12.178 tỷ đồng, lớn nhất trong số các CTCK.

CTCP Chứng khoán VNDirect (mã VND) vừa thông báo đã nhận được giấy chứng nhận đăng ký chứng khoán của Trung tâm Lưu ký Chứng khoán Việt Nam (VSD). Theo đó, 782,9 triệu cổ phiếu VND đã được VSD lưu ký bổ sung từ ngày 6/5 và dự kiến sẽ được đưa vào giao dịch từ giữa hoặc cuối tháng 6 sau khi VNDirect thực hiện niêm yết bổ sung trên Sở GDCK Tp.HCM (HSX).

Sau khi lượng cổ phiếu trên được đưa vào giao dịch, tổng lượng cổ phiếu lưu hành của CTCK này sẽ tăng từ 434,9 triệu đơn vị lên hơn 1,2 tỷ đơn vị. VNDirect sẽ trở thành CTCK đầu tiên có lượng cổ phiếu lưu hành vượt 1 tỷ cổ phiếu.

Trước đó, VNDirect đã triển khai việc thực hiện chào bán cổ phiếu ra công chúng và phát hành cổ phiếu từ nguồn vốn chủ sở hữu nhằm tăng vốn điều lệ từ 4.439 tỷ đồng lên 12.178 tỷ đồng. Theo đó, CTCK này đã phát hành tổng cộng 782,9 triệu cổ phiếu, trong đó 434,9 triệu đơn vị là chào bán ra công chúng (tỷ lệ 1:1) và 348 triệu cổ phiếu thưởng từ nguồn vốn chủ sở hữu (tỷ lệ 80%).

Với phương án chào bán cho cổ đông hiện hữu, giá chào bán là 10.000 đồng/cổ phiếu, tương ứng số tiền huy động khoảng 4.349 tỷ đồng sẽ được dùng để tăng quy mô vốn hoạt động, mở rộng năng lực cho vay ký quỹ, kinh doanh nguồn trên thị trường vốn, bảo lãnh phát hành trái phiếu . Cổ phiếu chào bán cho cổ đông hiện hữu không bị hạn chế quyền chuyển nhượng.

Trên thị trường, cổ phiếu VND hiện đang dừng ở mức 27.000 đồng/cổ phiếu, giảm gần 24% so với mức đỉnh đạt được vào ngày 6/4. Với vốn hóa tương ứng đạt 36.500 tỷ đồng, VNDirect vẫn là CTCK khoán lớn nhất sàn chứng khoán.

Video đang HOT

Diễn biến cổ phiếu VND thời gian gần đây

Về kế hoạch kinh doanh trong kịch bản cơ sở, VNDirect đặt mục tiêu lợi nhuận trước thuế 3.605 tỷ đồng năm 2022, tăng 32% so với thực hiện năm 2021. Các mảng hoạt động đều dự kiến tăng trưởng doanh thu trong năm 2022 như dịch vụ chứng khoán (1.963 tỷ đồng, tăng 20%), dịch vụ đầu tư tài chính (598 tỷ đồng, tăng 60%), dịch vụ ngân hàng đầu tư (371 tỷ đồng, tăng 41%) và dịch vụ đầu tư nguồn vốn (2.463 tỷ đồng, tăng 35%).

VNDirect dự báo tăng trưởng EPS 2022 của các doanh nghiệp niêm yết HoSE đạt 22 – 24% và P/E kỳ vọng 16 – 16,5x. VN-Index trong khoảng 1.700 – 1.750 điểm không thay đổi so với báo cáo chiến lược 2022 đưa ra hồi đầu năm. Thanh khoản trên 3 sàn năm 2022 tăng khoảng 10 – 15% so với bình quân 2021 lên khoảng 29.000 – 31.000 tỷ đồng/phiên và dư nợ margin cuối năm 2022 có thể tăng khoảng 13 – 16% so với cuối 2021.

Ngân hàng 'ồ ạt' tăng vốn để nâng sức cạnh tranh

Trong bối cảnh Việt Nam vừa kiểm soát dịch bệnh, vừa khôi phục mở cửa nền kinh tế, việc nhiều ngân hàng vừa công bố tăng vốn điều lệ thông qua chia cổ tức bằng cổ phiếu, phát hành cổ phiếu riêng lẻ cho nhà đầu tư sẽ là một trong những yếu tố giúp ngân hàng có thêm nguồn lực.

Tăng vốn sẽ giúp ngân hàng tăng khả năng cung cấp tín dụng cho nền kinh tế, tạo cơ hội vay vốn cho doanh nghiệp. Ảnh: TTXVN.

Vốn điều lệ cao sẽ là "bộ đệm" giúp cho các ngân hàng có thêm nguồn lực để chống chọi với những khó khăn, thách thức; đồng thời hỗ trợ doanh nghiệp nói riêng và nền kinh tế nói chung phục hồi hoạt động sản xuất - kinh doanh.

Theo báo cáo triển vọng ngành ngân hàng năm 2022 của Công ty CP Chứng khoán MBS, ước tính có khoảng 75% hoạt động tăng vốn đến từ chia tách cổ phiếu, 22% thông qua hoạt động phát hành riêng lẻ và phát hành quyền chọn mua cổ phiếu và khoảng 3% đến từ phát hành cổ phiếu cho người lao động.

Năm 2022, Vietcombank dự kiến phát hành gần 856,6 triệu cổ phiếu để trả cổ tức theo tỷ lệ 18,1% (cổ đông sở hữu 1.000 cổ phiếu được nhận thêm 181 cổ phiếu mới). Sau khi hoàn tất, vốn điều lệ của Vietcombank sẽ tăng thêm gần 8.566 tỷ đồng, lên 55.891 tỷ đồng. Tương tự, VietinBank muốn dùng toàn bộ lợi nhuận còn lại (9.624 tỷ đồng) chia cổ tức bằng cổ phiếu. Như vậy, vốn điều lệ ngân hàng sẽ tăng thêm khoảng 20%. Trước đó, vốn điều lệ của VietinBank đã được tăng từ 37.234 tỷ đồng lên 48.057 tỷ đồng trong năm 2021 nhờ chia cổ tức bằng cổ phiếu.

Chủ tịch Hội đồng quản trị MB Lê Hữu Đức thông tin: MB cũng triển khai phương án tăng vốn điều lệ năm 2022 thêm 7.556 tỷ đồng thông qua phát hành 755,6 triệu cổ phiếu để trả cổ tức, tương đương tỷ lệ 20%. Tới đây, MB dự kiến sẽ chào bán thêm 65 triệu cổ phiếu riêng lẻ mới.

Năm 2022, LienVietPostBank đặt mục tiêu lợi nhuận trước thuế đạt 4.800 tỷ đồng, tăng 32% so với năm trước; đồng thời, sẽ tăng vốn điều lệ thêm hơn 6.200 tỷ đồng. Về kế hoạch tăng vốn điều lệ năm nay, Đại hội đồng cổ đông (ĐHĐCĐ) thường niên năm 2022 của LienVietPostBank đã nhất trí phương án tăng vốn thêm 6.213 tỷ đồng thông qua việc chi trả cổ tức năm 2021 với tỷ lệ 15% và phát hành cổ phiếu cho cổ đông hiện hữu, nhà đầu tư nước ngoài.

Theo đó, vốn điều lệ của LienVietPostBank sẽ tăng lên thành hơn 21.249 tỷ đồng. Điều này nhằm tiếp tục nâng cao tiềm lực tài chính, gia tăng lợi ích cho cổ đông, đồng thời tạo nền tảng giúp ngân hàng phát triển an toàn, hiệu quả, bền vững. Quý I/2022, lợi nhuận trước thuế của LienVietPostBank tăng 62% so với cùng kỳ, đạt hơn 1.795 tỷ đồng.

Chủ tịch HĐQT ABBank ào Mạnh Kháng cho biết: "Nhằm chuẩn bị nền tảng tài chính cho việc thực hiện các mục tiêu trung hạn giai đoạn 2021 - 2025, ABbank đã hoàn thành tăng vốn điều lệ lên gần 10.000 tỷ đồng, bổ sung vốn cho hoạt động kinh doanh và đầu tư. Sắp tới, ABBank dự kiến triển khai thêm đợt tăng vốn điều lệ mới thông qua việc sử dụng nguồn lợi nhuận sau thuế chưa phân phối để trả cổ tức bằng cổ phiếu cho cổ đông và phát hành cổ phiếu theo chương trình lựa chọn dành cho cán bộ, nhân viên (ESOP). Dự kiến hết năm 2022, vốn điều lệ của ABBank sẽ đạt hơn 10.400 tỷ đồng".

Được sự chấp thuận của Ngân hàng Nhà nước (NHNN) Việt Nam, SeABank tăng vốn điều lệ lên 16.598 tỷ đồng thông qua việc chào bán cổ phiếu cho cổ đông hiện hữu để nâng cao năng lực tài chính, bổ sung thêm nguồn vốn cho hoạt động kinh doanh nhằm thực hiện các mục tiêu tăng trưởng đã đề ra.

"Việc tăng vốn điều lệ là một dấu mốc quan trọng trong kế hoạch và định hướng, giúp ngân hàng có đủ tiềm lực để thực hiện các mục tiêu: Triển khai chiến lược hội tụ số, đầu tư mạnh mẽ cho công nghệ, số hóa toàn diện các quy trình vận hành trong hoạt động tín dụng, thanh toán, dịch vụ khách hàng, đa dạng hóa sản phẩm dịch vụ... qua đó mang lại hiệu quả hoạt động và giao dịch, gia tăng trải nghiệm và đáp ứng tốt hơn nữa nhu cầu của mọi khách hàng", đại diện SeABank cho biết.

Ngân hàng cũng dự kiến phát hành 59.400.000 cổ phiếu cho cán bộ nhân viên theo phương án ESOP 2022; đồng thời, tùy theo điều kiện phù hợp với mục tiêu đề ra, SeABank dự kiến chào bán riêng lẻ cho nhà đầu tư nước ngoài hoặc chào bán cho cổ đông hiện hữu 228.700.000 cổ phiếu.

Techcombank cũng có kế hoạch phát hành hơn 6,3 triệu cổ phiếu theo chương trình lựa chọn cho ESOP. Sau phát hành, vốn điều lệ của Techcombank dự kiến đạt hơn 35.172 tỷ đồng. Tổng Giám đốc Techcombank, ông Jens Lottner cho biết: Tổng thu nhập hoạt động quý 1/2022 của Techcombank tăng 13,2% so với cùng kỳ năm trước, lên 10,1 nghìn tỷ đồng, dẫn dắt bởi sự tăng trưởng mạnh mẽ ở cả thu nhập lãi và thu nhập ngoài lãi.

"Chi phí dự phòng giảm đáng kể, 74,3% so với cùng kỳ năm trước, do nhiều khách hàng tiếp tục phục hồi khi đại dịch COVID-19 được kiểm soát, dẫn đến việc trích lập dự phòng thấp hơn, hoặc một số khoản trích lập dự phòng trước đây được hoàn nhập", ông Jens Lottner cho biết.

Theo Techcombank, trong quý đầu tiên, sự bùng phát của biến thể Omicron của COVID-19 đã gây ra sự gián đoạn cho một số doanh nghiệp, bao gồm cả của ngân hàng. Gần đây, động thái đúng đắn của các cơ quan quản lý nhằm lành mạnh hóa hoạt động trên thị trường trái phiếu và bất động sản đã tạo ra một số lo lắng nhất định trên thị trường tài chính.

Tương tự, VPBank cũng có kế hoạch tăng vốn thêm hai đợt trong năm nay. Ở đợt 1, ngân hàng sẽ phát hành gần 2,24 tỷ cổ phiếu để tăng vốn từ nguồn vốn chủ sở hữu (tỷ lệ 50%). Sau phát hành, vốn điều lệ của VPBank sẽ tăng từ 45.057 tỷ lên 67.434 tỷ đồng. Ở đợt 2, ngân hàng sẽ phát hành riêng lẻ cho nhà đầu tư nước ngoài tối đa 15% vốn điều lệ, nâng vốn điều lệ lên mức 79.334 tỷ đồng, trở thành ngân hàng có mức vốn điều lệ cao nhất hệ thống nếu hoàn tất hai đợt phát hành nêu trên.

SHB cũng vừa thông qua việc phát hành cổ phiếu cho nhà đầu tư nước ngoài và nhà đầu tư chiến lược nước ngoài với tỷ lệ dự kiến tối đa 20% vốn tăng thêm và dự kiến chào bán cổ phiếu cho người lao động với tỷ lệ 1,69%, tương đương 45,12 triệu cổ phiếu mới. Sau các giao dịch này, cùng với chi trả cổ tức năm 2021 bằng cổ phiếu tỷ lệ 15%, vốn điều lệ của SHB sẽ tăng lên mức 36.459 tỷ đồng.

Trước đó, ông Phan Đức Tú, Chủ tịch Hội đồng quản trị BIDV cho biết: Tăng năng lực tài chính là điều kiện tiên quyết đối với các tổ chức tín dụng để đáp ứng được các chỉ số an toàn và phát triển tín dụng phục vụ đất nước. Áp lực tăng vốn diễn ra trong bối cảnh các ngân hàng đang thực hiện theo chuẩn Basel 2 nâng cao, Basel 3 và đặc biệt trong giai đoạn 2022 - 2023, khi Chính phủ thực hiện chương trình phục hồi kinh tế, đòi hỏi duy trì mức tăng trưởng tín dụng cao.

"Đề nghị Quốc hội, Chính phủ, các bộ, ngành có kế hoạch tạo điều kiện tăng vốn điều lệ cho các ngân hàng thương mại Nhà nước, trước mắt thông qua hình thức phát hành cổ phiếu, tăng vốn điều lệ từ cổ tức, từ lợi nhuận còn lại, phát hành cổ phiếu cho cán bộ, nhân viên", ông Phan Đức Tú cho biết.

Lý do các ngân hàng dồn dập tăng vốn cũng được PGS TS inh Trọng Thịnh (Giảng viên Học viện Tài chính) nhìn nhận sẽ giúp củng cố sức khỏe tài chính của các ngân hàng, nhằm đáp ứng quy định các chỉ số an toàn. Bên cạnh đó, trong bối cảnh diễn biến phức tạp của dịch COVID-19, vốn điều lệ dày dặn sẽ là một trong những yếu tố giúp cho các ngân hàng có thêm nguồn lực để hỗ trợ doanh nghiệp nói riêng và nền kinh tế nói chung.

Theo một số chuyên gia kinh tế, mặc dù kinh tế còn nhiều khó khăn nhưng với sự chỉ đạo của Chính phủ, NHNN, hoạt động sản xuất hồi phục trở lại, hoạt động kinh doanh của hệ thống ngân hàng tiếp tục duy trì ổn định theo đúng định hướng, kế hoạch. Thị trường cũng đã chứng kiến dòng vốn đầu tư nước ngoài (FDI) vẫn tiếp tục đổ vào Việt Nam.

Các khu công nghiệp hiện nay có tốc độ lấp đầy rất cao. Việc các doanh nghiệp FDI lớn mạnh cũng sẽ thúc đẩy các doanh nghiệp vệ tinh hỗ trợ chuỗi cung ứng. Một số ngành nghề như ngành sản xuất kinh doanh sắt thép, dệt may, thủy sản... vẫn có sự tăng trưởng tốt. Ngân hàng được coi là huyết mạch nền kinh tế, khi nền kinh tế hồi phục ngành này sẽ được hưởng lợi. Do đó triển vọng kinh doanh ngân hàng vẫn tích cực.

Thị giá 46.000 đồng, KCN Tín Nghĩa (TIP) chào bán 39 triệu cổ phiếu giá 25.000 đồng/cp  Số tiền huy động được KCN Tín Nghĩa dùng để bổ sung vốn đối ứng tham gia đấu thầu Dự án Khu công nghiệp Long Đức 3. CTCP Phát triển KCN Tín Nghĩa (mã chứng khoán TIP) vừa thông báo về việc chào bán cổ phiếu ra công chúng. Theo đó KCN Tín Nghĩa sẽ chào bán hơn 39 triệu cổ phiếu nhằm...

Số tiền huy động được KCN Tín Nghĩa dùng để bổ sung vốn đối ứng tham gia đấu thầu Dự án Khu công nghiệp Long Đức 3. CTCP Phát triển KCN Tín Nghĩa (mã chứng khoán TIP) vừa thông báo về việc chào bán cổ phiếu ra công chúng. Theo đó KCN Tín Nghĩa sẽ chào bán hơn 39 triệu cổ phiếu nhằm...

Tình huống pháp lý vụ cô gái hạ gục thanh niên xăm trổ xôn xao dư luận16:36

Tình huống pháp lý vụ cô gái hạ gục thanh niên xăm trổ xôn xao dư luận16:36 Khối Quân nhân Trung Quốc hát vang "Như có Bác trong ngày đại thắng"00:55

Khối Quân nhân Trung Quốc hát vang "Như có Bác trong ngày đại thắng"00:55 Bảo vệ kể lý do cô gái Hà Nội phản đòn, khống chế nam thanh niên xăm trổ12:06

Bảo vệ kể lý do cô gái Hà Nội phản đòn, khống chế nam thanh niên xăm trổ12:06 Nữ chủ trại nói sự thật về thông tin cả chục người nhảy xuống bể 'hôi của' cá tầm00:49

Nữ chủ trại nói sự thật về thông tin cả chục người nhảy xuống bể 'hôi của' cá tầm00:49 Thót tim cảnh cứu vớt một người dân bị lũ cuốn trôi ở Thanh Hóa01:10

Thót tim cảnh cứu vớt một người dân bị lũ cuốn trôi ở Thanh Hóa01:10 Hà Nội: Làm rõ vụ rao bán "giấy mời A80 giả", hàng chục người bị chiếm đoạt tiền03:13

Hà Nội: Làm rõ vụ rao bán "giấy mời A80 giả", hàng chục người bị chiếm đoạt tiền03:13 Uy lực tổ hợp tên lửa đạn đạo của Quân đội nhân dân Việt Nam03:00

Uy lực tổ hợp tên lửa đạn đạo của Quân đội nhân dân Việt Nam03:00 Xử lý người tung tin sai về clip cựu chiến binh 90 tuổi không được xem diễu binh03:37

Xử lý người tung tin sai về clip cựu chiến binh 90 tuổi không được xem diễu binh03:37 Căn bệnh khiến Ngọc Trinh qua đời ngày càng nguy hiểm, người trẻ càng dễ mắc?02:42

Căn bệnh khiến Ngọc Trinh qua đời ngày càng nguy hiểm, người trẻ càng dễ mắc?02:42 Tảng đá khổng lồ lăn từ đỉnh núi làm biến dạng đường ray sắt00:17

Tảng đá khổng lồ lăn từ đỉnh núi làm biến dạng đường ray sắt00:17 Hé lộ profile sốc của Trương Huyền Đức, phù thủy chỉnh màu tại lễ diễu binh A8002:56

Hé lộ profile sốc của Trương Huyền Đức, phù thủy chỉnh màu tại lễ diễu binh A8002:56Tiêu điểm

Tin đang nóng

Tin mới nhất

Bộ Công an đề xuất trả tối đa 5 triệu đồng cho người phản ánh vi phạm giao thông

Bác sĩ nha khoa giải thích lý do đánh bệnh nhân chỉnh răng tại phòng khám TPHCM

Nóng: Ngày mai 9.9, thanh tra các doanh nghiệp kinh doanh vàng

Hiệu trưởng cấp 2 ở TPHCM bỏ tiền túi cho 500 học sinh đi xem phim Mưa đỏ

Công điện của Thủ tướng: Xử nghiêm các hành vi gây bất ổn thị trường vàng

Khung cảnh tan hoang sau vụ cháy xưởng sản xuất ô gần cầu Đuống, Hà Nội

5 ôtô tông liên hoàn trên cao tốc Cao Bồ - Mai Sơn

Cháy cơ sở giao hàng lúc sáng sớm, khói mù mịt bốc cao

Xác minh vụ ẩu đả có nghệ sĩ tại quán ăn ở TPHCM

Học sinh lớp 6 tử vong sau khi bị xe thu gom rác tông trong trường

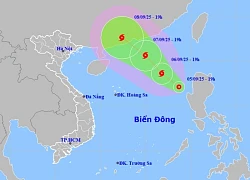

Vùng nguy hiểm trên Biển Đông trong 24 giờ tới

Sông Lam "nuốt" nhà dân, đe dọa cửa hàng xăng dầu

Có thể bạn quan tâm

Mưa Đỏ - phim Việt ăn khách nhất mọi thời đại: Doanh thu hơn 562 tỷ đồng sẽ được chia như thế nào?

Hậu trường phim

23:52:44 08/09/2025

Tên cướp sa lưới sau 38 năm lẩn trốn

Pháp luật

23:46:33 08/09/2025

Cảnh tượng hỗn loạn, đám đông phát cuồng "xâu xé" 1 thứ của Sơn Tùng

Nhạc việt

23:29:17 08/09/2025

Tiệc thôi nôi cực xinh xẻo và ấm cúng nhưng không kém phần sang chảnh của em bé Nubi nhà siêu mẫu Võ Hoàng Yến

Sao việt

23:22:29 08/09/2025

Ông Thaksin lộ diện, máy bay riêng đã hạ cánh Bangkok?

Thế giới

23:05:58 08/09/2025

Angelababy bị 'réo tên' khi Lưu Diệc Phi và Dương Mịch tranh vị trí trung tâm

Sao châu á

22:54:44 08/09/2025

Phát hiện mới về những ngôi sao đầu tiên của vũ trụ

Lạ vui

22:42:33 08/09/2025

Mẹo rán bánh chưng giòn lâu nhiều người chưa biết

Ẩm thực

22:29:27 08/09/2025

Phim mới của Song Joong Ki ra mắt với rating ảm đạm, nam ngôi sao đã 'hết thời'?

Phim châu á

22:12:57 08/09/2025

Lần đầu tiên kể từ tháng 8/2020 dòng vốn ghi nhận rút ròng tại thị trường cổ phiếu, hai nhóm ngành có cơ may “hút” tiền trong thời gian tới

Lần đầu tiên kể từ tháng 8/2020 dòng vốn ghi nhận rút ròng tại thị trường cổ phiếu, hai nhóm ngành có cơ may “hút” tiền trong thời gian tới Không có lý do nào để giá nhà quay đầu giảm xuống từ nay đến cuối năm

Không có lý do nào để giá nhà quay đầu giảm xuống từ nay đến cuối năm

HDBank triển khai phát hành cổ phiếu ESOP để khích lệ và thu hút nhân tài

HDBank triển khai phát hành cổ phiếu ESOP để khích lệ và thu hút nhân tài Cổ đông lớn vừa mua thêm 6,3 triệu cổ phiếu Ngân hàng Hàng Hải (MSB)

Cổ đông lớn vừa mua thêm 6,3 triệu cổ phiếu Ngân hàng Hàng Hải (MSB) Sắc xanh lan tỏa, chứng khoán sẽ phục hồi trong tháng 5/2022?

Sắc xanh lan tỏa, chứng khoán sẽ phục hồi trong tháng 5/2022? Phần lớn thị trường chứng khoán châu Á tăng trong phiên chiều 5/5

Phần lớn thị trường chứng khoán châu Á tăng trong phiên chiều 5/5 Cổ phiếu 'lạ': Tăng dựng đứng khi vừa chào sàn, giao dịch thất thường

Cổ phiếu 'lạ': Tăng dựng đứng khi vừa chào sàn, giao dịch thất thường Cienco4 (C4G): Em trai tổng giám đốc mua thêm 1,5 triệu cổ phiếu khi thị giá lao dốc

Cienco4 (C4G): Em trai tổng giám đốc mua thêm 1,5 triệu cổ phiếu khi thị giá lao dốc Ba lớp giám sát trên thị trường chứng khoán

Ba lớp giám sát trên thị trường chứng khoán Yêu cầu công ty chứng khoán tuân thủ quy định phát hành trái phiếu doanh nghiệp riêng lẻ

Yêu cầu công ty chứng khoán tuân thủ quy định phát hành trái phiếu doanh nghiệp riêng lẻ Sáng 27/4, VN-Index mất gần 21 điểm ngay đầu phiên

Sáng 27/4, VN-Index mất gần 21 điểm ngay đầu phiên Sacombank sắp hoàn tất xử lý khoản nợ của FLC

Sacombank sắp hoàn tất xử lý khoản nợ của FLC Chứng khoán rơi vào 'bão lửa': Nhà đầu tư nên làm gì?

Chứng khoán rơi vào 'bão lửa': Nhà đầu tư nên làm gì? Trái phiếu doanh nghiệp được phát hành ồ ạt

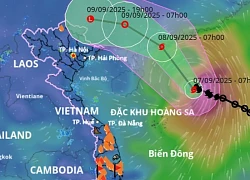

Trái phiếu doanh nghiệp được phát hành ồ ạt Tin mới nhất về bão số 7: Ít dịch chuyển 3 giờ qua, có thể giật cực đại cấp 13

Tin mới nhất về bão số 7: Ít dịch chuyển 3 giờ qua, có thể giật cực đại cấp 13 Hàng chục cảnh sát xuyên đêm bao vây rừng keo truy bắt tội phạm

Hàng chục cảnh sát xuyên đêm bao vây rừng keo truy bắt tội phạm Cảnh báo dông lốc, gió giật mạnh do bão số 7

Cảnh báo dông lốc, gió giật mạnh do bão số 7

Xác minh clip người đàn ông "biểu diễn" đi xe máy thả 2 tay ở Nha Trang

Xác minh clip người đàn ông "biểu diễn" đi xe máy thả 2 tay ở Nha Trang Đăng ký thường trú cho con để tránh bị phạt

Đăng ký thường trú cho con để tránh bị phạt Tự chế pháo nổ, cặp vợ chồng ở Bắc Ninh tử vong tại chỗ

Tự chế pháo nổ, cặp vợ chồng ở Bắc Ninh tử vong tại chỗ Cha nghèo ra đi với 3.800 đồng, hiến tạng cứu 7 người

Cha nghèo ra đi với 3.800 đồng, hiến tạng cứu 7 người Mất 30 cây vàng sau một đêm ngủ trên xe bán tải

Mất 30 cây vàng sau một đêm ngủ trên xe bán tải Gương mặt khác lạ của "búp bê sống" Park Bom trở thành tâm điểm

Gương mặt khác lạ của "búp bê sống" Park Bom trở thành tâm điểm Thông điệp của Tổng thống Trump sau vụ đột kích tại nhà máy Hyundai

Thông điệp của Tổng thống Trump sau vụ đột kích tại nhà máy Hyundai Người sắp xếp lại cục diện giới giải trí

Người sắp xếp lại cục diện giới giải trí Hàng loạt sao việt chia buồn với diễn viên Thanh Bình

Hàng loạt sao việt chia buồn với diễn viên Thanh Bình

Lan Hương, Xuân Bắc và nhiều nghệ sĩ tiễn đưa NSND Phạm Thị Thành

Lan Hương, Xuân Bắc và nhiều nghệ sĩ tiễn đưa NSND Phạm Thị Thành Người được Trấn Thành khen đỉnh nhất Mưa Đỏ, xem hình ảnh này thì không ai dám cãi

Người được Trấn Thành khen đỉnh nhất Mưa Đỏ, xem hình ảnh này thì không ai dám cãi Diễn viên Việt sở hữu 2 biệt thự, 3 nhà hàng: Hủy hôn vợ sắp cưới, tuổi 41 yêu bạn gái kém 16 tuổi

Diễn viên Việt sở hữu 2 biệt thự, 3 nhà hàng: Hủy hôn vợ sắp cưới, tuổi 41 yêu bạn gái kém 16 tuổi Lời khai ban đầu của đối tượng sát hại "vợ hờ", ném xác xuống kênh phi tang

Lời khai ban đầu của đối tượng sát hại "vợ hờ", ném xác xuống kênh phi tang Đối tượng sinh năm 1995 tấn công chị dâu, đâm Thiếu tá công an tử vong

Đối tượng sinh năm 1995 tấn công chị dâu, đâm Thiếu tá công an tử vong Trấn Thành lập tức có động thái khi Mưa Đỏ đạt top 1 doanh thu phòng vé

Trấn Thành lập tức có động thái khi Mưa Đỏ đạt top 1 doanh thu phòng vé Công bố số tiền Hoa hậu Thuỳ Tiên đã chủ động nộp khắc phục hậu quả vụ kẹo Kera

Công bố số tiền Hoa hậu Thuỳ Tiên đã chủ động nộp khắc phục hậu quả vụ kẹo Kera Tóc Tiên vướng tin dọn ra khỏi biệt thự, Touliver có động thái gây bàn tán

Tóc Tiên vướng tin dọn ra khỏi biệt thự, Touliver có động thái gây bàn tán Phòng trọ sinh viên giá 2 triệu đồng: Ngủ cũng không được duỗi thẳng chân

Phòng trọ sinh viên giá 2 triệu đồng: Ngủ cũng không được duỗi thẳng chân Lưu Diệc Phi khiến Dương Mịch xấu hổ

Lưu Diệc Phi khiến Dương Mịch xấu hổ Động thái mới của Đàm Vĩnh Hưng trong vụ kiện với tỉ phú Gerard

Động thái mới của Đàm Vĩnh Hưng trong vụ kiện với tỉ phú Gerard Sao nữ Vbiz lấy chồng nhạc sĩ ở biệt thự 300 tỷ, đi đâu cũng có nửa kia theo cùng

Sao nữ Vbiz lấy chồng nhạc sĩ ở biệt thự 300 tỷ, đi đâu cũng có nửa kia theo cùng