VAFI: Bán hết vốn Nhà nước tại Vinamilk sẽ có ngay tiền làm cao tốc Bắc – Nam

Cho rằng với việc chia phần vốn Nhà nước tai Vinamilk để bán thành nhiều đợt sẽ khiến Nhà nước thiệt 1 tỷ USD, VAFI cũng đưa ra nhận định, việc bán trọn lô 45% vốn Vinamilk sẽ giúp ngân sách có “tiền tươi” ngay đầu 2017 để làm đường cao tốc Bắc – Nam.

Hiệp hội Các nhà đầu tư tài chính Việt Nam (VAFI) ngày hôm nay (18/10) vừa có văn bản gửi Bộ trưởng Bộ Tài chính và Tổng công ty Đầu tư và Kinh doanh vốn Nhà nước (SCIC) cảnh báo về việc Nhà nước có thể sẽ mất tới 1 tỷ USD nếu bán toàn bộ cổ phần Nhà nước tại Vinamilk theo phương án hiện tại.

Cụ thể, phương án mà SCIC đưa ra đó là: việc bán cổ phần Nhà nước tại Vinamilk sẽ được chia thành nhiều đợt và đợt đầu chỉ bán 20% cổ phần Nhà nước (tương ứng 9% vốn điều lệ công ty này) trong năm 2016. Tuy nhiên, phía VAFI nhận định, phương án này đang loại bỏ nhiều nhà đầu tư lớn, nhà đầu tư chiến lược tham gia đấu giá.

“Đây là phương án hạn chế sức cầu, hạn chế sự cạnh tranh trong việc đấu giá, từ đó giá bán VNM sẽ rất thấp”, VAFI nhận định.

Hiệp hội này khẳng định rằng “phương án này sẽ gây thất thu cho Nhà nước khoảng 1 tỷ USD nếu so sánh với cách thức bán 1 lần toàn bộ cổ phần Nhà nước (chiếm 45% vốn điều lệ Vinamilk)”.

Để bảo vệ cho quan điểm của mình, lãnh đạo VAFI đã phân tích về hai phương án bán nói trên thông qua các tiêu chí so sánh cụ thể.

Có “tiền tươi” để làm đường cao tốc?

Theo lập luận của VAFI, việc chia nhỏ bán nhiều lần sẽ loại bỏ sự tham gia các nhà đầu tư lớn là các tập đoàn đa quốc gia chuyên kinh doanh sữa, thực phẩm vì khi mua 9% vốn Vinamilk họ chỉ là cổ đông thiểu số hay là cổ đông tài chính, có rất ít quyền về quản trị doanh nghiệp và sẽ không quan tâm đến thương vụ này.

VAFI nhận định, có thể chỉ có nhà đầu tư chiến lược là F&N Dairy Investment Pte Ltd tham gia đấu giá vì họ đang nắm giữ 11% vốn điều lệ của Vinamilk. Mua được thêm 9% vốn, F&N sẽ có 20% vốn điều lệ Vinamilk và có cơ hội nắm được đủ lượng cổ phần để có thể phủ quyết những vấn đề quan trọng nhất về quản trị doanh nghiệp tại đại hội cổ đông. Phương án này, theo VAFI, vô tình có lợi cho cổ đông này vì dần dần F& N có thể dễ dàng trở thành cổ đông chi phối mà không mất nhiều chi phí.

VAFI cho rằng, khi F&N đã nắm được tỷ trọng cổ phần phủ quyết thì sẽ làm e ngại sự tham gia của đối tác chiến lược khác. Trong khi đó, các nhà đầu tư tài chính hiện có mặt trên thị trường chứng khoán Việt Nam sẽ ít tham gia vì họ đã đầu tư vào VNM , đồng thời với qui mô thị trường Việt Nam còn nhỏ, hiện nhà đầu tư nước ngoài không khó mua cổ phiếu VNM ở số lượng không lớn và thực tế tỷ trọng nắm giữ của nhà đầu tư nước ngoài đã giảm xuống còn 48%.

Video đang HOT

VAFI dự báo, nhu cầu mua cổ phiếu VNM đợt đầu không nhiều, cầu chỉ hơn cung một chút và giá thắng thầu chỉ tương đương hoặc nhỉnh hơn một chút so với giá đang giao dịch niêm yết. Và với giá trị doanh nghiệp của Vinamilk hiện nay là hơn 9 tỷ USD, nếu bán đợt đầu Nhà nước thu về khoảng trên 800 triệu USD.

Khi lượng cổ phần Nhà nước tại Vinamilk bán làm nhiều đợt và có thể kéo dài vài năm, VAFI đánh giá, SCIC có lợi vì lãi và cổ tức thu được từ VNM đóng góp lớn cho lợi nhuận SCIC. SCIC sẽ có cơ sở để hưởng chế độ lương thưởng cao. Một vài cán bộ lãnh đạo của SCIC cũng có lợi vì được quản lý cổ phần VNM và duy trì được cơ chế xin cho. Tuy nhiên, hiệu ứng bán 9% VNM sẽ được nhân rộng và tiến trình cổ phần hóa DNNN sẽ diễn ra chậm chạp và Nhà nước sẽ thất thu lớn ngân sách do ít thu hút được đông đảo các nhà đầu tư chiến lược tham gia. Chất lượng cổ đông thấp.

Trong khi đó, nếu với phương án bán 1 lần, hiệp hội này quả quyết sẽ thu hút nhiều nhà đầu tư chiến lược nước ngoài tham gia vì nếu mua trọn lô cổ phần tương đương 45% vốn điều lệ, nhà đầu tư mới sẽ nắm giữ được cổ phần chi phối của Vinamilk, họ có quyền điều hành doanh nghiệp nhưng chưa phải quyền điều hành tuyệt đối vì số cổ đông còn lại dễ dàng phủ quyết tại đại hội cổ đông nếu cổ đông lớn đi ngược lại lợi ích của họ.

Các nhà đầu tư tài chính mới cũng tham gia đấu giá và như vậy lượng cầu tham gia có thể gấp nhiều lần so với phương án của SCIC. Để mua được toàn bộ lô cổ phần 45% vốn điều lệ, nhà đầu tư chiến lược phải bỏ giá cao hơn giá đang giao dịch niêm yết. Nếu giá không cạnh tranh thì có thể họ không mua được hoặc mua không trọn vẹn lô cổ phần đó, từ đó phương án M&A của họ chưa thành công và họ còn phải mất thêm nhiều tiền để mua lại cổ phần từ các nhà đầu tư khác trên thị trường – VAFI phân tích.

Theo nhận định của hiệp hội này, với phương án bán trọn lô, dự kiến giá đấu thành công không thấp hơn 25% so với giá niêm yết, tức là giá VNM được định giá khoảng trên 11,5 tỷ USD và Nhà nước sẽ thu được hơn 5 tỷ USD.

Khoản “tiền tươi” này theo VAFI đủ để hoàn thành tuyến đường cao tốc Bắc Nam đến năm 2020. Phương án này không làm tăng nợ công. Ngoài ra, với việc bán hết cổ phần tại Sabeco và Habeco thì cũng thu được 5 tỷ USD nữa đủ để xây dựng 4 tuyến đường sắt nội đô tại Hà Nội và TP Hồ Chí Minh.

Tiền của dân, không thể hành động vội vàng

Trao đổi với phóng viên Dân Trí về đề xuất trên của VAFI, ông Đặng Quyết Tiến, Phó cục trưởng Cục Tài chính doanh nghiệp (Bộ Tài chính) cho biết, Bộ Tài chính tôn trọng đề xuất của các nhà đầu tư. Trên thực tế, các nhà đầu tư có thể muốn bán trọn lô, nhưng việc thực hiện bán ra cổ phần của Nhà nước phải thực hiện theo lộ trình đã được Thủ tướng chỉ đạo (bán 9-10% vốn).

“Mình là người đứng ra bán vốn nên phải thận trọng. Đây là vốn Nhà nước, là tiền của dân nên trách nhiệm là thu được lợi ích cao nhất về Nhà nước, cho nhân dân”, ông Tiến nhấn mạnh. Hơn nữa, từ nay đến hết năm chỉ còn hơn 2 tháng, không thể định giá vội vàng rồi đưa toàn bộ số cổ phần khổng lồ này ra bán.

Trước đó, trao đổi về vấn đề này, vị đại diện Bộ Tài chính cũng đã khẳng định, với quy mô vốn của Vinamilk hiện đã trên 100.000 tỷ đồng (thực tế, vốn hóa thị trường của Vinamilk trên thị trường chứng khoán đến thời điểm này 18/10 đã xấp xỉ 206.400 tỷ đồng với mức giá 142.800 đồng/cổ phiếu), nếu tung ra thị trường trọn lô cổ phần Nhà nước thì thị trường sẽ không thể hấp thụ, thậm chí việc này có thể khiến thị trường “chao đảo” do quy mô thị trường nhỏ, nhà đầu tư lại rất nhạy cảm với thông tin.

Việc bán vốn VNM, theo ông Đặng Quyết Tiến, buộc phải có sự tham gia của nhà đầu tư ngoại, ai trả cao nhất thì được mua chứ không thể thỏa thuận. “Vinamilk là một cô gái đẹp, bước ra thị trường mà định giá rẻ thì không được”, ông Tiến nói. Đồng thời cho biết, không phải đơn vị tư vấn nào cũng đủ trình độ để định giá Vinamilk khi mà thương hiệu doanh nghiệp này đã vượt tầm khu vực.

Lý giải về con số 9%, gần đây, ông Nguyễn Đức Chi, Chủ tịch Hội đồng thành viên SCIC cũng từng khẳng định, mức 9% là khối lượng đủ lớn để hấp dẫn các nhà đầu tư và thông qua lô cổ phiếu như vậy thì sẽ thu được giá hiệu quả.

Bích Diệp

Theo Dantri

Bán 9% vốn tại Vinamilk, SCIC muốn bán "càng cao càng tốt"

Thừa nhận hiện tại chưa có nhà đầu tư nào tiếp xúc "ngỏ ý" mua Vinamilk nhưng lãnh đạo SCIC vẫn khẳng định không lo bị ế" và kỳ vọng bán được mức giá cao khi thoái vốn Nhà nước tại doanh nghiệp sữa lớn nhất Việt Nam này.

(Ảnh minh hoạ),

Trao đổi với báo chí chiều ngày 23/9 về lộ trình thoái vốn tại CTCP Sữa Việt Nam (Vinamilk), ông Nguyễn Đức Chi - Chủ tịch Hội đồng thành viên Tổng công ty Đầu tư và Kinh doanh vốn Nhà nước (SCIC) cho biết, việc thực hiện thoái vốn tại "con bò sữa tỷ đô" này sẽ phải thực hiện theo lộ trình nhằm mang lại hiệu quả cao nhất cho Nhà nước và đảm bảo ổn định phát triển cho doanh nghiệp.

"Vinamilk là doanh nghiệp lớn, việc thoái vốn có thể ảnh hưởng tới xã hội, thị trường vốn, thị trường chứng khoán. Do đó, trong năm nay, SCIC sẽ thực hiện thoái vốn đợt 1 tại doanh nghiệp này với mức thoái vốn 9%, con số này đủ lớn để hấp dẫn nhà đầu tư và nếu bán theo lô thì cũng đảm bảo hiệu quả về giá", ông Chi cho biết.

Theo lãnh đạo SCIC, về cách thức thoái vốn tại Vinamilk, sau khi chọn được tổ chức tư vấn, SCIC sẽ làm việc thêm để xem xét bán trọn lô, chào giá cạnh tranh và giao dịch thoả thuận nhằm đạt mức giá cao hơn khống chế theo quy định.

"Kỳ vọng sẽ bán được giá cao nhất có thể, càng cao càng tốt. Trong quá trình làm việc với tư vấn, chúng tôi sẽ đưa ra mức giá sàn và chắc chắn không thấp hơn giá thị trường tại thời điểm đó. Theo chỉ đạo của Thủ tướng, Vinamilk sẽ không lựa chọn nhà đầu tư chiến lược mà chào bán công khai, khi bán cũng không đặt ra giới hạn nhà đầu tư trong nước hay nước ngoài, cá nhân hay tổ chức miễn là có tiềm lực tài chính", ông Chi nói.

Hiện SCIC cũng đang làm việc với một số nhà tư vấn cả trong nước và quốc tế để lựa chọn đơn vị tư vấn ngay trong tháng 9 này. Trong số các tổ chức được mời có những cái tên nổi bật như: Credit Suisse, HSBC, J.P. Morgan Chase, Nomura Holdings, vấn công ty tư vấn Rothschild. Bài viết cũng có đề cập tới 2 công ty chứng khoán trong nước nhận được lời mời tư vấn là Công ty chứng khoán Sài Gòn (SSI) và Công ty chứng khoán Bản Việt (VCSC), Công ty chứng khoán TPHCM (HSC)...

Ông Chi cũng cho biết, mức giá khởi điểm khi bán vốn sẽ căn cứ vào giá tham chiếu trên thị trường và tính toán các yếu tố khác nữa. Tuy nhiên, mục tiêu đặt ra là tính toán mức giá phù hợp chứ khó bán cho nhà đầu tư cao hơn giá trị thật vì họ chuyên nghiệp nên kì vọng công khai minh bạch.

Mặc dù, thừa nhận hiện tại chưa có nhà đầu tư nào tiếp xúc "ngỏ ý" mua Vinamilk nhưng ông Chi vẫn khẳng định không lo bị ế".

"Hôm nay chúng ta mới nói câu chuyện bán 9% trong năm nay thì nhà đầu tư còn phải có thời gian nghiên cứu, cân nhắc bởi đây cũng là thương vụ lớn", ông nhấn mạnh.

Nói về lo ngại bị mất thương hiệu nếu bán cho nhà đầu tư ngoài, ông Chi cho rằng: "Vinamilk là 1 thương hiệu lớn và giá trị rất cao, giá trị thực chưa tới 1 tỷ USD nhưng giá thị trường lên tới 9 tỷ USD, chả lẽ nhà đầu tư mua với giá như vậy lại bỏ đi. Dù vậy, Chính phủ cũng rất trăn trở và tất nhiên sẽ có chính sách khác nữa để giữ gìn thương hiệu Việt sau khi thoái vốn".

Hiện SCIC đang sở hữu 44,7% vốn tại Vinamilk. Theo truyền thông quốc tế đưa tin trước đó, hiện Fraser & Neave Ltd. (F&N), tập đoàn đồ uống của tỷ phú giàu nhất Thái Lan Charoen Sirivadhanabhakdi, hiện đã sở hữu 10,9% vốn Vinamilk và đang có ý định tiếp tục gia tăng sở hữu tại doanh nghiệp sữa lớn nhất Việt Nam này. Hiện người của F&N đã có một ghế trong HĐQT VNM.

Tại một cuộc họp báo cuối ngày 14/9, ông Đặng Quyết Tiến - Phó cục trưởng Cục Tài chính Doanh nghiệp Bộ Tài chính - cũng cho biết, SCIC đã lên kế hoạch và sẽ bắt đầu bán vốn của Vinamilk ngay trong năm 2016.

"Đương nhiên có thể bán một phần hoặc bán hết cổ phần tại Vinamilk tùy vào tình hình. Với doanh nghiệp lớn như Vinamilk thì cần lựa chọn bán trình tự làm sao để lợi ích Nhà nước đạt cao nhất. 9 doanh nghiệp còn lại sẽ lên kế hoạch để làm trong năm nay và đầu năm sau", ông Tiến nói.

Vị lãnh đạo Cục này cũng cho biết, quy mô vốn Nhà nước tại Vinamilk lên tới trên dưới 100.000 tỷ đồng nên không thể bán ra thị trường và được hấp thụ ngay trong một lúc, mà có thể thực hiện nhiều lần. Nguyên tắc bán cổ phần vẫn phải đảm bảo công khai, minh bạch.

Phương Dung

Theo Dantri

SCIC đang mời tư vấn quốc tế, dự kiến thoái 10% cổ phần tại Vinamilk  Truyền thông nước ngoài đưa tin, phía Việt Nam đã đưa ra lời mời một số ngân hàng đầu tư nước ngoài tham gia tư vấn về việc bán cổ phần tại CTCP Sữa Việt Nam (Vinamilk). Số cổ phần bán ra khoảng 10% vốn điều lệ Vinamilk, tương đương giá trị thị trường 900 triệu USD. (Ảnh minh hoạ), Đây được coi...

Truyền thông nước ngoài đưa tin, phía Việt Nam đã đưa ra lời mời một số ngân hàng đầu tư nước ngoài tham gia tư vấn về việc bán cổ phần tại CTCP Sữa Việt Nam (Vinamilk). Số cổ phần bán ra khoảng 10% vốn điều lệ Vinamilk, tương đương giá trị thị trường 900 triệu USD. (Ảnh minh hoạ), Đây được coi...

Sự thật ngỡ ngàng người đàn ông chui qua cửa kính taxi kêu cứu trên cao tốc00:46

Sự thật ngỡ ngàng người đàn ông chui qua cửa kính taxi kêu cứu trên cao tốc00:46 Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39

Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39 Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39

Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39 11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27

11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27 Tiết lộ về nữ doanh nhân ở Hải Dương nhảy xuống hồ cứu 3 cháu bé02:38

Tiết lộ về nữ doanh nhân ở Hải Dương nhảy xuống hồ cứu 3 cháu bé02:38 CSGT hú còi mở đường cho xe chở người bị điện giật nguy kịch đi cấp cứu01:10

CSGT hú còi mở đường cho xe chở người bị điện giật nguy kịch đi cấp cứu01:10 Thông tin về ô tô 'tự di chuyển' ở sân bay Tân Sơn Nhất09:00

Thông tin về ô tô 'tự di chuyển' ở sân bay Tân Sơn Nhất09:00 Lọ Lem diện áo nhỏ xíu, nhún nhảy hút triệu view, còn được bố ruột làm điều này!03:16

Lọ Lem diện áo nhỏ xíu, nhún nhảy hút triệu view, còn được bố ruột làm điều này!03:16 Mới sinh con 3 tháng, người mẹ trẻ không có đối thủ trên sới vật02:34

Mới sinh con 3 tháng, người mẹ trẻ không có đối thủ trên sới vật02:34 Đi ngược chiều trên cao tốc, nữ tài xế bị phạt 19 triệu đồng01:30

Đi ngược chiều trên cao tốc, nữ tài xế bị phạt 19 triệu đồng01:30 Drama Bộ Tứ Báo Thủ nghi thuê 2 tỷ dàn dựng, người tiết lộ xuất hiện công khai?03:15

Drama Bộ Tứ Báo Thủ nghi thuê 2 tỷ dàn dựng, người tiết lộ xuất hiện công khai?03:15Tiêu điểm

Tin đang nóng

Tin mới nhất

Xe máy 'kẹp 3' đâm vào gốc cây làm 3 thanh niên tử vong tại chỗ

Một vận động viên tử vong và 2 người bị thương tại giải đua thuyền ở tỉnh Quảng Nam

Dừng xe máy mặc áo mưa có thể bị phạt tới 14 triệu đồng

Lái xe "lố" 4 giờ nhưng không thể dừng vì ùn tắc, thiếu trạm nghỉ

Vụ trâu chết la liệt trong rừng: Phát hiện thêm 9 xác trâu

Lật xe khách tại Phú Yên khiến 3 người chết, nhiều người bị thương

Bốn trận động đất liên tiếp trong sáng nay ở Kon Tum

Vụ khe co giãn cao tốc bị bung, nhiều xe nổ lốp: Cục Đường bộ chỉ đạo nóng

Thứ trưởng Bộ Công an: Tội phạm trên không gian mạng là vấn đề nan giải

Tai nạn chết người ở đường sắt tại Đồng Nai, tàu hỏa tê liệt gần một giờ

Vụ nam shipper bị đánh tử vong: Gia đình nhận được cuộc gọi nghi lừa đảo

Lý do căn nhà cháy thiệt hại 50 triệu, chủ trình báo 400 triệu đồng

Có thể bạn quan tâm

Tử vi tổng quan tuổi Hợi năm Ất Tỵ 2025: Sự nghiệp thăng tiến, tài lộc dồi dào, lưu ý chuyện tiền bạc

Trắc nghiệm

15:33:56 09/02/2025

Bộ Quốc phòng Nga cập nhật tình hình cuộc phản công của Ukraine ở Kursk

Thế giới

15:29:05 09/02/2025

Clip: "Nếu không có camera giám sát, tôi làm sao sống tốt được kiếp này nữa đây"

Netizen

15:20:46 09/02/2025

Clip đuổi bắn trên phố ở Nha Trang chỉ là súng đồ chơi bằng... nhựa

Pháp luật

14:51:58 09/02/2025

Sao nữ Vbiz khóc lóc hoảng loạn tại Ý: Đã trình báo cảnh sát, nhưng cơ hội mong manh

Sao việt

14:40:16 09/02/2025

Nhà - xe của bầu Đức, món tiền thưởng "lệch pha" của bầu Hiển & món quà triệu đô cho Nguyễn Xuân Son

Sao thể thao

14:27:24 09/02/2025

Chồng cũ Từ Hy Viên nổi điên, mẹ chồng cũ "mặt dày" la lối sau khi dính đòn trừng phạt nặng

Sao châu á

14:21:05 09/02/2025

Cuối tuần sau Tết, nấu ngay nồi lẩu thế này vừa ngon lại thanh nhẹ "mát ruột"

Ẩm thực

13:50:24 09/02/2025

Sự thật 'vật thể bí ẩn' dưới đáy biển Baltic

Lạ vui

13:23:41 09/02/2025

Vụ trúng thưởng 92 tỷ đồng: Người đàn ông ở Trà Vinh “rưng rưng” nhận tiền

Vụ trúng thưởng 92 tỷ đồng: Người đàn ông ở Trà Vinh “rưng rưng” nhận tiền Nở rộ các mô hình làm rau sạch

Nở rộ các mô hình làm rau sạch

Vinamilk trưởng thành từ tầm nhìn xuất sắc

Vinamilk trưởng thành từ tầm nhìn xuất sắc Vinamilk đang đàm phán để mua công ty sữa thứ 2 tại Mỹ

Vinamilk đang đàm phán để mua công ty sữa thứ 2 tại Mỹ Thoái vốn Sabeco và Habeco: "Đủ tiền xây 2 đường tàu điện ngầm"

Thoái vốn Sabeco và Habeco: "Đủ tiền xây 2 đường tàu điện ngầm" Vinamilk lọt top 20 doanh nghiệp dẫn đầu châu Á

Vinamilk lọt top 20 doanh nghiệp dẫn đầu châu Á Vinamilk chính thức khánh thành nhà máy sữa đầu tiên tại Campuchia

Vinamilk chính thức khánh thành nhà máy sữa đầu tiên tại Campuchia SCIC và câu chuyện nới room lên 100% của Vinamilk

SCIC và câu chuyện nới room lên 100% của Vinamilk Nữ sinh mất tích bí ẩn ở TPHCM được tìm thấy tại Trung Quốc

Nữ sinh mất tích bí ẩn ở TPHCM được tìm thấy tại Trung Quốc Danh tính các nạn nhân tử vong trong xe khách bị lật ở Phú Yên

Danh tính các nạn nhân tử vong trong xe khách bị lật ở Phú Yên Hành khách trong vụ tai nạn ở Phú Yên: Đi Đà Lạt chụp ảnh cưới thì bị nạn

Hành khách trong vụ tai nạn ở Phú Yên: Đi Đà Lạt chụp ảnh cưới thì bị nạn Danh tính nạn nhân tử vong trong xe khách 54 chỗ bị lật ở Phú Yên

Danh tính nạn nhân tử vong trong xe khách 54 chỗ bị lật ở Phú Yên Kinh hoàng vụ lật xe khách tại Phú Yên và lời kể của nạn nhân

Kinh hoàng vụ lật xe khách tại Phú Yên và lời kể của nạn nhân Tài xế xe ôm bị thương nặng sau tai nạn giao thông liên hoàn tại Cầu Giấy, Hà Nội

Tài xế xe ôm bị thương nặng sau tai nạn giao thông liên hoàn tại Cầu Giấy, Hà Nội Người phụ nữ tìm được gia đình sau 32 năm bị lừa bán sang Trung Quốc

Người phụ nữ tìm được gia đình sau 32 năm bị lừa bán sang Trung Quốc Nữ sinh Sơn La 17 tuổi mất tích: Gia đình nhận tin con gái ở Cần Thơ

Nữ sinh Sơn La 17 tuổi mất tích: Gia đình nhận tin con gái ở Cần Thơ Khởi tố nhà báo quay clip san ủi đất để đe dọa, vòi tiền

Khởi tố nhà báo quay clip san ủi đất để đe dọa, vòi tiền Bắt khẩn cấp tài xế xe khách tự tông dải phân cách khiến 3 người tử vong

Bắt khẩn cấp tài xế xe khách tự tông dải phân cách khiến 3 người tử vong Trải lòng của các nạn nhân trở về từ công ty lừa đảo qua mạng ở Campuchia

Trải lòng của các nạn nhân trở về từ công ty lừa đảo qua mạng ở Campuchia Vụ lật xe khách ở Phú Yên: Đau xót cảnh người mẹ mù lòa túc trực bên con gái bị đứt lìa cánh tay

Vụ lật xe khách ở Phú Yên: Đau xót cảnh người mẹ mù lòa túc trực bên con gái bị đứt lìa cánh tay Biệt thự nhà chồng Đỗ Mỹ Linh qua góc nhìn của người đi đường: "Cánh cổng hào môn" sừng sững trên "đất vàng"

Biệt thự nhà chồng Đỗ Mỹ Linh qua góc nhìn của người đi đường: "Cánh cổng hào môn" sừng sững trên "đất vàng" Nữ sinh mất liên lạc ở TPHCM chính thức lên tiếng

Nữ sinh mất liên lạc ở TPHCM chính thức lên tiếng Chồng Từ Hy Viên lâm nguy: Giam mình, không mở miệng nói chuyện vì lý do này sau cú sốc mất vợ

Chồng Từ Hy Viên lâm nguy: Giam mình, không mở miệng nói chuyện vì lý do này sau cú sốc mất vợ 5 con giáp có tài lộc thăng hoa nhất năm Ất Tỵ: Vận đỏ như son, đầu tư, kinh doanh đều vượt xa 2024

5 con giáp có tài lộc thăng hoa nhất năm Ất Tỵ: Vận đỏ như son, đầu tư, kinh doanh đều vượt xa 2024 Bức ảnh làm lộ chuyện 2 con Từ Hy Viên bị bỏ bê nghiêm trọng sau khi đột ngột mất mẹ

Bức ảnh làm lộ chuyện 2 con Từ Hy Viên bị bỏ bê nghiêm trọng sau khi đột ngột mất mẹ Ca sĩ Lynda Trang Đài sau khi bị bắt vì ăn trộm: Có động thái lạ trên MXH, dàn sao hé lộ tình trạng bất ổn

Ca sĩ Lynda Trang Đài sau khi bị bắt vì ăn trộm: Có động thái lạ trên MXH, dàn sao hé lộ tình trạng bất ổn Nóng: Tro cốt Từ Hy Viên bị phản đối đặt tại nhà, gia đình phải đưa ra quyết định an táng gây xót xa

Nóng: Tro cốt Từ Hy Viên bị phản đối đặt tại nhà, gia đình phải đưa ra quyết định an táng gây xót xa Đòn trừng phạt chồng cũ Từ Hy Viên và mẹ chồng cũ sau trò lố lợi dụng cái chết của minh tinh

Đòn trừng phạt chồng cũ Từ Hy Viên và mẹ chồng cũ sau trò lố lợi dụng cái chết của minh tinh Đoạn văn 85 chữ miêu tả ông nội của học sinh tiểu học khiến cả cõi mạng cười bò, "nạn nhân" đọc xong ho nguyên 1 bản giao hưởng

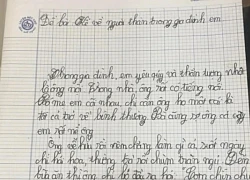

Đoạn văn 85 chữ miêu tả ông nội của học sinh tiểu học khiến cả cõi mạng cười bò, "nạn nhân" đọc xong ho nguyên 1 bản giao hưởng

Bị truy đuổi, tên trộm bơi qua sông nhưng không thoát nên dùng dao tự sát

Bị truy đuổi, tên trộm bơi qua sông nhưng không thoát nên dùng dao tự sát Thiều Bảo Trâm đăng đàn ẩn ý, 1 chi tiết dự sắp bùng drama giữa lúc tình cũ nghi hẹn hò Hoa hậu?

Thiều Bảo Trâm đăng đàn ẩn ý, 1 chi tiết dự sắp bùng drama giữa lúc tình cũ nghi hẹn hò Hoa hậu? Đạo diễn 'vượt mặt' cả Trấn Thành và Thu Trang là ai?

Đạo diễn 'vượt mặt' cả Trấn Thành và Thu Trang là ai?