‘Sếp’ nhà băng sai phạm: Tước vĩnh viễn quyền quản trị

Cá nhân mua cổ phần ngân hàng phải chứng minh được nguồn thu nhập hợp pháp, hợp lệ.

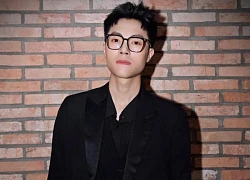

NHNN đang có nhiều động thái để ngăn chặn tình trạng thao túng ngân hàng. Trong ảnh: Bị cáo Phạm Công Danh (nguyên Chủ tịch HĐQT Ngân hàng Xây dựng) được dẫn giải về trại giam sau khi bị xét xử tại TAND TP.HCM. Ảnh: HTD

Ngay trong những ngày đầu năm mới, Thống đốc Ngân hàng Nhà nước (NHNN) Lê Minh Hưng đã hé lộ về động thái mạnh tay của NHNN trong hoạt động xử lý nợ xấu và tái cơ cấu hệ thống. Lãnh đạo ngành NH cũng cho biết đang phối hợp với các cơ quan liên quan để xây dựng luật tạm gọi là Luật Hỗ trợ tái cơ cấu các NH và xử lý nợ xấu.

Quản chặt người đứng đầu

Thống đốc Lê Minh Hưng nhấn mạnh luật trên sẽ có những quy định rất chặt chẽ để hạn chế các trường hợp liên quan tới sở hữu cổ phần, cổ phiếu để thao túng, dùng NH phục vụ lợi ích cho công ty sân sau.

“Ví dụ, các cá nhân mua cổ phần NH phải chứng minh được nguồn thu nhập hợp pháp, hợp lệ, không được sử dụng vốn vay dưới bất cứ hình thức nào. Cá nhân nào vi phạm các quy định thì vĩnh viễn không được tham gia quản trị điều hành NH” – ông Hưng dẫn chứng.

Bình luận về động thái trên, luật sư Trương Thanh Đức, Chủ tịch Câu lạc bộ Pháp chế NH, nhận xét: “Cần làm mạnh mẽ như vậy thì mới đủ sức răn đe. Hệ thống tín dụng là xương sống, là mạch máu chi phối toàn bộ nền kinh tế nên không thể dễ dãi được”.

Đồng quan điểm, TS Nguyễn Trí Hiếu, chuyên gia tài chính NH, nói dù muộn song quyết định này của NHNN là rất phù hợp. Bởi những năm gần đây có nhiều hiện tượng tiêu cực xảy ra tại một số NH mà nguyên nhân một phần xuất phát từ việc cho phép các cổ đông vay tiền bên ngoài mua cổ phiếu nhưng thiếu sự kiểm soát chặt chẽ.

Bên cạnh đó, ông Hiếu cũng cho rằng không phải cứ thấy lãnh đạo nào sai, bị “cấm cửa” khỏi ngành NH là hệ thống tổ chức tín dụng sạch sẽ ngay được. Cho nên vấn đề cốt lõi là phải làm sao để kiểm soát cả những cá nhân, đoàn thể, các tổ chức tín dụng dùng sở hữu của mình để lũng đoạn NH. Để làm được điều này hội đồng quản trị các NH cần phải tuyệt đối tuân thủ quy định của Luật Các tổ chức tín dụng.

Video đang HOT

Chẳng hạn cá nhân không sở hữu quá 5%, tổ chức không sở hữu quá 15%, cổ đông và người có liên quan của cổ đông đó không được sở hữu vượt quá 20% vốn điều lệ của một tổ chức tín dụng.

“Thực tế cho đến bây giờ mức sở hữu trần này bị phá vỡ tại một số NH, tức có số lượng cổ phần cao hơn quy định. Chính vì thế cần phải thoái vốn những trường hợp vượt trần kể trên ngay trong năm nay” – ông Hiếu nhấn mạnh.

Minh bạch vốn góp

Ông Lê Văn Quyết, Tổng Giám đốc Eximbank, cho rằng dùng tiền đi vay để đầu tư cổ phiếu rất dễ dẫn đến tiêu cực và không đúng theo nguyên tắc đầu tư. Bởi vốn đi vay mang tính ngắn hạn sẽ sinh ra những áp lực về tài chính và gây ảnh hưởng đến NH.

Tuy vậy, tổng giám đốc Eximbank phân tích bản chất việc sở hữu chéo, đầu tư chéo không xấu. Chỉ có cá nhân lợi dụng việc đó mà làm sai, vun vén, dùng cho mục đích khác mới xấu. Còn nếu nhà đầu tư là người có tiềm lực, có tầm nhìn dài hạn thì sở hữu chéo không quá lo ngại.

“Hơn nữa, việc đầu tư chéo, sở hữu chéo chỉ là một tiền đề, là một điều kiện thôi chứ tự nó không thể làm ra sự nhũng nhiễu, lũng đoạn, thâu tóm cả NH được” – ông Quyết nói.

Ông Lê Văn Quyết cũng cho biết minh bạch thông tin là chủ trương mà NH này đã và đang theo đuổi. Vì muốn duy trì niềm tin của khách hàng thì NH buộc phải minh bạch mọi thông tin.

TS Nguyễn Trí Hiếu cho rằng để minh bạch hoạt động NH thì các cá nhân, nhóm, tổ chức khi mua cổ phiếu NH phải nộp cho NHNN bản báo cáo tài chính riêng. Trong đó phải chứng minh được số tiền mua cổ phiếu được dùng từ nguồn nào, phải dùng tiền tích lũy hoặc tiền bán tài sản riêng để đầu tư.

Chưa xử lý triệt để tình trạng thao túng ngân hàng

NHNN vừa đưa ra dự thảo lần 1 báo cáo đánh giá tác động của chính sách đề nghị xây dựng Luật Hỗ trợ tái cơ cấu các tổ chức tín dụng và xử lý nợ xấu. Bản dự thảo nhận định hiện nay tình trạng sở hữu, sở hữu chéo, nhóm cổ đông chi phối đã từng bước được kiểm soát nhưng thực tế vẫn còn tiềm ẩn nhiều rủi ro do tình trạng chi phối, thao túng hoạt động NH chưa được xử lý triệt để.

Cũng theo dự thảo, các vi phạm về giới hạn sở hữu cổ phần, sở hữu chéo mặc dù đã dần được xử lý nhưng một số tổ chức tín dụng vẫn đang có sở hữu cổ phần lẫn nhau hoặc sở hữu qua lại với doanh nghiệp…

Từ đó, NHNN đề nghị bổ sung vào trong luật các tổ chức tín dụng: Nguồn vốn có được do các tổ chức tín dụng cấp tín dụng không được sử dụng để góp vốn mua cổ phần của bất kỳ tổ chức tín dụng nào.

Ngoài ra, NHNN cũng nhận thấy một trong các nguyên nhân chính để xảy ra việc các tổ chức tín dụng lâm vào tình trạng yếu kém trong thời gian qua là do năng lực của người quản trị, điều hành tại một số tổ chức tín dụng còn nhiều bất cập hoặc do các hành vi sai phạm từ người quản lý, điều hành dẫn tới thất thoát tài sản của tổ chức tín dụng.

Do đó đặt ra yêu cầu cần phải có các quy định về tiêu chuẩn, điều kiện chặt chẽ hơn đối với người giữ chức danh quản lý, điều hành tại các tổ chức tín dụng. Ví dụ, các cá nhân vi phạm nghiêm trọng quy định pháp luật về hoạt động NH bị cấm vĩnh viễn không được là người quản lý, điều hành tổ chức tín dụng…

Ở Việt Nam, cá nhân được sở hữu cổ phần ít hơn doanh nghiệp. Cụ thể, cá nhân chỉ được giới hạn tỉ lệ sở hữu cổ phần là không quá 5%, đối với tổ chức là không vượt quá 15% vốn điều lệ của một NH. Nhưng ở Mỹ thì ngược lại, cá nhân được sở hữu nhiều hơn doanh nghiệp. Doanh nghiệp chỉ được mua 5% vốn điều lệ, còn cá nhân là 10%.

Lý do là các chuyên gia kinh tế của Mỹ nhận thấy rằng khả năng tài chính của cá nhân thường sẽ giới hạn hơn so với một doanh nghiệp. Do đó, một cổ đông là tổ chức muốn thao túng, lũng đoạn NH dễ dàng hơn so với cổ đông là một cá nhân.

Chuyên gia tài chính ngân hàng, TS NGUYỄN TRÍ HIẾU

(Theo Pháp Luật)

Đại án Huỳnh Thị Huyền Như: Đề nghị truy tố thêm 10 bị can liên quan

Ngày 19.8, Cơ quan CSĐT - Bộ Công an đã có kết luận điều tra, đề nghị truy tố 10 bị can nguyên là lãnh đạo, cán bộ Ngân hàng Ngân hàng Navibank liên quan đến vụ án Huỳnh Thị Huyền Như và đồng phạm.

Đó là: Lê Quang Trí, nguyên tổng giám đốc; Cao Kim Sơn Cương, Nguyễn Giang Nam, Nguyễn Hồng Sơn (cùng nguyên phó tổng giám đốc); Phạm Thị Thu Hiền, nguyên trưởng phòng pháp chế; Nguyễn Ngọc Oanh, nguyên trưởng phòng quản lý rủi ro; Trần Thanh Bình, nguyên trưởng phòng quan hệ khách hàng; Đinh Thị Đoan Trang, nguyên trưởng phòng dịch vụ khách hàng; Đoàn Đăng Luật, nguyên trưởng phòng kinh doanh tiền tệ; Huỳnh Vĩnh Phát, nguyên trưởng phòng kế toán.

Huyền Như tại tòa phúc thẩm.

Theo kết luận điều tra, tháng 4.2011, Lê Quang Trí chủ trì cuộc họp thống nhất chủ trương thông qua các nhân viên Navibank (nay đổi tên thành Ngân hàng TMCP Nam Việt) đứng tên gửi hơn 1.543 tỉ đồng vào Ngân hàng (NH) TMCP Công thương VN (Vietinbank) chi nhánh Nhà Bè và chi nhánh TP.HCM, đã nhận gần 76 tỉ đồng tiền lãi (với lãi suất 14%/năm). Riêng số tiền lãi chênh lệch ngoài hợp đồng, Navibank giao cho ông Huỳnh Vĩnh Phát mở tài khoản riêng chuyển khoản 15 tỉ đồng. Số tiền này được Navibank mở sổ sách theo dõi và chuyển cho 47 cá nhân vay tiền để tất toán lãi vay khi đến hạn. Hành vi của những bị can này phạm tội cố ý làm trái quy định của nhà nước về quản lý kinh tế gây hậu quả nghiêm trọng.

Trước đó, ngày 7.1.2015, TAND tối cao tại TP.HCM xét xử phúc thẩm, đã kiến nghị Viện KSND tối cao và Cơ quan CSĐT - Bộ Công an xác minh làm rõ một số đối tượng có hành vi cho vay nặng lãi vượt quá 10 lần lãi suất do NH Nhà nước quy định nhưng chưa bị khởi tố và trách nhiệm của một số cán bộ NH có dấu hiệu cố ý làm trái.

Sau khi điều tra xác định, đối với kiến nghị "hủy một phần bản án hình sự sơ thẩm đã xử bị cáo Huỳnh Thị Huyền Như tội lừa đảo chiếm đoạt tài sản của Công ty CPTM và đầu tư Hưng Yên, Công ty CP chứng khoán Phương Đông, Công ty CPĐT An Lộc, Công ty bảo hiểm toàn cầu và Công ty CPCK Sài Gòn Bank Berjaya, để điều tra xét xử lại", cơ quan điều tra cho rằng bản chất hành vi phạm tội và quá trình phạm tội của Như đủ yếu tố cấu thành tội lừa đảo.

Cụ thể, do cần tiền trả nợ, khi biết các công ty nói trên có tiền muốn gửi NH, Như đã giả danh nghĩa huy động vốn cho Vietinbank chi nhánh Nhà Bè, tự thỏa thuận với các nhân viên, lãnh đạo các công ty sẽ chi lãi suất và chi ngoài cao đến 36%/năm. Sau đó, Như làm giả hợp đồng tiền gửi giữa các công ty với Vietinbank chi nhánh Nhà Bè. Do các công ty trên cũng có chủ trương gửi tiền vào Vietinbank để hưởng lãi suất cao trái quy định của pháp luật ngay từ đầu nên đã buông lỏng quản lý tài khoản, tạo điều kiện để Như lợi dụng trích chuyển tiền và chiếm đoạt hàng ngàn tỉ của các công ty trên.

Đối với kiến nghị khởi tố 7 người cho vay nặng lãi, chỉ đủ căn cứ khởi tố hành vi của Nguyễn Thị Phương Hoàng Trung (kinh doanh bất động sản, ngụ TP.HCM). Trung đã cho Như vay với lãi suất 144%/năm, hưởng hơn 660 tỉ đồng tiền lãi suất. Trung đã bỏ trốn nên cơ quan điều tra đã tạm đình chỉ điều tra đối với Trung.

Ngoài ra, với đề nghị điều tra, xem xét trách nhiệm của các lãnh đạo của Vietinbank chi nhánh TP.HCM là ông Nguyễn Văn Sẽ (nguyên giám đốc), Trương Minh Hoàng và Nguyễn Thị Minh Hương (đều là phó giám đốc) liên quan đến việc Như chiếm đoạt 1.419 tỉ đồng của 4 đơn vị là NH TMCP Á Châu, NH TMCP Nam Việt, Công ty CP chứng khoán Phương Đông, Công ty CP ĐT và TM An Lộc, tài liệu điều tra xác định, theo quy định của NH Nhà nước và Vietinbank những người này không có trách nhiệm phải kiểm tra từng nghiệp vụ phát sinh tại phòng giao dịch.

Đến nay Vietinbank chưa thiệt hại về tài sản, nhưng liên quan đến hành vi chiếm đoạt tiền của Như trong vụ án này, có 10 cán bộ NH đã bị xử lý hình sự. Để xảy ra hậu quả này do thủ đoạn phạm tội của Như tinh vi, do sự buông lỏng quản lý của chủ tài khoản, sai phạm của một số cán bộ Vietinbank nêu trên không thực hiện đúng quy trình trong việc huy động tiền gửi, chuyển tiền và cho vay. Kết luận điều tra cho rằng các lãnh đạo nói trên đã làm đúng trách nhiệm, không đủ căn cứ để quy kết tội thiếu trách nhiệm.

Theo Thanh Niên

Phạm Công Danh "cố" nhận nợ hơn 5.000 tỷ về mình để "né" tội?  Diễn biến tại phiên tòa xét xử đại án kinh tế tại VNCB đang "nóng" lên với phần tranh tụng của các luật sư bào chữa. Dù Phạm Công Danh từng khai không chỉ đạo cấp dưới "rút trộm" hơn 5.000 tỷ đồng của khách hàng nhưng bị cáo này lại đang "cố" nhận trả số tiền "khổng lồ" đó. "Dân sự hóa"...

Diễn biến tại phiên tòa xét xử đại án kinh tế tại VNCB đang "nóng" lên với phần tranh tụng của các luật sư bào chữa. Dù Phạm Công Danh từng khai không chỉ đạo cấp dưới "rút trộm" hơn 5.000 tỷ đồng của khách hàng nhưng bị cáo này lại đang "cố" nhận trả số tiền "khổng lồ" đó. "Dân sự hóa"...

Clip nghi phạm đốt quán hát khiến 11 người chết ở Hà Nội01:29

Clip nghi phạm đốt quán hát khiến 11 người chết ở Hà Nội01:29 Lý do quán 'Hát cho nhau nghe' bị phóng hỏa khiến 11 người tử vong ở Hà Nội02:17

Lý do quán 'Hát cho nhau nghe' bị phóng hỏa khiến 11 người tử vong ở Hà Nội02:17 Cuộc gọi vô vọng của người nhà nạn nhân tử vong trong vụ cháy ở Hà Nội09:51

Cuộc gọi vô vọng của người nhà nạn nhân tử vong trong vụ cháy ở Hà Nội09:51 Diễn biến vụ nghi phạm đốt quán 'Hát cho nhau nghe' làm 11 người tử vong01:02

Diễn biến vụ nghi phạm đốt quán 'Hát cho nhau nghe' làm 11 người tử vong01:02 Vụ cướp giả cảnh sát hình sự: Dàn dựng ly kỳ như phim hành động09:21

Vụ cướp giả cảnh sát hình sự: Dàn dựng ly kỳ như phim hành động09:21 Chàng trai 20 tuổi kể lại khoảnh khắc lao vào cứu hộ trong vụ cháy quán cà phê02:26

Chàng trai 20 tuổi kể lại khoảnh khắc lao vào cứu hộ trong vụ cháy quán cà phê02:26 Tài xế ô tô đấm người túi bụi ở trung tâm TPHCM bị bắt tạm giam 2 tháng13:43

Tài xế ô tô đấm người túi bụi ở trung tâm TPHCM bị bắt tạm giam 2 tháng13:43 Truy bắt đối tượng vờ mua hàng để trộm điện thoại của nhiều người01:50

Truy bắt đối tượng vờ mua hàng để trộm điện thoại của nhiều người01:50 Công an Đakrông xuyên đêm mưa rét bắt 2 đối tượng vận chuyển hàng cấm03:00

Công an Đakrông xuyên đêm mưa rét bắt 2 đối tượng vận chuyển hàng cấm03:00 Triệt phá đường dây mua bán, tàng trữ trái phép vũ khí quân dụng "khủng"01:17

Triệt phá đường dây mua bán, tàng trữ trái phép vũ khí quân dụng "khủng"01:17 Công an triệu tập tài xế xe Mercedes dừng giữa làn ngược chiều ở Hà Tĩnh01:39

Công an triệu tập tài xế xe Mercedes dừng giữa làn ngược chiều ở Hà Tĩnh01:39Tiêu điểm

Tin đang nóng

Tin mới nhất

Triệt xóa băng nhóm buôn bán động vật nguy cấp, quý, hiếm từ nước ngoài về Việt Nam

Bắt khẩn cấp đối tượng kêu gọi góp vốn mua đất, lừa chiếm 6,2 tỷ đồng

Đào hố chôn rác, đụng túi nhựa chứa cả trăm viên đạn

Rúng động vùng quê khi 2 thiếu niên nghiện game giết người

Nhận hối lộ, đăng kiểm viên lĩnh mức án cao gấp 3,5 lần giám đốc trung tâm

Phá két sắt lấy tiền, vàng, mua ô tô đưa bạn gái đi chơi

Khởi tố, tạm giam đối tượng hất chất bẩn vào tổ công tác CSGT

Bị "tóm" sau 14 năm đổi tên, cắt liên lạc với gia đình để trốn nã

Khởi tố đối tượng chống đối đo nồng độ cồn, dùng dao tấn công Đại úy Công an

Lừa tài xế xe ôm công nghệ đến nghĩa trang để cướp

Công an tỉnh Bình Dương "đánh mạnh" tội phạm dịp cuối năm

Trần tình cay đắng của những người trở về từ hang ổ của bọn buôn người

Có thể bạn quan tâm

Chỉ trích dữ dội hướng về cô gái lên mạng chỉ cách để được bạn trai "bao nuôi", giữ chân đại gia, hẹn hò 1 lúc 5 anh

Netizen

20:10:19 21/12/2024

Clip 20 giây thấy rõ mối quan hệ giữa con riêng Shark Bình với cặp song sinh

Sao việt

20:05:13 21/12/2024

Tuổi trẻ giá bao nhiêu - Tập 45: Bị Hùng phản bội, Kiên mất hết mọi thứ

Phim việt

20:00:38 21/12/2024

Quảng Nam công bố tình huống khẩn cấp tại ngôi làng có nhiều đá lăn do động đất

Tin nổi bật

20:00:12 21/12/2024

Công chúa Kpop lột phăng hình tượng trong sáng, hoá quý cô sexy khoe dáng cực bốc

Nhạc quốc tế

19:55:43 21/12/2024

Mẹ tôi biếu thông gia một giỏ trứng nướng, nhưng chỉ nửa tiếng sau không ngờ gây hiểu lầm

Góc tâm tình

19:46:26 21/12/2024

Quan hệ bất ngờ giữa Văn Hậu - Hải My và MC Anh Tuấn - "anh tài" gây sốt MXH khi chơi cello dưới tuyết

Sao thể thao

19:42:57 21/12/2024

Dương Mịch mặt biến sắc, nhịn nhục trước hàng triệu khán giả sau khi nghe xong 1 câu nói

Sao châu á

19:39:45 21/12/2024

Trung Quốc: Rộn ràng không khí Giáng sinh tại Macau

Thế giới

19:34:16 21/12/2024

Trang phục màu trung tính, phong cách đỉnh cao của thời trang

Thời trang

19:17:34 21/12/2024

Bắt thêm 3 đối tượng lừa đảo bằng thuốc hướng thần

Bắt thêm 3 đối tượng lừa đảo bằng thuốc hướng thần Không truy tố Huỳnh Thị Huyền Như tội tham ô tài sản

Không truy tố Huỳnh Thị Huyền Như tội tham ô tài sản

Truy nã Nguyễn Thị Phương Hoàng Trung trong vụ đại án Huỳnh Thị Huyền Như

Truy nã Nguyễn Thị Phương Hoàng Trung trong vụ đại án Huỳnh Thị Huyền Như Đại gia Phạm Công Danh: Những phi vụ liều mạng

Đại gia Phạm Công Danh: Những phi vụ liều mạng Đẩy nhanh xét xử các án ngân hàng

Đẩy nhanh xét xử các án ngân hàng Danh tính 11 nạn nhân tử vong trong vụ cháy quán cà phê

Danh tính 11 nạn nhân tử vong trong vụ cháy quán cà phê Công an Hà Nội phối hợp Interpol truy nã quốc tế Mr Hunter Lê Khắc Ngọ

Công an Hà Nội phối hợp Interpol truy nã quốc tế Mr Hunter Lê Khắc Ngọ Thanh niên 21 tuổi bị đồng hương sát hại ở TPHCM

Thanh niên 21 tuổi bị đồng hương sát hại ở TPHCM Vụ cháy 11 người chết: Xót xa người tử nạn nằm ở các tầng và nhà vệ sinh

Vụ cháy 11 người chết: Xót xa người tử nạn nằm ở các tầng và nhà vệ sinh Vào tiệm tạp hóa hỏi mua dao rồi bất ngờ tấn công nữ chủ tiệm

Vào tiệm tạp hóa hỏi mua dao rồi bất ngờ tấn công nữ chủ tiệm Vụ Mr Pips Phó Đức Nam: Công an công bố 21 trang web, 7 tài khoản ngân hàng trong đường dây lừa đảo

Vụ Mr Pips Phó Đức Nam: Công an công bố 21 trang web, 7 tài khoản ngân hàng trong đường dây lừa đảo

Sốc: Hỏa hoạn thiêu rụi nơi tài tử Nam Joo Hyuk đang quay phim

Sốc: Hỏa hoạn thiêu rụi nơi tài tử Nam Joo Hyuk đang quay phim

Những sao Việt đổ vỡ tình cảm trong năm 2024

Những sao Việt đổ vỡ tình cảm trong năm 2024 Sao Việt 21/12: Midu tận hưởng bình yên bên chồng đại gia

Sao Việt 21/12: Midu tận hưởng bình yên bên chồng đại gia Bức ảnh trước khi nổi tiếng khiến mỹ nhân 9x xấu hổ đến mức muốn vứt bỏ

Bức ảnh trước khi nổi tiếng khiến mỹ nhân 9x xấu hổ đến mức muốn vứt bỏ Hoa hậu Vbiz từng ở ẩn khiến cõi mạng "náo loạn" vì clip vỏn vẹn 4 giây

Hoa hậu Vbiz từng ở ẩn khiến cõi mạng "náo loạn" vì clip vỏn vẹn 4 giây

Mỹ Linh đang thắng thế tại "Chị đẹp đạp gió 2024"?

Mỹ Linh đang thắng thế tại "Chị đẹp đạp gió 2024"? Người phụ nữ gửi tiết kiệm 3 tỷ đồng, 5 năm sau đi rút tài khoản chỉ còn 3 nghìn: Cảnh sát vào cuộc vạch trần thủ đoạn tinh vi, ngân hàng cũng không ngờ tới

Người phụ nữ gửi tiết kiệm 3 tỷ đồng, 5 năm sau đi rút tài khoản chỉ còn 3 nghìn: Cảnh sát vào cuộc vạch trần thủ đoạn tinh vi, ngân hàng cũng không ngờ tới CĂNG: Phan Đạt tung clip 47 phút đáp trả Phương Lan, 1 chi tiết dấy lên tranh cãi dữ dội

CĂNG: Phan Đạt tung clip 47 phút đáp trả Phương Lan, 1 chi tiết dấy lên tranh cãi dữ dội Sao nam hạng A gây sốc vì cưỡng hôn nữ thần sắc đẹp ngay trên sóng trực tiếp, ai ngờ nhận quả báo cực đắng

Sao nam hạng A gây sốc vì cưỡng hôn nữ thần sắc đẹp ngay trên sóng trực tiếp, ai ngờ nhận quả báo cực đắng Phương Lan tiết lộ thông tin sốc căn nhà được gia đình Phan Đạt tặng trong lễ cưới?

Phương Lan tiết lộ thông tin sốc căn nhà được gia đình Phan Đạt tặng trong lễ cưới? Đi rút tiền ở ATM, cậu học sinh chết lặng khi thấy hơn 260 tỷ đồng trong tài khoản

Đi rút tiền ở ATM, cậu học sinh chết lặng khi thấy hơn 260 tỷ đồng trong tài khoản Cái chết chấn động showbiz: Minh tinh 22 tuổi nghi sát hại chồng đại gia U80 sau 3 tháng cưới, phán quyết cuối cùng gây phẫn nộ

Cái chết chấn động showbiz: Minh tinh 22 tuổi nghi sát hại chồng đại gia U80 sau 3 tháng cưới, phán quyết cuối cùng gây phẫn nộ Câu trả lời cực khéo của Lưu Diệc Phi khiến netizen tâm đắc: Đọc nhiều sách quả thật có ích lợi

Câu trả lời cực khéo của Lưu Diệc Phi khiến netizen tâm đắc: Đọc nhiều sách quả thật có ích lợi Phương Lan viết tâm thư tố căng hậu ly hôn, Phan Đạt: "Giờ ra đòn mới hả?"

Phương Lan viết tâm thư tố căng hậu ly hôn, Phan Đạt: "Giờ ra đòn mới hả?"

Rủ đồng nghiệp mua vé số, không ngờ cả hai trúng độc đắc hơn 17 tỷ đồng

Rủ đồng nghiệp mua vé số, không ngờ cả hai trúng độc đắc hơn 17 tỷ đồng