Một cộng tác viên FE CREDIT chiếm đoạt hơn 2,7 tỉ

Tú là cộng tác viên bán hàng cho FE CREDIT vay tiền của các bị hại để cho vay lại với lãi suất cao hơn rồi sau đó bỏ trốn.

Ngày 27-11, TAND TP Cần Thơ đưa ra xét xử sơ thẩm đã tuyên phạt bị cáo Trương Thị Mỹ Tú (38 tuổi, nguyên nhân viên bán hàng cho FE CREDIT) 17 năm tù về tội lạm dụng tín nhiệm chiếm đoạt tài sản.

Ngoài ra, tòa còn buộc bị cáo phải bồi thường cho các bị hại số tiền hơn 2,7 tỉ đồng.

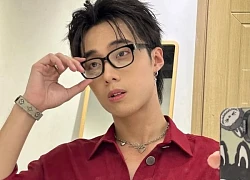

Bị cáo Tú tại tòa ngày 27-11. Ảnh: NHẪN NAM

Theo tòa, bị cáo đã lợi dụng lòng tin của các bị hại và hứa trả lãi suất cao cho các bị hại khi cho vay tiền rồi chiếm đoạt hơn 2,7 tỉ. Bản thân bị cáo phạm tội nhiều lần và khi bán tài sản là quyền sử dụng đất nhưng không trả cho các bị hại mà lại cố tình bỏ trốn nên cần phải có mức hình phạt nghiêm khắc.

Theo cáo trạng, ngày 16-3-2007, Tú làm việc chung với Đặng Hoàng Trung, Dương Minh Sang tại Ngân hàng TMCP Xuất nhập khẩu (Eximbank) chi nhánh Cần Thơ. Tú làm nhân viên văn thư đến ngày 15-11-2013 thì nghỉ.

Thông qua Sang, Tú biết chị Dương Thị Bích Thúy đang làm việc tại Eximbank chi nhánh Tây Đô và thông qua chị ruột mình, Tú biết Nguyễn Thị Minh Tâm, Nguyễn Thanh Nguyên.

Ngày 25-3-2015, Tú ký hợp đồng làm cộng tác viên bán hàng cho Công ty cho vay tài chính FE CREDIT chi nhánh Vĩnh Long đến ngày 20-4-2017 thì nghỉ làm. Thời gian làm việc tại Công ty cho vay tài chính FE CREDIT, Tú biết nhiều khách hàng có khoản vay tại các ngân hàng sắp đến hạn thanh toán nhưng không có khả năng trả lãi và vốn cho ngân hàng nên có nhu cầu vay tiền để tất toán khoản vay với ngân hàng, sau đó vay lại.

Video đang HOT

Tú đã thỏa thuận với sáu người là Trung, Sang, Tâm, Thúy, Nguyên và Lê Thị Cẩm để vay tiền của những người này sau đó cho khách hàng vay lại với lãi suất cao hơn để hưởng chênh lệch.

Những người này này đồng ý cho Tú vay với lãi suất 5%/tháng, 2%/tuần, 0,6%-0,8%/ngày. Đến ngày 19-3-2019, Tú bỏ trốn và chiếm đoạt số tiền đã vay là hơn 2,7 tỉ đồng.

Ngân hàng đang dần buông công ty tài chính

Theo kế hoạch được Ngân hàng Việt Nam Thịnh vượng (VPbank) đặt ra là cuối năm 2020 sẽ bán được 49% cổ phần tại Công ty Tài chính TNHH MTV Ngân hàng Việt Nam Thịnh Vượng (FE Credit). Tuy nhiên kế hoạch bất thành mà nguyên nhân được cho là do dịch Covid-19.

Trong khi đó, tình hình kinh doanh sụt giảm, nợ xấu tăng cao nên khả năng tìm kiếm nhà đầu tư mua lại cổ phần của FE Credit đang trở nên khó khăn...

Không riêng gì VPbank, nhiều ngân hàng khác cũng đang tìm cách rút bớt cổ phần của mình khỏi Công ty tài chính như Ngân hàng Hàng hải (MSB), Ngân hàng Sài Gòn - Hà Nội (SHB)... Ở chiều ngược lại, nhiều nhà đầu tư nước ngoài đang tìm mua Công ty tài chính tiêu dùng nhằm thâm nhập vào thị trường tiêu dùng ở đất nước hơn 100 triệu dân này.

ĐUA NHAU RÚT VỐN KHỎI CÔNG TY TÀI CHÍNH

Hiện nay trên thị trường Việt Nam đang có 16 công ty tài chính hoạt động, trong đó có 6 đơn vị là thành viên của các ngân hàng lớn trong nước gồm Công ty tài chính TNHH MTV Cộng đồng (FCCOM) của MSB, Công ty tài chính tiêu dùng (FE Credit) của VPBank, Công ty TNHH HD Saison của HDBank, Công ty tài chính SHB Finance của SHB, Công ty TNHH tài chính MCredit của MB, Công ty tài chính bưu điện của SeABank.

Nếu tính cả giai đoạn trước năm 2018 thì có cả Techcom Finance của ngân hàng Techcombank, tuy nhiên đã chuyển nhượng 100% vốn cho Công ty Lotte Card (Hàn Quốc). Trước khi Techcom Finance chia tay Techcombank thì trên thị trường M&A cũng đã ghi nhận MB bán 50% vốn tại MCredit đối tác Nhật Bản là Shinsei Bank và đổi tên thành Công ty tài chính TNHH MB Shinsei.

Trong năm 2020 ghi nhận hai ngân hàng rao bán Công ty tài chính của mình là SHB và VPbank. Tại đại hội đồng cổ đông thường niên năm 2020 của VPbank, ông Ngô Chí Dũng - Chủ tịch VPbank đã thông tin với cổ đông về kế hoạch bán vốn tại Công ty tài chính tiêu dùng FE Credit. Theo ông Dũng, hiện VPbank đang nắm giữ 100% vốn tại FE Credit và đang giao bán mức tối đa theo quy định cho phép là 49% vốn.

Giới phân tích cũng nhận định, sau khi VPbank niêm yết trên sàn chứng khoán một thời gian sẽ lại tính đến chuyện bán bớt vốn trong FE Credit. Dự đoán của giới phân tích tài chính đã đúng vì sau đó một thời gian VPbank đã tiến hành tìm kiếm nhà đầu tư để bán FE Credit.

Chính ông Ngô Chí Dũng - Chủ tịch HĐQT VPbank thừa nhận vào giữa năm 2020 là: "Trong những năm qua HĐQT cũng đã đàm phán với các nhà đầu tư để bán một phần vốn của công ty tài chính FE Credit". Tuy nhiên, "xui" cho VPbank là cuộc rao bán chưa thành công thì thị trường tài chính tiêu dùng đi xuống do ảnh hưởng của dịch Covid-19 kéo theo lợi nhuận của FE Credit sụt giảm khoảng 11% so với cùng kỳ năm 2018, nợ xấu cao ở mức 6,9% và đóng góp vào tổng lợi nhuận của VPBank sụt xuống còn 34%.

Tại đại hội đồng cổ đông năm 2020 ông Đỗ Quang Hiển - Chủ tịch HĐQT Ngân hàng SHB đã thông tin việc thoái vốn tại Công ty tài chính SHBFC cho nhà đầu tư chiến lược nước ngoài. Hiện SHBFC có tiền thân là Công ty tài chính Vinaconex Viettel, do quy định cơ cấu hệ thống các công ty tài chính của Chính phủ và NHNN nên sáp nhập vào SHB. Hiện SHBFC có vốn điều lệ 1.000 tỷ đồng do SHB sở hữu 100% vốn.

Ông Đỗ Quang Hiển tin tưởng thương vụ sẽ thành công trong năm 2020 này, tuy nhiên đến thời điểm này câu chuyện bán vốn tại SHBFC của SHB vẫn chưa thực hiện được.

Cẩn thận hơn VPBank và SHB, tại Đại hội đồng cổ đông của MSB năm 2020 lãnh đạo nhà băng này thông tin đã tìm được nhà đầu tư là Công ty TNHH Hyundai Card để chuyển nhượng 50% vốn cổ phần tại FCCOM với giá 42 triệu USD. Việc mua bán đã được ký kết từ cuối năm 2019 nhưng đến nay vẫn chưa được NHNN phê duyệt.

NGÂN HÀNG MẸ TOAN TÍNH GÌ?

Do đặc thù của loại hình Công ty tài chính tiêu dùng là thủ tục cho vay đơn giản, giải ngân nhanh chóng, điều kiện vay vốn lại dễ hơn như chỉ cần có chứng minh thư, sổ hộ khẩu là có thể được xem xét cho vay. Khách hàng không nhất thiết phải có tài sản thế chấp. Trong khi đó thủ tục vay tiêu dùng qua ngân hàng phức tạp và đòi hỏi nhiều yêu cầu hơn như phải chứng minh được khả năng trả nợ, các khoản vay lớn phải có tài sản thế chấp. Đó là lí do Công ty tài chính tiêu dùng tiếp cận được đa số khách hàng khi có nhu cầu vay vốn nhanh hơn so với ngân hàng.

Đi cùng với việc cho vay đơn giản, không tài sản bảo đảm và đối tượng vay tiêu dùng phần lớn là những người đang gặp khó khăn tài chính, có nhu cầu vay nhanh nên rủi ro nợ xấu cũng cao hơn cho vay tiêu dùng ngân hàng. Do đó, để kiểm soát nợ xấu trên thị trường vốn Chính phủ đã siết thủ tục thành lập Công ty tài chính tiêu dùng với nhiều điều kiện khó. Đó là lí do thời gian qua Việt Nam chưa cấp phép thành lập mới công ty tài chính tiêu dùng nào. Do đó, để tham gia thị trường này, nhà đầu tư chỉ còn cách thông qua mua lại các công ty đang hoạt động.

Theo nhận định của các chuyên gia tài chính, làn sóng rút một phần vốn khỏi công ty tài chính tiêu dùng của các ngân hàng mẹ là do thị trường vay tiêu dùng đang ngày càng cạnh tranh khốc liệt vì lợi nhuận đem lại vẫn hấp dẫn nên nhiều nhà đầu tư nước ngoài nhảy vào thị trường này.

Đại dịch Covid-19 tác động khiến thị trường tín dụng tiêu dùng sụt giảm. Chỉ khi nền kinh tế đi lên, thì nhu cầu mua sắm tăng cao, tín dụng tiêu dùng mới tăng và an toàn. Dịch bệnh Covid-19 cũng đã làm cho chất lượng tài sản của các công ty tài chính tiêu dùng bị sụt giảm, kết quả kinh doanh của nhiều công ty giảm mạnh. Báo cáo mới đây của FinGroup cũng cho biết, năm 2020, thị trường tài chính tiêu dùng lần đầu tiên trong một thập kỷ ghi nhận tăng trưởng ở mức một con số.

Bên cạnh đó, Thông tư 18/2019 của Ngân hàng Nhà nước quy định về việc cho vay của các công ty tài chính tiêu dùng có thể khiến lợi nhuận của các công ty này gặp khó khăn. Theo đó, mức trần của các khoản vay bằng tiền mặt bị khống chế. Cụ thể, tỷ lệ cho vay giải ngân trực tiếp bằng tiền mặt tại các công ty tài chính sẽ giảm từ ngày 1/1/2021 đến hết ngày 31/12/2021 là 70%; từ ngày 1/1/2022 đến hết ngày 31/12/2022 là 60%; từ ngày 1/1/2023 đến hết ngày 31/12/2023 là 50%, còn từ 1/1/2024 là 30%. Trong khi đó phần lớn khách hàng đến với công ty tài chính tiêu dùng là có nhu cầu tiền mặt, lượng khách hàng sử dụng dịch vụ tài chính này mua hàng khá thấp. Như ở FE Credit có thời điểm cơ cấu cho vay tiền mặt lên tới 76%, HD SAISON cơ cấu cho vay tiền mặt 33%, MCredit cho vay tiền mặt 70%...

Một nguyên nhân nữa là do các công ty tài chính tiêu dùng hiện nay, đặc biệt là các công ty 100% vốn của các ngân hàng đang gây nhiều tiếng xấu trong dư luận, thậm chí tại diễn đàn Quốc hội nhiều đại biểu đã lên tiếng chỉ trích.

Đó là các hành vi "khủng bố" điện thoại, dùng ảnh cá nhân của khác hàng trả chậm, thậm chí ảnh người thân, hàng xóm của khách hàng, những người không liên quan đến giao dịch vay vốn và đưa lên mạng xã hội để "khủng bố tinh thần"... Những điều này làm ảnh hưởng không nhỏ đến hình ảnh của ngân hàng mẹ trên thị trường bán lẻ. Do đó, khi có được những đối tác nước ngoài với mô hình hoạt động chuyên nghiệp sẽ chấn chỉnh hoạt động này, đem lại cái nhìn thiện cảm về tín dụng tiêu dùng.

Thấy gì khi ngân hàng lãi lớn từ cho vay tiêu dùng?  Cho vay tiêu dùng được coi là "cứu cánh" cho ngân hàng trong bối cảnh dịch bệnh, song theo chuyên gia vẫn cần thận trọng để tránh rủi ro nợ xấu. Báo cáo kết quả kinh doanh 9 tháng của ngân hàng VPBank cho biết, lợi nhuận trước thuế của ngân hàng đạt gần 9.400 tỷ đồng, tương ứng với 92% kế hoạch...

Cho vay tiêu dùng được coi là "cứu cánh" cho ngân hàng trong bối cảnh dịch bệnh, song theo chuyên gia vẫn cần thận trọng để tránh rủi ro nợ xấu. Báo cáo kết quả kinh doanh 9 tháng của ngân hàng VPBank cho biết, lợi nhuận trước thuế của ngân hàng đạt gần 9.400 tỷ đồng, tương ứng với 92% kế hoạch...

Khởi tố, bắt tạm giam nữ tài xế ô tô Mercedes gây tai nạn liên hoàn00:39

Khởi tố, bắt tạm giam nữ tài xế ô tô Mercedes gây tai nạn liên hoàn00:39 Tạm giữ 6 nghi can liên quan vụ nam sinh bị nhóm người đánh đến nứt sọ01:11

Tạm giữ 6 nghi can liên quan vụ nam sinh bị nhóm người đánh đến nứt sọ01:11 Phút nghẹt thở giải cứu bé gái 9 tuổi bị khống chế bằng dao trên mái nhà00:24

Phút nghẹt thở giải cứu bé gái 9 tuổi bị khống chế bằng dao trên mái nhà00:24 Bác sĩ phân xác nhân tình ở Đồng Nai lĩnh án tử hình10:00

Bác sĩ phân xác nhân tình ở Đồng Nai lĩnh án tử hình10:00 Mỹ mở đường, Ukraine - Nga đồng ý ngừng bắn hạn chế09:03

Mỹ mở đường, Ukraine - Nga đồng ý ngừng bắn hạn chế09:03 Đối tượng uy hiếp bé gái ở Bắc Ninh vẫn 'ngáo đá' sau hơn 1 ngày bị bắt giữ03:23

Đối tượng uy hiếp bé gái ở Bắc Ninh vẫn 'ngáo đá' sau hơn 1 ngày bị bắt giữ03:23 Bắt ba nghi can vụ dàn cảnh cướp 2 triệu USD của đại gia Tây Ninh16:04

Bắt ba nghi can vụ dàn cảnh cướp 2 triệu USD của đại gia Tây Ninh16:04 'Hơn 1 tấn ketamin chưa lọt ra thị trường'07:51

'Hơn 1 tấn ketamin chưa lọt ra thị trường'07:51Tiêu điểm

Tin đang nóng

Tin mới nhất

Đối tượng uy hiếp bé gái ở Bắc Ninh vẫn 'ngáo đá' sau hơn 1 ngày bị bắt giữ

Mua bằng lái giả trên mạng về sử dụng thì bị bắt

Gu thời trang của Pháo ngày ấy - bây giờ: Từ gợi cảm đến cá tính, nổi loạn

Khởi tố thanh niên đánh gãy tay người khác khi tham gia lễ hội

Manh mối lật mở những thủ đoạn ngụy trang cả tấn ma túy

Cựu Phó chủ tịch An Giang: 'Bị cáo gây ra nỗi nhục nhã muôn đời không thể rửa'

Tài xế 'đùa giỡn' với vô lăng, đăng clip câu view và cái giá phải trả

Bà Trương Mỹ Lan: 'SCB cần tiền, tôi cho mượn công ty để phát hành trái phiếu'

Cảnh sát giải cứu con tin và những yêu sách khó lường từ kẻ ngáo đá

Cảnh sát hình sự vào cuộc vụ thanh niên bị chém tới tấp trên đường ở Thanh Hóa

Bắt Phó giám đốc đổ thải sten đồng gây ô nhiễm

Bắt đối tượng hành hung thiếu niên tại quán cà phê ở Đồng Nai

Có thể bạn quan tâm

Động đất tại Myanmar: Nhiều quốc gia, tổ chức hỗ trợ công tác cứu hộ cứu nạn sau thảm họa

Thế giới

13:51:23 29/03/2025

Cái kết cho những bộ phim dùng chiêu trò 'PR bẩn'

Hậu trường phim

13:43:44 29/03/2025

Vợ Quý Bình vừa lau bàn thờ cho chồng vừa nghẹn ngào tâm sự: "Em vẫn như xưa, cắm hoa xấu hoắc"

Sao việt

13:36:26 29/03/2025

Phát hiện Sulli cố tự tử sau ồn ào đóng cảnh nóng với Kim Soo Hyun

Sao châu á

13:33:38 29/03/2025

Những con giáp chẳng thiết tha gì yêu đương, cứ hễ nhắc đến chuyện cưới xin là "lặn" mất tăm hơi

Trắc nghiệm

13:01:43 29/03/2025

4 món ăn sang chảnh khiến bạn ngỡ ngàng vì quá ngon với một thực phẩm bình dân - quả chuối

Ẩm thực

12:14:49 29/03/2025

ViruSs tung timeline "tà lưa" với Pháo và Ngọc Kem, nhờ ChatGPT ra định nghĩa thế nào là hẹn hò nhưng chưa yêu

Netizen

12:01:53 29/03/2025

Kroos 'trở lại' Real Madrid

Sao thể thao

11:45:41 29/03/2025

Phát hiện thành phố ngầm khổng lồ bên dưới kim tự tháp Giza của Ai Cập

Lạ vui

11:34:57 29/03/2025

Lý do Hà Nội, TPHCM cách Myanmar hơn 1.000km vẫn thấy rung lắc vì động đất

Tin nổi bật

11:33:09 29/03/2025

3 người Trung Quốc ném xác tài xế taxi xuống sông bị tử hình

3 người Trung Quốc ném xác tài xế taxi xuống sông bị tử hình Lãnh án tử vì dùng xe tải chở hơn 300 kg ma túy

Lãnh án tử vì dùng xe tải chở hơn 300 kg ma túy

VPBank: Chi phí huy động vốn quý III/2020 về mức thấp nhất trong 15 quý

VPBank: Chi phí huy động vốn quý III/2020 về mức thấp nhất trong 15 quý FE Credit lãi 355 tỷ mỗi tháng

FE Credit lãi 355 tỷ mỗi tháng FE CREDIT và 10 năm kiên định với sứ mệnh hiện thực hoá hàng triệu ước mơ

FE CREDIT và 10 năm kiên định với sứ mệnh hiện thực hoá hàng triệu ước mơ Hành trình 10 năm, FE CREDIT trở thành Công ty tài chính đóng góp ngân sách lớn nhất

Hành trình 10 năm, FE CREDIT trở thành Công ty tài chính đóng góp ngân sách lớn nhất Khẩu vị rủi ro cho vay tiêu dùng thay đổi

Khẩu vị rủi ro cho vay tiêu dùng thay đổi Rộ chiêu lừa tuyển cộng tác viên bán mỹ phẩm online

Rộ chiêu lừa tuyển cộng tác viên bán mỹ phẩm online Vụ Vạn Thịnh Phát: Vợ cựu Chủ tịch chứng khoán Tân Việt tới tòa 'đòi' tài sản

Vụ Vạn Thịnh Phát: Vợ cựu Chủ tịch chứng khoán Tân Việt tới tòa 'đòi' tài sản

Vụ bé gái bị uy hiếp ở Bắc Ninh: Ông nội thót tim đối mặt kẻ ngáo đá hung hãn

Vụ bé gái bị uy hiếp ở Bắc Ninh: Ông nội thót tim đối mặt kẻ ngáo đá hung hãn Xuyên đêm bắt giữ đối tượng bị Hoa Kỳ truy nã về tội "Giết người"

Xuyên đêm bắt giữ đối tượng bị Hoa Kỳ truy nã về tội "Giết người" Bắt giữ tên trộm phá két sắt 'cuỗm' 2,5 cây vàng và 110 triệu đồng

Bắt giữ tên trộm phá két sắt 'cuỗm' 2,5 cây vàng và 110 triệu đồng Khai quật tử thi, phát hiện tội ác giết bé trai 5 tuổi của gã 'chồng hờ'

Khai quật tử thi, phát hiện tội ác giết bé trai 5 tuổi của gã 'chồng hờ' 18 năm thay tên đổi họ trốn truy nã nhưng vẫn không thoát

18 năm thay tên đổi họ trốn truy nã nhưng vẫn không thoát Sao Việt 29/3: Hồng Đào gợi cảm ở tuổi 63, NSƯT Bảo Quốc kỷ niệm 57 năm cưới

Sao Việt 29/3: Hồng Đào gợi cảm ở tuổi 63, NSƯT Bảo Quốc kỷ niệm 57 năm cưới

Vợ mẫu tây của Bùi Tiến Dũng bỗng vắng mặt trong các hoạt động thời trang nửa năm, tình trạng hiện tại gây chú ý

Vợ mẫu tây của Bùi Tiến Dũng bỗng vắng mặt trong các hoạt động thời trang nửa năm, tình trạng hiện tại gây chú ý

Lộ ảnh Hoa hậu Vbiz được tình trẻ dắt về ra mắt gia đình, 1 chi tiết thể hiện rõ mối quan hệ với nhà trai

Lộ ảnh Hoa hậu Vbiz được tình trẻ dắt về ra mắt gia đình, 1 chi tiết thể hiện rõ mối quan hệ với nhà trai Mỹ nhân hạng A tái xuất thất bại toàn tập: 42 tuổi vẫn đóng thiếu nữ ở phim mới, "không một miếng chemistry" với tình trẻ

Mỹ nhân hạng A tái xuất thất bại toàn tập: 42 tuổi vẫn đóng thiếu nữ ở phim mới, "không một miếng chemistry" với tình trẻ Người phụ nữ ở Bình Dương kiếm tiền tỷ từ số vốn 31 triệu mua đôi mèo khổng lồ

Người phụ nữ ở Bình Dương kiếm tiền tỷ từ số vốn 31 triệu mua đôi mèo khổng lồ Lộ tin nhắn nghi Kim Soo Hyun cũng lái xe trong tình trạng say rượu?

Lộ tin nhắn nghi Kim Soo Hyun cũng lái xe trong tình trạng say rượu? "Em bé thiên niên kỷ" của Trung Quốc đột tử ở tuổi 25

"Em bé thiên niên kỷ" của Trung Quốc đột tử ở tuổi 25 Kim Soo Hyun bị phạt 3300 tỷ vì bê bối với Kim Sae Ron, khiến cả 1 đế chế bị đuổi khỏi Hàn Quốc?

Kim Soo Hyun bị phạt 3300 tỷ vì bê bối với Kim Sae Ron, khiến cả 1 đế chế bị đuổi khỏi Hàn Quốc? Động đất xảy ra, phú bà sống ở tầng 36 Landmark 81 mặc luôn đồ ngủ chạy xuống, không quên xách theo túi hiệu

Động đất xảy ra, phú bà sống ở tầng 36 Landmark 81 mặc luôn đồ ngủ chạy xuống, không quên xách theo túi hiệu Đại nhạc hội quy tụ dàn Anh Trai khủng bị hoãn vì ế vé

Đại nhạc hội quy tụ dàn Anh Trai khủng bị hoãn vì ế vé Vợ chồng "cô dâu nghìn tỷ" của showbiz châu Á được chia bao nhiêu tài sản sau khi bố chồng tỷ phú qua đời?

Vợ chồng "cô dâu nghìn tỷ" của showbiz châu Á được chia bao nhiêu tài sản sau khi bố chồng tỷ phú qua đời? Cực choáng: Gần 1,5 triệu người xem Pháo chất vấn ViruSs chuyện ngoại tình trực tiếp giữa đêm

Cực choáng: Gần 1,5 triệu người xem Pháo chất vấn ViruSs chuyện ngoại tình trực tiếp giữa đêm Nguyên mẫu của Park Bo Gum - IU ở Khi Cuộc Đời Cho Bạn Quả Quýt: Hoàn hảo hơn trên phim khiến ai cũng nể

Nguyên mẫu của Park Bo Gum - IU ở Khi Cuộc Đời Cho Bạn Quả Quýt: Hoàn hảo hơn trên phim khiến ai cũng nể Sốc: Ngô Kiến Huy và quản lý 12 năm mâu thuẫn chuyện tiền bạc, nam ca sĩ đăng đàn yêu cầu đối chất!

Sốc: Ngô Kiến Huy và quản lý 12 năm mâu thuẫn chuyện tiền bạc, nam ca sĩ đăng đàn yêu cầu đối chất! Sao nam Vbiz bị HIV lên tiếng khi bị tố ăn cắp tiền trong khách sạn

Sao nam Vbiz bị HIV lên tiếng khi bị tố ăn cắp tiền trong khách sạn Cô gái giống Chu Thanh Huyền trong clip ở quán karaoke chính thức lên tiếng, liệu vợ Quang Hải có được minh oan?

Cô gái giống Chu Thanh Huyền trong clip ở quán karaoke chính thức lên tiếng, liệu vợ Quang Hải có được minh oan?