Lãi suất huy động có thể giảm tiếp xuống 7%

Theo TS. Lê Xuân Nghĩa , lãi suất có khả năng giảm tiếp xuống 7%/năm vào quý I/2013. Còn theo đại diện Ngân hàng Nhà nước, căn cứ vào tín hiệu lạm phát vừa qua, cơ quan điều hành đang tính tới bước đi cụ thể và kế hoạch để trả lãi suất về với thị trường.

Trần lãi suất huy động hiện ở mức 8%/năm.

Ngày 24/12 vừa qua, Ngân hàng Nhà nước đã chính thức điều chỉnh giảm lãi suất tiền gửi có kỳ hạn từ 1 tháng đến dưới 12 tháng từ 9%/năm xuống 8%/năm. Riêng Quỹ tín dụng nhân dân và Tổ chức tài chính vi mô được cơ quan điều hành ấn định mức lãi suất tối đa đối với tiền gửi kỳ hạn từ 1 tháng đến dưới 12 tháng là 8,5%/năm.

Ngân hàng Nhà nước điều chỉnh giảm lãi suất huy động VND trong bối cảnh lạm phát được kiềm chế. Chỉ số giá tiêu dùng tháng 11/2012 tăng 0,47% so với tháng 10/2012 và tăng 6,52% so với cuối năm 2011, dự kiến cả năm 2012 khoảng 7% thanh khoản của hệ thống ngân hàng cải thiện, thị trường tiền tệ ổn định, lãi suất thị trường liên ngân hàng diễn biến theo xu hướng giảm, tỷ giá ổn định, dự trữ ngoại hối Nhà nước tăng cao.

Đánh giá về các bước chuyển biến này, TS. Vũ Đình Ánh, chuyên gia kinh tế cho rằng: Đây là bước đi rất thận trọng của Ngân hàng Nhà nước, bởi với các điều kiện trước đó chúng ta có thể hạ trần lãi suất huy động xuống mức 8% từ đầu quý IV năm 2012. “Mặc dù chịu khá nhiều áp lực nhưng NHNN cũng duy trì tới cuối quý IV mới điều chỉnh trần lãi suất huy động này và tôi cho rằng mức trần lãi suất huy động 8% như hiện nay là hợp lý”, ông Ánh nói.

Việc giảm lãi suất huy động thêm 1% được xem là cơ sở để các doanh nghiệp có thể tiếp cận được nguồn vốn vay hợp lý hơn. Tuy nhiên, theo đánh giá của TS.Lê Xuân Nghĩa, thành viên Hội đồng tư vấn chính sách tiền tệ Quốc gia, hiện nay Ngân hàng Nhà nước đang bị vướng trong việc điều chỉnh do có 4 – 6 ngân hàng yếu kém không thể vay được trên thị trường liên ngân hàng. Các ngân hàng này phải tăng huy động trên thị trường dân cư với lãi suất cao, khiến mặt bằng lãi suất chưa thể giảm tự nhiên.

Tuy nhiên, cùng với tín hiệu điều chỉnh giảm lãi suất vào ngày 24/12 vừa qua của Ngân hàng Nhà nước và chủ trương giảm lãi suất của Chính phủ, lãi suất huy động VND có khả năng giảm tiếp xuống 7%/năm vào quý I/2013. Và cũng theo ý kiến của ông Nghĩa, Ngân hàng Nhà nước có thể bỏ trần lãi suất trong điều kiện chấn chỉnh được thị trường liên ngân hàng, tạo ra lòng tin để các ngân hàng lớn thấy ngân hàng nhỏ cũng có khả năng trả nợ.

Video đang HOT

Nói về khả năng tiếp tục điều chỉnh lãi suất vào đầu năm 2013, ông Phạm Xuân Hòe – Vụ phó Vụ Chính sách tiền tệ, Ngân hàng Nhà nước cho biết: Điều hành lãi suất năm tới của Ngân hàng Nhà nước vẫn căn cứ theo tín hiệu của lạm phát, kết hợp với lãi suất đồng ngoại tệ, tỷ giá để bình ổn tốt thị trường tiền tệ, tăng dự trữ ngoại hối, giảm tình trạng đô la hóa. Tuy nhiên, căn cứ vào tín hiệu lạm phát vừa qua, ngay từ bây giờ, Ngân hàng Nhà nước đang tính tới bước đi cụ thể và kế hoạch để trả lãi suất về với thị trường.

Ông Hòe cho biết thêm, những năm qua, nền kinh tế dồn áp lực lo vốn quá lớn cho ngân hàng, hệ thống luôn phải đối mặt với rủi ro, hệ số vay nợ của các doanh nghiệp khá cao. Bên cạnh đó, chỉ số tài chính của doanh nghiệp, điểm xếp hạng tín dụng đang bị giảm sút. Vì vậy, để có đủ điểm tiếp cận tín dụng hay không đang là vấn đề lớn của doanh nghiệp và của các ngân hàng.

Thách thức khác mà ngành ngân hàng đang phải xử lý căn bản căn bệnh thanh khoản của hệ thống tín dụng, khi mà chênh lệch kỳ hạn giữa huy động và cho vay khá lớn. Bởi nếu ngân hàng huy động 1 tháng, cho vay 6 tháng thì phải quay vòng tối thiếu 5 lần mới đủ được nguồn vốn đáp ứng cho vay ra 6 tháng. Mỗi lần như vậy, các ngân hàng phải bỏ ra chi phí để bù thanh khoản. Chưa kể, chi phí bù cho phần rủi ro trong môi trường đầy rủi ro nền kinh tế.

Do đó, theo ý kiến của ông Hòe: “Ở thời điểm này, lạm phát thấp, vĩ mô ổn định các ngân hàng thương mại cần phải hoạch định cơ cấu lại sản phẩm tiền gửi. Đặc biệt, ngân hàng thương mại cần chú trọng hơn nguồn tiền gửi trung và dài hạn để cân đối cho phần tài trợ dư nợ trung và dài hạn. Bởi nếu không thu hẹp chênh lệch giữa kỳ hạn cho vay ra và huy động, vẫn để nó luôn luôn lớn thì rõ ràng thanh khoản không thể giải quyết tận gốc, ngân hàng không thể cho vay trung, dài hạn nhiều được”, ông Hòe nhấn mạnh.

Còn trong hội nghị trực tuyến của Chính phủ với các địa phương sáng nay 26/12, Thủ tướng cũng đã yêu cầu Thống đốc điều hành cung ứng tiền hợp lý để điều hành lãi suất phù hợp với diễn biến lạm phát.

Theo Dantri

Ngân hàng rục rịch giảm lãi suất huy động

Thị trường tiền tệ đang chờ đợi quyết định cắt giảm lãi suất từ Ngân hàng Nhà nước. Và để đón đầu xu hướng này, một vài ngân hàng đã điều chỉnh giảm lãi suất huy động tiền đồng.

Theo bảng niêm yết lãi suất sáng ngày 7/12 của Ngân hàng TMCP Á Châu (ACB), lãi suất cao nhất chỉ còn 12%/năm ở kỳ hạn 13 và 36 tháng. Kỳ hạn từ 1-9 tháng, lãi suất cao nhất chỉ còn 8,8%/năm.

Tại Eximbank, lãi suất huy động tiền đồng được ngân hàng này giảm sâu hơn, mức cao nhất chỉ còn 11,5%/năm áp dụng cho kỳ hạn 12 và 13 tháng. Từ kỳ hạn 15 tháng trở đi, lãi suất chỉ còn 11%/năm...

Tại một số "ông lớn" khác như: Vietcombank, lãi suất huy động VND cho khách hàng cá nhân hiện cũng chỉ còn 10,5%/năm cho các kỳ hạn dài 12 - 24 - 36 - 48 - 60 tháng, còn lãi suất huy động từ khối doanh nghiệp kỳ hạn 12 tháng còn 10%/năm. Tại Vietinbank, kỳ hạn 12 - 13 tháng được gữi ở mức 11%/năm, từ 13 đến 36 tháng là 10%/năm và kỳ hạn trên 36 tháng chỉ còn duy trì ở mức 9%/năm...

Các mức lãi suất trên được xem là đã giảm đáng kể, bởi vào trung tuần tháng 9/2012, thị trường đã chứng kiến một loạt ngân hàng lớn như ACB, Eximbank, Sacombank... đi đầu trong việc áp lãi suất huy động VND cao. Lúc đó, ACB và Sacombank lần lượt áp mức cao nhất 13%/năm, Eximbank là 12,8%/năm. Sau đó những mức lãi suất cao này nhanh chóng mở rộng trong hệ thống ngân hàng.

Và trước đợt giảm để đón đầu chính sách giảm lãi suất từ NHNN, đầu tháng 11 , lãi suất huy động VND được khá nhiều ngân hàng điều chỉnh giảm từ 0,3% - 0,8%. Ví dụ như, tại Techcombank, lãi suất huy động cao nhất hiện chỉ còn 12%/năm, thay vì mức 12,5%/năm trước kia. Hay như ngân hàng Eximbank, lãi suất cao nhất chỉ còn 12%/năm áp dụng cho kỳ hạn 12 tháng và 13 tháng, thay vì mức 12,3 - 12,8% cũ.

Bên cạnh đó, tại Vietcombank, lãi suất tiền gửi các kỳ hạn trên 12 tháng chỉ ở mức 10%/năm. Agribank huy động 12%/năm cho kỳ hạn 24 tháng, còn kỳ hạn 12 tháng và 18 tháng lần lượt ở mức 11%/năm và 11,5%/năm. Lãi suất huy động kỳ hạn 12 tháng ở Vietinbank là 12%/năm cho kỳ hạn 12 tháng và từ 10 - 11%/năm cho kỳ hạn từ 13 - 36 tháng...

Còn việc giảm lãi suất của các ngân hàng hiện được nhìn nhận là nhằm đón đầu xu hướng hạ trần lãi suất huy động sắp tới.

Lãi suất VND sẽ còn giảm tiếp.

Trước đó, theo thông cáo báo chí về một số nội dung của phiên họp thường kỳ tháng 11/2012, Chính phủ đã yêu cầu, trong tháng 12 này, Ngân hàng Nhà nước (NHNN) cần tiếp tục thực hiện chính sách tiền tệ linh hoạt, phù hợp với các cân đối vĩ mô. Riêng về điều hành lãi suất, cơ quan điều hành yêu cầu "xem xét việc áp dụng trần lãi suất cho vay và giảm lãi suất cho vay giúp doanh nghiệp tiếp cận được nguồn vốn tín dụng phục vụ sản xuất kinh doanh, nhưng không để lạm phát tăng trở lại".

Bộ trưởng, Chủ nhiệm Văn phòng Chính phủ Vũ Đức Đam tại cuộc họp báo cuối chiều ngày 29/11 lưu ý: Liệu việc còn tiếp tục quy định trần lãi suất huy động, quy định lãi suất cơ bản hay không thì đã được Chính phủ đã giao NHNN chủ trì, ngay trong tháng 12 phải trình ra phương án điều hành cụ thể.

"Nhưng tôi có thể nói rằng, theo đúng quy luật, khi lạm phát xuống thì lãi suất chắc chắn phải xuống", Bộ trưởng Đam khẳng định.

Thông tin từ NHNN cho biết, lãi suất huy động VND tương đối ổn định với kỳ hạn từ 12 tháng trở xuống, giảm khoảng 0,5%/năm đối với kỳ hạn trên 12 tháng. Hiện nay, lãi suất tiền gửi phổ biến không kỳ hạn ở mức 1 - 2%/năm kỳ hạn dưới 1 tháng 2%/năm từ 01 tháng đến dưới 12 tháng 8,8 - 9%/năm, từ 12 tháng trở lên 10 - 12%/năm.

Theo đó, lãi suất cho vay phổ biến đối với lĩnh vực nông nghiệp, nông thôn, xuất khẩu, doanh nghiệp nhỏ và vừa, công nghiệp hỗ trợ ở mức 10-13%/năm cho vay lĩnh vực sản xuất kinh doanh khác ở mức 12-15%/năm.

Đánh giá về xu hướng giảm lãi suất hiện nay, TS. Nguyễn Đức Kiên, Phó Chủ nhiệm Ủy ban Kinh tế của Quốc hội cho rằng: Lãi suất cho vay đã giảm nhanh với mức giảm từ 5 -8%/năm so với cuối năm 2011, phù hợp với diễn biến lạm phát, kinh tế vĩ mô và thị trường tiền tệ.

Tính đến ngày 21/9, tổng phương tiện thanh toán (M2) vước tăng 12,21%, tổng dư nợ tín dụng tăng khoảng 2,52% so với 31/12/2011. Tuy nhiên, theo đánh giá của TS.Kiên, khả tăng tăng trưởng tín dụng trong thời gian tới vẫn rất khó khăn. Trong 6 tháng đầu năm, NHNN hút ròng hơn 60,5 nghìn tỷ đồng trên OMO. Trong quý II/2012, sau hàng loạt sự cố của ngân hàng ACB, NHNN đã phải bơm ròng 43,5 nghìn tỷ đồng trên ÔM nhằm đảm bảo thanh khoản cho hệ thống tín dụng.

Từ đầu tháng 11 trở lại đây, NHNN đã tăng mạnh lượng tín phiếu bán cho các tổ chức tín dụng trên OMO để hút tiền với lãi suất thấp hơn nhiều so với trần lãi suất huy động, cho thấy thanh khoản của nhiều tổ chức tín dụng đang dư thừa.

Do đó, theo ông Nguyễn Đức Kiên, vấn đề chính của các doanh nghiệp hiện nay là giải quyết hàng tồn kho, trước khi tính đến vay vốn để sản xuất, kinh doanh. Như vậy, để doanh nghiệp tiếp cận với các khoản vay mới, vấn đề không dừng lại để hạ lãi suất hay khoanh nợ, mà còn phải hỗ trợ các giải pháp giải quyết hàng tồn kho cho doanh nghiệp.

Theo Dantri

Sắp đón tiền tấn, đại gia BĐS lên hương  Liên tiếp các cuộc làm việc, các kế hoạch và lời hứa giải cứu BĐS, các đại gia BĐS như mở cờ trong bụng. Đã đến lúc các đại gia có thể mở tiệc ăn mừng. Còn trên thị trường chứng khoán, rất nhiều cổ phiếu đã tăng giá đưa các đại gia "lên hương". Lại sướng như BĐS. Không còn lờ mờ...

Liên tiếp các cuộc làm việc, các kế hoạch và lời hứa giải cứu BĐS, các đại gia BĐS như mở cờ trong bụng. Đã đến lúc các đại gia có thể mở tiệc ăn mừng. Còn trên thị trường chứng khoán, rất nhiều cổ phiếu đã tăng giá đưa các đại gia "lên hương". Lại sướng như BĐS. Không còn lờ mờ...

Tình huống pháp lý vụ cô gái hạ gục thanh niên xăm trổ xôn xao dư luận16:36

Tình huống pháp lý vụ cô gái hạ gục thanh niên xăm trổ xôn xao dư luận16:36 Khối Quân nhân Trung Quốc hát vang "Như có Bác trong ngày đại thắng"00:55

Khối Quân nhân Trung Quốc hát vang "Như có Bác trong ngày đại thắng"00:55 Bảo vệ kể lý do cô gái Hà Nội phản đòn, khống chế nam thanh niên xăm trổ12:06

Bảo vệ kể lý do cô gái Hà Nội phản đòn, khống chế nam thanh niên xăm trổ12:06 Nữ chủ trại nói sự thật về thông tin cả chục người nhảy xuống bể 'hôi của' cá tầm00:49

Nữ chủ trại nói sự thật về thông tin cả chục người nhảy xuống bể 'hôi của' cá tầm00:49 Thót tim cảnh cứu vớt một người dân bị lũ cuốn trôi ở Thanh Hóa01:10

Thót tim cảnh cứu vớt một người dân bị lũ cuốn trôi ở Thanh Hóa01:10 Hà Nội: Làm rõ vụ rao bán "giấy mời A80 giả", hàng chục người bị chiếm đoạt tiền03:13

Hà Nội: Làm rõ vụ rao bán "giấy mời A80 giả", hàng chục người bị chiếm đoạt tiền03:13 Uy lực tổ hợp tên lửa đạn đạo của Quân đội nhân dân Việt Nam03:00

Uy lực tổ hợp tên lửa đạn đạo của Quân đội nhân dân Việt Nam03:00 Xử lý người tung tin sai về clip cựu chiến binh 90 tuổi không được xem diễu binh03:37

Xử lý người tung tin sai về clip cựu chiến binh 90 tuổi không được xem diễu binh03:37 Căn bệnh khiến Ngọc Trinh qua đời ngày càng nguy hiểm, người trẻ càng dễ mắc?02:42

Căn bệnh khiến Ngọc Trinh qua đời ngày càng nguy hiểm, người trẻ càng dễ mắc?02:42 Tảng đá khổng lồ lăn từ đỉnh núi làm biến dạng đường ray sắt00:17

Tảng đá khổng lồ lăn từ đỉnh núi làm biến dạng đường ray sắt00:17 Hé lộ profile sốc của Trương Huyền Đức, phù thủy chỉnh màu tại lễ diễu binh A8002:56

Hé lộ profile sốc của Trương Huyền Đức, phù thủy chỉnh màu tại lễ diễu binh A8002:56Tiêu điểm

Tin đang nóng

Tin mới nhất

Hiệu trưởng cấp 2 ở TPHCM bỏ tiền túi cho 500 học sinh đi xem phim Mưa đỏ

Công điện của Thủ tướng: Xử nghiêm các hành vi gây bất ổn thị trường vàng

Đăng ký thường trú cho con để tránh bị phạt

Khung cảnh tan hoang sau vụ cháy xưởng sản xuất ô gần cầu Đuống, Hà Nội

5 ôtô tông liên hoàn trên cao tốc Cao Bồ - Mai Sơn

Cháy cơ sở giao hàng lúc sáng sớm, khói mù mịt bốc cao

Học sinh lớp 6 tử vong sau khi bị xe thu gom rác tông trong trường

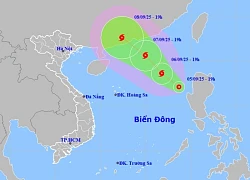

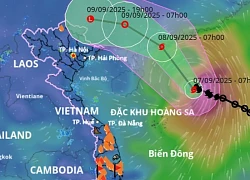

Vùng nguy hiểm trên Biển Đông trong 24 giờ tới

Sông Lam "nuốt" nhà dân, đe dọa cửa hàng xăng dầu

Mở cửa phòng trọ, bàng hoàng phát hiện thi thể phụ nữ trong tư thế treo cổ

Hy hữu người đàn ông kẹt ở lỗ thông gió nhà dân, gia chủ tá hoả cầu cứu công an

Thủ tướng giao công an điều tra, truy trách nhiệm vụ cháy gầm cầu Vĩnh Tuy

Có thể bạn quan tâm

Trúng số độc đắc đúng ngày 9/9/2025, 3 con giáp như 'cá vượt vũ môn', sự nghiệp 'phất như vũ bão', thu về cả đống tiền

Trắc nghiệm

20:55:18 08/09/2025

Hé lộ chân dung chủ nhân ca khúc hút 14 triệu view do Mỹ Tâm thể hiện ở A80

Nhạc việt

20:54:44 08/09/2025

Bị cáo Phạm Thái Hà nhận thức rõ sai phạm và đã viết bản khai báo thêm

Pháp luật

20:49:17 08/09/2025

Hàng loạt sao việt chia buồn với diễn viên Thanh Bình

Sao việt

20:47:40 08/09/2025

Người được Trấn Thành khen đỉnh nhất Mưa Đỏ, xem hình ảnh này thì không ai dám cãi

Hậu trường phim

20:44:36 08/09/2025

Song Joong Ki gia trưởng thế này, bảo sao Song Hye Kyo chạy vội?

Sao châu á

20:39:57 08/09/2025

Nhóm nữ thay thế BLACKPINK

Nhạc quốc tế

20:36:21 08/09/2025

Phát hiện "khúc gỗ trôi sông" phát tiếng gầm gừ, nhóm đàn ông đánh vật suốt 1h, dùng đến cả công nghệ cao mới thoát hiểm

Lạ vui

20:31:45 08/09/2025

Có anh, nơi ấy bình yên - Tập 23: Huy phát hiện manh mối bất thường

Phim việt

20:00:42 08/09/2025

Nga thay đổi chiến thuật, tăng cường tấn công và phản ứng đáp trả của Ukraine

Thế giới

17:53:03 08/09/2025

Thủ tướng: Năm 2013 quyết giữ lạm phát 6 – 6,5%

Thủ tướng: Năm 2013 quyết giữ lạm phát 6 – 6,5% Khẩn trương phòng chống cơn bão trên biển Đông

Khẩn trương phòng chống cơn bão trên biển Đông

Ngân hàng "mạnh tay" cho vay, người mua nhà vẫn thờ ơ

Ngân hàng "mạnh tay" cho vay, người mua nhà vẫn thờ ơ Đến 2015-2016, lương tối thiểu mới đảm bảo được cuộc sống tối thiểu

Đến 2015-2016, lương tối thiểu mới đảm bảo được cuộc sống tối thiểu Sẽ giảm lãi suất cho vay

Sẽ giảm lãi suất cho vay Cơn lốc xài sang của người Việt

Cơn lốc xài sang của người Việt Nợ xấu xử lý càng chậm, doanh nghiệp chết càng nhiều

Nợ xấu xử lý càng chậm, doanh nghiệp chết càng nhiều Bí thư Đà Nẵng 'nắn gân' ngân hàng không chịu giảm lãi suất

Bí thư Đà Nẵng 'nắn gân' ngân hàng không chịu giảm lãi suất Bắt 200kg nội tạng động vật đã phân hủy

Bắt 200kg nội tạng động vật đã phân hủy Xác minh vụ ẩu đả có nghệ sĩ tại quán ăn ở TPHCM

Xác minh vụ ẩu đả có nghệ sĩ tại quán ăn ở TPHCM Tin mới nhất về bão số 7: Ít dịch chuyển 3 giờ qua, có thể giật cực đại cấp 13

Tin mới nhất về bão số 7: Ít dịch chuyển 3 giờ qua, có thể giật cực đại cấp 13 Hàng chục cảnh sát xuyên đêm bao vây rừng keo truy bắt tội phạm

Hàng chục cảnh sát xuyên đêm bao vây rừng keo truy bắt tội phạm Cảnh báo dông lốc, gió giật mạnh do bão số 7

Cảnh báo dông lốc, gió giật mạnh do bão số 7

Xác minh clip người đàn ông "biểu diễn" đi xe máy thả 2 tay ở Nha Trang

Xác minh clip người đàn ông "biểu diễn" đi xe máy thả 2 tay ở Nha Trang Tự chế pháo nổ, cặp vợ chồng ở Bắc Ninh tử vong tại chỗ

Tự chế pháo nổ, cặp vợ chồng ở Bắc Ninh tử vong tại chỗ Cha nghèo ra đi với 3.800 đồng, hiến tạng cứu 7 người

Cha nghèo ra đi với 3.800 đồng, hiến tạng cứu 7 người Đối tượng sinh năm 1995 tấn công chị dâu, đâm Thiếu tá công an tử vong

Đối tượng sinh năm 1995 tấn công chị dâu, đâm Thiếu tá công an tử vong Thông điệp của Tổng thống Trump sau vụ đột kích tại nhà máy Hyundai

Thông điệp của Tổng thống Trump sau vụ đột kích tại nhà máy Hyundai

Đức SVM - "Chủ tịch giả nghèo và cái kết..." là ai?

Đức SVM - "Chủ tịch giả nghèo và cái kết..." là ai? Lộ ảnh hiếm vợ Quang Hải thời đi học: Nhan sắc trong veo, nhận giấy khen liên tục, còn ai nghi ngờ học vấn?

Lộ ảnh hiếm vợ Quang Hải thời đi học: Nhan sắc trong veo, nhận giấy khen liên tục, còn ai nghi ngờ học vấn? "Hot boy đẹp nhất Tử Cấm Thành": Bị tố cầm đầu ổ bạc showbiz tại gia, cảnh sát vào cuộc

"Hot boy đẹp nhất Tử Cấm Thành": Bị tố cầm đầu ổ bạc showbiz tại gia, cảnh sát vào cuộc Sao Việt 8/9: Cặp song sinh nhà Hồ Ngọc Hà quấn quýt bên ông bà nội

Sao Việt 8/9: Cặp song sinh nhà Hồ Ngọc Hà quấn quýt bên ông bà nội 'Trăng máu' rực rỡ trên bầu trời, hàng triệu người chiêm ngưỡng nguyệt thực toàn phần

'Trăng máu' rực rỡ trên bầu trời, hàng triệu người chiêm ngưỡng nguyệt thực toàn phần Diễn viên Việt sở hữu 2 biệt thự, 3 nhà hàng: Hủy hôn vợ sắp cưới, tuổi 41 yêu bạn gái kém 16 tuổi

Diễn viên Việt sở hữu 2 biệt thự, 3 nhà hàng: Hủy hôn vợ sắp cưới, tuổi 41 yêu bạn gái kém 16 tuổi Lời khai ban đầu của đối tượng sát hại "vợ hờ", ném xác xuống kênh phi tang

Lời khai ban đầu của đối tượng sát hại "vợ hờ", ném xác xuống kênh phi tang Trấn Thành lập tức có động thái khi Mưa Đỏ đạt top 1 doanh thu phòng vé

Trấn Thành lập tức có động thái khi Mưa Đỏ đạt top 1 doanh thu phòng vé Công bố số tiền Hoa hậu Thuỳ Tiên đã chủ động nộp khắc phục hậu quả vụ kẹo Kera

Công bố số tiền Hoa hậu Thuỳ Tiên đã chủ động nộp khắc phục hậu quả vụ kẹo Kera Phòng trọ sinh viên giá 2 triệu đồng: Ngủ cũng không được duỗi thẳng chân

Phòng trọ sinh viên giá 2 triệu đồng: Ngủ cũng không được duỗi thẳng chân Tóc Tiên vướng tin dọn ra khỏi biệt thự, Touliver có động thái gây bàn tán

Tóc Tiên vướng tin dọn ra khỏi biệt thự, Touliver có động thái gây bàn tán Lưu Diệc Phi khiến Dương Mịch xấu hổ

Lưu Diệc Phi khiến Dương Mịch xấu hổ Động thái mới của Đàm Vĩnh Hưng trong vụ kiện với tỉ phú Gerard

Động thái mới của Đàm Vĩnh Hưng trong vụ kiện với tỉ phú Gerard Sao nữ Vbiz lấy chồng nhạc sĩ ở biệt thự 300 tỷ, đi đâu cũng có nửa kia theo cùng

Sao nữ Vbiz lấy chồng nhạc sĩ ở biệt thự 300 tỷ, đi đâu cũng có nửa kia theo cùng Đang tổ chức đám cưới, chú rể suýt ngất xỉu khi thấy nhan sắc cô dâu

Đang tổ chức đám cưới, chú rể suýt ngất xỉu khi thấy nhan sắc cô dâu