Hải Phát liên tục mua lại trái phiếu trước hạn

Hải Phát công bố kết quả mua lại 2 lô trái phiếu trước hạn phát hành vào năm 2021. Đặc biệt, với lô trái phiếu 650 tỷ đồng, đến nay Hải Phát đã thực hiện mua lại 6 lần với tổng giá trị 265 tỷ đồng.

CTCP Đầu tư Hải Phát (mã HPX) vừa công bố thông tin kết quả mua lại 2 lô trái phiếu trước hạn. Cụ thể, lô trái phiếu HPXH2124001 có kỳ hạn 36 tháng được phát hành vào tháng 5/2021, đáo hạn vào tháng 5/2024. Mệnh giá đạt 100.000 đồng/trái phiếu, tổng số lượng phát hành là 650 triệu trái phiếu tương đương giá trị 650 tỷ đồng.

Hiện khối lượng đang lưu hành 447,5 tỷ đồng, Hải Phát mua lại 62,5 tỷ đồng. Do đó, khối lượng còn lại sau khi mua là 385 tỷ đồng.

Với lô trái phiếu này, trước đó, Hải Phát đã thực hiện 5 lần mua trước hạn gồm: Lần 1 (vào tháng 8/2021) mua lại 20 tỷ đồng; lần 2 (vào tháng 2/2022) mua lại 50 tỷ đồng, lần 3 (vào tháng 5/2022) mua lại 70 tỷ đồng, lần 4 và lần 5 (cùng mua vào tháng 8/2022) tổng mua lại 62,5 tỷ đồng.

Được biết, tài sản đảm bảo của lô trái phiếu này là 1.234.311 cổ phiếu HPX của ông Lê Việt Dũng và các bất động sản khác. Đơn vị quản lý và lưu ký là Ngân hàng Quân Đội.

Còn với lô trái phiếu HPXH2122002 có tổng giá trị 100 tỷ đồng đã được mua lại toàn bộ từ ngày 27/10-17/11.

Ở một diễn biến khác, chứng khoán Mirae Asset có thông báo bán giải chấp 2,5 triệu cổ phiếu HPX của ông Đỗ Quý Hải – Chủ tịch HĐQT từ ngày 21/11.

Động thái “call marin” của công ty chứng khoán diễn ra khi cổ phiếu HPX vẫn đang chìm trong quãng giảm sàn liên tiếp nhiều phiên trở lại đây. Cổ phiếu HPX đã giảm sàn liên tiếp 7 phiên, chốt phiên 22/11 đạt 12.100 đồng/cp, bay gần 70% kể từ đỉnh hồi tháng 11/2021. Thanh khoản cũng chỉ đạt vài nghìn cổ phiếu được khớp lệnh mỗi phiên, trong khi dư bán giảm sàn lên tới hàng chục triệu đơn vị.

Video đang HOT

Về kết quả kinh doanh 9 tháng đầu năm nay, Hải Phát đạt gần 1.308 tỷ đồng doanh thu thuần, tăng 30% và hơn 123 tỷ đồng lợi nhuận sau thuế, giảm 35% so với cùng kỳ 2021.

Ngân hàng chật vật thanh lý xe Lexus, mỏ quặng, nhà đất

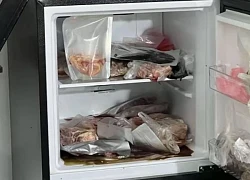

Dù nhiều khoản nợ xấu có tài sản đảm bảo đầy đủ nhưng các ngân hàng vẫn gặp khó trong việc thanh lý, thậm chí, có khoản nợ rao bán nhiều lần vẫn chưa có người mua.

Mới nhất, BIDV lần thứ 11 mang khoản nợ nghìn tỷ phát sinh tại Công ty TNHH Ngọc Linh ra bán đấu giá.

Theo đó, khoản nợ tính đến ngày 30/4 có tổng dư nợ 2.198,4 tỷ đồng và hơn 20 triệu USD (khoảng 463 tỷ đồng). Trong đó, dư nợ gốc là 1.110 tỷ đồng và 11,8 triệu USD, dư nợ lãi, phí phạt là hơn 1.088 tỷ đồng và 8,1 triệu USD.

Trong lần đầu rao bán vào cuối năm 2020, BIDV đưa ra giá khởi điểm lên tới 2.100 tỷ đồng. Tuy nhiên, sau 10 lần bán bất thành, ngân hàng đã chấp nhận đại hạ giá gần một nửa xuống còn 1.154 tỷ. Điều này đồng nghĩa với việc BIDV chấp nhận bỏ hơn 1.000 tỷ đồng tiền lãi phát sinh trong khoản vay này để thu hồi nợ gốc.

Đáng chú ý, dù thường xuyên rơi vào tình trạng ế ẩm không có nhà đầu tư quan tâm nhưng khoản vay này lại có tài sản đảm bảo rất đa dạng, từ bất động sản, phương tiện di chuyển, cho tới máy móc thiết bị...

Cụ thể, khoản nợ kể trên đang được bảo đảm bằng Nhà máy điện phân chì kẽm Bắc Kạn tại thôn Bản Cuôn 2, xã Ngọc Phái, huyện Chợ Đồn, tỉnh Bắc Kạn với diện tích gần 64,4 ha. Trong đó, tất cả công trình bên trong dự án đều được tính là tài sản đảm bảo, bao gồm nhà máy, các tòa nhà, mỏ nguyên liệu, bất động sản gắn liền với đất và các phương tiện, máy móc, thiết bị...

Một công trình nằm trong dự án Nhà máy điện phân chì kẽm Bắc Kạn đang bị BIDV rao bán. (Ảnh: Tuấn Sơn)

Bên cạnh đó, khoản vay còn có tài sản đảm bảo là 1 xe Lexus LS 460 đời 2007; quyền khai thác mỏ chì kẽm Bó Liều (huyện Chợ Đồn, Bắc Kạn); 14.500 m2 đất tại xã Lạc Hồng, huyện Văn Lâm, tỉnh Hưng Yên; nhà đất tại số 381 Giải Phóng, phường Phương Liệt, quận Thanh Xuân, Hà Nội.

Không riêng khoản nợ nghìn tỷ này, trước đó, BIDV cũng nhiều lần bán đấu giá khoản nợ 1.035,5 tỷ đồng của Công ty CP Tập đoàn Khải Vy nhưng đều không thành công.

Trong đó, khoản nợ này cũng có tài sản đảm bảo là hàng loạt bất động sản giá trị như Trung tâm hội nghị tiệc cưới, khách sạn Crystal Palace (số 13 Nguyễn Lương Bằng, quận 7, TP.HCM); 367 ha rừng tại lâm trường Đắk Hà (huyện Đắk Glong, tỉnh Đắk Nông); hơn 8,7 triệu cổ phần Công ty CP Hòn Tằm biển Nha Trang (chủ đầu tư dự án resort Hòn Tằm 114 ha); 2 nhà máy sản xuất đồ gỗ và máy móc đi kèm tại Khu công nghiệp Long Mỹ (thành phố Quy Nhơn)...

Khoản nợ này đã được rao bán nhiều lần, giảm giá liên tục nhưng thường xuyên rơi vào tình trạng không có nhà đầu tư quan tâm. Trong lần thứ 7 rao bán, ngân hàng đưa ra giá khởi điểm là 624 tỷ đồng, thấp hơn 40% số dư nợ gốc và giá khởi điểm trong lần rao bán đầu tiên.

Ngân hàng chỉ mong thu hồi nợ gốc

Không riêng BIDV, Agribank cũng nhiều lần rao bán khoản nợ của Nông trường Sông Hậu (TP Cần Thơ) bất thành.

Trong đó, khoản vay này có tổng dư nợ đến 30/3/2021 là 349 tỷ đồng, bao gồm 97 tỷ đồng nợ gốc. Sau nhiều lần rao bán không thành, giá khởi điểm đã giảm từ 349 tỷ xuống 99 tỷ đồng, giảm gần 72%.

Đáng chú ý, khoản nợ cũng có tài sản đảm bảo là hàng loạt bất động sản thuộc sở hữu của Nông Trường Sông Hậu tại TP Cần Thơ.

Tương tự, VietinBank mới đây cũng lần thứ 5 rao bán khoản nợ của Công ty TNHH Lợi Nguyên. Trong đó, tổng dư nợ của khoản vay này là hơn 66 tỷ đồng, gồm 21 tỷ nợ gốc, còn lại là nợ lãi và phí phạt. Tài sản đảm bảo cho khoản vay là một loạt bất động sản tại tỉnh Bà Rịa - Vũng Tàu, quyền khai thác mỏ đá và một số máy móc, dây chuyền nghiền đá...

Tòa nhà PV Gas Tower nơi Vietcombank đang rao bán 20% vốn góp của Tổng công ty Tư vấn Thiết kế Dầu khí (PV Engineering) để thu hồi nợ. (Ảnh: Phú Long)

Trong lần rao bán đầu tiên hồi tháng 4, VietinBank ra giá khởi điểm là 66 tỷ đồng, tuy nhiên, giá khởi điểm khoản nợ đã giảm nhanh trong các lần rao bán sau đó, đến lần thứ 5 này chỉ còn 43 tỷ đồng, giảm 34%.

Vietcombank cũng đang rao bán đấu giá tài sản thế chấp của Công ty Tư vấn Thiết kế Dầu khí - CTCP với giá khởi điểm 271 tỷ đồng để thu hồi nợ vay.

Trong đó, tài sản bán đấu giá là 20% phần vốn góp của Tổng công ty Tư vấn Thiết kế Dầu khí (PV Engineering) trong dự án cao ốc văn phòng Dragon Tower (nay là tòa nhà PV Gas Tower) tại TP.HCM.

Trước đó, Vietcombank từng nhiều lần rao bán khoản nợ liên quan dự án này nhưng đều bất thành. Gần nhất, ngân hàng rao bán với giá khởi điểm hơn 340 tỷ đồng.

Kế toán trưởng một ngân hàng thương mại lớn tại Hà Nội cho biết với những khoản nợ xấu giá trị vài nghìn tỷ, việc đưa giá khởi điểm bằng tổng dư nợ (gốc và lãi) chỉ mang tính thủ tục, bởi thực tế đã là nợ xấu thì khách hàng đã không còn khả năng trả nợ.

Tuy nhiên, ngân hàng không được phép bán rẻ các khoản nợ mà phải giảm giá dần theo nguyên tắc và đảm bảo không thấp hơn giá trị nợ gốc.

Vị này cho biết trường hợp thu hồi được nợ gốc đã là thành công với ngân hàng. Nguyên nhân vì các khoản nợ này đều đã được trích lập dự phòng theo nhóm nợ. Trường hợp thu hồi được nợ gốc, ngân hàng vừa có nguồn tiền từ số nợ thu hồi được để mang đi cho vay mới vừa có nguồn thu từ hoàn nhập dự phòng với khoản nợ xấu đó.

" Tuy nhiên, việc thanh lý các khoản nợ giá trị lớn vài nghìn tỷ đồng rất khó. Đặc biệt trong bối cảnh dịch bệnh COVID-19 vừa mới qua đi, các doanh nghiệp đều không có nhiều vốn nhàn dỗi để tham gia cơ cấu các khoản nợ do ngân hàng thanh lý", vị kế toán trưởng chia sẻ.

Khơi dòng chảy vốn cho thị trường bất động sản  Thị trường bất động sản Việt Nam đang phát triển mạnh cả về phạm vi, quy mô và có ảnh hưởng đến nhiều lĩnh vực khác nhau. Tuy nhiên, tác động của dịch COVID-19 đã khiến nhiều doanh nghiệp bất động sản gặp khó, cần nguồn vốn lớn để vực dậy; trong khi đó, tín dụng đối với lĩnh vực này đang bị...

Thị trường bất động sản Việt Nam đang phát triển mạnh cả về phạm vi, quy mô và có ảnh hưởng đến nhiều lĩnh vực khác nhau. Tuy nhiên, tác động của dịch COVID-19 đã khiến nhiều doanh nghiệp bất động sản gặp khó, cần nguồn vốn lớn để vực dậy; trong khi đó, tín dụng đối với lĩnh vực này đang bị...

Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39

Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39 Củng cố hồ sơ để xử lý TikToker có nồng độ cồn, livestream khi bị cảnh sát giao thông kiểm tra01:03

Củng cố hồ sơ để xử lý TikToker có nồng độ cồn, livestream khi bị cảnh sát giao thông kiểm tra01:03 Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39

Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39 11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27

11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27 CSGT hú còi mở đường cho xe chở người bị điện giật nguy kịch đi cấp cứu01:10

CSGT hú còi mở đường cho xe chở người bị điện giật nguy kịch đi cấp cứu01:10 Cảnh sát Liên Hiệp Quốc bổ nhiệm sĩ quan công an Việt Nam làm chánh văn phòng cố vấn09:41

Cảnh sát Liên Hiệp Quốc bổ nhiệm sĩ quan công an Việt Nam làm chánh văn phòng cố vấn09:41 Thông tin về ô tô 'tự di chuyển' ở sân bay Tân Sơn Nhất09:00

Thông tin về ô tô 'tự di chuyển' ở sân bay Tân Sơn Nhất09:00 Xe tải bốc cháy trên đường giữa trưa08:24

Xe tải bốc cháy trên đường giữa trưa08:24Tiêu điểm

Tin đang nóng

Tin mới nhất

9 ngày nghỉ Tết, CSGT TPHCM xử lý hơn 4.800 trường hợp vi phạm

Đốt pháo nổ khi đến nhà người thân chúc Tết, một thanh niên tử vong

Người dân đợi hơn 5 tiếng vẫn chưa qua được phà Cát Lái để trở lại TPHCM

9 ngày nghỉ Tết, cả nước có 209 người tử vong vì tai nạn giao thông

Ô tô chạy "quá chậm" có bị phạt không?

Liên tiếp xảy ra động đất ở Kon Tum trong dịp Tết Nguyên đán

11 thanh niên tắm biển ngày Tết, 2 người bị sóng cuốn trôi

Chạy ô tô quá tốc độ bị trừ bao nhiêu điểm giấy phép lái xe?

Tài xế vi phạm nồng độ cồn gấp 5 lần mức 'kịch khung' trên cao tốc

Tai nạn liên hoàn trên cao tốc Phan Thiết - Dầu Giây, 3 người đi cấp cứu

8 ngày nghỉ Tết, có 481 người phải cấp cứu do pháo nổ

Tai nạn liên hoàn trên cao tốc TPHCM - Long Thành, giao thông ùn tắc

Có thể bạn quan tâm

Bộ Tứ Báo Thủ bị chê dở nhất: Trấn Thành đăng đàn đáp trả gây xôn xao

Hậu trường phim

23:55:19 03/02/2025

'Sự ra đi của Từ Hy Viên là nỗi đau khắc sâu trong lòng chị'

Sao châu á

23:37:47 03/02/2025

Mỹ Tâm như nàng thơ bên hoa, ca sĩ Hoài Lâm tiều tụy

Sao việt

23:35:11 03/02/2025

Phim Việt hay đến mức được tăng 166% suất chiếu, cặp chính gây bão mạng vì ngọt từ phim đến đời

Phim việt

23:24:35 03/02/2025

Tổng kết Grammy 2025: Taylor Swift trắng tay, Beyoncé hoàn thành giấc mơ kèn vàng, một siêu sao "thắng đậm"

Nhạc quốc tế

23:18:28 03/02/2025

Bảo Anh gọi 1 Anh Trai là "thợ đụng", từng cùng tham gia band nhạc giao lưu Việt - Ấn rồi tan rã ngay lập tức

Nhạc việt

23:11:33 03/02/2025

Văn Hậu khoe ảnh chụp cùng nhà vợ toàn cực phẩm, mẹ Doãn Hải My gây chú ý với nhan sắc trẻ đẹp tuổi U50

Sao thể thao

22:35:09 03/02/2025

Cách chăm sóc, bảo vệ da trong mùa Xuân

Làm đẹp

22:17:45 03/02/2025

Uống bao nhiêu cốc bia khiến nồng độ cồn lên mức phạt kịch khung?

Sức khỏe

22:13:52 03/02/2025

Mở cửa phòng trọ sau khi nghỉ Tết, các nam thanh nữ tú đua nhau khoe chùm ảnh "xem là phải bịt mũi"

Netizen

21:48:11 03/02/2025

APEC Group vững vàng trước cơn bão tài chính

APEC Group vững vàng trước cơn bão tài chính

Bộ Xây dựng lý giải về đề xuất quy định thời hạn sở hữu chung cư

Bộ Xây dựng lý giải về đề xuất quy định thời hạn sở hữu chung cư Kịch bản khó dự đoán của thị trường BĐS từ nay đến cuối năm

Kịch bản khó dự đoán của thị trường BĐS từ nay đến cuối năm Quảng Nam xử lý tổ chức, cá nhân gây bất ổn thị trường bất động sản

Quảng Nam xử lý tổ chức, cá nhân gây bất ổn thị trường bất động sản T&T Phố Nối triển khai chính sách bán hàng vượt trội

T&T Phố Nối triển khai chính sách bán hàng vượt trội Charm Resort Long Hải - biệt thự Việt, chuẩn quốc tế từ SSA Architect

Charm Resort Long Hải - biệt thự Việt, chuẩn quốc tế từ SSA Architect Bất động sản Quế Võ: Điểm sáng đầu tư giữa lòng thủ phủ FDI Bắc Ninh

Bất động sản Quế Võ: Điểm sáng đầu tư giữa lòng thủ phủ FDI Bắc Ninh Vụ tai nạn 7 người tử vong ở Nam Định: Nữ tài xế đột ngột đánh lái sang phải

Vụ tai nạn 7 người tử vong ở Nam Định: Nữ tài xế đột ngột đánh lái sang phải Xác minh video tài xế ô tô bị hành hung tại bến phà ở Nam Định

Xác minh video tài xế ô tô bị hành hung tại bến phà ở Nam Định Vụ tai nạn ô tô 7 người tử vong ở Nam Định: Bé gái sống sót tiến triển khả quan

Vụ tai nạn ô tô 7 người tử vong ở Nam Định: Bé gái sống sót tiến triển khả quan 4 ô tô va chạm liên hoàn, cao tốc qua Thanh Hóa ùn tắc

4 ô tô va chạm liên hoàn, cao tốc qua Thanh Hóa ùn tắc Ô tô 7 chỗ rơi xuống kênh ở TPHCM, 1 người tử vong

Ô tô 7 chỗ rơi xuống kênh ở TPHCM, 1 người tử vong Tài xế ô tô chờ 7 tiếng chưa qua được phà Cát Lái tối mùng 5 Tết

Tài xế ô tô chờ 7 tiếng chưa qua được phà Cát Lái tối mùng 5 Tết Công an tiết lộ tin nóng vụ ô tô lao xuống mương khiến 7 người tử vong, đã có kết quả nồng độ cồn

Công an tiết lộ tin nóng vụ ô tô lao xuống mương khiến 7 người tử vong, đã có kết quả nồng độ cồn Về ngoại chơi Tết, cháu bé 8 tuổi gặp nạn ở hồ nước

Về ngoại chơi Tết, cháu bé 8 tuổi gặp nạn ở hồ nước Từ Hy Viên vừa qua đời: Chồng mới - chồng cũ lao vào cuộc chiến tranh chấp tài sản?

Từ Hy Viên vừa qua đời: Chồng mới - chồng cũ lao vào cuộc chiến tranh chấp tài sản? Mẹ khóc nghẹn bên thi thể Từ Hy Viên, cầu xin truyền thông và khán giả cùng làm 1 điều vì tâm nguyện của con

Mẹ khóc nghẹn bên thi thể Từ Hy Viên, cầu xin truyền thông và khán giả cùng làm 1 điều vì tâm nguyện của con Nhan sắc Doãn Hải My sau 10 ngày thẩm mỹ, khoe ảnh ở quê Đoàn Văn Hậu mà dân tình tấm tắc khen: Quá đẹp!

Nhan sắc Doãn Hải My sau 10 ngày thẩm mỹ, khoe ảnh ở quê Đoàn Văn Hậu mà dân tình tấm tắc khen: Quá đẹp! Nóng: Không tìm thấy chồng Từ Hy Viên

Nóng: Không tìm thấy chồng Từ Hy Viên Ninh Bình: Bé trai bị bỏ rơi trong đêm lạnh mùng 4 Tết Nguyên đán kèm 1 khoản tiền

Ninh Bình: Bé trai bị bỏ rơi trong đêm lạnh mùng 4 Tết Nguyên đán kèm 1 khoản tiền Chồng cũ Từ Hy Viên về đến sân bay: Mắt sưng húp, còn làm 1 hành động gây bất ngờ

Chồng cũ Từ Hy Viên về đến sân bay: Mắt sưng húp, còn làm 1 hành động gây bất ngờ Hình ảnh mới của diva Hồng Nhung sau điều trị ung thư

Hình ảnh mới của diva Hồng Nhung sau điều trị ung thư Rò rỉ thỏa thuận tiền hôn nhân "3 không" của Từ Hy Viên, chồng ca sĩ Hàn sẽ mất quyền thừa kế?

Rò rỉ thỏa thuận tiền hôn nhân "3 không" của Từ Hy Viên, chồng ca sĩ Hàn sẽ mất quyền thừa kế? Thi hài Từ Hy Viên được hỏa táng ở Nhật, di ngôn hé lộ tâm nguyện sau lần thập tử nhất sinh 9 năm trước

Thi hài Từ Hy Viên được hỏa táng ở Nhật, di ngôn hé lộ tâm nguyện sau lần thập tử nhất sinh 9 năm trước SỐC: Từ Hy Viên 3 lần cấp cứu vì nguy kịch ở Nhật, tử vong chỉ sau 5 ngày phát bệnh

SỐC: Từ Hy Viên 3 lần cấp cứu vì nguy kịch ở Nhật, tử vong chỉ sau 5 ngày phát bệnh Chấn động: Từ Hy Viên qua đời

Chấn động: Từ Hy Viên qua đời Đạo diễn Nguyễn Ngọc Quyền đột ngột qua đời ở tuổi 36, đồng nghiệp tiết lộ nguyên nhân

Đạo diễn Nguyễn Ngọc Quyền đột ngột qua đời ở tuổi 36, đồng nghiệp tiết lộ nguyên nhân Thêm 1 sao nam lên tiếng về drama chê phim Trấn Thành, đứng ra giảng hoà nhưng bị Lê Giang đáp trả đến câm nín

Thêm 1 sao nam lên tiếng về drama chê phim Trấn Thành, đứng ra giảng hoà nhưng bị Lê Giang đáp trả đến câm nín

Chấn động vụ đánh ghen ngay tại rạp Việt dịp Tết, tình tiết y hệt phim Trấn Thành khiến 3,6 triệu người quá sốc

Chấn động vụ đánh ghen ngay tại rạp Việt dịp Tết, tình tiết y hệt phim Trấn Thành khiến 3,6 triệu người quá sốc Dòng tâm sự cuối cùng trên mạng xã hội của Từ Hy Viên trước khi qua đời

Dòng tâm sự cuối cùng trên mạng xã hội của Từ Hy Viên trước khi qua đời