Chứng khoán phái sinh: Chậm lại và bình tĩnh!

Trong bối cảnh biến động mạnh, giao dịch chậm lại và nhìn rộng hơn sẽ giúp nhà đầu tư bình tĩnh trong mọi quyết định.

Giải mã những nỗi lo về bối cảnh vĩ mô

Trong cuộc họp báo mới nhất của Fed diễn ra vào sáng sóm ngày 29/4/2021, Chủ tịch Fed Jerome Powell một lần nữa nhắc lại những quan điểm quen thuộc: Nền kinh tế Mỹ đang trên đà hồi phục tích cực, lạm phát đã vượt 2% và chắc chắn sẽ tiếp tục tăng, nhưng các biện pháp nới lỏng tiền tệ sẽ tiếp tục được duy trì trong tương lai gần.

Theo đánh giá của CME, khả năng nâng lãi suất trong năm nay của Fed sụt giảm chỉ còn 10%.

Trở lại với thị trường Việt Nam, câu chuyện nóng bỏng lúc này là liệu các thị trường đầu tư như chứng khoán có bị “siết tín dụng”. Nhưng khoan hẵng bàn về việc có siết tín dụng hay không, chúng ta phải đặt ra câu hỏi xem liệu siết tín dụng có hợp lý?

Không phải chứng khoán cứ tăng là xuất hiện bong bóng. Dù thị trường chứng khoán Việt Nam liên tục vượt đỉnh nhưng ở góc độ định giá thì P/E của VN-Index vẫn duy trì ổn định từ năm 2016 trở lại đây và thấp hơn rất nhiều so với mặt bằng chung của các thị trường trong khu vực.

Diễn biến định giá P/E một số thị trường chứng khoán.

Và không phải dòng tiền tín dụng cứ hướng sang chứng khoán là xấu. Chứng khoán là kênh huy động vốn của doanh nghiệp, thậm chí là hiệu quả hơn so với kênh ngân hàng nhờ có yếu tố thị trường. Đó là chưa kể đến dư nợ giao dịch ký quỹ trên thị trường chứng khoán hiện tại chỉ đạt khoảng 45.000 tỷ đồng.

Tựu trung thì nỗi lo về chính sách vĩ mô lúc này là không hợp lý, thị trường quốc tế tiếp tục nằm trong giai đoạn ổn định và chiến lược phù hợp cho tuần giao dịch mới là tập trung bám theo đà tăng về mặt kỹ thuật.

Video đang HOT

Chiến lược giao dịch: mua khi điều chỉnh

Như đã dự báo trước đó, các dao động tăng – giảm trong mẫu hình nêm mở rộng (Broadening Wedge) của VN30-Index xảy ra rất phức tạp. Ngay trong phiên đầu tuần, chỉ số VN30-Index đã điều chỉnh sâu với thanh khoản lớn, VN-Index thậm chí gãy hẳn khỏi nền và suýt chút nữa đóng cửa trong trạng thái kỹ thuật tiêu cực.

Rất may là ba phiên hồi phục liên tiếp theo dạng tiết cung cùng thanh khoản thấp đã giúp nền tích lũy tích cực hơn. Dĩ nhiên, không thể không kể tới vai trò của những siêu cổ phiếu trụ như HPG, VPB, NVL dẫn dắt mạnh mẽ và phân hóa hoàn toàn với phần còn lại của thị trường.

Những dấu hiệu bất ổn về kỹ thuật và những thông tin tiêu cực về dịch bệnh trên thế giới đã dần dần được dòng tiền dẫn dắt hấp thụ hết. VN30-Index chốt tuần qua ở mức cao nhất phiên, các quỹ ETF cơ cấu suôn sẻ trong phiên ATC và kéo theo đó là VN30F1M đóng cửa chớm vượt mốc cản tâm lý 1.300 điểm.

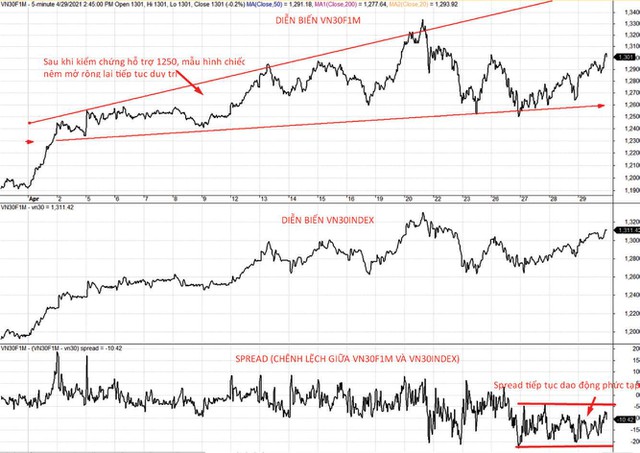

Diễn biến VN30F1M, VN30-Index và mức chênh lệch giá.

Tuy nhiên, nếu chỉ đề cập đến mức giá đóng cửa của VN30F1M quả thật là thiếu sót lớn. Quãng đường hồi phục từ 1.250 điểm lên 1.300 trắc trở, mọi dao động của VN30-Index đều phóng đại lên nhiều lần bởi yếu tố co giãn spread (độ lệch giữa VN30-Index và VN30F1M).

Mức kháng cự 1.300 điểm không chỉ mang tính tâm lý, động lực vượt cản lúc này còn là dấu hỏi bởi mẫu hình kênh tăng giá có xu hướng yếu, thể hiện ở ADX khung đồ thị 15 phút chỉ đạt mức 18 điểm và khối lượng mở (OI) duy trì thấp với spread âm cho thấy sự thiếu ủng hộ của dòng tiền mua mới.

Cuối cùng, VN30F1M vẫn nằm hoàn toàn trong biên độ của mẫu hình chiếc nêm mở rộng trung hạn. Do đó, chiến lược là tập trung nắm giữ và quản trị các vị thế mua (Long) vốn đã được mở quanh mốc 1.260 điểm.

Để gia tăng tỷ trọng các vị thế theo xu hướng đòi hỏi giá cần điều chỉnh về quanh vùng hỗ trợ gần nhất là 1.270 điểm. Nhà đầu tư nên cắt lỗ tất cả các vị thế trong trường hợp giá sập gãy hoàn toàn khỏi 1.250 điểm và chấm dứt xu hướng tăng.

Trong khi đó, giao dịch ngắn hạn tiếp tục phức tạp bởi mức độ biến động giá cao, biện pháp an toàn nhất là hạ tỷ trọng giao dịch, giãn mức cắt lỗ nếu thua lỗ lên khoảng 15 điểm.

Hỗ trợ ngắn hạn lúc này nằm tại 1.280 điểm (vùng đỉnh và nền giá cũ), ngược lại, vùng kháng cự rất mạnh 1.320 – 1.330 điểm cũng đang tới gần (đỉnh thời đại). Khi đang kẹp giữa kháng cự và hỗ trợ thì chiến lược phù hợp nhất là mua khi điều chỉnh và bán khi hồi phục trong vùng 1.280 – 1.320 điểm.

Nhật ký giao dịch phái sinh tuần qua

Như đã đề cập trong bài trước, chúng ta tập trung quản trị các vị thế mua theo xu hướng và chuẩn bị tinh thần cắt lỗ nếu giá xuyên thủng qua 1.250 điểm. Rất may mắn là điều này đã không xảy ra.

Sau khi Kiểm chứng hỗ trợ trung hạn ở 1.250 điểm, trạng thái kỹ thuật ngắn hạn của VN30F1M trở nên trung tính.

Tuy nhiên, kiểm chứng hỗ trợ trung hạn thành công ở 1.250 điểm cũng khiến trạng thái kỹ thuật ngắn hạn của VN30F1M trở nên hoàn toàn trung tính. Theo quan điểm của người viết, khi trạng thái đã trung tính, mọi vị thế mở ra đều chỉ có xác suất 50 – 50 và thiếu cơ sở để giao dịch. Do đó, các vị thế ngắn hạn trong tài khoản sẽ chờ đợi tới khi giá VN30F1M kiểm chứng thành công vùng hỗ trợ 1.280 điểm và củng cố lại nền giá.

Trong bối cảnh biến động mạnh, giao dịch chậm lại và nhìn rộng hơn sẽ giúp nhà đầu tư bình tĩnh trong mọi quyết định!.

Cuộc họp tuần này của Fed có thể gây náo loạn cho thị trường tài chính?

"Thị trường sẽ lắng nghe từng từ ông ấy nói. Nếu ông ấy không nói gì, thị trường sẽ dịch chuyển. Nếu ông ấy nói nhiều, thị trường cũng sẽ dịch chuyển"...

Chủ tịch Fed Jerome Powell - Ảnh: Reuters.

Nhiều khả năng cuộc họp tuần này của Cục Dự trữ Liên bang Mỹ (Fed) sẽ gây biến động thị trường tài chính toàn cầu, cho dù Fed có cố gắng như thế nào để điều đó không xảy ra.

Với lãi suất trên thị trường tăng mạnh và nền kinh tế khởi sắc, chính sách tiền tệ siêu nới lỏng của Mỹ đã trở thành tâm điểm chú ý của giới đầu tư thời gian gần đây. Một câu hỏi lớn được đặt ra ở thời điểm này là đến khi nào Fed sẽ bắt đầu thắt chặt chính sách. Trong cuộc họp báo sau khi Fed họp xong vào ngày thứ Tư, Chủ tịch Fed Jerome Powell có thể sẽ được hỏi nhiều về chính sách lãi suất thấp và chương trình mua tài sản của Fed.

Khả năng lớn là ông Powell sẽ không đưa ra câu trả lợi cụ thể, nhưng những gì ông nói đều có thể gây xáo động thị trường trái phiếu vốn dĩ đã có mức độ biến động cao thời gian gần đây, và xáo động đó có thể lan sang thị trường cổ phiếu. Nếu lợi suất trái phiếu tăng mạnh, các cổ phiếu tăng trưởng sẽ bị ảnh hưởng đặc biệt nhiều.

"Thị trường sẽ lắng nghe từng từ ông ấy nói. Nếu ông ấy không nói gì, thị trường sẽ dịch chuyển. Nếu ông ấy nói nhiều, thị trường cũng sẽ dịch chuyển", Giám đốc phụ trách mảng trái phiếu toàn cầu của BlackRock, ông Rick Rieder, phát biểu.

Ông Rieder cho rằng cuộc họp báo này sẽ là một thử thách đối với Fed nếu ngân hàng trung ương này bắt đầu thay đổi tín hiệu về chính sách tiền tệ. Tất cả những gì ông Powell nói trong cuộc họp báo sẽ được thị trường xem là chỉ báo về thời điểm mà Fed có thể xem xét thu hẹp chương trình mua trái phiếu và thậm chí là bắt đầu nâng lãi suất từ mức gần 0 hiện nay.

Giới quan sát cho rằng tuyên bố mà Fed đưa ra sau cuộc họp này sẽ không có thay đổi đáng kể nào về câu chữ so với lần họp gần nhất. Tuy nhiên, Fed cũng sẽ công bố dự báo của các quan chức trong Ủy ban Thị trường mở (FOMC) - cơ quan đưa ra quyết sách trong Fed - về nền kinh tế và lãi suất.

"Tôi cho rằng họ sẽ thể hiện quan điểm lạc quan hơn một chút, nhưng vẫn thận trọng. Sẽ khó để họ mềm mỏng như trước, vì tình hình nền kinh tế đang cải thiện", ông Mark Cabana, trưởng bộ phận chiến lược lãi suất ngắn hạn tại Mỹ của Bank of America, phát biểu. "Vì thế, tôi nghĩ họ sẽ bớt đi một chút sự mềm mỏng so với kỳ vọng của thị trường. Có thể họ sẽ phát tín hiệu về một đợt nâng lãi suất đầu tiên vào cuối năm 2023".

Ông Rieder nói Fed đã duy trì đều đặn chính sách tiền tệ nới lỏng trong hơn 1 năm trở lại đây, nhưng giờ là lúc Fed cần giao tiếp với thị trường về việc sẽ đến lúc Fed phải thay đổi chính sách cả về mua tài sản và lãi suất. Ông cho rằng Fed đã thể hiện quan điểm rõ ràng rằng Fed sẽ để một khoảng thời gian dài từ lúc bắt đầu phát tín hiệu về thay đổi chính sách cho tới khi Fed thực sự hành động.

Theo quan điểm của ông Rieder, Fed có thể bắt đầu cắt giảm chương trình mua trái phiếu vào tháng 9 hoặc tháng 12 năm nay, và giờ chính là lúc Fed cần bắt đầu nói về việc này. Hiện tại, Fed đang mua vào mỗi tháng 80 tỷ USD trái phiếu kho bạc Mỹ và 40 tỷ USD trái phiếu đảm bảo bằng nợ địa ốc.

Cũng theo dự báo của ông Rieder, Fed có thể bắt đầu tăng lãi suất ngắn hạn từ năm tới mà không ảnh hưởng bất lợi đến nền kinh tế. Cho tới nay, Fed vẫn dự báo sẽ không nâng lãi suất trước năm 2024, nhưng điều này hoàn toàn có thể thay đổi trong dự báo mà Fed đưa ra sau lần họp tuần này.

"Họ không thể nâng lãi suất ngắn hạn trong năm nay, nhưng đến quý 2-3 năm sau, việc không nâng lãi suất ngắn hạn sẽ không phù hợp với các dự báo kinh tế", ông Reider nói.

Cuộc họp lần này của Fed diễn ra trong bối cảnh thị trường trái phiếu có nhiều biến động. Trong vòng 6 tuần trở lại đây, lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm - vốn có ảnh hưởng lớn đến lãi suất các khoản vay mua nhà và mua xe - đã tăng từ mức 1,07% lên 1,64% vào hôm thứ Sáu tuần trước.

Lợi suất tăng phản ánh cái nhìn lạc quan hơn về triển vọng của nền kinh tế, nhờ chiến dịch tiêm chủng ngừa Covid và gói kích cầu 1,9 nghìn tỷ USD của Chính phủ Mỹ. Đi kèm với đó là dự báo cho rằng lạm phát sẽ trỗi dậy cùng với đà phục hồi của nền kinh tế. Đây chính là khiến thị trường tài chính lo sợ, vì lạm phát tăng sẽ buộc Fed phải nâng lãi suất. Ông Powell gần đây đã trấn an rằng lạm phát nếu có tăng cũng chỉ là tăng tạm thời.

Theo ông Rieder, Fed có thể nâng lãi suất trong khi vẫn mua vào trái phiếu. Ông cho rằng có khả năng Fed chuyển sang mua những trái phiếu có kỳ hạn dài hơn để giữ lãi suất kỳ hạn dài ở mức thấp, bởi đó mới là những lãi suất ảnh hưởng đến các khoản vay như vay mua nhà, mua xe.

Vì sao Phố Wall "nháo nhào" khi lợi suất trái phiếu bùng nổ?  Nhà đầu tư đang lo về lạm phát. Chủ tịch Fed nói đừng lo. Vậy ai đúng?... Chủ tịch Fed Jerome Powell - Ảnh: Reuters. Giới đầu tư cổ phiếu ở Phố Wall đang ra sức tìm kiếm câu trả lời cho câu hỏi lợi suất trái phiếu không ngừng tăng có ý nghĩa như thế nào đối với thị trường chứng khoán?...

Nhà đầu tư đang lo về lạm phát. Chủ tịch Fed nói đừng lo. Vậy ai đúng?... Chủ tịch Fed Jerome Powell - Ảnh: Reuters. Giới đầu tư cổ phiếu ở Phố Wall đang ra sức tìm kiếm câu trả lời cho câu hỏi lợi suất trái phiếu không ngừng tăng có ý nghĩa như thế nào đối với thị trường chứng khoán?...

Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07

Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07 Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41

Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41 'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08

'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08 Campuchia bàn biện pháp giải quyết tác động từ dự án kênh đào Phù Nam-Techo09:30

Campuchia bàn biện pháp giải quyết tác động từ dự án kênh đào Phù Nam-Techo09:30 Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41

Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41 Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43

Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43 Trung Quốc phát hiện được chiến đấu cơ tàng hình F-35 từ xa 2.000 km?03:50

Trung Quốc phát hiện được chiến đấu cơ tàng hình F-35 từ xa 2.000 km?03:50 Căng thẳng Gaza dâng cao trở lại09:18

Căng thẳng Gaza dâng cao trở lại09:18 Tổng thống Putin lần đầu nói chuyện với lãnh đạo mới của Syria09:12

Tổng thống Putin lần đầu nói chuyện với lãnh đạo mới của Syria09:12 Khỉ trộm đồ du khách và thất vọng khi phát hiện thứ bên trong01:47

Khỉ trộm đồ du khách và thất vọng khi phát hiện thứ bên trong01:47 Tàu ngầm 161 tỷ đồng: Lặn sâu 200m, biến thành quầy bar dưới đáy biển03:14

Tàu ngầm 161 tỷ đồng: Lặn sâu 200m, biến thành quầy bar dưới đáy biển03:14Tiêu điểm

Tin đang nóng

Tin mới nhất

Siêu máy tính 'bóc trần' cấu trúc xoắn bí ẩn ở rìa hệ mặt trời

Đặc phái viên Mỹ hé lộ điều Nga - Ukraine phải làm để đạt thỏa thuận hòa bình

Người sắp thành Thủ tướng Đức chỉ trích ông Trump, cảnh báo NATO nguy cơ sớm sụp đổ

Israel 'để mắt' đến toàn bộ Trung Đông, Hamas ra điều kiện đàm phán

Giáo hoàng Francis vẫn tỉnh táo nhưng có dấu hiệu suy thận bên cạnh viêm phổi kép

Tuyết rơi dày đặc chặn hơn 2.000 tuyến đường khắp 18 tỉnh Thổ Nhĩ Kỳ

EU họp khẩn về Ukraine và an ninh châu Âu, ông Zelensky muốn gặp ông Trump

Loạt cơ quan Mỹ yêu cầu nhân viên không phản hồi tối hậu thư của ông Musk

Phe bảo thủ thắng bầu cử Đức, cực hữu theo sát ở vị trí thứ hai

Đức bầu cử quốc hội sớm giữa những thách thức lớn

Điều tàu sân bay đến khu vực, Pháp nhấn mạnh tự do hàng hải ở Biển Đông

Ukraine tung hệ thống vận tải UAV giúp rút ngắn thời gian tiếp tế

Có thể bạn quan tâm

Tử vi 12 cung hoàng đạo ngày 25/2/2025: Thần tài song hành

Trắc nghiệm

00:18:52 25/02/2025

Nam thanh niên tử vong thương tâm trên đường đi làm

Tin nổi bật

00:00:04 25/02/2025

Điều tra vụ học sinh chơi bóng chuyền bị điện giật tử vong

Pháp luật

23:56:42 24/02/2025

Phim lãng mạn Hàn cực hay chiếu 9 năm bỗng nhiên hot trở lại: 1 cặp đôi được netizen sống chết đẩy thuyền

Phim châu á

23:45:35 24/02/2025

Đám cưới đang viral khắp Trung Quốc: Cô dâu nhan sắc "thượng hạng 5 sao", chú rể vừa đẹp vừa ngầu xuất sắc

Hậu trường phim

23:42:38 24/02/2025

Sao nam bị bán sang Myanmar lại gặp biến căng, chỉ 1 hành động mà khiến netizen đồng loạt quay lưng

Sao châu á

23:30:20 24/02/2025

Hình ảnh Phương Oanh khi "thoát vai" mẹ bỉm sữa, diện mạo thế nào mà dân tình nhận xét "chuẩn vợ chủ tịch"?

Sao việt

23:26:49 24/02/2025

Phim tài liệu vén màn vụ bắt cóc ám ảnh John Lennon và Yoko Ono

Phim âu mỹ

23:00:00 24/02/2025

Xuân Son kiểm soát cân nặng, tích cực phục hồi

Sao thể thao

22:59:52 24/02/2025

Vợ chồng Kanye West ra mắt phim 'nóng' bất chấp làn sóng tẩy chay

Sao âu mỹ

22:58:00 24/02/2025

COVID-19 tiếp tục nóng tại Thái Lan và Campuchia

COVID-19 tiếp tục nóng tại Thái Lan và Campuchia Đảng của Thủ tướng Ấn Độ thất thế giữa Covid-19

Đảng của Thủ tướng Ấn Độ thất thế giữa Covid-19

Chứng khoán phái sinh: Lùi để tiến

Chứng khoán phái sinh: Lùi để tiến Kỳ vọng phục hồi thị trường từ phân khúc bất động sản công nghiệp

Kỳ vọng phục hồi thị trường từ phân khúc bất động sản công nghiệp

Tổng thống Ukraine đặt điều kiện nếu phải từ chức

Tổng thống Ukraine đặt điều kiện nếu phải từ chức Tác động của việc chấm dứt xung đột Nga - Ukraine với kinh tế châu Âu

Tác động của việc chấm dứt xung đột Nga - Ukraine với kinh tế châu Âu

Mẹ qua đời sau thời gian bạo bệnh, Quang Dũng hủy toàn bộ lịch trình

Mẹ qua đời sau thời gian bạo bệnh, Quang Dũng hủy toàn bộ lịch trình Vụ Phạm Thoại rút hơn 16 tỉ đồng tiền từ thiện: Người ủng hộ có quyền yêu cầu công an vào cuộc

Vụ Phạm Thoại rút hơn 16 tỉ đồng tiền từ thiện: Người ủng hộ có quyền yêu cầu công an vào cuộc Phạm Thoại sẽ livestream sao kê số tiền 16 tỷ đồng nhà hảo tâm ủng hộ bé Bắp

Phạm Thoại sẽ livestream sao kê số tiền 16 tỷ đồng nhà hảo tâm ủng hộ bé Bắp "Drama" không hồi kết: Hậu sự của Từ Hy Viên ngày càng rối ren vì... 4 quyết định của nhân vật này?

"Drama" không hồi kết: Hậu sự của Từ Hy Viên ngày càng rối ren vì... 4 quyết định của nhân vật này?

Không nhận ra sao nhí Bố Ơi Mình Đi Đâu Thế: Thành người khổng lồ gần 2m, giảm hơn 20kg và có bạn gái!

Không nhận ra sao nhí Bố Ơi Mình Đi Đâu Thế: Thành người khổng lồ gần 2m, giảm hơn 20kg và có bạn gái! Vừa gây tranh cãi chuyện sao kê, quan điểm về tiền bạc của mẹ Bắp trên truyền hình 8 năm trước lại làm "nóng" MXH

Vừa gây tranh cãi chuyện sao kê, quan điểm về tiền bạc của mẹ Bắp trên truyền hình 8 năm trước lại làm "nóng" MXH Cả mạng xã hội liên tục nhắc tên Phạm Thoại và mẹ bé Bắp: Chuyện gì đang xảy ra?

Cả mạng xã hội liên tục nhắc tên Phạm Thoại và mẹ bé Bắp: Chuyện gì đang xảy ra? Công bố thời khắc hấp hối của Từ Hy Viên, minh tinh nắm chặt tay 1 người không buông

Công bố thời khắc hấp hối của Từ Hy Viên, minh tinh nắm chặt tay 1 người không buông

Thi thể người phụ nữ được bọc giấy bạc trong rẫy cao su Đồng Nai

Thi thể người phụ nữ được bọc giấy bạc trong rẫy cao su Đồng Nai Công an cảnh báo mối nguy hại từ "chiếc váy hồng 2 dây" hot nhất mạng xã hội

Công an cảnh báo mối nguy hại từ "chiếc váy hồng 2 dây" hot nhất mạng xã hội Xót xa trước tin nhắn cuối cùng bố đẻ gửi cho Vũ Cát Tường trước khi mất vì ung thư

Xót xa trước tin nhắn cuối cùng bố đẻ gửi cho Vũ Cát Tường trước khi mất vì ung thư Bố của Vũ Cát Tường qua đời

Bố của Vũ Cát Tường qua đời

Từ TPHCM lên Bình Dương thăm bạn, cô gái bị tai nạn tử vong

Từ TPHCM lên Bình Dương thăm bạn, cô gái bị tai nạn tử vong